文/曹妍

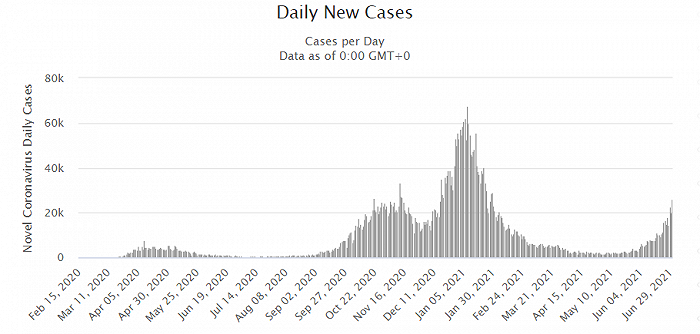

6月30日,奈雪的茶(2150.HK)正式登陆港交所,发行价为每股19.8港元。截至当日收盘,奈雪的茶股价下跌13.54%至17.12港元,总市值为293.63亿港元。至此,市场上关于“新式茶饮第一股”花落谁家的讨论终于尘埃落定。

奈雪的茶上市,标志着新式茶饮探索资本市场迈出了关键一步。一周前,喜茶被传完成新一轮融资,投后估值达到600亿元;今年1月,蜜雪冰城获得了首轮融资,估值约200亿元;此外,茶颜悦色、古茗茶饮等新式茶饮品牌也陆续完成融资。

CBNData日前发布的《2020消费领域投融资趋势报告》显示,2020年,茶饮品牌共有18起融资,披露总金额达到17.43亿人民币,同比增长约700%。其中,新式连锁茶饮获得13起融资。截至2020年底,约50亿人民币进入新式茶饮赛道。

资本助推之下,新式茶饮品牌开启了你追我赶的扩张之路。2017-2020年,奈雪的茶门店数量跨越式地成长为44家、155家、327家及491家;喜茶的门店数量则经历了80家、163家、391家、695家的快速拓展。

相较于门店规模的爆发式增长,新式茶饮品牌整体盈利能力却并不突出。6月6日,奈雪的茶更新招股书显示,公司在2020年营收30.57亿元,同比增长22.21%;年内亏损2033.02万元,同比亏损扩大;经调整净利润1664.3万元,实现扭亏为盈。

值得注意的是,奈雪的茶调整净利润剔除了一些优先股、期权激励、利息、税收等带来的亏损。如果不进行账务调账,公司2020年亏损约为2亿元。

站在风口之上的新式茶饮,近年来被消费者奉为“续命”饮品。而戳破资本泡沫,“奈雪们”又靠什么为自己“续杯”?

融资风潮

新式茶饮出现在2015年左右,它们以茶叶作为基底,配上了鲜奶、新鲜水果、奶盖、芝士等食材。此前,国内奶茶市场经历了粉末冲调、不含奶不含茶的“粉末时代”(1990-1995年);茶末和茶渣做基底、辅以鲜奶的“街头时代”(1995-2015年)。

易观分析研究中心高级分析师李应涛指出,新式茶饮快速崛起得益于消费升级大势,根源则来自于消费人群的迭代。他解释道,消费人群迭代通常以5-10年为一个节点。2015年以来,90后95后年轻一代开始具备收入能力,逐渐走进主流消费市场。他们的餐饮习惯尚未成型,正是新式茶饮的目标受众和主要消费群体。

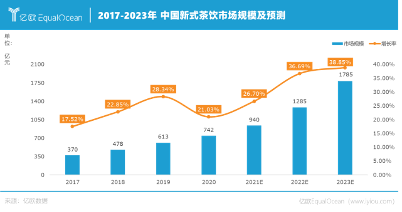

在此背景下,新式茶饮的市场潜力充满了想象空间。亿欧智库《2021中国实体零售数字化专题报告-新式茶饮篇》显示,2021年,新式茶饮市场规模在940亿元左右,预计2021-2023年将继续保持高速增长,之后再趋于平缓。

亿欧智库-新式茶饮市场规模

亿欧智库-新式茶饮市场规模按照客单均价(30元以上、15-25元、15元以下),亿欧智库将目前市场上新式茶饮的品类分为头部品牌(奈雪的茶、喜茶等)、腰部品牌(茶颜悦色、古茗等),以及聚焦下沉市场的品牌(蜜雪冰城、一点点等)。

亿欧智库-新式茶饮品类

亿欧智库-新式茶饮品类面对庞大的消费潜力,资本市场也展开了对新式茶饮的狂热追逐。创立于2015年的奈雪的茶,借着新式茶饮的东风,两年后便迎来了来自天图投资的天使轮及A轮融资。6月30日上市前,奈雪的茶已经完成共计6轮融资。

公开信息:奈雪的茶融资历程

公开信息:奈雪的茶融资历程与奈雪的茶类似,喜茶从2016年至今共计完成4轮融资,投资方包括IDG资本、美团龙珠、黑蚁资本、腾讯、红杉中国、高瓴资本等一众知名机构。近日,多家媒体报道喜茶即将完成D轮融资,投资方均为老股东,投后估值高达600亿。值得一提的是,喜茶上一轮融资在2020年初,彼时投后估值为160亿。

公开信息:喜茶融资历程

公开信息:喜茶融资历程此外,主攻下沉市场的蜜雪冰城也在今年1月完成由美团龙珠、高瓴资本联合领投的天使轮融资,目前估值为200亿元。

对于新式茶饮融资热潮,李应涛认为,站在投资方角度,资本通常在行业爆发初期进入,这也是奈雪的茶、喜茶在2016左右年获得首轮融资的原因。投入3-5年后,新式茶饮行业走向规模化,此时就到了资本变现的时刻;站在品牌角度,经过3-5年发展,企业的经营模式和管理能力相对成熟,这时候上市可以进一步扩大规模。此外,目前中国资本市场在全球范围内估值相对较高,有利于企业市值的计算。

C位之争

伴随资本热钱不断涌入,和估值一同走高的,还有新式茶饮品牌的扩张速度。

截至今年6月11日,奈雪的茶已经覆盖66个城市,拥有共562家门店,主要包括两种门店类型,一是奈雪标准店,例如奈雪的礼物、奈雪酒屋、奈雪梦工厂等不同场景及功能店型;二是2020年开业、定位精品咖啡和零食的奈雪PRO茶饮店。

招股书显示,2018-2020年,奈雪的茶门店每笔订单平均销售价分别为42.9元、43.1元、43元;每间茶饮店平均每日订单量分别是716单、642单、470单; 单店日均销售额分别为3.07万、2.77万和2.02万元。

6月28日(周一)下午4时,记者来到奈雪的茶(北京)西直门凯德PRO店。虽是工作日,但门店内已座无虚席。“每天下午2-4点是高峰期,座位基本上全满。”店员表示,工作日每天的订单数在500单以上,周末日均订单则超过2000单,其中一半为线上自助点单。下单之后,常规等餐时间大约在20分钟左右。

在新式茶饮的C位争夺战中,诞生于2012年的喜茶,其扩张速度完全不输奈雪的茶。今年2月1日,喜茶在官方公布的报告中表示,截至2020年底,公司已在海内外61个城市开出695家门店,全年新增202家主力店及102家GO店。

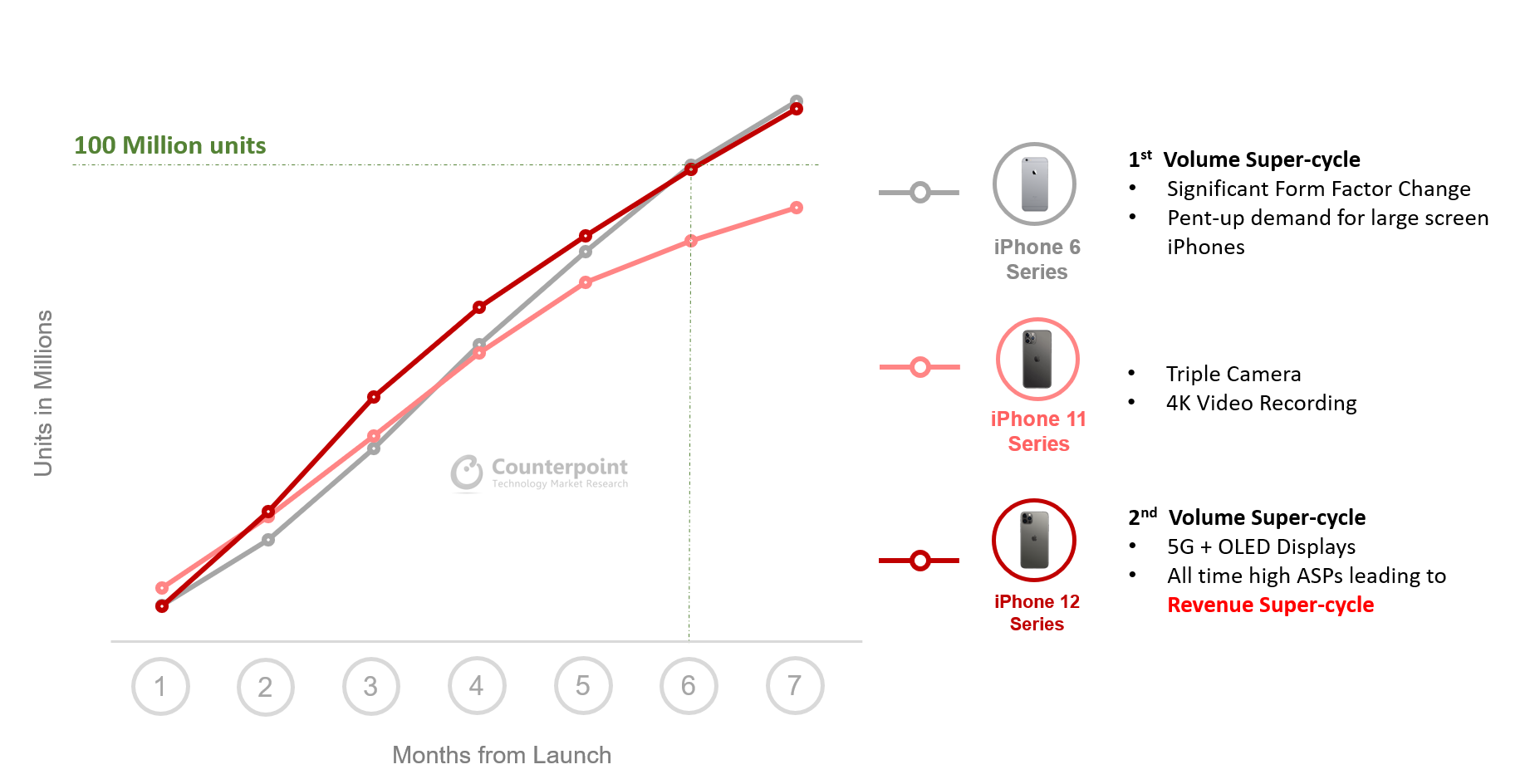

除了开店节奏一致,喜茶与奈雪的茶在品牌定位上同样相近。一直希望讲述“中国星巴克”故事的奈雪的茶,通过“奶茶配面包”直接对标星巴克的“咖啡配烘焙”;喜茶投资方之一黑蚁资本则多次表示:“喜茶可能成为中国的星巴克。”

李应涛认为,在发达国家市场,星巴克的价位是经历实战经验总结而来的,既能保证售卖规模,又不至降低利润,对新式茶饮模式具有一定参考性。

蜜雪冰城在门店数量方面是“绝对王者”。创始于1997年的蜜雪冰城从河南郑州一间街边小店起步,直到2007年才确立了直营兼加盟的运营模式,自此也开启了疯狂扩张步伐。根据亿欧统计,截至2021年2月,蜜雪冰城共有门店约1.2万家。

在模式上,不同于上述两者的“中国星巴克”路线,蜜雪冰城凭借低价优势主攻下沉市场,菜单上有3元甜筒、7元奶茶……逐渐发展成为“奶茶界拼多多”。创始人之一张红甫曾表示:“一定要量大,把这些费用摊到很低很低”。

“相对而言,我更加看好头部品牌。”李应涛表示,一方面,蜜雪冰城的门店数量趋于饱和,未来增长空间有限;另一方面,随着居民收入增加,消费升级是不可逆的趋势,奈雪的茶和喜茶打入下沉市场,比蜜雪冰城“农村包围城市”的阻力要小。

盈利考验

当前,新式茶饮行业正呈现出井喷态势,品牌之间的C位之争也进入了白热化阶段。 然而,品牌的盈利能力却没能跟上扩张的步伐。李应涛指出,新式茶饮行业虽然不乏热度,但想在这个赛道里赚钱并非易事。

开店意味着人力、运营等成本投入,这已经成为掣肘奈雪的茶盈利能力的重要原因。2018-2020年,奈雪的茶同店利润率从2018年的24.9%,下降至2019年的25.3%、2020年13.5%。在疫情影响较小的2021年Q1,同店利润率回暖至19.1%。

对此,天图投资管理合伙人潘攀认为,短期内盈不盈利和创不创造价值是不完全对等的。关键是能不能创造长期、可持续的价值。“茶饮品类是一个巨大的市场,从长期看,奈雪的茶一定会成为千亿级的公司。时间是最好的‘称重器‘。” 潘攀表示。

值得注意的是,2018-2020年,奈雪的茶员工成本分别为3.4亿元、7.5亿元、9.2亿元,占总成本比例分别为31.3%、30%、30.1%,成为材料成本之外的最大开支,这已经与海底捞的员工成本占比不相上下。

由于材料成本难以削减,奈雪的茶和喜茶都不约而同开始为门店“瘦身”。近两年,喜茶在主力店之外,新增喜茶GO店、喜小茶店,门店大小和布局要求也随之降低。

2020年11月,奈雪的茶推出奈雪PRO,通过缩小店面、减少店员、精简烘焙设备等方式降低成本。招股书显示,截至2021年3月31日,开设每间奈雪的茶PRO茶饮店的平均投资成本约为100万人民币,比标准店要减少近80万元。

按照国泰君安证券分析模型,奈雪PRO坪效相较标准店将提升65%,经营利润率将比标准店提升大约30%-50%。

招股书中,奈雪的茶表示,2021年和2022年将在一线城市及新一线城市分别开设约300间及350间奈雪的茶茶饮店,其中约70%将规划为奈雪PRO茶饮店,预期2023年开店规模至少与2022年持平。

在门店管理方面,互联网化成为奈雪的茶发力点。从募集资金用途来看,奈雪的茶计划将约70%用于支持扩张公司的茶饮店网络并提高市场渗透率;约10%用于通过强化技术能力;约10%用于提升公司的供应链能力。

李应涛认为,门店“瘦身”和互联网打法,是奈雪的茶探索可持续运营的积极尝试。长期来看,升级门店、完善管理的确可以降低运营成本,但是想要提升盈利能力,关键在于拥有核心产品。

他解释道,新式茶饮企业想要持续发展,首先要有核心产品,让产品与品牌形成高度关联,例如星巴克的现磨咖啡、麦当劳的麦辣汉堡;同时还要保持创新,跟随消费者口味变化调整相应产品,这样才是完善的产品结构。

“新式茶饮赛道还会涌现出越来越多品牌,竞争也会愈发激烈。” 李应涛表示。