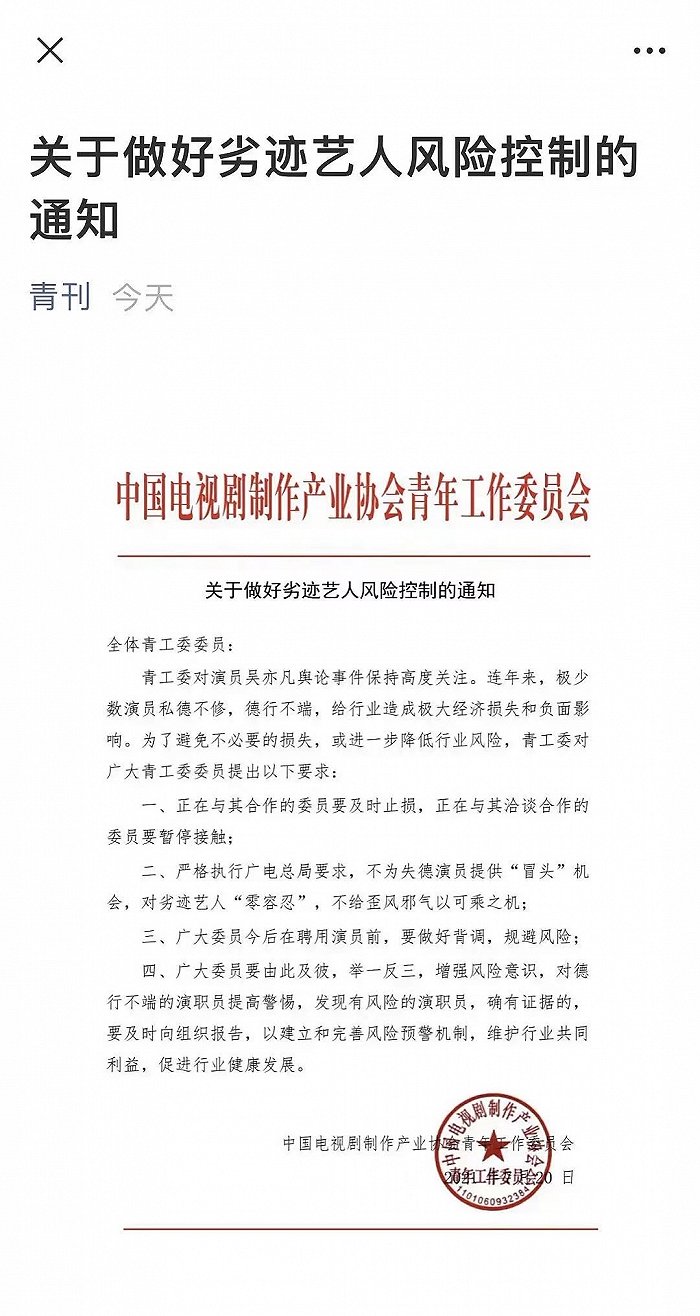

近日有报道称,元气森林和喜茶都欲收购新式茶饮品牌“乐乐茶”。双方都非常看重乐乐茶的渠道价值,并给出了40亿元估值。

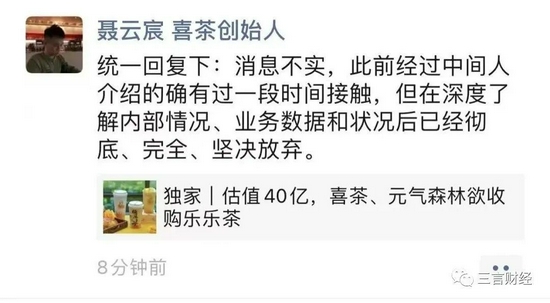

随后,喜茶创始人聂云宸转发了相关报道,并回应称“消息不实,此前经过中间人介绍的确有过一段时间接触,但在深度了解内部情况、业务数据和状况后已经彻底、完全、坚决放弃。”

喜茶公关总监也作出类似回应,“此前经过中间人介绍的确有过接触,但在了解对方业务数据后已经彻底放弃。”

另据财经网消息,元气森林也表示收购消息不属实,不予置评。

乐乐茶方面则回应称,乐乐茶目前独立发展,经营状况良好,并无被收购计划。

乐乐茶同时表示,截至目前,乐乐茶共开设72家门店,目前经营状况良好,无论是单店层面,还是公司的整体情况都呈健康、盈利、发展的状态。计划将在2022年春节前门店增至140家店,之后每年翻倍增长。

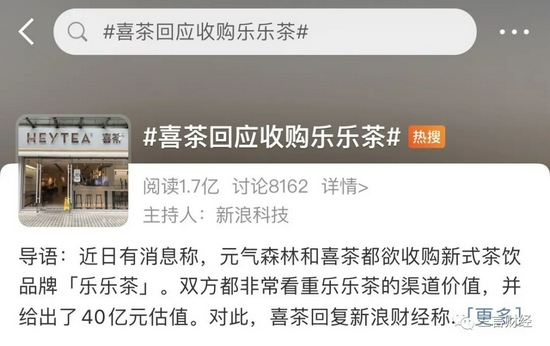

不过,喜茶方面的相关言论却迅速登上微博热搜,引发网友激烈讨论。

网友一边倒,挺乐乐茶,喜茶被指“不厚道”

值得注意的是,网友的站位非常一致,基本都站在了乐乐茶一方,喜茶妥妥地的翻车了。

网友评论:

“不买就算了,摸了人家的底,看了人家的商业数据,就说这样的话,太不地道了”。

“留点口德,以后还不知道谁收谁呢”。

“这话太损了,良心哪里去了”。

“不买就算了,还踩一脚再走”。

还有不少网友力挺乐乐茶,称比喜茶好喝多了。

网友质疑:砸一波,低价收?

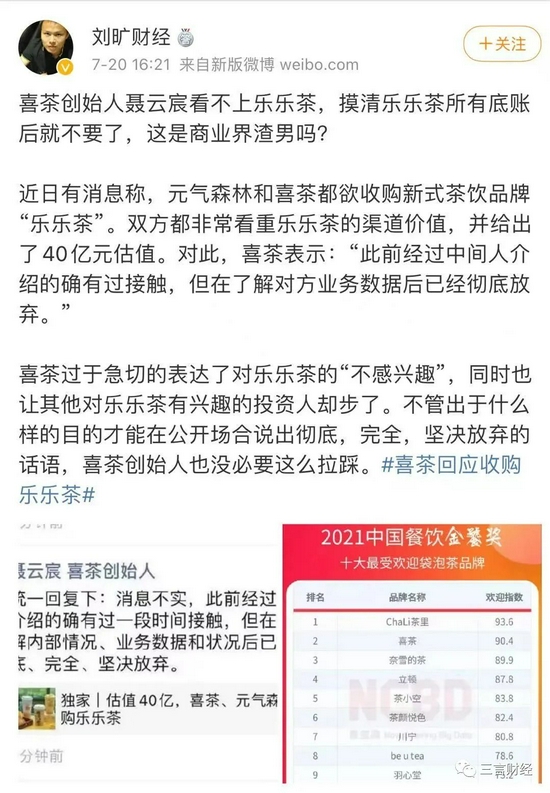

“商业届的渣男”

不少网友对喜茶的这番言论的目的有所质疑。

有网友发问,“摸清乐乐茶所有底账后就不要了,这是商业届的渣男吗?”

这位网友还指出,喜茶过于急切地表达了对乐乐茶的“不感兴趣”,同时也让其他对乐乐茶有兴趣的投资人却步了。

还有网友给出了自己的猜测,在他看来,这就是“套路”,“砸一波,低价收”。

“这路数太下作了吧?想收购,谈了,放消息出来说不收购,暗示对方内部混乱,公司质量差,砸一波,然后才能低价收。”

事实上,在投资并购中,这种事情也有发生。

比如,A投资机构尽调了B公司,最后没有投,还把B公司的相关内幕透露给了投资圈同行。这就可能导致B公司估值被压低。

尤其是头部投资机构,具有很强的引导性,一旦放弃了一个公司,这似乎就传播了一种信号,“这个公司不行”。那其他投资机构也可能会放弃投资。

当然这些可能更多是潜规则,并没有放上明面。但喜茶的上述言论,却是直勾勾地告诉别人,“乐茶茶不行”。

到底喜茶的回应是“耿直”,还是另有目的,我们不得而知。

但是可以想象的是,这势必会对乐茶茶的融资造成一定的影响。

不过让人好奇的是,抛开目的不谈,难道双方没有签署保密协议吗?

并购调查一般都会签署保密协议 律师:喜茶可能算不上违反保密协议

按常理来看,并购前的调查过程中双方一般会签订保密协议,因为涉及到被收购方的核心信息。

尤其是大金额的收购案,而且喜茶和乐乐茶又属于同行业企业,签订保密协议更有必要。

有网友指出,谈崩了就透露对方内部信息,“这创始人不仅low而且还是法盲啊”。

那么如果签订了保密协议,喜茶的言论又是否违反了保密协议呢?

对此,知名IT与知识产权律师赵占领表示,喜茶上述的言论应该还算不上违反保密协议,因为并没有泄露并购意向书里面所约定的具体内容,只是最后说了没有达成这样一个结果。

赵占领指出,一般双方会约定违反保密协议的违约金,一旦构成违反保密协议,就按照合同规定赔偿。如果没有约定违约金,被违约的一方需要证明违反保密协议给自己带来多少损失,以此为依据进行索赔。

新茶饮行业的并购已经开始

据了解,乐乐茶于2016年10月成立于上海,是沪上“茶饮+软欧包”的新式茶饮品牌。不过与喜茶、奈雪不同的是,乐乐茶从一开始就定位于“茶饮+软欧包”。

近几年新式茶饮的发展十分迅速,头部品牌有奈雪的茶、喜茶等。

新式茶饮在资本市场上也广受欢迎。

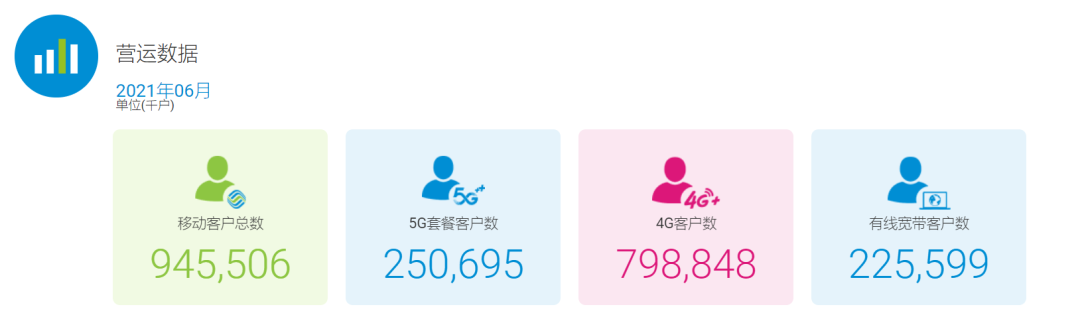

奈雪的茶在上市之前经过6轮融资,2021年6月30日正式登陆港交所,成为“全球茶饮第一股”。

截至目前,喜茶也有了5轮融资。最近的发生在7月13日,融资金额达5亿美元,投资方包括腾讯、高瓴、红杉等,融资完成后喜茶估值达600亿元。

而从2018年至今,乐乐茶共完成4轮融资,上一轮融资为2020年7月份,龙柏资本投资。此前,红星美凯龙、王思聪旗下的普思资本都曾参与乐乐茶的融资。

据了解,目前乐乐茶门店数为 72 家,不足喜茶的十分之一(812 家),仅为奈雪的茶的八分之一(579 家)。

从融资规模及门店覆盖面来看,乐乐茶位于新式茶饮第二梯队。

尽管此次,喜茶放弃了乐茶茶,但却标志着新茶饮行业的并购已经开始。

而这正是互联网的常见手法:通过并购收购“消灭”对手、停止烧钱。

可以说,新茶饮越来越互联网化,这也是与传统茶饮的重要区别。