原标题:中泰资管这只产品清盘了,可转债指数基金还有未来吗?

图片来源:视觉中国

图片来源:视觉中国记者 | 吴绍志

中泰资管的可转债指数基金清盘了。

7月27日,中泰资管发布公告,截至2021年7月26日日终,中泰中证可转债及可交换债指数证券投资基金(简称“中泰中证可转债及可交换债A/C”)连续50个工作日基金资产净值低于5000万元,已触发《基金合同》终止条款。本基金将根据《基金合同》的约定进行基金财产清算并终止《基金合同》,此事项无需召开基金份额持有人大会审议。

7月26日是该基金的最后运作日,7月27日,该基金正式进入基金财产清算程序。据了解,这是中泰资管第一只因为规模不达标而走向终结的公募基金。

产品资料显示,中泰中证可转债及可交换债A/C是一只被动管理的指数基金,跟踪标的指数为中证可转债及可交换债券指数,基金成立于2020年1月,成立时规模3.71亿元。

没想到的是,“出道即是巅峰”,产品成立后规模持续缩水。2021年二季报显示,该基金份额总额1454.81万份,资产净值合计1529.31万元。截至7月26日最后运作日,中泰中证可转债及可交换债A/C单位净值分别为1.0881元、1.0825元。

沪上某公募人士向界面新闻记者吐槽,可转债基金是“坑一样的基金”,并且不应将可转债基金看作固收类产品,而应当看作权益类产品进行投资。

上述人士介绍,可转债市场规模有限,价格很容易受交易的影响,基金销售中所说的“下有底,上无顶”并不符合真实情况,基金经理在条款优势下,总是管不住自己的手,单个标的配置比例过高,遇到大跌行情,产品的跌幅远超预期,不少基金经理在上面“栽了跟头”。

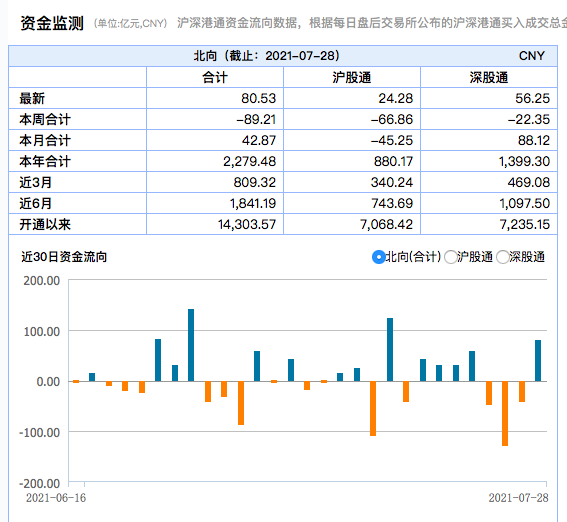

Wind统计数据显示,目前参与可转债市场投资的基金总规模超700亿元,以可转债作为主要投资标的的基金约有450亿元,规模呈现明显的二八效应。

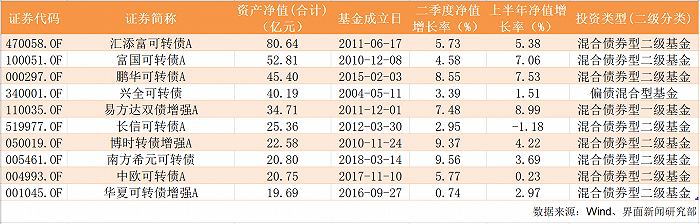

图:规模排名前十的以可转债为主要标的的公募基金

图:规模排名前十的以可转债为主要标的的公募基金可转债主题基金中,从规模来看,主动型可转债基金更“吃香”,前十全部由主动型占据。汇添富可转债A/C、富国可转债A/C、鹏华可转债A/C占据规模前三,合计分别为80.64亿元、52.81亿元、45.40亿元。

相反,多只被动指数基金并不受投资者青睐,长信中证转债及可交换债50A/C、东吴中证可转换债规模低至0.02亿元、0.05亿元。

规模排名前十的基金中,上半年富国可转债、鹏华可转债A、易方达双债增强A表现较为优秀,净值增长率超7%。而中欧可转债A仅增长0.23%,长信可转债A净值增长率为负数,为-1.18%。

截至7月27日收盘,沪指、深证成指均三连阴,大盘迅速“跳水”,受到股市波动的影响,多只可转债基金净值大幅下挫。7月23日-7月27日区间回报显示,南方希元可转债在可转债基金中表现最差,为-4.80%,博时转债增强A为-4.04%。