原标题:十大券商看后市|市场处于震荡颠簸期,风格切换或在三季度末

进入8月份A股市场持续震荡,下一步行情将如何演绎呢?

澎湃新闻搜集了10家券商的观点,大部分券商认为,虽然市场仍处于震荡颠簸期,短期面临调整压力。但A股没有系统性风险,市场再次起跑后将走得更远。

市场仍将处于震荡颠簸期。同时,前期涨幅过大、预期过高、交易过度拥挤的赛道股,在中报季可能存在短期补跌风险,这两个因素构成A股市场短期的调整压力。中期而言,A股市场没有系统性风险。

安信证券指出,最近一个阶段,机构的快速调仓,不可避免地使得相关行业波动性明显增大。但总体来看,目前阶段不担心市场出现系统性风险,成长结构牛还将继续。

国泰君安证券表示,当前阶段无需过分担忧政策风险或信用风险,同时应更乐观看待宽松节奏,市场再次起跑后将走得更远。

配置方面,虽然成长板块波动加剧,部分赛道拥挤程度增加,但仍是多家机构看好的方向,市场风格的切换仍尚需时间。

中信证券认为,近期成长制造板块剧烈波动明显增多,风格平衡的过程已经开启,不过风格的切换可能在三季度末才会发生。

方正证券表示,当前成长板块部分热门赛道微观交易结构恶化迹象已经显现,换手率与成交金额占比越过之前高点后值得警惕。不过,短期的交易拥挤难以改变成长板块的趋势向上,阶段性调整后反而是布局良机,后续市场仍大概率继续拥抱科技成长。

中信证券:风格切换可能在三季度末发生

近期,成长制造板块剧烈波动明显增多,风格平衡的过程已经开启,过度解读政策并传播焦虑的问题正在被纠偏,市场也已经充分反映了经济预期的下修,预计8月风格平衡的过程将持续,不过风格的切换可能在三季度末才会发生。

具体来看,首先,成长制造板块持仓拥挤,板块内部分歧也在加大,消费医药类基金资金流出压力缓解,新能源板块内部存在较大分流压力,板块层面呈现此消彼长态势,指数层面也显示极端分化有所缓解。

其次,近期市场焦虑犹存,片面的评判行业和影射政策已经造成巨大负面影响,而国家的产业政策目标和路径明晰,错误夸大或引导政策认知的行为正在被纠偏。

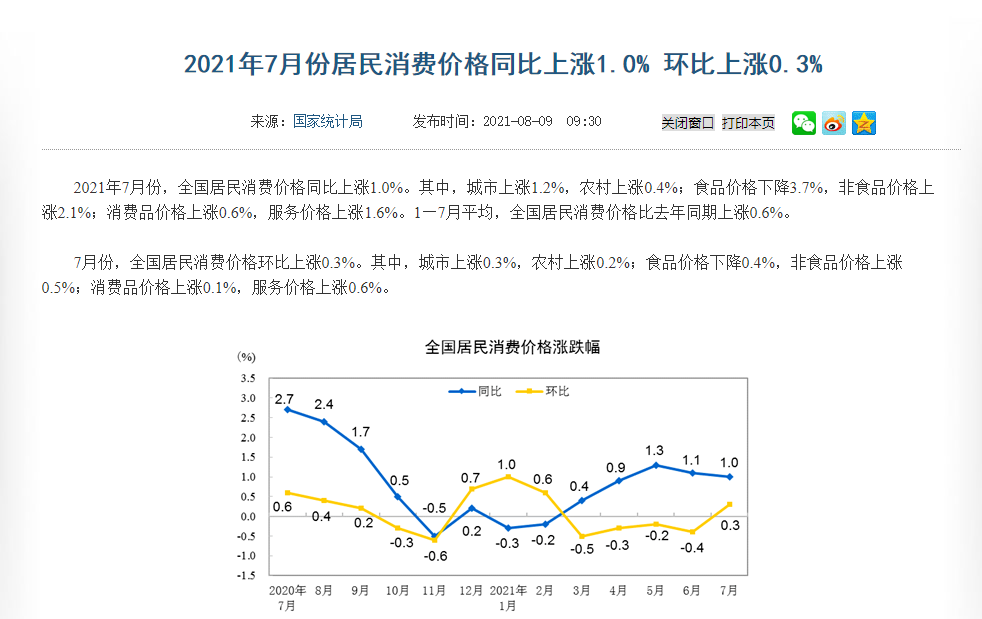

最后,尽管7月经济、金融数据预计将有所转弱,但投资者的中、微观感知领先于经济数据变化,市场已提前反映经济偏弱预期,不过未来政策的调整和经济的企稳都需要时间,风格的均衡转向风格的切换尚需时间。

配置方面,市场风格平衡的过程已经在发生,建议投资者成长制造和价值消费保持均衡配置,在成长板块里从高位赛道转向相对低位的赛道,并且逐步布局部分高景气的消费和医药细分行业。

中金公司:关注部分“老白马”

目前,市场最明显的变化,是部分消费和价值蓝筹经历长时间大跌后,出现一定的企稳反弹迹象。其中,部分优质“老白马”,前期调整受业绩高基数、上游涨价以及结构性估值偏高、部分行业基本面弱化等因素困扰,但年初以来调整后估值压力明显缓解。

展望后市,结合中国产业升级和消费升级的中期趋势未发生根本变化,部分具备核心竞争力的公司可能已接近价值区域,中长线的投资者可以自下而上择股,布局估值已调至匹配中期基本面的优质“老白马”类公司。

配置方面,建议投资者关注三条主线:一是高景气度、中国已具备竞争力或正在壮大的产业链,如电动车产业链、光伏、科技硬件与软件、电子半导体、部分制造业资本品等。二是泛消费行业的日常用品、家电、汽车及零部件、医药及医疗器械、轻工家居等领域自下而上择股;三是逐步降低周期配置但关注部分结构有利或具备结构性成长特征的周期,如有色金属的锂等。

国泰君安证券:科技成长行情未到结束之时

展望后市,下阶段无需过分担忧政策风险或信用风险,应更乐观看待宽松节奏,市场再次起跑后将走得更远。

首先,不必过分担忧政策与信用风险。随着政策落地市场恐慌情绪迅速抚平,前期受影响的市场风险偏好本周明显修复。其次,乐观看待宽松的节奏。宽松预期短期内将快速强化,成为市场起跑的核心驱动,8月后宽松预期继续加码。再次,海外流动性风险可控。

配置方面,当前科技成长股价高位波动放大,市场开始担心科技成长板块的回调。往后看,一方面科技成长的景气周期仍持续向上,二季度业绩预告展现的高景气有望持续。另一方面,下半年稳增长压力下宽松难以逆转,流动性预期环境仍对科技成长友好。

因此,虽然当前科技成长随行情走高波动放大在所难免,但绝未到结束之时。此外,科技成长筹码结构趋于集中的问题值得引起重视,拥挤的交易在倒逼市场寻找其他好的方向,盈利估值性价比极佳的周期成长品种,以及向下无空间的券商均值得关注。

兴业证券:不建议降低仓位

整体来看,市场仍将处于震荡颠簸期。同时,前期涨幅过大、预期过高、交易过度拥挤的赛道股,在中报季可能存在短期补跌风险,这两个因素构成A股市场短期的调整压力。中期而言,A股市场没有系统性风险。

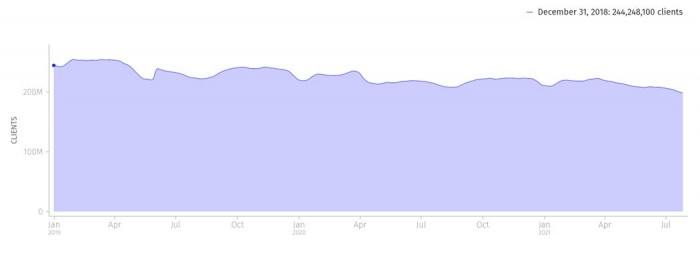

从交易层面来看,短期市场赚钱难度提升,赚钱效应越来越集中到新能源车、半导体等交易拥挤度早已在历史高位的少数方向,但是这些强势股存在补跌压力。

配置方面,建议投资者以长打短,趁短期行情震荡而优化持仓组合,逢低耐心布局优质成长股。不建议在悲观恐慌情绪下降低仓位。

安信证券:高景气成长股还是主线

最近一个阶段,机构快速调仓,不可避免地使得相关行业波动性明显增大。总体来看,目前阶段不担心市场出现系统性风险,其次中期主线尚未看到变化条件市场在经历一定震荡整固后,成长结构牛还会继续,高景气成长股还将是A股主线,短期如果出现调整,投资者可以积极把握机会。

具体来看,中性偏松的货币政策基调有望延续,市场利率仍处下行寻底趋势,使得市场整体估值中枢有望上移,结构性牛市有望持续,高景气成长股获得估值溢价。其中,以“宁组合”为代表的高景气硬科技长赛道优质公司,短期并未出现盈利预期下修,其他行业也并未出现显著的盈利预期上修,机构“宁组合”配置程度并未达到历史极值水平,近期机构快速调仓导致个别赛道交易层面过热,如果后续出现调整,仍是提供机会。

配置方面,建议投资者关注新能源汽车、光伏、军工、半导体、工业软件等,此外可阶段性考虑券商和部分供应持续偏紧的周期品种。

方正证券:成长板块行情仍将延续

当前,成长板块部分热门赛道微观交易结构恶化迹象已经显现,换手率与成交金额占比越过之前高点后值得警惕。不过,短期的交易拥挤难以改变成长板块的趋势向上,阶段性调整后反而是布局良机。

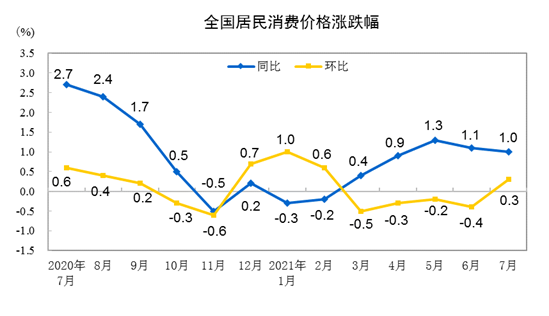

具体来看,“经济不弱+政策不紧”的组合为后续成长风格持续演绎奠定宏观基础,叠加产业政策对科技创新的大力支持,当前成长板块基本面支撑依旧保持强劲,行情仍将延续。

配置方面,后续市场仍大概率继续拥抱科技成长,建议投资者围绕高景气、高成长布局,重点关注新能源、医药生物、半导体、军工等。

华泰证券:平衡投资组合

6月份以来,电动车、光伏、半导体等高赛道股,在即期基本面、相对基本面、国内贴现率、海外贴现率、产业政策溢价等5点因素影响下,已充分反映且短期内或难再超预期,因此建议平衡组合。

具体来看,建议投资者将关注点更多移至资源品,如铜、铝、稀土、煤炭和电力运营商。另外,相对低位的板块中,可关注绝对收益价值凸显的上证50、供需逻辑环比改善的新基建,如通信设备、工业互联、特高压、风电链等,以及有产业资本增持的地产龙头。

招商证券:关注政策指引方向

今年二季度后,去年以来经济复苏较为充分,不同业绩分化愈发加大。这体现在A股股价上行业、产业股价表现巨大,甚至出现了负相关。展望后市,随着经济增速和企业盈利增速下行,能够有稳定增长预期甚至改善预期的板块将会受到投资者进一步青睐。

配置方面,目前政策对于行业和产业发展影响巨大,建议投资者围绕“十四五”规划重点方向进行重点布局。除了新能源外,自主可控、人工智能、智能制造、智能驾驶等领域也可以予以重点关注。

华西证券:热门赛道波动或加剧

展望后市,虽然热门成长赛道筹码拥挤,但极致结构化行情仍将延续。7月底以来,新能源、碳中和、硬科技等板块政策确定性比较强,而其他领域突发不断。这也在一定程度上强化了市场预期,市场延续极致结构化行情,资金集中涌入高景气高成长的新能源产业链及半导体行业,成长赛道筹码进一步拥挤。

配置方面,“硬科技”相关产业链具备政策支持,同时也是公募基金调仓增配方向,但热门赛道筹码拥挤,且相关板块前期涨幅过快,后市波动或加剧,建议投资者合理降低预期收益,关注景气扩散的机会,如军工和计算机等。

粤开证券:热门板块波动将放大

展望后市,资金对新能源汽车、半导体、芯片等热门板块的追逐热情符合国家大势所趋,也有产业链维持高景气度的数据支撑,相关热门板块的投资逻辑与长期趋势没有发生变化。不过,经过前期的强势上涨后不少板块个股处于历史高位,短期盈利丰厚将进一步放大相关板块的波动。

配置上,“硬科技”板块仍是当下重点布局主线,但近期过于拥挤的交易将使得板块波动进一步放大,建议投资者在“人少”地方淘金,寻找热点扩散、市值下沉、基本面反转的标的。此外,中报披露接近尾声,密集披露期可关注盈利与估值结构匹配度高的标的。