原标题:下半年还会降准吗?通胀对政策影响几何?央行报告释放新信号

7月全面降准引发的市场对后续货币政策走向的讨论,在8月9日晚发布的《2021年第二季度中国货币政策执行报告》中,获得了新信号。

不仅如此,《报告》还像市场传递了对经济形势、利率走势、通胀的最新判断。

资金缺口出现或降准

在7月全面降准落地后,市场期待从最新货币政策报告中寻找到降准是否会持续的信号。

央行在报告中公布的超额准备金率为1.2%,比上年同期低0.4个百分点,也低于一季度末1.6%的水平。

中信建投认为,这显示资金缺口增大可能是央行启动降准的一个重要原因。根据测算,中性假设情形下降准释放的1万亿货币在7月提高超储率约0.3个百分点。但8月随着MLF到期额增加和债券发行加速,资金缺口还有放大趋势。以此判断8月及以后的MLF续做规模可能较高,或还有后续降准操作对冲以实现货币政策的常态化。

中金公司则认为,在二季度金融机构超额储备金率有所下降的情况下,货币市场利率波动性仍有所降低,表明公开市场操作利率作为短期利率中枢的作用已经得到强化,有助于促进货币市场利率保持平稳。此外,报告中还提到“加强对财政收支、政府债券发行、主要经济体货币政策调整等不确定性因素的监测分析,进一步提高操作的前瞻性、灵活性和有效性”,表明了若后续出现资金缺口,央行可能会进行一定对冲,无需太过担忧资金面。

降息或不可期

央行在最新报告中表态称“从宏观上看我国利率总体处于合理水平”,华创证券指出,政策利率降息并不在当前货币政策考虑范围内,价格工具使用会更加慎重,也需要更加明确的“强触发”(经济明显低于潜在增速、重大系统风险、重大事件冲击社会预期)。

华泰证券则认为,由于报告提及保持银行负债成本基本稳定,看似通过降息引导负债成本降低的意愿不强烈,更多强调“督促银行将政策红利传导至实体经济”。

申万宏源则预计,LPR年内下调的概率极低。

理由则是,当前LPR直接联系于存量贷款利率,但并不与存款利率直接挂钩,下调LPR对银行利润表而言“兹事体大”,一旦导致商业银行存贷款利差收窄,以至于抑制资本金补充速度,反而从“第二支柱”的角度约束了商业银行资产负债表的扩张潜力。此外,LPR直接挂钩房贷利率,当前长效调控机制有所加强,遏制房价过快上涨成为政策重点关注,不宜此刻下调LPR。

通胀不掣肘货币政策

央行在最新的货币政策报告中以专栏的形式阐述了货币与通胀的关系,并称总体货币与通胀的关系没有变化,货币大量超发必然导致通胀,稳住通胀的关键还是要管住货币。

在展望中国通胀走势时,央行表示,我国经济发展稳中向好,去年疫情以来坚持实施正常货币政策,国内总供给总需求基本稳定,有利于物价走势未来保持稳定,不存在长期通胀或通缩的基础。

“央行并不担心当前的通胀压力,但对货币和财政宽松叠加的潜在通胀风险保持高度关注。下半年货币、财政政策和通胀的关系或是市场的重要观察点。”兴业证券指出。

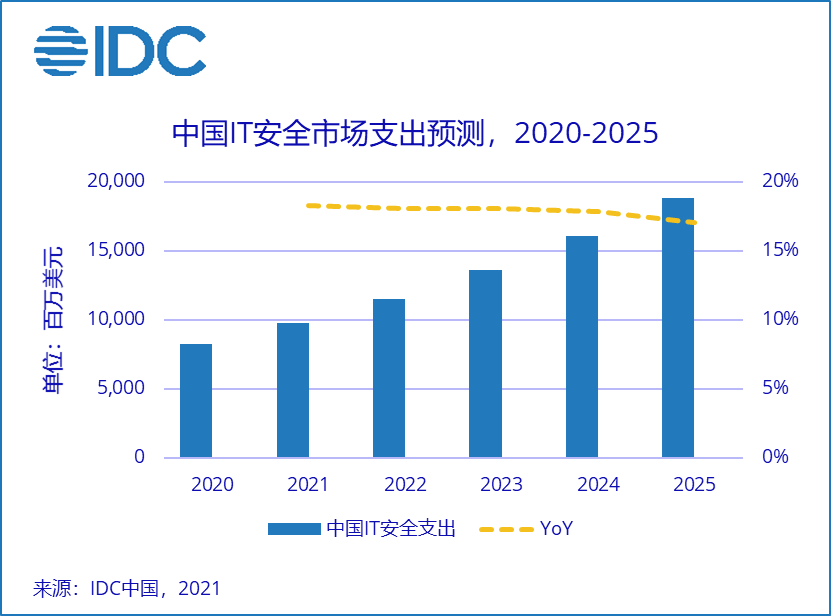

中金公司也指出,在我国目前的货币政策中介目标(保持M2和社融增速同名义GDP基本匹配)维持不变的情况下,我们预计我国下半年的通胀压力不大,即便7月通胀度数超市场预期,且其中PPI仍然维持上升趋势达到9%的高位,预计下半年通胀不会成为制约货币政策支持经济的掣肘因素。

经济形势判断趋保守

相比一季度的货币政策执行报告,最新报告中央行对经济形势判断趋于保守。

《报告》指出,国内经济恢复基础尚不牢固,出口受高基数影响增速可能放缓速可能放缓,部分领域投资增长偏弱,餐饮旅游等接触型消费尚未完全修复,经济增长动能的可持续性面临一定挑战。

中信建投则认为,央行在下半年出口回落、消费复苏乏力、基建地产防风险格局下增速乏力等影响下,对于下半年经济形势判断趋于保守。

国泰君安认为,近期,随着本土疫情持续演绎、下半年经济下行压力加大,货币政策提前预留出的子弹,到了重新上膛的时候。二季度报告延续7月政治局会议“统筹今明两年宏观政策衔接”的表述,两次重要表态相互确认,中期维度上这一轮货币宽松周期至少会持续到2022年上半年。

“无论是短期内GDP增速放缓的压力,还是长期内经济潜在增速下行的挑战,都要求货币政策偏向宽松。”兴业研究指出。