短短半年,快手就摔了个大跟头。

短短半年,快手就摔了个大跟头。来源:伯虎财经(ID:bohuFN)

文/唐伯虎

一周前,快手首批股票解禁,数量多达38.82 亿股。

这家上市首日市值超过 1.2 万亿港元,仅次于腾讯、阿里、美团、拼多多的中国第五大互联网上市公司,短短半年时间就蒸发了至少1.385万亿港元(折合人民币约1.2万亿),最大跌幅超过80%。

意料之中,快手的估值泡沫被戳破了。

尽管今年2月随着反垄断的开展,中国互联网巨头经历了一次集体暴跌洗礼。但是说到惨,快手可以说是2021年最惨的互联网巨头。

如果按目前美团港股市值约1.31万亿港元,小米集团市值约6610亿港元来计算,快手市值蒸发了约一个美团或2个小米的体量。

伯虎财经不禁唏嘘,二级市场疯狂过后,快手股价一地鸡毛。坐拥5亿铁粉的快手,为何变成了最惨巨头?

万亿市值为何灰飞烟灭?

快手的股价下滑,早在7月26日,就传递出危险信号。

7月26日,有媒体报道称,摩根士丹利将快手的目标价格从300港元下调到50港元,评级由“超配”下调为“抛售”。

随即,这条消息引发了市场巨大恐慌,快手股价当天暴跌11.97%,报收114港元,市值蒸发645亿港元。

(图源:富途牛牛)

(图源:富途牛牛)快手随后回应称,快手将对恶意编造研报干扰市场行为启动法律程序。虽然该消息最终被证伪,但此前,摩根士丹利确实已两度下调快手的目标价。

7月9日,摩根士丹利将快手目标价由300港元/股下调至130港元/股;7月23日,摩根士丹利再次将快手目标价格下调为120港元。

那么,是什么原因,造成了快手上万亿市值灰飞烟灭?

其实,我们可以从快手的财报中窥探一二。今年5月,快手发布的2021年第一季度财报显示,其总营收170.2亿元,同比增长36.6%,净亏损577.5亿元,经调整亏损49.18亿元,上一年同期亏损为43.45亿元。

而亏损的原因,与快手的核心业务直播有关。2021年第一季度,快手的直播收入为72.5亿元,同比大幅下滑19.5%。

众所周知,直播、广告、电商是快手的三驾马车。

在过去的几年里,直播业务占据了快手近七成的营收来源。这也使得,过于依赖头部主播和土豪用户冲动消费的不稳定性,让资本对其的估值偏好早已归于冷静。

为了平衡收入结构,快手对直播业务的依赖度降低,转而推动线上营销业务和电商业务的发展。

从快手2020年全年财报数据来看,快手几乎将一半的收入都投在了广告营销、品牌推广活动上(266 亿元)。

比如为快手和快手极速版获取新用户、或者用来提高平台用户创作的积极性。并且,随着广告营销投入的增长,销售团队的规模也在扩大,这些投入最后都反映在公司的营销费用增长上。

营销费用的大幅增长,成了快手亏损的一大原因。

年报显示,2020年快手的销售成本为349.61亿元,其中,营销费用就从2019年的99亿元增加到了2020年的266亿元,营收占比高达45.3%。

营销费用增长了,但并没有带来相同数量的用户增长。

数据显示,一季度快手中国应用程序及小程序的平均日活跃用户达到3.792亿,同比增长26.4%,环比增长只有20.0%。

这就让快手陷入陷入一个左右为难的恶性循环,如果快手想要通过增加推广费用支出来维护活跃用户的增长,那势必会加大快手的亏损幅度,引发投资人对快手的忧虑。如果减少推广投入,就有可能导致快手活跃用户增长的停滞甚至下跌。

而取代直播业务位置的,是快手的广告变现。在第一季度,快手线上营销服务第一季度收入为86亿元,首次实现了对总收入贡献超过50%。

但与抖音的广告业务营收相比,依旧差距很大。

今年一季度,字节跳动旗下两大APP——抖音和今日头条的广告业务就能挣得400亿元,其中,抖音的广告业务超过310亿元,今日头条约为92亿元左右。

除了直播、广告,快手的新兴业务电商虽然做得有声有色,但是目前也还不能有效赚钱。

快手急需要一个新的增长点。

拿什么给资本鼓劲?

“股价腰斩,那是希望过大。”一位财经分析人士这样评估。

一些分析师则指出,快手很可能在未来逐渐回归到115港元的发行价,对应市值约为4783亿港元。言下之意,快手并不值万亿,“杀估值”是价值回归。

为了给资本市场信心,今年6月,快手CEO宿华发布了一个公告,对外表示快手第二季度进步很大,月活用户达到了一个惊人的数字:

10亿!

伯虎财经不禁震惊,快手第一季度披露的月活数据还只是5亿,短短不到100天的时间就增长了5亿月活?

也就是说,平均下来,每天都要增长500万,相当于一个三线城市的人口了。

这不禁引起了业界的怀疑。

有人马上就提出了另一个算法,说快手是把App、极速版、微信小程序、海外版Kwai的用户都加起来算了。

如此来算的话,数据本身问题就很大,毕竟App和极速版的重合率很高,微信小程序由于用起来不方便,使用者几乎完全是App的用户。

不光是股价,用户增长同样出现了大问题。

拿过去的一季度财报举例,从2020年的一季度到2021年的一季度,一整年的时间里,快手月活从4.95亿增长到了5.19亿,一年的时间只增长了百分之四点多。

相对于快手自身的体量,和每年几百亿的营销费用,这个增长简直可以忽略不计。

而与之相对的,是快手的获客成本极速攀升,在各个市场都毫无起色。

一个最新变化是快手逐渐向一、二线城市转型,形式上已经活成了抖音的样子。但背后的本质问题是:一是流量与用户见顶,二是增长乏力。

今年7月初,快手就进行了今年以来最大的一次组织架构调整,快手用户增长部负责人由高级副总裁严强转由高级副总裁王剑伟兼任,后者也是快手产品的最高负责人。

实际上,早在快手上市前,2020年5月末进行的一次组织架构调整,严强作为曾经快手商业化的负责人,与原运营负责人马宏彬调岗;在进一步收拢产品和直播业务汇报线后,王剑伟从产品负责人之一直接升为快手的产品最高负责人。

时隔一年,快手再次围绕严强、王剑伟两位高管,展开了在内容运营侧和用户增长方面的组织架构战略调整。

于2016年加入快手的严强,为人所熟知的是他曾由快手CEO宿华亲自面试选择的。早前负责快手的商业化,向快手创始人程一笑汇报。

有内部消息称,严强虽然让快手的广告营销收入达到了K3目标,但并未获得程一笑的满意,遂在快手去年的那次变动中与马宏彬进行了调岗。

而关于上个月的人事调整,有人猜测人事变动背后原因,“这应该是快手管理层对用户增长不满意导致的问责。”

不可否认的是,目前短视频行业用户渗透率已相对较高,从2021起用户规模增速预计将放缓至个位数,前几年高增长的红利期已消失。

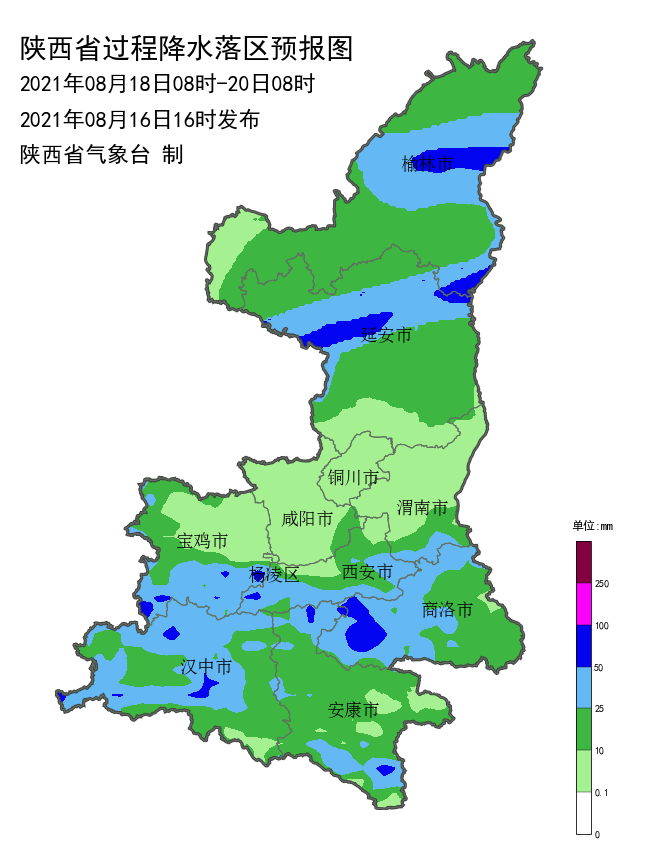

(数据来源:Questmobile、CNNIC、海豚投研整理)

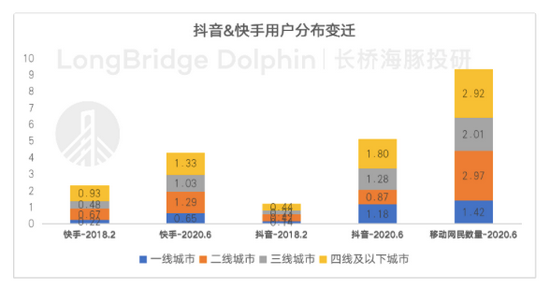

(数据来源:Questmobile、CNNIC、海豚投研整理)从抖快2018年以及2020年上半年(抖音2020.2;快手2020.6)的用户城市分布来看,近两年抖音加速了下沉市场(三四线以下城市)的渗入,而快手则主要发力一二线城市。

但在当前用户心智以及抖音对一线城市的明显统治下,快手在一线城市中拿新增用户的机会已经很小。

两家公司真正的增量似乎均在三四线城市,这就可以理解为何今年春晚在拼多多退出赞助后,抖音快手双双争抢下沉获客利器春晚红包互动合作伙伴。

两大短视频平台的用户画像越来越重叠是确定性趋势,那么如何在存量市场争夺新用户,讲新的资本故事成了快手重中之重。

快手的第二增长曲线

为了寻求增长,快手在出海、创新、资本三驾新马车中寻找自己的新引擎。

目前,快手的海外应用程序包括Kwai、Snack Video和Zynn,海外用户达到1.5亿,其中一半用户来自拉美市场。快手已经与2021年美洲杯达成赞助协议,并承诺在未来一年中投入1000万美元来激励体育内容创作者。

但是,8月4日就有媒体报道,快手将于本月20日正式关闭旗下短视频产品Zynn,对此快手官方回应称:此次停止服务的是快手美国市场的一款产品Zynn,快手海外市场战略不变。

作为自然发展起来的产品和公司,快手的成功存在一定的偶然性,也就注定其团队缺失残酷战场上的历练。

而在创新上,与抖音不同的是,快手选择了一条截然不同的道路。

前者是要啃下本地生活市场,所以推出了兴趣电商、心动外卖。而后者则剑指B站,企图拿下二次元市场,往游戏、电竞板块变现。

近三年来,快手净亏损不断扩大,它需要回血,登陆资本市场可以获得短暂喘息的机会,但仅靠外部融资还远远不够。

手握巨额流量,快手要如何变现?首选自然是游戏。游戏能为快手带来更多用户,更重要的是快手通过游戏,可以深度挖掘平台用户价值。

任何流量巨头都不会错过这头现金牛。BAT的身影出现在游戏研发、发行、渠道等各个环节,字节跳动也身处其中,像美团、滴滴这样的公司也都开展过游戏业务。去年三季度,腾讯游戏收入414亿元,网易游戏收入138亿元,当下爆款游戏《原神》单日全球流水达1亿元。

(图源:2020 年 KPL 直播版权合作伙伴)

(图源:2020 年 KPL 直播版权合作伙伴)快手由于其一直在深入布局游戏产业链,快手用户在游戏类用户渗透率非常高,因此快手平台上游戏产品的推广效率要相对同行例如抖音要更高一些。

截至 2020 年 5 月,快手游戏直播用户 MAU 已超 2.2 亿,而游戏短视频用户 MAU 则高达 3 亿,渗透率 71.4%。对比同期的老牌游戏直播平台斗鱼与虎牙,快手可以说是实现快速赶超。

在手游产业链上,快手作为游戏推广渠道,近两年陆续开拓了上游游戏研发、下游游戏电竞直播等环节,加速完善游戏全产业链布局。

不难看出,快手正在加快变现速度。

而在电竞领域,快手的对手几乎来自腾讯系,如斗鱼、虎牙、B站、企鹅电竞背后都有腾讯,英雄体育也是腾讯参股企业。当然,腾讯也是快手的第一大机构股东。

但快手在电竞领域出手比其他几家都要晚,斗鱼、虎牙、B站在电竞赛事版权、自有电竞赛事、电竞战队等方面已有多年积累。

那么,快手为什么要做电竞?

如今的快手面对着抖音、B站等力量的竞争,一直在寻找新的增长抓手,直播、电商、广告作为快手商业模式的三驾马车,直播营收一直是营收核心,其中,游戏直播的比重越来越重,快手不得不加快这一领域的护城河。

对于快手来说,游戏直播是一个新的流量战场。快手迫切需要多种打法进行布局。

为了细分内容领域,挖掘垂直用户,快手不断推出和投资系列产品。

自2017年开始,快手就在视频和社交领域推出了宇宙视频、豆田社区、蹦迪、欢脱、喜翻、快看点等一系列新产品。

这些产品的目标基本都是要在快手主App覆盖的人群之外,吸引某一部分垂直细分人群,但基本也没有跑出来。

2018年,快手完成对Acfun(A站)的全资收购。A站是一个二次元弹幕视频网站,与早期的b站非常相似,快手的意图非常明显了。

A站在快手的资源扶持下不断优化和提升平台的基础设施以及视频流尖端技术,内容的丰富也给A站带来了直播打赏收入的跨越式提升。

但A站目前的用户规模还处于一个非常小众的缓慢爬坡阶段,未来快手与A站能否进一步发挥出流量互补后的正向效应,还需要继续观察。

从目前来看,快手在原有三驾马车的基础上,通过布局海外市场,发力一二线城市的战略来实现用户增长。

而为了扩大营收实现资金回笼,在游戏电竞、二次元领域进行了投资和布局。

面对短视频天花板的到来,眼下快手在不断进击,寻找第二增长曲线。但面对抖音这个劲敌,快手显然也有些有心无力。

从以上分析来看,游戏、电竞将会是快手快速变现的领域,而二次元领域则是快手要布局的第二市场,但目前仍然困难重重。

面对眼下股价不断的下跌资本的质疑,留给快手的时间不多了。