刚刚试运营,北京环球影城就火遍朋友圈。作为和迪士尼齐名的主题公园,环球影城一边手握IP提供酒店、餐厅、零售各类服务,一边对接消费者。主题公园是门典型的零售生意,想把“场”经营好并不容易,国内主题公园目前对门票依赖度高的问题还没解决,又迎来了更加激烈的竞争环境。

来源 " 豹变

作者|李鑫

编辑 |邢昀

2016年6月16日早上10时30分,上海迪士尼举行开幕典礼。这一天,天公不作美,仪式在雨中进行,部分受邀嘉宾没带雨伞,只能站在雨中观看。

和下雨形成鲜明对比的,是游客们冒雨排起的长队。一位上海媒体人在微博上写道:“排队时间太长堪比世博,累死人。一天玩3、4个项目已是赚了。”

几年过去,曾经发生在上海的火爆,如今或将在北京重演。

9月1日,北京环球度假区迎来试运营,20天后正式开园,届时北京环球影城主题公园、两家度假酒店、北京环球城市大道将面向公众开放。

早在内测阶段环球影城就相当火爆。有黄牛曾向媒体透露,8月环球影城内测门票已经炒到5000元以上。

一位参加了内测游玩的游客告诉《豹变》,即便是内测期,热门项目也大都要排60-90分钟。

作为和迪士尼齐名的主题公园,北京环球影城主题公园曾被寄予不少期待。主题乐园到底是门怎样的生意?

不仅仅是一个公园

主题公园起源荷兰,发展于美国。

迪斯尼乐园的出现,标志着世界上第一个具有现代概念的主题公园诞生。

1955年,电影动画师华特•迪士尼抓住机会,在美国洛杉矶创造了迪斯尼乐园,动画场景、人物变成鲜活的现实,给经历了战争的一代美国人,带来一丝心理慰藉。

自此,依靠着IP开发游乐设施和景点,美国式主题公园一路开枝散叶,推广至全世界。

国内主题公园发迹于上世纪80年代末,深圳华侨城“锦绣中华”微缩景区获得成功后,引发跟风。进入新世纪,随着国民收入水平的提升,综合游乐、旅行需求增加,地方政府、资本对主题乐园再度释放了巨大热情。与此同时,国外成熟的主题乐园也把视野瞄准了中国这个巨大市场。

上世纪90年代,迪士尼有意在亚洲兴建全球第五个乐园,上海、香港都很感兴趣,最终香港抢得先机,上海迪士尼的谈判也仍陆续推进。2001年,环球影城项目来华调研、选址。北京市为了争取这个项目专门成立了协调小组,预留了通州部分土地,甚至还与上海市有过竞争。

不管是上海迪士尼还是北京环球影城,最终落地前经历了反复的磋商、谈判,过程相当坎坷。

2009年,首旅集团作为项目主要责任单位,与美国环球影城正式签订了合作意向书。直到2014年,北京环球影城才正式获得国家发改委批准申请。

在2014年的新闻发布会上,环球影城方面表示,之所以选择北京,主要因为北京拥有2000万常住人口,并且每年能吸引到2.5亿游客,这为主题公园带来更多的机会。

位于北京市东南部通州梨园的环球度假区,总面积超过4平方公里,共计投资约为460亿美元。

项目一共分三期。目前对外营业的一期项目占地接近160公顷,包括环球影城好莱坞主题公园、北京环球城市大道以及两家度假酒店。一期包含7大板块分区,分别是哈利波特魔法世界、好莱坞、小黄人乐园、侏罗纪世界布拉岛、变形金刚基地、功夫熊猫盖世之地、未来水世界等7个主题分区。

二期计划建设包含中国元素的主题公园,引入中国文化和孙悟空等IP。

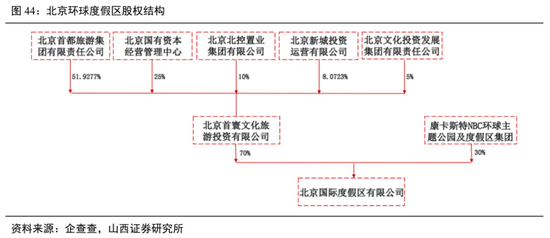

不同于全资自主经营的美国奥兰多环球影城和好莱坞主题乐园,北京环球影城采取了与日本大阪环球影城相同的合资经营形式。

北京环球度假区归属于北京国际度假区有限公司所有,其中北京首寰文化旅游投资有限公司持股70%,剩下30%为外资持有。

主题公园们看中了北京巨大的人流量和民众高额消费能力,而地方政府方面看中了热门主题公园在拉动城市旅游和相关产业发展上的作用。

以上海迪士尼为例,2011-2016年建设期间,迪士尼项目的固定资产投资对上海市GDP年均拉动为0.44%;年均拉动新增就业,则达到了6.26万人次。

而2016年上海迪士尼开业,推动了当年上海共接待旅游人次达到3.05亿人次,增幅7.42%,远高于2011-2015 年复合增长 3.04%。

上海迪士尼项目开幕一周年后,上海市信息中心发布了《上海迪士尼项目对经济社会发展带动效应评估》报告,披露了上述数据。

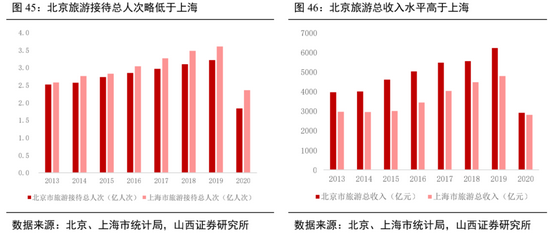

再来看北京,2019年北京实现旅游收入6224.6亿元,接待旅游总人次3.22亿,同比增长3.6%,在接待人数方面略低于上海,但旅游产业创造收入能力高于上海。

此外,北京市核心旅游区众多优质IP,从客群身份来看,亲子家庭和学生群体占比较大,是热门亲子游目的地和研学旅行目的地。

所以,有了基础的旅游格局打底,北京环球影城的开业,可能和上海迪士尼产生同等溢出带动效应。

迪士尼、环球影城是如何让你掏腰包的?

那么,主题公园到底是怎么赚钱的?

要理解主题公园的生意逻辑,我们先要理解什么是零售。零售,可以说是一个连接器、一个场景,它帮助消费者找到商品,也帮助商品找到消费者。

如果按照上述定义,我们会发现,主题公园本质上也是门零售生意。

主题公园作为一个巨大的连接器。它一边手握知名IP(如米老鼠、唐老鸭、哈利波特、漫威英雄),一边对接全球粉丝。

典型如迪士尼主题公园,凭借米老鼠、唐老鸭、各种公主等IP集群,设计出了全球观光人数最多一批的主题公园,同时,迪斯尼将IP元素“无边界”注入主题公园餐厅、酒店、商店、停车场等场景,并推动周边衍生品开发。

目前来看,迪士尼主题公园的收入主要来自五部分,分别是:门票收入、食品饮料和纪念商品销售收入、酒店过夜收入、邮轮旅游收入,以及俱乐部的租赁和销售收入。

游乐园门票收入只占总收入两成左右,更大的收入来自泛产业链衍生产品销售、酒店经营等业务。

通过迪士尼的经营思路,我们会发现,这套以IP为支点,撬动多种产业的打法,也相当暗合零售领域常用的销售漏斗公式:

销售收入=流量*转化率*客单价*复购率

即用优质IP提供流量并拉高转化率,同时,用纪念品、美食、酒店服务等优质体验,提升客单价和复购率。

环球影城的模式也类似的打法。

如文章开头所述,北京环球度假区一期共分为三部分,分别是:北京环球影城主题公园、北京环球城市大道、两家度假酒店。

从项目设计上来看,这三大项目有联动协同作用。

首先,免费观光的环球城市大道,为周边零售小店、餐厅,以及收费的主题公园提供流量;其次,两家度假酒店,则可以延长顾客游玩时间、提升游玩体验,进而抬高客单价、复购率。

而手握的IP已经创造好了庞大的私域流量池。

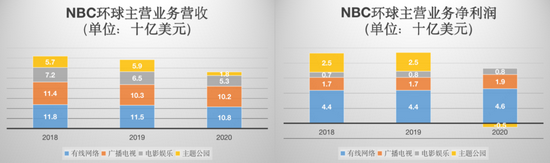

根据财报,美国环球影城主题公园疫情前的2019年营收为59.3亿美元,同比增长4.4%,占 NBC环球营收17.25%。游客消费包括:门票销售、园区提供的食物、饮料等商品消费。

2017年信达证券测算,淡季时一次上海迪士尼之行的人均总消费为2600元/人,其中园内消费达到900元/人;旺季时,人均总消费可达到3100元/人,其中园内消费达到1000元/人。

而北京环球影城尚未正式开园,已经因园内部分餐饮等消费高昂登上热搜。

主题公园虽然看上去外型炫酷,且暗合不少营销打法,但看看那千回百转的过山车,各种奇形怪状的假山,不难发现,主题公园项目其实是个不折不扣的重资产生意。

这意味着每年游乐设施等将产生大量折旧费用,进而影响利润变化。

所谓的折旧费可以这么理解:游乐设施等固定资产随着时间变化发生的磨损,逐渐转移到所生产的产品中去。这些逐步转移的部分就是折旧。

换句话说,公司使用固定资产生产产品、提供服务的过程中,固定资产变旧,应当把折旧记入产品的总生产成本。

所以,对于主题公园项目来讲,一旦疫情反复或者其他意外事件导致公园收入骤降,在庞大、刚性的固定资产折旧下,项目可能会面临不小的压力。

典型如美国环球影城,由于疫情,2020财年收入18亿美元,相比2019年的59亿美元,同比下降近7成,净利润直接暴降为亏损5亿美元。

迪士尼则在公告中指出,新冠肺炎疫情的防控措施在很多方面都对公司业务产生了影响,尤其是对主题公园、体验和消费品业务,为其2020财年的收入带来了约69亿美元的损失。

国内欢乐谷、方特们收入结构单一

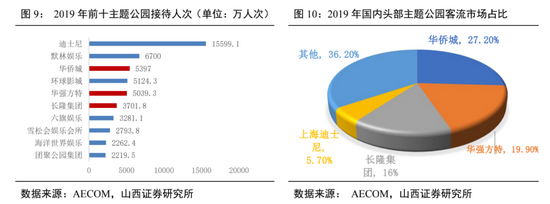

国内主题公园市场此前也飞速发展,主要呈现华侨城、华强方特、长隆集团三强格局。其余以华北东北地区的大连圣亚、长三角及重点旅游城市的宋城演艺、以及海昌海洋公园占领市场份额。

相比于国际主题公园赚门票、赚周边,国内头部主题公园业务则较“专一”,收入主要依赖于主题公园游客门票收入。

从运作方式来看,头部几大企业,模式各不相同。

比如“欢乐谷”的母公司华侨城,早期采用的就是“旅游+地产”模式。

这种模式简单理解就是,低价获得周边的土地,再利用旅游资源改善环境、提升地价,保证项目短期现金流和长期盈利水平。

2015年后,华侨城继续转型,演化出“文化+旅游+城镇化”和“旅游+互联网+金融”的创新发展模式。

宋城演艺、华强方特则认识到了IP运作的重要性,分别拥有千古情系列IP和熊出没系列IP。

长隆集团、海昌海洋则分别从马戏、海洋产业切入,进行差异化竞争。

虽然各头部企业采取的模式不尽相同,但收入核心多来自门票收入。

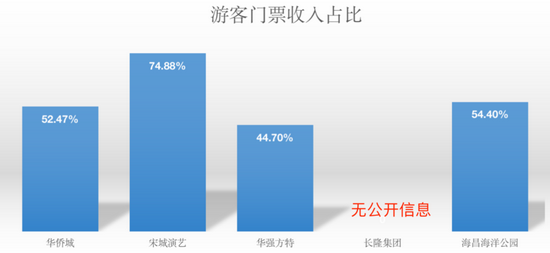

根据财报,2020年,华侨城集团、宋城演艺、海昌海洋,2020年门票收入均超过总收入一半。

门票收入占比稍低的华强方特,2020相关收入收入占比44.7%,也接近五成。

中国主题公园研究院院长林焕杰在接受采访时表示,目前国内主题公园的门票收入占70%左右,二次消费占30%或更低,这表明国内主题公园企业IP衍生变现,仍任重道远。

总的来看,主题公园是门典型的零售生意,他作为一个“场”,一边手握IP提供相关服务,一边对接消费者。

然而,想把“场”经营好并不容易,迪士尼、环球影城这些主题公园本质上还是内容先行,有强大的IP运作能力。

国内主题公园集团虽然规模已经庞大,但业务模式仍以主题公园运营为主,IP运作能力不足,收入结构单一,对门票依赖度比较高,与国外主题公园龙头相比较,仍存在一定差距。

据机构测算,中国主题公园仍处于快速发展阶段,是全球主题公园游客数量增长最快的国家,也是中国旅游行业中最具潜力的发展赛道之一。

随着迪士尼、环球影城等国外主题公园巨头开始进入中国市场,国内主题公园将面临更加激烈的竞争。

所以,未来谁能在竞争中学习与成长,打造出高粘性品牌和规模优势,谁能在本轮周期中获胜。