原标题:卖药、卖保险、SMO,风口一个都不少,思派健康还是为什么做不大

近日,IDC发布了《中国医疗大数据解决方案市场份额,2020深化临床与科研应用》,详解了中国医疗大数据解决方案主要厂商的市场情况,报告显示综合平台技术优势突出的厂商开始逐渐崭露头角并占据主导地位。

思派健康原本是医疗大数据代表企业,但上个月思派健康在递交招股书后,却受到了市场的质疑。2018年到2021年Q1,思派健康营业总收入分别为1.33亿、10.39亿、26.99亿元和7.65亿人民币,业务保持高速增长。

随着医改的推进,我国DTP药房(面向患者提供更有价值的专业服务的药房)行业快速发展,2020年DTP药房总销售额190亿元,在5年时间翻了2.4倍。伴随着大环境的利好,思派健康DTP药房业务收入从2018年5440万元飙升到2020年24.82亿元,业务占比从40.9%大幅提升至92.1%,让大众对思派健康产生了“卖药”的误解。

01、持续亏损,SMO是不是思派健康的未来

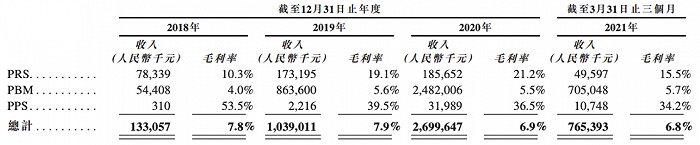

思派健康科技是医疗大数据行业的代表企业,公司通过技术平台和数据分析能力,为医疗机构、药厂以及支付方的医疗服务生态平台提供技术支持,服务医疗健康领域的众多参与者。目前斯派科技有三条主营业务线,包括医生研究解决方案“PRS”、药品福利管理“PBM”及供货商与支付方解决方案“PPS”。

△思派健康三大业务线

△思派健康三大业务线在三大业务线中,药品福利管理是营收贡献最大的业务。但思派健康联合创始人李大勇曾说过,“服务医生”是设立思派健康的初衷,可见思派健康对医生服务的看重。从另一层面,思派健康更希望自己是一家医疗科技企业,医生研究解决方案或许是思派健康最希望被大众认可的标签,那么医生研究解决方案可以支撑得起思派健康的未来吗?

思派健康核心创始团队马旭广、李继和李大勇等人分别来自拜耳、罗氏、辉瑞等跨国药企,有做肿瘤等药物研发的背景。众多行业专家聚集到一起,自然而然就开启了肿瘤药物相关的业务的开发,医生研究解决方案业务是思派健康最早开启的业务。

我国有世界最大的医疗市场,然而国内医药产业和市场需求严重不匹配,因此改革开放后我国的原创药和仿制药行业迅速发展。然而,在药物研发的临床阶段,需要医生和药厂紧密联系,因为各种原因,在这个阶段双方经常无法完美的配合,这样会影响药物的研发。因而诞生了一个新的服务行业SMO(Site Management Organization),直接协助临床研究的执行。

药物从研究开始到上市销售是一项高技术、高风险、高投入和长周期的复杂系统工程。在国外有一个医药研发的双十定律,即研发周期超过十年,投入成本超过10亿美金。因此,过程中有众多不确定风险,因此越来越多的药企将临床试验现场管理委托给SMO公司,将药物研发部分或全部委托给CRO公司。

2019年中国医药行业的研发支出为211亿美元,预计将于2024年达到476亿美元,复合年增长率为17.7%。SMO市场依附于整体医药研发行业,随着整体医药研发市场的增加,SMO市场也将快速增加。CRO行业诞生了众多巨头公司,比如药明康德、泰格医药等。理论上SMO领域同样有巨大的市场,处于行业领先的思派健康有巨大的想象力。

2018年到2021年Q1,思派健康医生研究解决方案分别营收7833.9万、1.73亿、1.85亿和4959.7万。在辅助药厂完成临床试验时,思派健康需要投入的不仅仅是研发,同样需要投入大量的人力和物力成本,这也导致其研究解决方案毛利不高,2021年Q1毛利率仅15.5%。这也意味着SMO和媒体公关类似,属于薄利多销型业务。

△三大业务营收和毛利率

△三大业务营收和毛利率截至2021年6月30日,公司分布在81个城市的试验中心已累计为240个客户提供服务。公司已实现27个省级肿瘤专科医院及五个国家级癌症治疗中心的全覆盖。截至2021年6月30日,公司已完成63项研究,814项研究正在进行中。服务项目数量不够,为公司贡献的总营业额并不高,利润则会更少。

作为新兴企业,思派健康很难在短时间内击穿院内市场,为此业务的拓展不得不依赖供应商。2018年、2019年及2020年以及截至 2021年的前三个月,思派健康的五大供应商贡献分别占思派健康总营收的26.1%、8.4%、6.3%及11.0%。

2018年到2021年Q1,思派健康税前亏损金额分别为2.42亿元、5.96亿元、10.41亿元及15.73亿元。如果客户和项目数量跟不上,思派健康医生研究解决方案营收很难实现规模增长,更何况在低利润率下。从数据上看,SMO支撑不起思派健康的未来。

02、卖药、卖保险无错,关键是方式方法

或许是因为意识到医生研究解决方案难以支撑公司的营收,思派健康在2017年左右将业务发展的重心从医生研究解决方案侧转移到药品福利管理侧。而此时在高额毛利与利好政策加持,许多企业已经布局DTP药房,为思派健康的业务增长打好了基础。

思派健康的药品福利管理业务主要收入来源是经营特药药房以及向其他分销商及零售药房分销药品,专注于治疗肿瘤及其他危重疾病的特药。基于公司资源积累和差异化发展,思派健康将目光放到了特殊治疗某种疾病的特药,并且建立了唯一一家全国性的特药管理平台。患者可以从思派健康获得最具创新性的药物,并且可以获得药师医疗服务。

截至2021年6月30日,公司在中国除西藏及青海以外的所有省级行政区经营81家特药药房。其中30家特药药房已在当地医保管理部门取得“医保双通道资质”,使患者可以报销此前只能在公立医院购买时才能报销的药品。

肿瘤和慢性病患者对于药品的依赖不需赘述。灼识咨询的调研报告数据显示:2020年国内特药市场规模约为2445亿元人民币,预计到2030年中国特药市场将超过万亿规模,达11171亿元,年均复合增长率将达16.4%。思派健康的药品福利管理业务在2020年快速攀升至24.8亿人民币,并且在2021年将会继续提升。

药品福利管理业务收入占比思派健康总营收已超90%,因此引起了市场的广泛贬低,有人认为思派健康披着科技的外壳做卖药的事情,这一质疑在此前零氪科技递交招股书时也曾出现。

为何医药电商京东健康、阿里健康可以被当作互联网医疗的正面代表,叮当健康可以顶着卖药的名头寻求上市,医疗大数据公司就只能在商业化不完善的院内市场苦苦挣扎呢?医疗大数据公司既可以通过人工智能和大数据来实现用药推荐、健康管理,又可以提供医师服务。对于患者来说,需要的是更好的服务不是吗?卖药的结果没错,过程才是体现公司价值的地方。当然,关于患者数据隐私的事情,需要另当别论。

思派健康在卖药这件事情上顺风顺水,但是依然有自己的忧虑,那就是毛利率更低,2020年毛利率仅有5.5%。为寻求更高的净收益,特药药房亦与主要保险公司建立直付机制,为患者提供额外的支付解决方案,思派健康也没有逃离“医-药-险”的窠臼。

其供货商与支付方解决方案,主要营收来自保险服务的佣金。截至2021年6月30日,思派健康的服务供货商网络涉及100多个主要城市1100多家三甲医疗机构及500家体检机构。基于这些机构的服务网络,为患者推荐保险。思派健康已推出15种健康保险计划,有约一千万个人会员投保及超过500家企业客户投保。

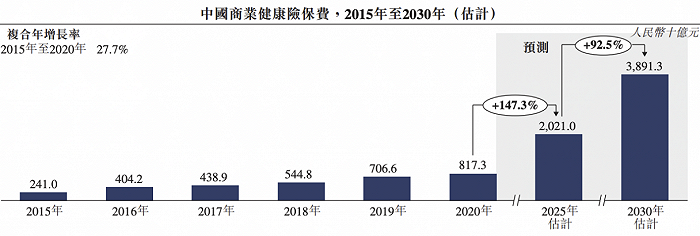

保险业务也没有辜负思派健康期望,虽然营收规模不大,2020年全年才实现了3198.9万的营收,但是2018年到2020年的毛利率分别高达53.5%、39.5%、36.5%。中国商业健康保险市场规模将由2020年的8173亿增至2030年的人民币3.89万亿,思派健康能否抓住这个风口呢?

△中国商业健康保险市场规模将

△中国商业健康保险市场规模将但是,我们仔细思考一下,在思派健康的“药-险”场景下是否会出现这样的场景呢?肿瘤和慢性病患者在购买药品的时候都会焦虑于自己疾病的控制情况,掌握了患者相关信息的思派健康为其推荐保险,是否利用了患者的恐慌心理,通过恐惧感收割的用户呢?

在深潜atom看来,SMO、卖药、卖保险这些业务并没有什么问题,企业不是福利机构,总是要想办法探索自己的商业模式。有市场需求就有产品供应,但问题是在这过程中,思派健康是如何合规的完成产品的售卖。

当然,思派健康依然值得注意的是,目前公司在医疗服务层面积累稍弱,无法形成服务闭环,能否通过医生研究解决方案补齐这个短板,将会直接决定公司未来的竞争力。