原标题:品鉴啤酒股:啤酒江湖,行业内卷怎么破?

图片来源:pexels-cottonbro

图片来源:pexels-cottonbro文|港股解码

啤酒小龙虾,无疑是夏夜良伴。

但你可知,在你举杯痛饮之际,各个啤酒品牌商之间没有硝烟的战争斗得正酣。

在这个全球最大的啤酒市场,啤酒生产其实处于产能过剩状态。如何吸引消费者的注意力、如何让消费者选择自己的品牌,成为各个啤酒品牌商每天苦苦思索的问题。

通过上市啤酒企业的财报,我们且来一窥国内各大啤酒品牌的运营和发展策略。

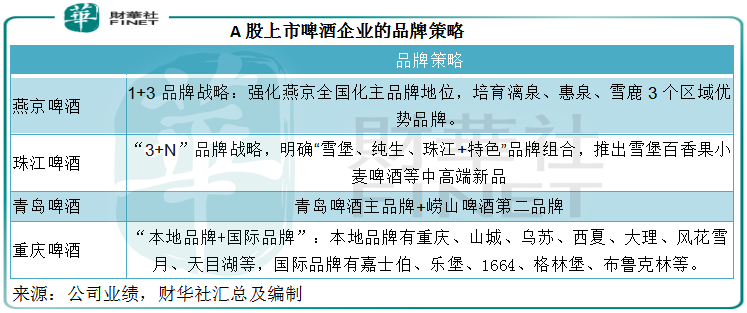

品牌策略

各上市啤酒企业都有一段悠扬动听的历史,而这段起源/历史成为了它们主打品牌的美好诠释。尽管这些啤酒企业上市之后通过业务发展和扩张扩大了品牌组合,但最初为人所知的那个主品牌依然是它们的招牌——时间赋予了这些品牌醇和的味道。

以90年代初的行业领军者燕京啤酒(000729.SZ)和青岛啤酒(600600.SH, 00168.HK)为例,它们都采取主品牌加其他品牌的策略。

燕京啤酒的品牌策略是“1+3”:即全国化主品牌“燕京”,加上培育漓泉、惠泉和雪鹿三个区域品牌。

青岛啤酒则以“青岛啤酒”为主品牌,定位中高端产品,以“崂山啤酒”为第二品牌。

第二种是多个优势品牌+特色,以珠江啤酒(002461.SZ)为代表。该公司采用“3+N”品牌战略,明确“雪堡、纯生、珠江+特色”品牌组合,推出雪堡百香果小麦啤酒等中高端新品。其中纯生和“珠江”是珠江啤酒耳熟能详优势品牌,再搭配推出的各种特色品牌,面向不同消费群体。

此外,我国庞大的消费市场早已吸引了外资酒商的参与。这些上市啤酒企业背后不乏外资的身影,而最近备受瞩目的要数刚刚获大股东嘉士伯注入啤酒资产的重庆啤酒(600132.SH)。

2020年12月交易完成之后,曾经偏安一隅的重庆啤酒一下子成为业务遍布全国的大咖,以“本地品牌+国际品牌”抢占全国市场。

华润啤酒(00291.HK)持有销量最高的品牌“雪花Snow”,但这并非全部。2019年完成收购喜力中国的股份后,华润啤酒与全球第二大啤酒生产商Heineken集团开展多个方面的战略合作,包括合作推出高端产品。

品牌分布

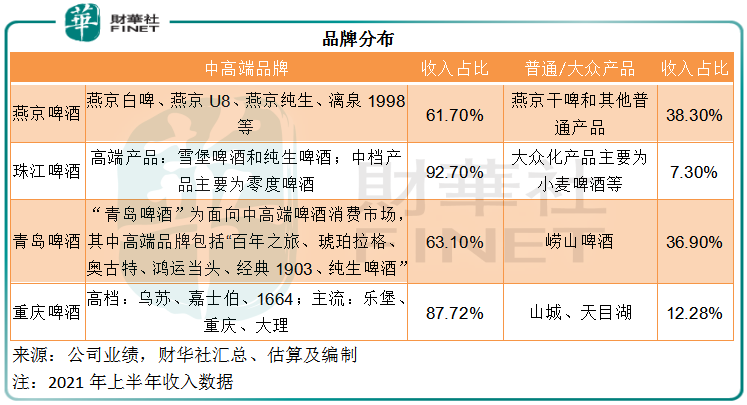

既有品牌策略,上市啤酒企业如何为这些品牌定位?

上市啤酒企业一般将主品牌定位为自己产品组合中的中高端品牌,见下表,珠江啤酒的中高端品牌收入占比最高,达到92.70%,但这是否符合大众心目中的定位则因人而异。

例如,珠江啤酒将6元以上产品划分为高档啤酒,而重庆啤酒则将高档品牌定位为消费价格在10元人民币以上。

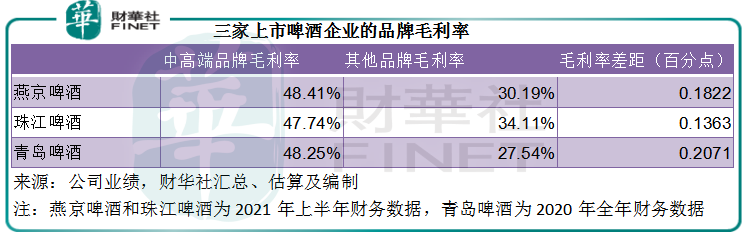

笔者认为,毛利率或更能反映这些品牌的定位,见下表,三家上市啤酒企业的中高端品牌毛利率较其他品牌高出13-20个百分点。

正是由于大家都有自己的品牌定位标准,中高端产品占比较高的品牌,其均价与同行相比并不见得有多大优势。

见下图,珠江啤酒的中高端产品收入占比最高,但整体销售单价仅处于中游水平,反而重组后的重庆啤酒占了优势——因为取得了大股东嘉士伯的中高端产品扩充组合,是“真高端”。

华润啤酒虽然销量最高,但平均单价却垫底,反映中低端产品占了其销量的大部分。

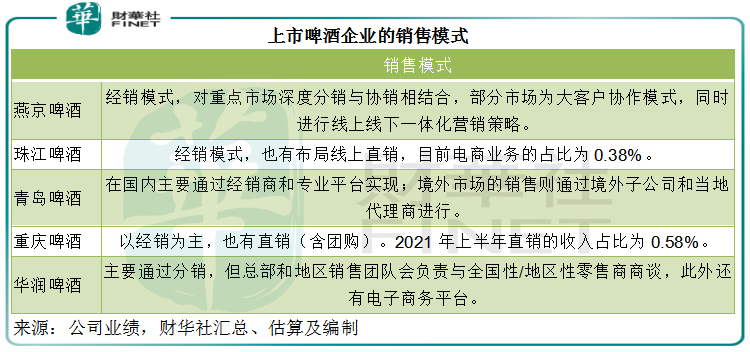

市场分布

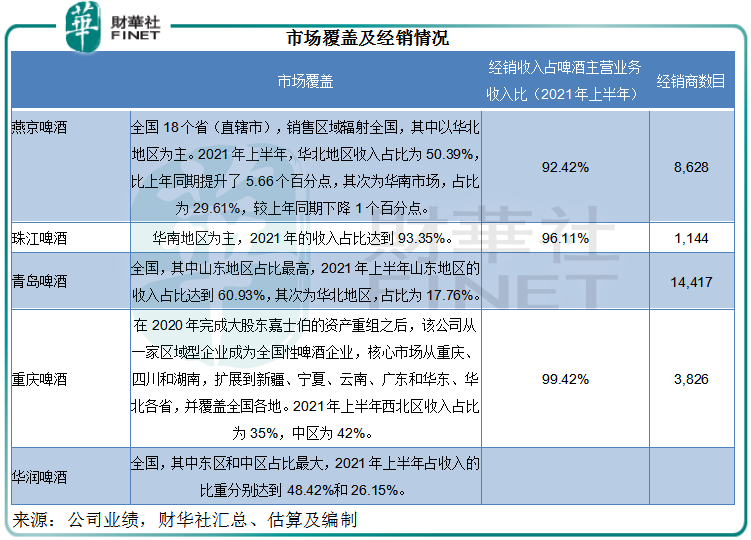

啤酒销售主要采用经销模式,基本上占了上市啤酒企业总收入的95%以上,不过近几年各品牌都扩展线上直销模式,但目前所占比重仍偏低,经销模式依然占据重要地位。

从销售市场的分布来看,地方色彩颇为浓厚,啤酒企业在总部所在地的销售市场占据优势。例如,青岛啤酒畅销海内外,但总部山东地区依然是贡献最大的市场,2021年上半年的收入占比达到60.93%,其次为华北地区,占比达到17.76%。

从上图可见,燕京啤酒的重点地区在华北,在这个区域同样占据优势的还有青岛啤酒,不过山东老乡依然是青岛啤酒的重点客户。重庆啤酒原本聚焦中西部,重组后业务已扩展到全国,但2021年上半年业绩仍反映西北和中区是其优势市场。华润啤酒则在东部沿海地区和中区较具优势。

销售表现

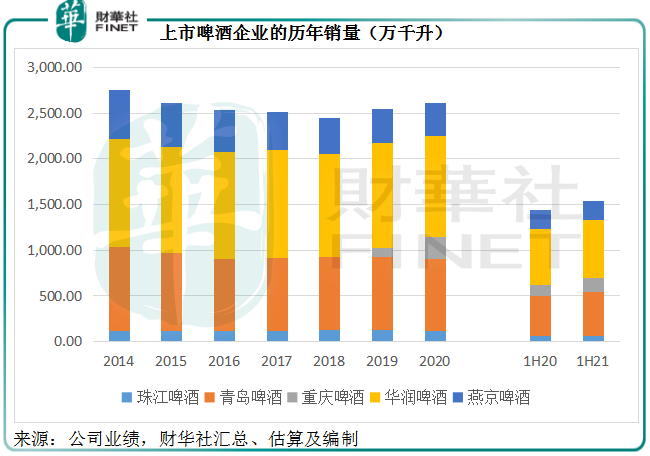

从下图,我们大略了解到五家上市啤酒企业这些年的发展和演变:

1、就啤酒销量而言,华润啤酒和青岛啤酒领先地位不改,华润啤酒多年一直保持带头大哥的重要角色;

2、有九成以上收入来自广东的珠江啤酒,依然是份额最小的那位。要在未来的竞争加剧中生存,珠江啤酒恐怕要加把劲走出舒适区。

3、重庆啤酒在大股东重组的助力下迅速抢占市场,2020年和2021年上半年的份额都得到了明显提升,未来将成为有力的竞争对手。

4、燕京啤酒的份额持续收缩,另外从以上的均价图也可以看出,它的平均售价也几乎陪着华润啤酒一起垫底,这或反映其更专注于低端市场,也间接解释了其营销支出相对较低的原因。

发展对策

以上是当前各大啤酒商的发展现状。从中可以看出,各个品牌在地区市场多少有重叠之处,竞争在所难免。随着它们转向线上零售而展开全国竞争,讲好品牌故事、优化品牌组合满足各个阶层消费者的需求,将变得更加重要。

在需求一端,消费水平的升级,对产品品质和品牌提出了更高要求,所以面对行业内卷,各上市啤酒企业异口同声喊出了“高端化”的策略。

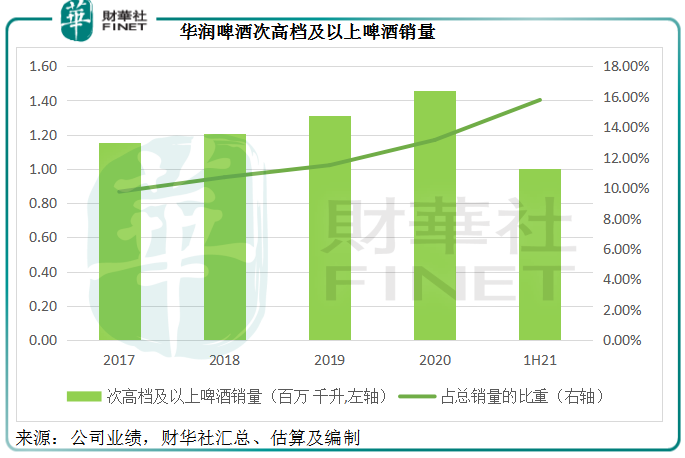

这其中华润啤酒恐怕是最迫切的,从以上的平均售价图可以看出,销量第一的华润啤酒均价在同行中垫底,而且次高端及以上啤酒销量的占比只有百分之15%左右,远低于真正的高端组合运营商重庆啤酒,后者中高端品牌收入占比达到了87.72%。

所以,华润啤酒早几年推出“决战高端,质量发展”的战略,于2019年完成收购喜力中国的股份,与全球第二大啤酒生产商Heineken集团开展战略合作,不断丰富高端产品组合,例如推出“雪花马尔斯绿啤酒”、“黑狮白啤”等,甚至在今年5月上线高端啤酒礼盒“醴”。

这一策略似乎初见成效,2021年上半年,华润啤酒的次高档及以上啤酒销量同比增长50.9%,达到1百万千升,占总销量的比重较2020年上半年提升了近5个百分点,至约16%,见下图。

除了高端化之外,面对行业内卷,啤酒企业还作出了跨界拓展的尝试。

珠江啤酒不再满足于单一市场,最近成立华中大区,似乎有了走出去的决心。值得关注的是,今年初,该啤酒企业与五粮液集团开展战略合作,聚焦广东和海南市场,以白酒销售业务为辅,丰富酒类产品线,提升企业经济效益和品牌。

无独有偶,华润啤酒也有意立足白酒市场。2021年8月26日,华润啤酒公布,拟通过注资方式投资于景芝的全资子公司山东景芝白酒,进军中国白酒市场。景芝为山东省的白酒酿酒公司,华润啤酒拟投资的公司主要在中国酿造、分销及推广白酒业务,预计于投资完成后,目标公司将成为景芝旗下唯一的白酒业务营运主体。

啤酒企业原本拥有庞大的经销商网络,这为它们跨界提供了可能。但在啤酒行业内卷化、白酒行业竞争白热化之际,它们的胜算能有多大?这一点值得大家思考。