原标题:“交银三剑客”何以两人折戟? 来源:Wind

在基金圈,基金增聘基金经理并不是什么新鲜事,但如果涉及明星基金经理,往往会引起不小的波澜。

不久前,交银施罗德基金经理杨浩管理的3只基金中,有2只发布了增聘基金经理的公告。其中,“交银新生活力”增聘田彧龙,“交银内核驱动”增聘封晴,二人分别与杨浩共同管理上述两只基金。

此举背后究竟意味着什么?两只基金未来会有怎样的表现?这是本文将要解答的两个问题。

01 增聘是为挽救业绩?

一般来说,增聘基金经理,大概率是出于以下几个原因:

1.原基金经理业绩差,需要增加帮手来扭转被动局面。

2.原基金经理要离任,增聘他人作为过渡。

3.基金公司出于人才梯队建设考虑,采用以老带新的方式。

4.产品策略有所调整,通过增聘基金经理,来跟投资策略相匹配。

5.原基金经理管理产品多、规模大,需要增聘基金经理来辅助管理。

杨浩究竟属于哪种情况?大概率属于第一种。

说起杨浩,大家应该并不陌生,因过往业绩出色,他与何帅、王崇并称为“交银三剑客”。

但今年以来,“三剑客”中两人折戟,仅何帅收益为正,杨浩则惨遭滑铁卢。

其管理的“交银新生活力”、“交银内核驱动”、“交银双息平衡”,年内回报分别为-19.26%、-17.69%、-12.70%,大幅跑输业绩比较基准,同类排名也处于垫底位置。

这样的表现,也导致了基金规模的缩水。以“交银新生活力”为例,该基金的规模从2020年12月末的160.92亿,下降到2021年6月末的128.26亿,缩水了20%,成为3只基金中规模下降最快的1只。

下面,我们将从业绩表现、换手率、重仓股、行业配置、资产配置等方面,对该基金进行全面的剖析:

1、业绩表现

“交银新生活力”成立以来的总回报为164.50%,而同期沪深300只有43.03%,从这一角度看,该基金的收益表现还是可圈可点的。

但今年以来的表现却不尽如人意,“交银新生活力”下跌了19.26%,沪深300仅下跌了6.94%,明显跑输了沪深300。

2、换手率

今年A股市场风格轮动频繁,个股分化显著,那些懂得通过波段操作,并及时把握市场热点的基金经理,显然更容易获得高收益,高换手率是重要指标之一。

据不完全统计,今年以来主动偏股型基金的换手率中位数在250%,不少收益排名靠前的基金换手率远超过了这一数字。

在高换手阵营中,曾国富管理的“信达澳银中小盘”今年以来回报为62.93%,其换手率高达747.82%;王睿管理的“信诚新兴产业混合”今年以来收益率为94.12%,其换手率高达505.37%。

而杨浩管理的“交银新生活力”的换手率仅有70%,显然是选择了“躺平”。

3、重仓股

杨浩到底买了什么股票才让基金表现那么差?答案就藏在基金持仓中。

今年一季度,杨浩坚定看好出海定价权不错的制造业、数字化零售和供应链、企业智能化资本开支,其管理的交银新生活力重仓了海康威视、芒果超媒、视源股份、顺丰控股、美的集团、中天科技、三环集团、顾家家居、绝味食品、荣盛石化等十只股票。

到了二季度,杨浩依然坚持一季度的投资方向,只是对前十大重仓股的持仓顺序进行了微调,然后就悲剧了。

作为该基金中报的头号重仓股海康威视,在一季度年后经历大幅回调过后,二季度小幅反弹,整个二季度和三季度基本上就处于横盘震荡状态,表现比较一般。

海康威视月K线

海康威视月K线而第二大重仓股芒果超媒,年初以来下跌幅度达到了37.84%,作为一只占净值比例高达8.41%的股票,这样的跌幅对于基金净值的影响显而易见。

芒果超媒月K线

芒果超媒月K线第三大重仓股顺丰控股,今年以来的跌幅也达到了30.3%。一季报出来后,业绩打了市场一个措手不及,连吃两个跌停。半年报数据依旧未改善,股价一直盘旋在低位。

顺丰控股月K线

顺丰控股月K线除了三环集团的股价勉强维持在年初的价格,其他几只重仓股都是大跌。

复盘这些股票,其实它们有一个共性,就是近几年公司盈利能力较强,把这些绩优股的估值推高,大家对它们未来的期望很高。一旦业绩不达预期,就开始大幅下杀。这就是为什么很多重仓白马股的明星基金经理今年业绩都比较差的原因所在。

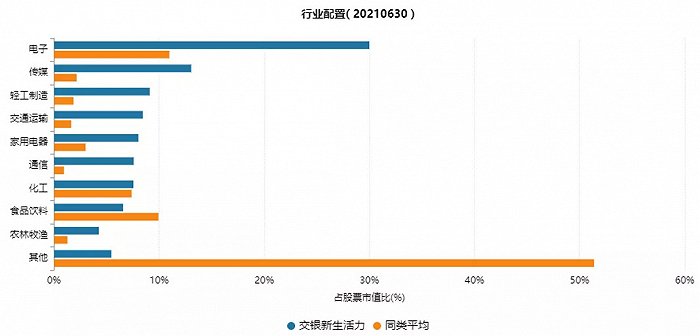

4、行业配置

二季度以来,表现最好的几个行业是有色、采掘、钢铁、新能源、化工,杨浩这些板块配置的很少。

“交银新生活力”以传媒、物流、家电为主,然而第二季度国内投资和消费数据低于预期,互联网平台、教育等行业被整顿,在这种背景下,传统消费板块、家电等传统白马股走势较弱,这也是其基金表现落后的原因之一。

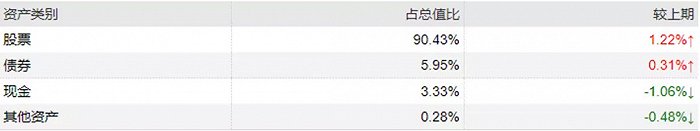

5、资产配置

从资产配置上看,“交银新生活力”属于典型的集中持股,90%的股票仓位,前十大重仓股就占了70%。简单来说,就是业绩走势基本上以这十只股票的表现为基调了。

其实,对于业绩不佳的问题,杨浩在今年基金二季报中就进行了深刻反思。

杨浩称,一直以来较多做逆向投资,以期在一个较低估值起点上买入长期投资。

但今年在经济逐季下行和供应链紊乱的背景下,似乎市场更青睐高举高打,对逆周期景气度线性外推较远,在高景气度行业上的配置不足。

部分长期投资的个股因为供应链紊乱或研发投资期导致当期业绩弱于预期回撤较大,说明在中短期交易(组合管理)和中长期投资之间的匹配平衡问题需要优化。在做好甄选个股标的的同时,会更多地去做行业比较和投资期限比较,努力提高基金的投资效率。

02 新组合更具攻击性

如果是基于业绩差做出的调整,那么增聘的这两名基金经理对于基金未来的业绩表现将会起到重要的作用,我们分别来看下。

“交银新生活力”增聘的田彧龙,浙大的本科、交大的硕士,拥有“金融+光电信息工程”的复合专业背景,尽管任职年限不到3年,但其2019开始管理的交银数据产业灵活配置混合,至今已获得173.42%的业绩回报。

其实,“交银新生活力”并非田彧龙与杨浩共同管理的第一只基金,早在2020年1月,二人就曾共同管理着交银旗下的另一只基金——“交银科锐科技创新”。

今年3月,杨浩退出,田彧龙开始独自管理该基金,期间获得了超过20%的回报。

尽管“交银科锐科技创新”同样重仓了芒果超媒和绝味食品,但十大重仓股中的另外八只股票,却与杨浩管理“交银新生活力”完全不同,这也就解释了两只基金今年在收益上为何会相差甚远。

与田彧龙相比,“交银内核驱动”增聘的封晴,资历更浅,但业绩却不输田彧龙。

自2020年7月3日至今,其管理的“交银先锋混合”收益超过了60%,今年以来的收益也达到了16.42%,在同类中排名前20%,这其中的奥秘就藏在基金中报里。

尽管“交银先锋混合”也持有着海康威视、顾家家居,但基金前十持仓占比还不到50%,分散持股稀释了重仓股暴跌对净值带来的负面影响,加上重仓股中还有类似汇川技术、抚顺特钢、振华科技这些贡献正收益的股票,良好的业绩表现自然是情理之中的事了。

略显保守的杨浩,加上具有一定进攻实力的田彧龙和封晴,“交银新生活力”和“交银内核驱动”接下来的表现,还是值得期待的。

03 结语

对于老将杨浩两只产品增聘基金经理一事的来龙去脉,想必本文已经剖析的很清楚了。

当你手中的基金也遇到类似的情况,该如何抉择呢?笔者有以下几点建议,供参考。

如果持有的基金是指数型基金,这类被动型基金的业绩并不是太依赖基金经理的管理能力。

只是在确立标的指数之后,构建相应的投资组合,采取尽可能完全复制指数的方法。所以这类基金哪怕是更换了基金经理,投资风格不会发生改变,差距也不会太大。

而对于主动管理型的股票基金和混合基金,会相对依赖于基金经理的操作,更换新的基金经理后,可以先了解他的资料以及过往管理基金的业绩和水平,大可不必选择马上赎回,可以先观察一段时间。

因为基金的决策,并不完全取决于基金经理,任何一只基金背后都站着一个庞大的投研团队,如果投研团队没有发生重大的变化,基金的重仓股一般也不会有太大变化。

综上,遇到基金经理要变更,我们需要综合考量,观察变更新基金经理后3-6个月基金的投资风格变化和业绩波动的情况,如果表现不尽如人意,可以赎回。