原标题:400亿安琪酵母的市值“发酵粉”,应该是什么配方?

截至10月8日收盘,酵母龙头安琪酵母(600298.SH)股价为49.85元,微跌0.64%。而节前最后一个交易日,9月30日,安琪酵母盘中一度封住涨停板,收盘时仍大涨8.29%,总市值达到415.2亿元。

安琪酵母的躁动原因无它,产品提价刺激市场情绪。据节点财经了解,9月30日早间市场流传一份安琪酵母涨价通知:因上游原材料价格大幅上涨,公司决定自9月30日起对部分品种上调出厂价。

目前,这一消息已得到安琪酵母的确认,其相关负责人回应称,涨价情况属实,已经向经销商通知。

追溯安琪酵母的发展历程,尤其是在资本市场的奋斗史,上市21年,市值从几十亿攀登到最高超560亿,提价可谓催化股价膨胀的“酵母”。

这一次,也不例外。

提价:安琪酵母股价的“发酵粉”

说起酵母,大多数人是即陌生又熟悉。

陌生,是因为它是一种肉眼看不见的微生物,概念上有些抽象;熟悉,因为它就默默隐藏在众多和我们息息相关的即食产品中,比如吃的面包、饼干、馒头、火锅底料、腌菜,乃至喝的酒都离不开酵母的贡献。

举个例子,为什么刚刚蒸出来的馒头,松软可口,回味无穷?

这源于酵母菌含有多种酶,例如淀粉酶。发酵时,淀粉酶先使面粉中的淀粉变成糖分,然后使糖生成二氧化碳。二氧化碳在蒸馒头时受热膨胀,在馒头里留下了许多小孔,同时产生出少量的酒精和酯类挥发酸等,所以吃起来十分美味。

而安琪酵母名副其实,做的就是这桩子高冷又好玩的生意。和大部分消费龙头,如贵州茅台、海天味业、东阿阿胶等类似,提价也是公司振兴利润和驱动股价的“发酵粉”。

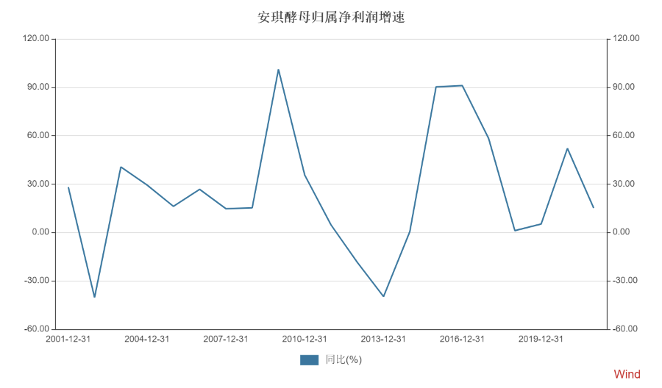

2008年,安琪酵母曾两次提价,分别在3月和12月对所有酵母产品价格上调3%-5%、7%-15%,这直接拉高其2009年的业绩表现,当年归属净利润大涨101.15%,也使得公司能够快速摆脱2008年的熊市,走出一波向上行情。

图源:WIND数据

图源:WIND数据无独有偶,2016年和2017年,安琪酵母迎来“戴维斯双击”的背后也伴随着涨价。

2020年初,“宅经济”盛行,让原本并非高频的小包装酵母热销,安琪酵母对该系列产品出厂价格进行上调,拉动毛利率走高,增厚利润空间,公司净利率从2019年的12.28%拔高到15.92%。

2021年一季度,安琪酵母归属净利润同比增加45.74%,远远超过营收29.55%的增速。

财报显示,除各业务单元均保持增长外,提价政策成为安琪酵母一季度业绩亮眼的另一主因。草根调研反馈,公司自2021年1月起对国内市场酵母抽提物出厂价上调8%。

对于节前这次提价,作用大抵也很强烈,资本市场的“捧场”即是肯定。

华创证券点评称,公司此次提价幅度为近十年最高,贡献10%收入,充分应对成本压力,当下已至价值布局阶段。业绩测算方面,预计本次提价幅度为近十年来最高,提价部分幅度在20%-30%不等。

回拨时间轴,安琪酵母长周期的成长受益于量价齐升,2016年至2020年,公司酵母销量从20万吨增长到29万吨,复合增长率10%,吨均价从18756元增长到23435元,复合增长率5.7%。

不过,随着国内市场需求进入缓步慢行阶段,且酵母是一个消费场景相对单一的品种(第三小节详述),节点财经认为,安琪酵母后续或愈来愈多地倚重提价。当然,提价也是应对利润下滑的最直接且有效的手段。

国金证券则在4月份的研报中指出,公司当前战略主线在于紧跟行业主流积极提价。换言之,提价是利润支撑主线。

酵母的盈利能力,需要涨价来拯救?

为什么要提价?不外乎成本、需求几个因素。

据节点财经了解,糖蜜是生产酵母的核心原物料,价格和酵母的盈利能力高度相关。一般来讲,生产1吨酵母需要糖蜜4.5-5.5吨,占酵母生产成本比重大约为45%,这样的企业具有明显的原料导向属性。

近十年间,安琪酵母的毛利率与糖蜜价格也呈现出较为突出的反向联系。糖蜜价格持续上涨的2009-2011年间,公司毛利率下降了4%;糖蜜价格持续下降的2015-2017年间,公司毛利率提升了7%。

2021年上半年,国内糖蜜价格继续高位运行,最高达1600元/吨,同比去年基本翻倍,节前甚至涨到了2000元/吨,这让安琪酵母成本端承受了不小的压力,盈利能力大幅趋弱。

财报显示,今年上半年,安琪酵母实现营业收入52.34亿元,较2020年同期的43.42亿元增长20.55%;归母净利润8.28亿元,较上年同期的7.19亿元增长15.14%;扣非归母净利润7.26元,较上年同期的6.69亿元增长8.49%。

但拆解这份看似稳健的半年报,增长更多来自费用缩减。报告期内,安琪酵母营业成本同比增加38.21%,但销售费用和财务费用同比下降31.13%、45.82%。

单季度看,二季度囿于成本压力,安琪酵母多项指标负增长。

其中,毛利率同比下滑12.5%至30.4%,环比一季度减少2.8个百分点;归母净利润3.86亿元,同比下降7.19%;扣非归母净利润3.12亿元,同比下降19.8%。主营业务遭遇重击。

值得注意的是,在8月份的业绩说明会上,就糖蜜供应和自给情况,安琪酵母回复称,“公司的糖蜜采购分南方和北方,并不是参考某一个地方的价格,公司目前糖蜜自给率占比较小。”

这意味着,公司对原材料的掌控力度很小,议价能力较弱,存在业绩波动风险。

事实上,资本市场早在5月末就已闻风而动,安琪酵母的股价一度从67.88元/股跌至39元/股,最大跌幅达到40%。

除了成本端,需求端部分不振应该也是安琪酵母此番提价的诱因之一。

2020年疫情催生“宅经济”崛起,在家烘焙蔚然成风,安琪酵母吃到了一波红利,去年上半年归属净利润和扣非净利润分别激增54.85%、53.41%。

不过,随着疫情消散,下游爆发式的酵母需求回落至正常水平,安琪酵母膨胀的“体态”迅速消瘦,今年上半年归属净利润和扣非净利润增速均降至个位数。

东方证券在研报中指出,安琪酵母之所以增速有所放缓,“主要是全面复工复产,‘宅家经济’红利消退,C端小包装酵母需求有所回落。”

成本上行,需求承压,为了保住利润,安琪酵母只能在量价上下功夫。

国际化+多元化能否让安琪酵母走的更远?

相比提价,提量的难度或要更大一些。

作为市占率超过50%的龙头,安琪酵母在国内市场的份额足够大,可以说已经到了绝对垄断的地步。

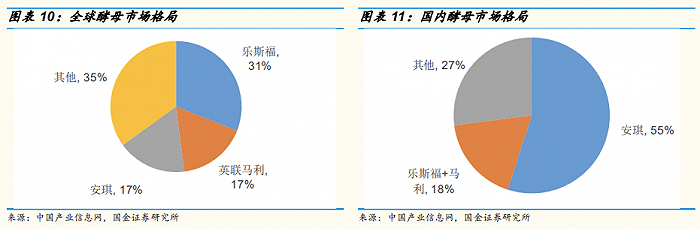

图源:国金证券研报

图源:国金证券研报在行业增速放缓,叠加酵母与调味品不同,酵母粉食品添加剂的用途更多体现的是功能性,下游大多数为工业或企业用,消费场景有限,安琪酵母想要持续上量不是那么容易的事。

具体来看,2013年以后,由于下游烘焙面食、酒精酿造、调味料等多个领域需求变软,行业增速开始换档。2013-2018年,整体增速已减至个位数,产能年复合增速约为3.6%。

国盛证券分别对五年后各行业所需酵母量进行估计,预计2023年所需酵母总量约为38万吨,年均复合增速约1.7%。

也就是说,酵母的市场空间正在逼近“天花板”。在不增长或微增长的环境中,头顶就那么高,扩产往往面临很多不确定因素。

相对于国内,安琪酵母在国外“施展拳脚”的天地要大得多。全球市场,乐斯福为第一大酵母企业,市占率31%,英联马利和安琪酵母各占17%,位列二、三位。

出海,无疑是安琪酵母努力的方向。公司亦在今年中报会议上表示,未来酵母增量主要来源于海外市场。

财报显示,安琪酵母目前在埃及和俄罗斯分别建有3.5万吨产能和3.2万吨产能(有1.2万吨产能仍在建造中),2020年公司国外收入占比约28%,和2019年大体持平。

节点财经认为,海外市场产、销量的提升对安琪酵母后续业绩和股价的表现尤为重要。

然而,就竞争态势来说,全球市场要激烈很多,300多家酵母企业同场竞技,安琪酵母没有在国内市场一家独大的优势,且有法国乐斯福这一全球最大的酵母厂商压制,其具有165年的历史,业务遍布185个国家和地区,年销售额达20亿欧元,很大程度上会对安琪酵母的海外扩张形成挤压。

除此之外,多元化也是打破市场瓶颈的一剂“良药”,安琪酵母近几年一直瞄准保健品和护肤品发力。

节点财经查阅财报发现,安琪酵母并未公布过保健品和护肤品的具体收入,2020年年报中只有其他收入占比10.6%,尚未形成规模。

至于后续发展,纵观保健品行业脉络,全球保健品市场没有一家成功而伟大的公司,生产酵母的企业跨界做保健品,有多少真实价值?能不能得到消费者的认同?如何和主业协同?这都是摆在安琪酵母眼前的问题。

另外,无论是保健品还是护肤品,当下各个市场都处在红海竞争和份额固化状态,后来者很难找到立足之地。

回到资本市场,短期内,公司拥有一定的定价权,具备转嫁成本能力,提价撩拨股价很灵验。

但长期看,若下游消费持续萎靡,波及公司产品销量不景气,或拖累产能利用率,进而削弱其盈利水平?以及能否在巨头林立的海外市场扩大地盘?才是业绩和股价关键。

截至10月8日收盘,安琪酵母动态PE为25倍,处于历史的20%分位水平,估值修复和抬升仍在路上。