作者:彭波、Nicholas Laverty、Tiago Devesa 与梁家利

亚洲是世界最大的消费增长引擎。未来 10 年,该地区的消费增长预计将高达 10 万亿美元。忽视亚洲,相当于放弃全球消费版图的半壁江山。据预测,亚洲将贡献全球一半的中高及以上收入水平家庭,以及全球一半的消费增长。

麦肯锡全球研究院的一项最新研究探究了亚洲巨大的增长潜力,并为服务亚洲消费者的企业指出了新的增长方向。[1] 随着该地区收入水平的不断提高,收入金字塔的顶层也在不断拓宽。相比消费阶层的壮大,消费阶层的升级对于消费增长的贡献更为显著。以购买力平价计算,日均花费超过 11 美元的消费者可视为消费阶层。[2]

相应的,出行领域在亚洲的价值池将会持续增长。然而,随着新兴消费模式的不断涌现,发展机遇将不同以往。消费行为日趋多元,比如消费者开始考虑传统所有权以外的拥车模式、环保意识的增强,或品牌偏好的改变等。车企应把握以上趋势,抓住机遇,为消费者创造更多的价值。例如,加快布局共享出行,提升产品的环保质量;随着电动汽车成为主流,提供更多生态友好的不同的车型选择,减少交通事故和拥堵,以新的出行方式缩短通勤时间等。

新的出行方式引领价值转移

汽车行业的增长通常与收入息息相关。汽车保有量与收入的关系呈一条经典的 S 形曲线。在收入达到某一水平时,保有量就会出现大幅上升(见图 1)。因此,在收入水平较高的国家,车企的增长机会更大,业务模式也以乘用车销售为主。

然而,网约车等新的出行方式与收入的关系截然不同。新的出行方式价格更低,承受不起私家车的消费者依然能够通过新的出行方式享受等同于私家车的出行体验,这就大大削弱了收入对渗透率的影响。相较日韩等收入水平较高的国家,网约车在印度尼西亚与马来西亚等收入水平较低的国家渗透率更高。亚洲企业推动了渗透率的增长,还催生了一批技术巨头,例如中国的滴滴,东南亚的 Grab 与 Gojek 以及印度的 Ola。

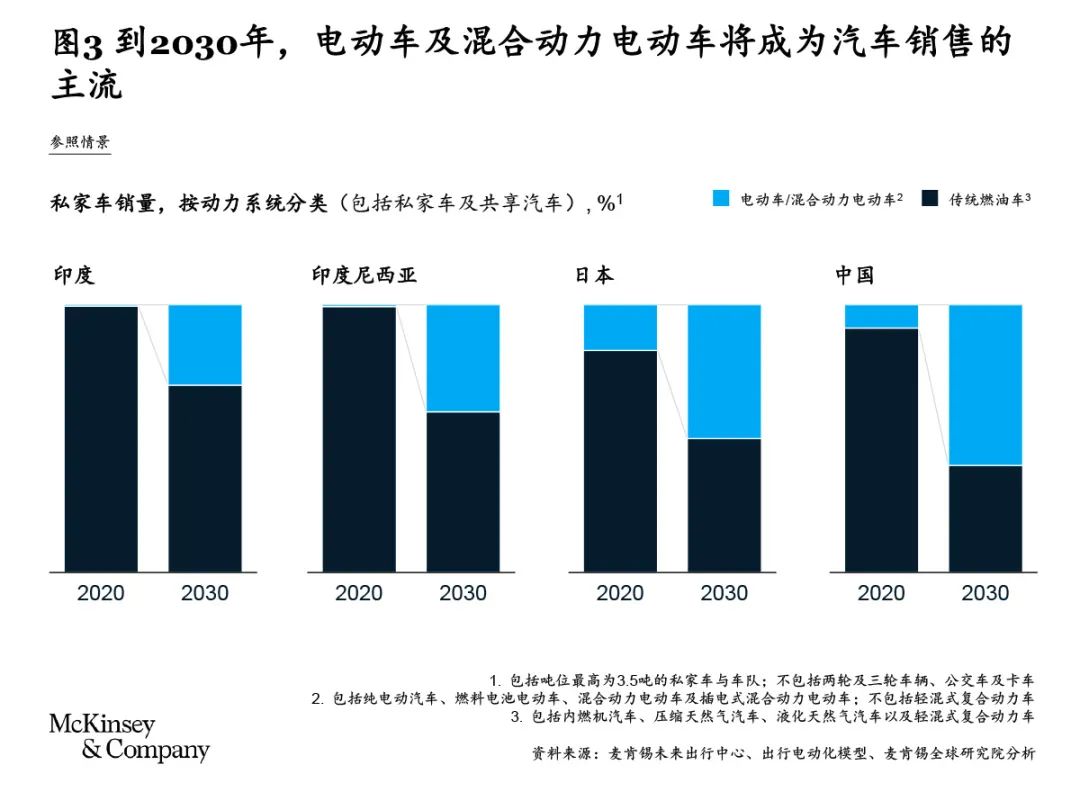

随着新的出行方式出现,亚洲出行领域的价值池将会迎来重要转折点,增长将向新的出行方式及地区转移(见图 2)。

据麦肯锡未来出行中心预测,中日两国私家车销售的价值池将于未来 20 年内达到峰值。在 3 种不同的技术应用情景中,日本的私家车销量都将于 2030 年前达到峰值,而中国需要 5~15 年。[3] 在出行方式加速转型的情景中,中日两国私家车销量可能只需要短短 5 年便会达到峰值。相较之下,在出行方式转型较慢的情景中,私家车销量可能会在较长一段时间内保持强劲的增长势头。不过,这一情景包含一系列前提条件:政府未出台缓解交通拥堵及降低排放的相关政策,自动驾驶技术到 2030 年仍不成熟,消费者对购买并拥有私家车热情高涨且环保意识较弱。在该情景下,私家车占汽车行业价值池的份额仅以每年 5% 的速度萎缩。

对于印度及印度尼西亚等汽车保有量较低的新兴经济体而言,传统所有权下的私家车销量将会继续攀升,但是与之共存的共享出行行业也会逐渐壮大。乘用车销售价值池继续增长,并有望在未来十年内增长至当前规模的 2~3 倍。

而无论哪一种情景,共享出行(包括网约车,共享汽车、汽车租赁、出租车、班车以及无人驾驶出租车)的渗透率在亚洲各个地区都将会出现强劲增长。随着网约车及无人驾驶出租车等新型出行方式不断涌现,共享出行预计将占到亚洲出行领域价值池的 15%~25%。共享出行在中国的预期增速最快,而印度及印度尼西亚等国直到 2030 年才会出现增速的腾飞。

新的消费行为改变消费模式

未来十年,价值转移将会由新的消费行为所驱动。车企若想在亚洲市场实现增长,需要考虑五大关键的消费者行为改变。

新的所有权模式的涌现

经济压力、消费者态度改变以及技术革新使得亚洲消费者开始考虑传统所有权以外的方式,包括租赁、订阅、共享以及购买二手车等。

其中,最广为人知的共享出行方式便是网约车。据估计,到 2020 年,滴滴、Grab、Gojek 以及 Ola 等网约车服务提供商的亚洲用户将累计达到 8 亿人。无论是网约车企业,还是为共享出行平台提供强大 B2B 服务的车企,共享出行解决方案的所有参与方都将迎来巨大的机遇。例如,现代与 Grab 合作,在新加坡试点部署了 200 辆现代 Kona 电动车,意在提高电动车在 Grab 东南亚车队中的比例。

然而,网约车并不是新兴所有权唯一的方式。丰田与现代等大型汽车生产商以及新加坡的 Carro 等初创企业推出了一种订阅式租车服务。[4] 丰田子公司——Kinto,专注于提供出行服务。该子公司旗下还设有 Kinto One 以及 Kinto Flex,都提供订阅服务套餐,涵盖保险、维修以及上牌。[5] 在近期一项调研中,约 55% 的中国消费者声称能够接受将自己的车租给他人使用。[6]

随着数字化买卖平台的发展(例如新加坡的 Carousel),二手车也迎来了春天。在印度尼西亚及泰国等许多亚洲国家,二手车已经成为汽车销售的主力军。[7] 在中国,尽管依然以新车销售为主,但随着政府出台有利政策,汽车产品质量日益提升,二手车市场的增速将进一步提高。[8]

车企若希望抓住这一机遇,需要考虑在哪些市场可以沿用传统的销售方式,在哪些市场需要采用新的创收模式,例如与出行服务提供商合作,提供 B2B 解决方案,或是提供汽车订阅服务,以便创造新的收入来源。

行业大融合正在改变车企的角色

“行业大融合” 正在从根本上重塑消费者需求。“行业大融合” 指整合并服务各类消费者需求的数字化生态圈。整合的程度各不相同,有的专注特定垂直领域的生态圈,有的则包罗万象,如 “超级应用程序”。随着数字原生代对新渠道的接受程度提高,他们对于汽车的期望也越来越高。在硬件日趋同质化的时代,车企应打造出行生态圈,为消费者提供全新的客户体验。[9]

未来,汽车不单单是一种代步工具。通过设备互联,汽车可承载消费者的各类生活需求,包括娱乐及购物。麦肯锡在 2020 年开展了一项关于自动驾驶汽车、智能网联汽车以及电动车的调研。调研显示,有 56% 的中国消费者愿意为更强大的车联网功能而更换品牌。[10] 麦肯锡的一项对标研究显示,得益于先进的车联网解决方案,中国的纯电动车企业在消费体验方面可与跨国车企一较高下。例如,自主品牌与阿里巴巴及腾讯等本土技术企业合作,开发了先进的人机交互界面,并推动应用整合。借此,车企能够创造新的收入来源,推动一次性销售向持续性创收模式转变,并提供大量的增值服务。[11] 另一项麦肯锡研究还指出,将近 70% 的消费者倾向于购车后再考虑加购无人驾驶服务,而不是在购车时捆绑购买;60% 的消费者偏好即买即用或月度订阅,而不是一次性支付。[12] 麦肯锡未来出行中心预测,到 2030 年,亚洲车联网服务的总收入池将达到 800~1200 亿美元 [13]。

新渠道重塑车企与消费者互动模式

未来十年,车企与消费者之间的互动模式可能会被重新定义。随着消费者对虚拟展厅、数字化渠道等直接、新颖的互动方式的偏好增强,渠道组合正逐渐发生变化。[14]2020 年一项针对印度市场的调研显示,95% 的受访者会通过线上渠道搜索新车信息,54% 表示如果可以选择,愿意通过线上渠道购车。[15]

若要设计无缝式客户体验,与领先的数字化生态系统对接可能至关重要。一些富有开拓精神的亚洲公司正在引领新的消费者互动模式,蔚来汽车便是其中之一。蔚来是一家总部位于上海的汽车制造商,致力于电动汽车的设计与开发。通过蔚来专属 APP、微信小程序、蔚来虚拟助手 NOMI,以及同时具备社区活动中心功能的生活方式展厅 “蔚来中心”,蔚来汽车与车主积极开展互动。这些互动渠道为消费者提供了一系列数字化触点,便于他们购买蔚来汽车。[16] 梅赛德斯—奔驰在印度推出了一种新的直销模式,以及以消费者为中心的多种产品组合,例如个性化服务体验,同时以 WhatsApp 作为服务升级的沟通平台。[17]在韩国,现代汽车与元宇宙平台崽崽(ZEPETO)合作,针对索纳塔 N 系列车型推出虚拟试驾服务。[18]

消费者环保责任意识可能推动电动汽车销量增长

随着亚洲对于可持续性发展的关注持续升温,绿色环保消费得以蓬勃发展。益普索 2019 年底的一项调研显示,在来自中国、印度及其它亚洲新兴经济体的受访者中,超过 80% 的人表示出于对气候变化的担心改变了购买的产品和服务。这一趋势很可能也会对汽车行业的消费格局造成影响。2017 年至 2021 年,愿意购买新能源汽车(NEV)的中国消费者比例从 20% 大幅攀升至 63%。而收入超过 4.8 万元的高收入家庭表现出了更加强烈的购买意愿,其中近 90% 的受访者考虑过购买新能源汽车。[19]

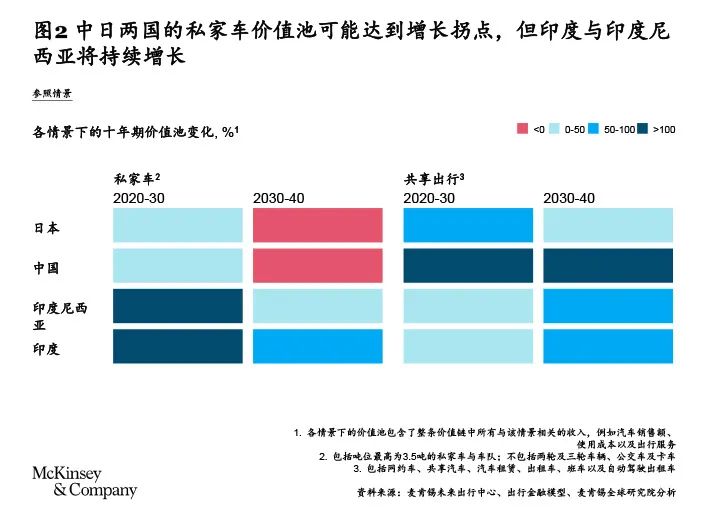

未来十年,消费者将更加倾向于支持可持续发展的产品,监管环境的变化又进一步坚定了他们的选择,同时促进了对相关产品的需求(见图 3)。受这些趋势影响,亚洲的私家车动力系统格局可能会发生剧变。预计至 2030 年,中国市场 60%~80% 的汽车销量将来自纯电动汽车(BEV)、燃料电池电动车、插电式混合动力电动车或混合动力电动车。该比例在日本市场为 50%~60%,而印度和印度尼西亚市场可能达到 30%~50%。

从传统燃油车向新能源汽车转型,不仅要求各车企调整产品组合,还可能彻底重塑整个汽车行业的价值链。例如,电池供应商将在价值链中扮演更加重要的角色,也因此有机会在价值池中分走更大份额的蛋糕。随着充电行业生态系统的发展、竞争力不断增强,我们或许会看到类似中国市场的整合趋势,其中四大头部企业合力占据超过 70% 的市场份额。[20] 电气化为汽车后市场引入了一套全新的汽车零部件,也提出了新的技术能力要求。[21] 然而,由于纯电动车的售后维保成本比传统燃油车低约 40%,后市场的整体利润规模可能面临缩水。[22] 亚洲品牌正在崛起 亚洲大部分汽车消费由亚洲品牌收入囊中,2019 年比例约为 75%。并且亚洲品牌长期开展跨境业务,产生了区域性巨头企业。这一趋势在过去五年中愈发明朗,区域性企业的市场份额增长了 3 个百分点。日本和韩国品牌在亚洲各市场中均占有一席之地。其中,日本品牌市场份额最高的是澳大利亚、印度尼西亚、本土市场、新加坡和泰国,而韩国品牌则是本土市场和越南。除日本和韩国外,其它国家地区的本土品牌通常市场份额较低,而中国和马来西亚是例外,中国本土品牌在国内拥有 30% 的市场份额,马来西亚则超过 50%。[23] 同时,亚洲品牌似乎定位更为合理,能够服务于电动汽车等正在增长的价值池。中国本土品牌占据了本土市场中高达 75% 的电动车销量,如今全球汽车品牌都在致力于打开中国新能源市场。五菱宏光 MINIEV 售价约 5000 美元,是市面上最便宜的车型之一。 特斯拉在韩国市场独占鳌头,但是现代和起亚等本土品牌同样占据较高的市场份额。[24] 车企应针对亚洲市场的消费增长态势重新规划路线图 亚洲的消费格局已经今非昔比。民众收入的不断增长、增长来源的日益多样以及新消费模式的快速兴起,促使各家企业为下一个十年的激烈竞争厉兵秣马。麦肯锡全球研究院的研究建议,车企可考虑采取三大关键行动,在服务亚洲消费者的下一个十年中,成功应对市场竞争并蓬勃发展。 亚洲消费者的多样性及消费偏好与行为转变,推动亚洲出行市场不断演变。海量价值的创造不再像过去那样高度依赖特定收入水平的消费者群体;部分产品品类开始显现出新的消费曲线。追踪并掌握这些消费变化规律的汽车和出行企业,将拥有更广阔的发展前景。而眼下正是更新亚洲消费者市场认识、重新规划增长路线图的最佳时刻。