原标题:美联储这份纪要信息量很大!最快11月中旬开始缩债,明年还可能提前加息? 来源:上海证券报

美联储周三公布了9月货币政策会议纪要文件,强化了市场对美联储将在三周后开始渐进式缩债的预期。纪要表明,美联储最早可能在11月中旬开始缩减每月资产购买量。

投资者消化会议纪要内容和美股三季报数据,当日标普500指数结束三连跌,大型科技股上行推动纳指上涨0.73%。

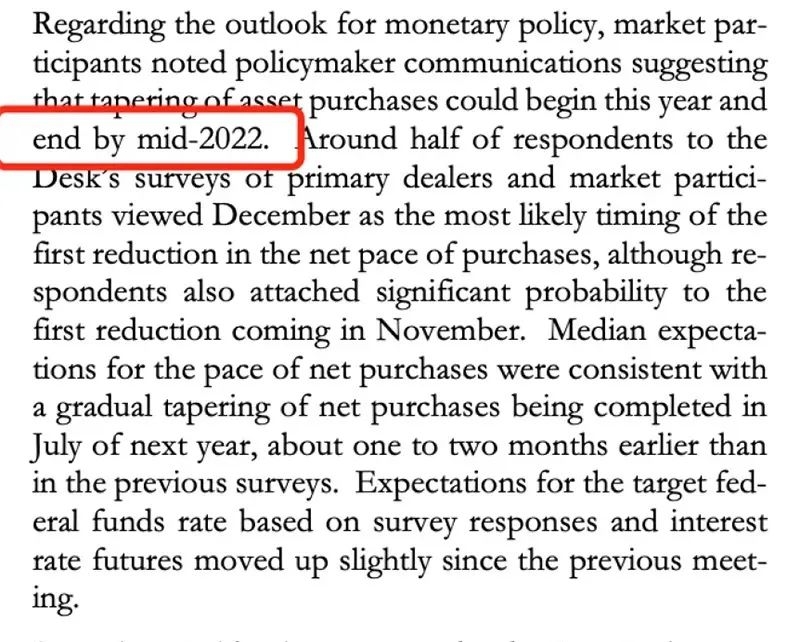

美联储11月中旬开始缩债至明年年中

会议纪要显示,与会者普遍认为,如果经济复苏基本保持在正常轨道上,那么明年年中左右结束渐进式的缩减过程可能是合适的。与会者称,如果在下次会议上决定开始减少债券购买量,则可以从11月中旬或12月中旬开始逐步减少月度购债。

具体缩债路径方面,官员们预期,或将每月减少100亿美元的美国国债购买量以及50亿美元的抵押贷款支持证券购买量。

通胀方面,美联储官员们上调了通胀预期,但仍认为高通胀是暂时性的。纪要称,与会者预计未来几个月通胀仍会保持高位。部分与会者担心,当前的通胀压力可能会比他们预期的持续时间更长。但有几位与会者表示,随着疫情相关的供需失衡压力得到缓解,通胀压力将会减弱。

美联储官员认为,目前的货币政策立场对促进最大就业以及实现长期平均2%的通胀和将长期通胀预期锚定2%的水平来说仍然适当。美联储曾表示加息可能会比预期早一点,“点阵图”显示美联储最早可能在2022年开始加息。但美联储强调,缩债决定不应被视为暗示即将加息。

美联储下次会议将于当地时间11月2日至3日举行。根据CME FedWatch工具,会议纪要发布后,交易员将美联储明年9月加息的可能性从62%提高至65%。

美国CPI持续上行

美联储或提前加息

当前,在劳动市场和原材料等成本上升压力下,美国通胀压力仍在继续。

美国劳工部周三发布的数据显示,美国9月消费者价格指数(CPI)环比上涨0.4%,高于前值和预期的0.3%。同比来看,9月未经调整CPI上涨5.4%,较8月时的5.3%小幅回升,为2008年以来最高水平。

剔除价格波动较大的食品和能源后的核心CPI同比上涨4%,与前值持平。核心CPI环比涨0.2%,前值为0.1%。

供应短缺等导致能源价格上涨,叠加劳动力市场短缺推高工资等,共同推高了近期通胀表现。花旗集团驻纽约首席经济学家霍伦霍斯特认为,关注通胀上升应关注劳动力市场趋紧以及相关的工资增长。此外,企业转嫁投入成本,能源价格上涨也有可能成为通胀上升的动因。

美联储青睐的核心个人消费支出价格指数(PCE)8月同比上涨3.6%,为连续第三个月以该速度增长,上月美联储将今年的核心PCE通胀预期上调至3.7%。

通胀正在削弱消费者的购买力。分析师认为,通胀数据不会改变美联储的缩债时间预期,但可能会影响美联储的首次加息时间。

FXTM富拓市场分析师陈忠汉认为,在通胀高位运行的形势下,美联储或许不得不提前加息,以防物价失控。

标普500指数结束三连跌

美股财报季成看点

在投资者消化美联储会议纪要和三季度财报表现之际,标普500指数结束三连跌。截至当天收盘,标普500指数上涨0.30%至4363.80点。纳指上涨0.73%至14571.64点。道指收报34377.81点。

知名科技股多数上涨,推动大盘上涨。其中,亚马逊、微软涨逾1%,谷歌上涨0.87%,高通涨1.70%。苹果则因或减少1000万部iPhone 13产量的消息下跌0.41%。

当日,摩根大通正式拉开三季度美股财报季的大幕。数据显示,公司三季度主要财务数据均好于市场预期,受益于投行业务和经济大背景复苏,总共实现117亿美元利润,其中有21亿为释放的贷款损失拨备。当日,投资者选择落袋为安,公司股价下跌2.64%。

金融机构FactSet截至10月8日的数据显示,预计今年三季度美股企业盈利增速为27.6%。按照以往5年标普500指数公司的平均盈利指引数据计算,三季度企业盈利增速或高达34.7%。如果34.7%是三季度企业实际盈利增速数据,将是标普500指数公司连续三个季度实现30%以上的盈利增速。

投行Raymond James的机构股票策略师塔维斯·麦考特认为,三季度财报可以窥视美国经济复苏成色,因为在供应链中断问题的困扰下,市场并不看好美国三季度GDP增速。

此前,高盛曾将美国2021年第三季度和第四季度GDP预期分别从5.5%下调至4.5%,从6.5%下调至5.0%。

(编辑:周妙妙)