原标题:“产品+渠道”改革提速:平安寿险三季度人均FYP环比提升6%,健康管理再升级

作者|柯怡

上市保险公司迎来三季度业绩发布期。从今年前三季度保费数据看,上市保险公司负债端压力延续,寿险供需不匹配尚未改善,新单价值继续承压。1-9 月,上市险企寿险原保险保费累计同比增速持续下挫。

中国平安率先发布三季报。前三季度,平安实现归属于母公司股东的营运利润1187.37亿元,同比增长9.2%;年化营运ROE为20.3%;归属于母公司股东的净利润816.38亿元,同比下降20.8%。平安集团总资产首次突破10万亿元,达10.08万亿元。

寿险改革渐入深水区,其寿险及健康险业务的新业务价值352.37亿元,同比下降17.8%,主要因为公司坚持高质量的人力发展,主动淘汰低产能代理人,推动队伍结构优化;寿险及健康险业务营运利润为736.84亿元,同比下降2.3%,主要受新业务增速下滑、保单继续率波动、去年同期新冠肺炎疫情下客户理赔减少带来的赔付差较高等因素影响。

行业整体增速放缓的原因,东吴证券分析师胡翔认为有两点因素:一是渠道高质量转型困难,代理人高质量转型进程要改变原有粗放式的保单增长模式,目前新单销售远不及预期;二是产品供给结构性问题凸显,作为支柱性产品的长期重疾险已进入增长瓶颈。

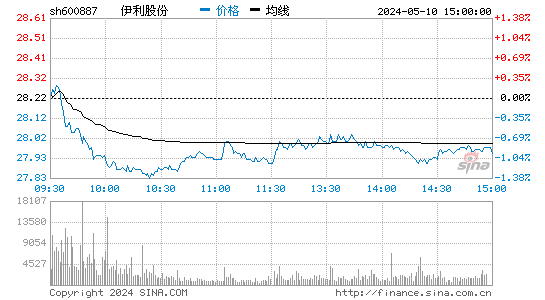

针对两大症结,平安于2020年先于行业改革,目前转型成效逐步显现。数据显示,渠道端,平安深化代理人队伍转型,三季度钻石队伍保持稳定,季度人均FYP(首年保费)环比提升6%,改革试点部NBEV(新业务价值)环比提升5%,人均NBEV环比提升12%;同时,推动银保、电网销等多渠道协同发展。产品端,贴合客户日益增长的健康管理和养老需求,平安持续推动“保险+健康管理”及“保险+高端养老”服务升级,开辟价值新引擎。

改革先行,双轮驱动。今年中报时,平安联席CEO陈心颖指出,平安率先推行改革,也会先于行业完成改革,表示对改革成效充满信心。如今阵痛已显,部分指标逐渐改善,业内人士分析“企稳回升只是时间的问题”。

渠道端“多条腿”走路,做强做大绩优队伍

2019年以来,中国寿险业长期倚赖的粗放式、规模化发展模式难以为继,行业普遍面临增员难、获客难、开单难的压力。优化队伍结构,提升人均产能,成为破局的路径。

陈心颖此前介绍,平安通过代理人渠道、银保渠道、社区网格化、兼职代理人四方面的渠道改革,优化队伍结构,提升队伍产能,打造NBEV增长引擎。而根据平安三季度业绩报告和近期信息披露,其渠道改革取得了一定突破。

代理人渠道方面,平安进一步推动代理人队伍分层经营,深化数字化赋能,支持队伍高质量转型,以打造“人有我优”的优势渠道。三季度,平安钻石队伍(绩优队伍)规模保持稳定,贡献公司80%的NBEV;季度人均FYP环比提升6%;数字化改革助力试点营业部NBEV季度环比提升5%,人均NBEV季度环比提升12%。近日,平安还启动“优+”招才季,通过提供“优培养”、“优待遇”、“优发展”、“优平台”,为寿险代理人打造专属培养体系。此轮招聘主要面向大专以上学历、年龄25-45岁,并要求候选人收入达当地社平收入,且在当地居住满1年。可见平安试图通过“优+”推进新人经营,逐步提升优质新人占比。

银保渠道方面,平安加速落地银保新模式,通过“职业+创业”打造“平安银行家”精兵,融合传统银保模式的KPI驱动和传统寿险生态的基本法驱动,组建一支有保险销售能力的新财富管理团队,并根据财富客户的需求定制产品体系,可谓“颠覆性”。数据显示,平安银行的财富管理规模从2016年的7000亿元,成长至今已超3万亿,而这部分客户的保险渗透率并不高,这也是国内整个财富管理市场的现状。平安发挥综合金融优势打造的“新银保”队伍,将成为平安寿险经营另一“人有我优”的优势。据了解,原友邦中国首席业务执行官方志男已于今年7月正式加入平安银行,任职平安银行行长特别助理兼任银保新私行业务执行官。在其主导下,平安新银保队伍已开始组建,并计划在未来数年达到1-2万人规模,实现百亿新业务价值。

社区网格化和兼职代理人是平安渠道端改革另外两大“抓手”。分析全球历史悠久的寿险公司,经历以新保单支撑的快速发展期后,都会逐渐步入“存量与增量并重”、“存量为主、增量为辅”的发展模式,其原理在于向老客户销售新保单比向新客户销售新保单更为容易,何况国内寿险客户现有保额远不能覆盖其风险保障需求。这是平安做强社区网格模式,深耕老客户及孤儿单的续保服务、综合金融服务、加保服务的缘由。兼职代理人则是发挥平安产险兼职代理人队伍优势和平安综合金融服务优势,打造的另一“人无我有”优势。关于社区网格化和兼职代理人,平安暂未披露更多信息,但可以想象,随着模式的深入和落地,将成为驱动平安寿险经营的另外两大“滚轮”。

转型势在必行,但仅依赖调整原代理人队伍结构,难免“青黄不接”,面临“断崖”风险。在此形势下,平安渠道改革的“多条腿”走路,对行业颇具参考意义。

产品端深化“健康+”、“养老+”,开辟价值新引擎

曾在国内寿险市场叱咤风云近30年的重疾险,2019年开始进入发展瓶颈,新单保费增长乏力。如将重疾险新单保费与代理人人数做比对,会发现两者增长趋势高度重合。表层原因是业绩销量受销售队伍限制,深层原因则是寿险的“产品端”也到了不得不改的地步。

过去的人口红利下,国内寿险产品开发遵循着一套既定的模式,即开发代理人好卖的产品。木桶原理决定了产品需要适应能力素质最低的一群人,产品的升级也都是以边际改善为主,谁也没有勇气卖出大刀阔斧改革的第一步。业内流传的一些保险产品开发方法论不乏:“产品形态和竞争对手保持一致”、“要开发一句话就能给客户讲清楚、教育成本低的产品”。原本“以客户需求为导向”的产品开发信条,异化成“以渠道能力为导向”。

近两年保费增速急剧放缓敲醒了行业。平安是最早自省,大刀阔斧改革的企业之一。平安寿险首席产品官胡庭洲曾向媒体介绍:“平安的产品改革,是要平衡好客户、代理人、企业的利益。平安坚持客户利益至上,定制客户需要的产品,而不仅是代理人好卖的产品!”可见,平安已深刻认识到渠道改革不是供给侧改革的全部,渠道的改革和产品的改革互相配合、互相促进,才能扭转形势,创造下一段增长高峰。

在调整代理人队伍结构、增优培优的同时,平安瞄准健康管理和品质养老两大市场风口,布局“保险+健康管理”、“保险+高端养老”、“保险+居家养老”改革。

“保险+健康管理”方面,平安充分整合线上线下医疗资源优势,在重疾险保单中增加特色体检、私人教练、私人营养师、私家医生等健康管理服务。这可实现客户和保险公司“双赢”。于客户而言,可以提早规划长远的健康生活;于保险公司可以更好地管控风险、降低成本。

今年5月,平安在重疾险保单中增加“臻享RUN”健康管理服务。9月中,平安臻享RUN健康服务计划再升级,以专业家庭医生和专业健康档案为基础,提供覆盖健康、亚健康、慢病和疾病四大健康服务场景的管理方案。针对客户看病就医流程复杂的痛点,推出专案管理服务,由平安健康全程跟进客户诊前、诊中、诊后的就医需求;针对商保报销繁琐的痛点,平安健康上线互联网医院商保直付新功能,打通商保与互联网医院线上问诊、购药、保险的赔付闭环。升级健康管理服务不仅提升了平安寿险和健康板块的展业效率,也体现了平安产品设计理念的巨大变化,即不仅仅是为了设计出一款金融产品,更多是站在客户角度、切切实实解决客户痛点。截至目前,平安臻享RUN服务已经覆盖了2000万+寿险重疾保单客户,咨询满意率达98%。

而近日新方正集团成立,根据公告披露,平安人寿持股66.5%。医疗医药是北大方正的强势资源,这也将为平安扩大“保险+健康管理”版图提供助力,让平安迈向中国版“联合健康”HMO模式的路径逐步清晰。

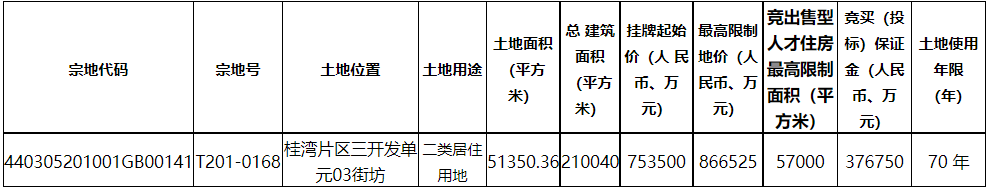

“保险+高端养老”和“保险+居家养老”是产品改革的另一端。2021中期业绩发布会上,陈心颖曾清晰描述平安布局康养的思路:平安将通过“金融+医疗+康养”结合的创新发展模式,聚焦居家养老+高端养老领域,全面布局北上深等核心城市,满足不同阶层的养老需求,以打造中国康养新标准。据了解,平安的居家养老产品正在推进试点,而高端养老产品市场反响火爆,据传首期产品出现“超卖”情况,近日已发布二期。由于定位于国内市场空白的超高端领域,平安甄颐年的保费标准和服务标准均远超市面情况。不难分析,这是平安在试图打造未来数十年的保费增长的强力引擎。

保险业务与医疗服务的协同效应正在发生。数据显示,在平安超2.23亿个人客户中,有近62%的客户同时使用了医疗健康生态圈提供的服务,其客均合同数达3.2个,客均AUM达4.1万元,分别为不使用医疗健康生态圈服务的个人客户的1.6倍、2.6倍。

保险+高端养老、保险+居家养老“开源”,保险+健康管理“节流”和“反哺”,这或是平安产品改革将带来的变化。保险企业改革如火如荼开展的同时,监管政策支持也陆续出台。10月15日,银保监会发布《关于进一步丰富人身险保险产品供给的指导意见》(下文简称《意见》),提及“服务养老保险体系建设”,积极开发具备长期养老功能的专属养老保险产品,促进医养、康养相结合,支持健康保险产品和健康管理服务融合发展。政策东风下,险企改革转型或将加速。

拉长周期看,我国保费规模已居全球第二,但保险密度和保险深度仍须提高,居民收入及财富持续增长,全面的医疗及养老服务需求仍未被满足,中国寿险市场发展空间依然广阔。而在行业调整期迎难而上、率先改革的企业,也有望成为最先冲出峰谷、迎接曙光的那一批。