原标题:千亿“酒王”限购再升级!此前规模激增,更已成持有茅台最多基金…发生了什么 来源:证券时报

文 |证券时报

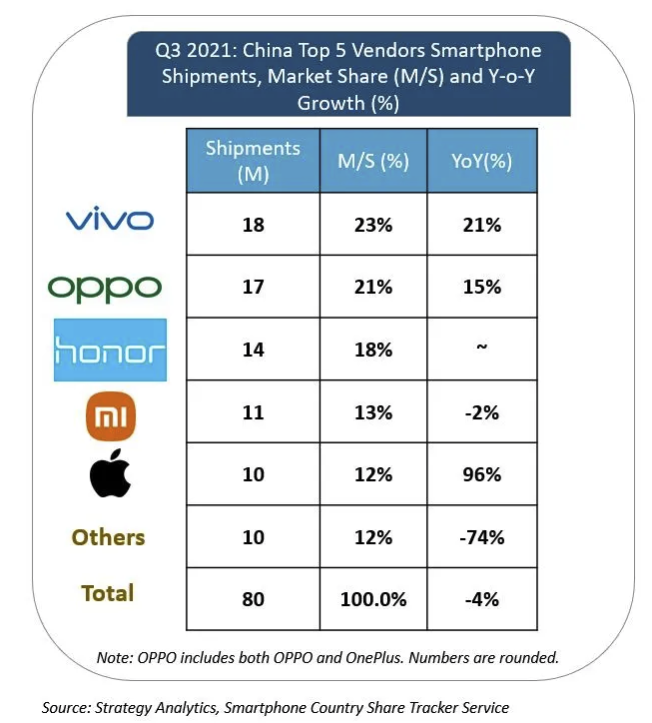

10月29日晚间,招商中证白酒指数基金发布了一则限购公告。根据公告,该基金将于11月2日起暂停大额申购(含定期定额投资)和转换转入业务。其中,A类份额申购上限为10万元,C类份额申购上限为5000元。

今年8月27日,该基金也发布了暂停招商中证白酒指数证券投资基金大额申购(含定期定额投资)和转换转入业务的公告,单日单个基金账户单笔或累计申请金额不得不超过100万元。

据已经披露的基金三季报数据,招商中证白酒指数基金9月底规模为928.9亿元,为当前市场最大权益类公募产品。

对于限购一事,招商基金表示,限购是为了保障基金的平稳运作,维护基金持有人利益。“限购在规模较大基金里比较常见,是正常的市场行为,希望投资者树立长期投资观念,坚持价值投资,避免频繁申赎,以获得更好的投资体验。”

三季度规模激增

自今年年初以来,白酒股持续震荡调整,中证白酒指数年度跌逾8%。三季度,中证白酒指数延续调整,季度跌幅达11.7%,招商中证白酒指数基金三度业绩为-10.82%,但在白酒指数回调之际,基民却更加热衷于购买白酒指数基金。

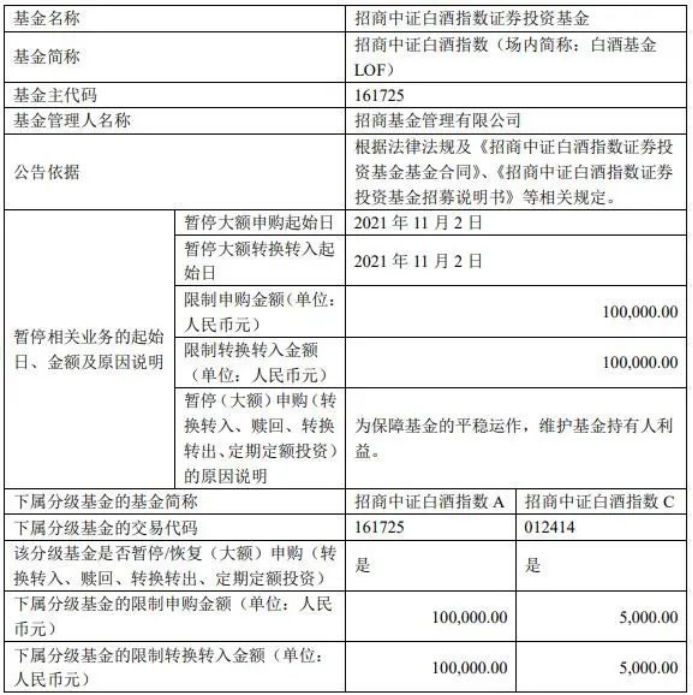

数据显示,招商中证白酒三季度末的基金份额为708.45亿份,较二季度末469.9亿份增加5成以上,期间净申购份额达238.55亿份。

规模方面,随着基民的蜂拥申购,招商中证白酒指数基金规模也实现大涨。截至三季度末,招商中证白酒A/C的合并规模为928.95亿元,较二季度末的697.62亿元增长231.33亿元,成为当前全市场最大规模的权益类公募产品。

值得一提的是,在白酒指数回调之际,招商中证白酒指数基金仍保持高仓位运作。三季报数据显示,招商中证白酒指数基金股票仓位维持在 94.5%左右的水平。

回顾今年二季度末,易方达蓝筹精选混合以898.89亿元的规模在权益类基金规模排行榜中居首,当时的招商中证白酒指数基金仅次于张坤的易方达蓝筹精选混合。但到了三季末,易方达蓝筹精选混合缩水至698.47亿元,规模骤然减少。

据易方达蓝筹精选混合三季报,该基金三季度末的重仓股仍以白酒股为主,泸州老窖、贵州茅台、五粮液等钱三大重仓股均为白酒股,但受核心资产股票回调影响,该基金三季度业绩为-14.21%。

张坤管理的易方达蓝筹精选混合不仅规模缩水,三季度还被基民大量赎回。该基金三季度末基民持仓份额为270.1亿份,较二级末的298.19亿份减少了28.09亿份。

三季度大举加仓白酒

招商中证白酒指数基金为被动式指数基金,按照标的指数成份股组成及其权重构建基金股票投资组合,进行被动式指数化投资。因此,基民大量申购的情况下,该基金也只能被动加仓白酒股。

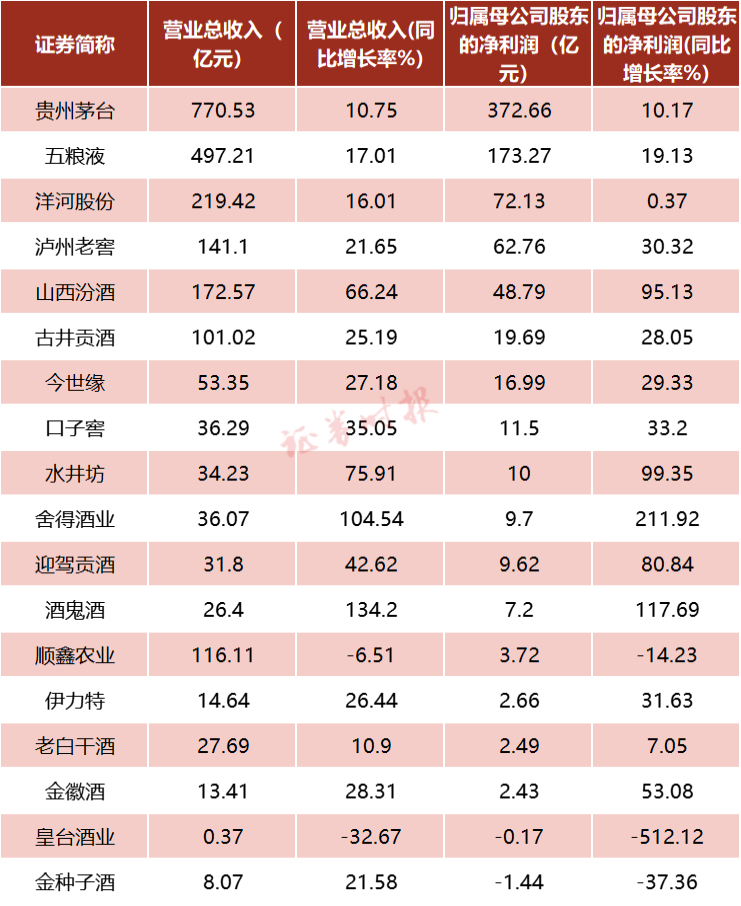

数据显示,该基金三季度期间对其持有的白酒股基本上都在大幅加仓,其中,山西汾酒三季度增持幅度达121.02%,直接晋升为其第一大重仓股,期末持有4827.57万股,持仓市值达152.31亿元。

古井贡酒增持幅度也达到101.82%,晋升为该基金第七大重仓股。此外,泸州老窖、贵州茅台、五粮液、洋河股份等增持幅度均在50%以上。

值得关注的是,随着招商中证白酒三季度大举加仓,该基金三季度末晋升为全球持有贵州茅台最多的基金。

三季报数据显示,该基金持有贵州茅台751万股,位列贵州茅台第七大流通股东,并且超过资本集团旗下欧洲太平洋成长基金的582.32万股。

招商中证白酒基金经理日前在参加活动时,表示依然看好白酒配置价值。侯昊认为消费成为我国经济发展第一动力,具体来看,国内消费市场有四大核心驱动力:第一个是政策支持,消费成为内需战略基石。第二个是收入增长推动消费结构升级。第三个是各年龄阶段群体壮大,催生多重消费需求。第四个是科技创新催生新需求。消费类标的,尤其是白酒龙头,站在目前阶段是有性价比的,甚至在更长维度来看,或许会迎来惊喜。即便没有惊喜,盈利能力可能没有爆发力,但是时间越长就能看到复利的力量。

白酒股后市如何看?

作为目前白酒行业最大基金产品,突发限购令或引起市场对白酒股估值的担忧。实际上,今年来,出于对消费税政策、需求走弱等担忧,白酒股已经有一定调整。

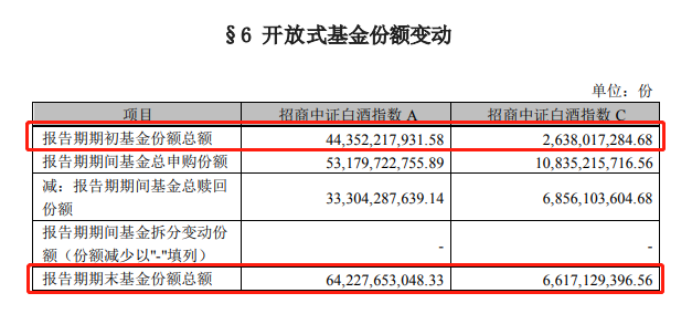

10月29日晚,随着五粮液公布三季报,白酒股业绩悉数出炉。总体来看,高端酒稳健、次高端酒延续高增的逻辑未变,贵州茅台、五粮液、洋河股份等前三季度业绩稳定增长,山西汾酒、水井坊、舍得酒业、酒鬼酒等前三季度业绩增幅明显。

天风证券认为,前三季度动销反馈基本结束,市场形成一致预期,高端动销符合预期,次高端有分化,市场对于需求端的过度担忧已经释放,并且茅台以及老窖的正面催化使得市场对于政策导向的担忧也得到释放,以上是白酒板块短期迎来情绪向好的主要原因。白酒板块进入估值切换期,明年的业绩预期将在近期形成,白酒投资仍要放眼量。

信达证券表示,酒企三季度的业绩兑现表明白酒行业正保持良好发展,行业景气度高。头部高端酒企,如茅台、五粮液、泸州老窖,库存处于低位,良性渠道建设也维护了价盘的稳定性,有利于长期持续性的业绩增长。次高端酒企正在充分享受酱酒热带来的价格带扩容,拥有全国化逻辑的扩张性酒企,如山西汾酒、舍得、酒鬼酒、水井坊,持续领跑。