原标题:世界最大、最开放包容、最具成长性的自贸区呼之欲出!|进博会时间

东盟秘书处日前宣布,《区域全面经济伙伴关系协定》(RCEP)已达到协定生效门槛,将于2022年1月1日对已正式提交核准书的文莱、柬埔寨、老挝、新加坡、泰国、越南等6个东盟成员国,以及中国、日本、新西兰、澳大利亚等4个非东盟成员国生效。

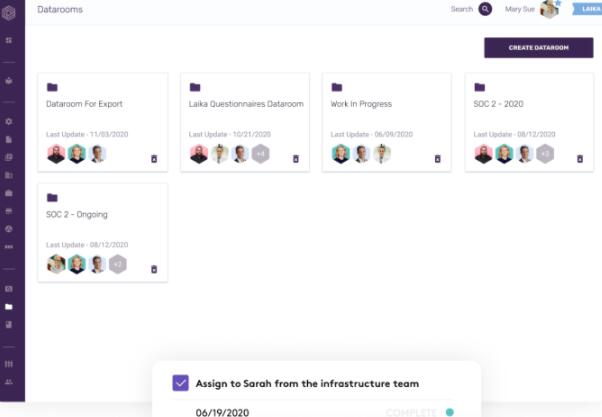

“RCEP明年1月1日生效,是世界上最大、最开放包容而且最具成长性的自贸区。”11月5日,在第四届虹桥国际经济论坛“区域经济一体化的金融合作与开放”分论坛上,中国国际经济交流中心首席研究员张燕生表示。

第四届进博会开幕当晚的国展中心(国际金融报记者吴斯洁 摄)

第四届进博会开幕当晚的国展中心(国际金融报记者吴斯洁 摄)最具活力的地区,最具成长性的自贸区

2020年11月15日,历经8年的谈判,包含东盟10国及中国、日本、韩国、澳大利亚和新西兰等15国的RCEP正式签署,所覆盖的区域是当今世界最具发展活力的地区之一,在全球贸易投资中占据重要地位。区域经济一体化的推进,为成员方合作共赢提供了更多机遇,对促进区域经济发展乃至助推世界经济复苏均具有重要意义。

“从自贸区的意义来说,当前的国际环境有三个特点。”张燕生表示,第一,全球化收缩是基本事实。第二,疫情之后,全球的需求、供给、创新、服务、资本、金融和货币合作将出现重心东移的趋势。第三,在这样的情况下,“双循环”战略需要深耕东亚、东南亚,深耕“一带一路”,深耕美欧第三方市场的合作。

“‘双循环’战略将会推动中国高水平的市场开放,高标准的制度开放和高层次的创新开放。RCEP和中国的‘双循环’战略结合,将打造世界新动力源和创新的新策源地。”张燕生进一步表示,“我看好上海和今后西部陆海新通道的合作。西部陆海新通道将打通中国未来的大西南、大中南、大西北的出海通道,与中欧班列贯穿,新亚欧大陆桥将成为中国、亚洲、欧洲和世界的新增长极。”

春江水暖鸭先知。一个地区的经济活力,企业无疑最为敏感。

“RCEP把15个成员国的域外贸易转成域内贸易,从而为产业链和供应链的畅通提供了完整的机制保证和政策环境,而且能够充分发挥各成员国之间的能力,通过市场的竞争和相互的配合形成更强有力、有效的产业链供应,最终实现区域化的产业链、价值链的完整和融合。”金光集团APP(中国)副总裁、中国侨商联合会副会长翟京丽表示,比如,中国和东南亚国家在制浆造纸、装备制造、纺织服务等方面合作空间非常大。

“金光集团是一家在印尼成长起来的以制浆造纸为主的造纸企业,已发展成全球最大的造纸企业之一,产能分布、生产研发、制造供应链等都集中在印尼和中国。在布局全球产业链的同时,我们也考虑到如何将印尼和东南亚的资源优势、成本优势,与中国制造业产业链完整的生产优势和资本优势进行优势互补。”翟京丽说。

港口是经济的“晴雨表”。上海港目前有国际班轮航线300条,连通全球300个港口,是中国大陆航线密度最高、覆盖面最广的综合性港口。

据上港集团副总裁、董事会秘书丁向明介绍,从上海港的数据看,2020年东盟航线占整个干线比重达到18%,成为增长最快的一条航线,预计今年占比会达到19.2%。同时,中国与东盟的进出口结构正在趋于平衡,这将进一步提升物流转运效率、降低物流成本,对推动经贸发展有积极作用。

“东南亚制造业的发展,对物流的需求会进一步增加。同时,东南亚地区的基础设施、物流配套等,与制造业成长和经济发展需求不相适应,这给中国港口企业带来了发展机会。中国港口在物流管理、技术方面的优势,可参与东南亚地区港口基础设施的建设与运营。”丁向明指出。

11月5日,第四届进博会开展首日,自贡彩灯点亮进博。(人民日报记者 刘慧 摄)

11月5日,第四届进博会开展首日,自贡彩灯点亮进博。(人民日报记者 刘慧 摄)区域经济一体化,金融应发挥重要作用

金融领域是区域经济一体化进程中的重要组成部分,同样也面临着重要的发展窗口期。一方面,金融合作与开放的基础更牢、潜力更大、前景更广。另一方面,区域经济一体化过程中,各类市场主体也迫切需要金融服务的支持。

丁向明认为,随着物流产业的发展、港口基础设施投资的增加,都为金融业带来了新的应用场景,“除资金需求外,供应链金融和传统物流业务更紧密的结合,也是拓展海外供应链金融的新空间”。

“RCEP会促进更多产业链和供应链的深度融合,买方和卖方在多边、双边货币的使用场景下促成交易。”大华银行(中国)有限公司行长兼首席执行官符懋赞表示,从金融角度来说,多边货币的应用以及人民币国际化是大势所趋。

“跨境人民币自由兑换可以降低企业成本,例如,在今年9月启动的中印尼本币结算合作框架下,印度尼西亚银行和中国人民银行在各自市场为客户提供小币种货币对人民币的直接兑换,可以大大便利中资企业和印尼企业的双边经贸往来。”符懋赞说。

“RCEP成员国之间的经济流动稳定性还有待提高、区域内合作关系有待深化、金融市场效率有待提升,金融在促进RCEP地区一体化方面还存在提升空间,可以采取三大举措。”中国银行上海市分行长三角金融研究院院长张兴荣表示。

一是加强区域内金融中心网络建设。RCEP地区金融中心应该完善金融基础设施和配套机制,特别是加快区域内直接融资的发展。同时,要把握区域内“双碳”部署,推动绿色金融市场建设,推进区域高质量发展。

二是提升区域内人民币资金循环比重,中国和RCEP其他成员国之间具备坚实的合作基础,能够为人民币区域内的循环提供重要、丰富的场景,扩大人民币与RCEP成员国货币流通和覆盖规模,打造以实体投资与贸易活动为支撑的资金环流。

三是推动区域内金融机构区域一体化合作。金融机构要扩大朋友圈,整合资源共同发展,提升发展合力,提高RCEP金融机构的话语权。要统筹兼顾,把金融合作的基础打扎实。

“RCEP协议正式生效后,成员国之间的贸易依存度、经济活跃度会进一步提升,商业银行可以从四个方面提供针对性服务。”张兴荣进一步表示,政府服务方面,积极参加国家外交和政府商务服务,以资金融通为桥梁,将金融服务贯穿于RCEP的政策沟通、贸易畅通、民心相通的全过程。企业服务方面,扩大深化区域银行机构布局,强化数字化平台的建设;提高在RCEP区域内的本外币跨境金融、普惠金融、供应链金融、绿色金融服务水平,帮助企业拓展市场防范风险,降低财务成本,实现绿色转型。个人服务方面,为RCEP区域内的个人提供更加便捷的外币支付、信贷、财富管理的体验,赋能美好生活。金融机构服务方面,加强内部跨境跨业合作,整合区域内金融资源,共建金融服务生态圈,建设一点接入全球响应的新的商业模式,提供个性化的定制服务,提升金融服务的质效。

区域经济一体化发展,也将反哺金融业的壮大。

“RCEP拥有世界最重要的金融资源、金融活力、金融创新力,全球前十大国际金融中心中,上海、香港、东京、新加坡、悉尼都在RCEP成员国。随着RCEP的经济融合程度不断加深,这五大金融中心会形成差异化发展、错位竞争的合作体系。从全球金融格局看,RCEP地区一定会出现与伦敦、纽约三足鼎立的全球性国际金融中心。”张燕生指出。

按照“十四五”规划,上海将在2035年建成具有全球影响力的国际金融中心。

“从这个角度来说,上海有潜力成为和伦敦、纽约相匹配、相对标的全球性国际金融中心。”张燕生进一步表示,要实现这个目标,有三个决定性因素。一是人才,国际金融中心需要大量的高端人才。第二,上海能否构建与英美法系、大陆法系兼容的,能够提升RCEP地区金融资源配置能力和国际影响力的规则和法律体系。第三,上海能否探索建立开放、包容、共享、公平的金融的业务模式。