近年来,我国消费金融行业蓬勃发展,信用卡作为银行最主要的零售信贷产品之一,卡量与信贷规模持续提升。在零售转型的背景下,众多银行将信用卡业务作为发力点,并依托金融科技手段不断提升经营效益。随着一线城市市场竞争加剧、客群下沉,非一线城市的市场潜力显现,区域性银行的信用卡业务迎来了发展机遇。

然而,相较全国性银行而言,业内针对区域性银行信用卡业务现状、发展信用卡业务的必要性及建议等方面的研究较少,为深入洞察区域性银行信用卡业务发展潜力,助力区域性银行把握发展机遇,金融数字化发展联盟通过专题调研、桌面研究、专家访谈等途径,联合银联数据编写了《百舸争流 奋楫者先——2021年中国区域性银行信用卡业务研究报告》,该报告梳理了信用卡行业背景及区域性银行信用卡业务发展现状,重点剖析了区域性银行发展信用卡业务的必要性,同时展示了多家区域性银行优秀案例,并为业务发展提供了建议,可为业界人士提供参考。

1、信用卡行业步入成熟期 区域性银行业务高速增长

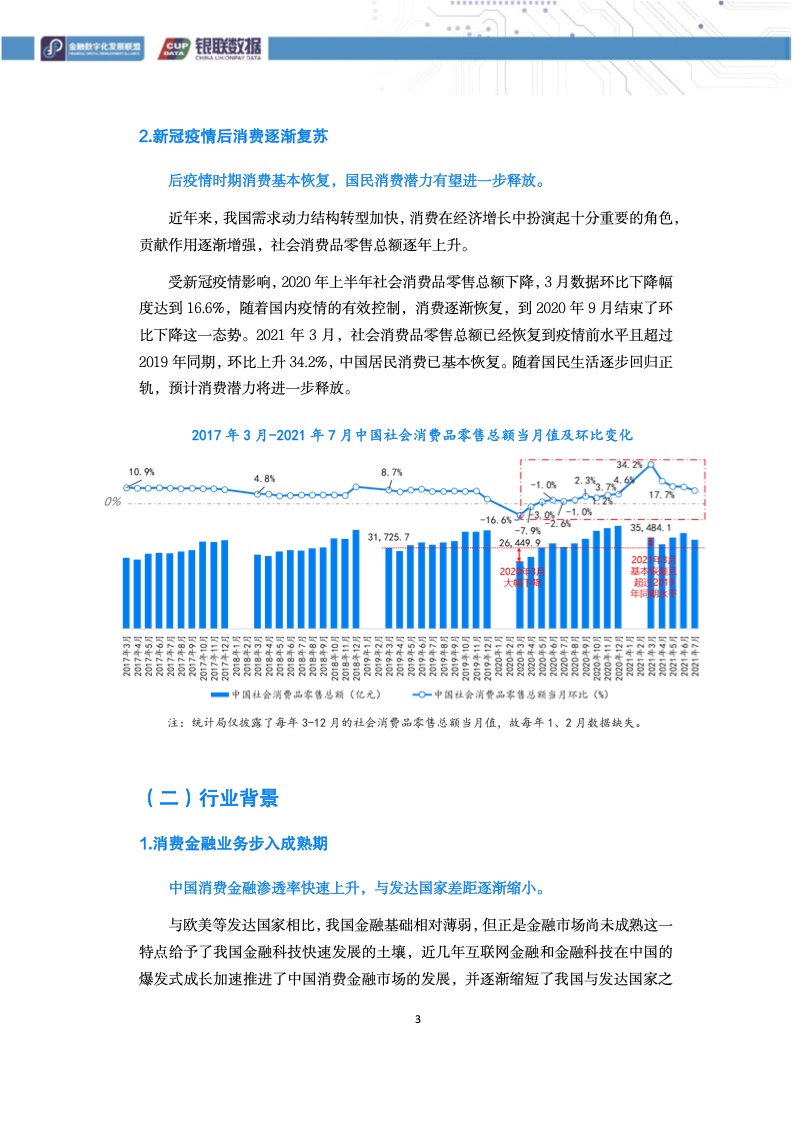

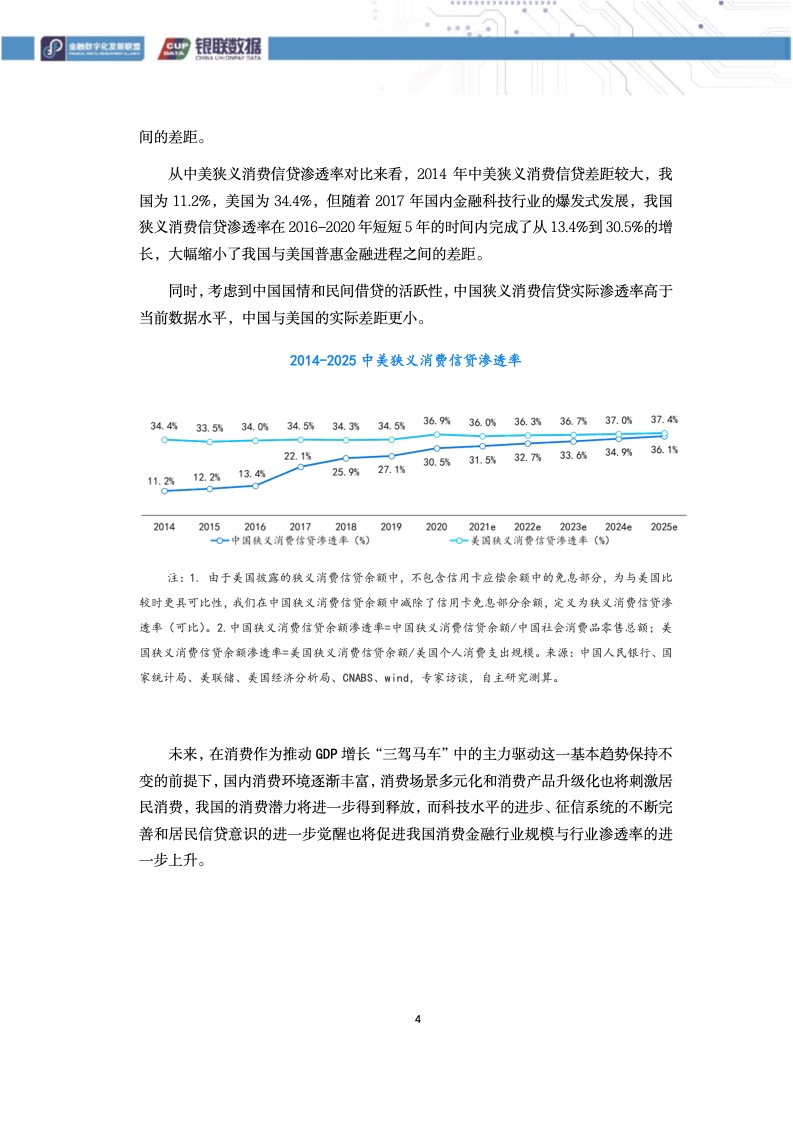

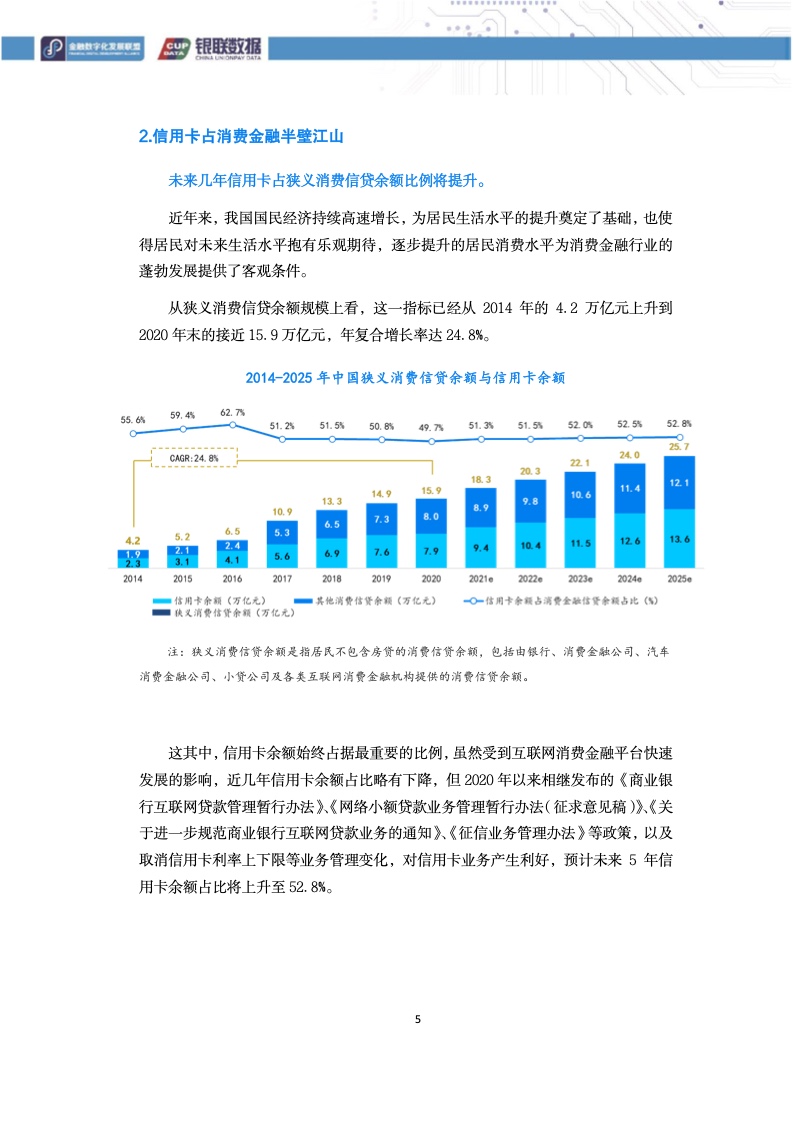

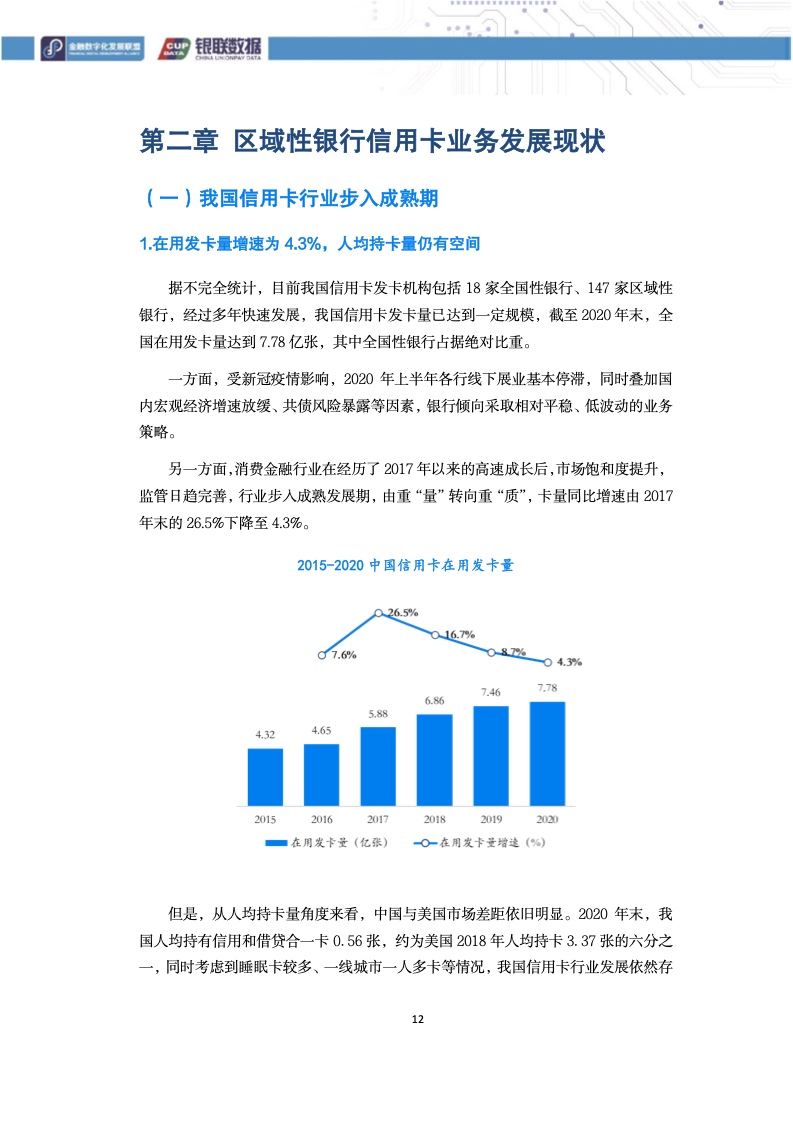

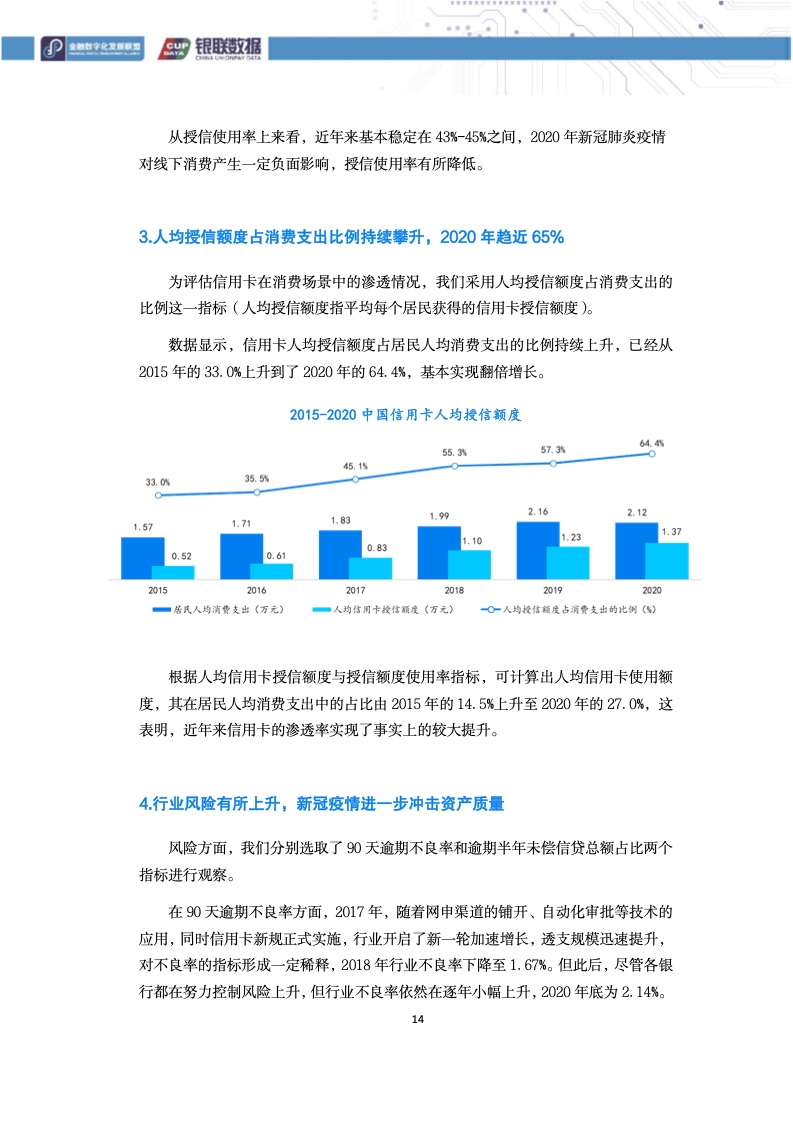

疫情后期国民经济稳中向好,居民消费逐步恢复,我国信用卡行业经历了30多年的发展历程,截至2020年末,全国在用发卡量达7.78亿张,人均持卡量为0.56张,2015年以来授信与用信总额的年复合增长率均超过20%,信用卡信贷规模占据了消费金融的半壁江山,我国狭义消费信贷渗透率在2016-2020短短5年的时间内完成了从13.4%到30.5%的增长,预计未来将进一步提升。

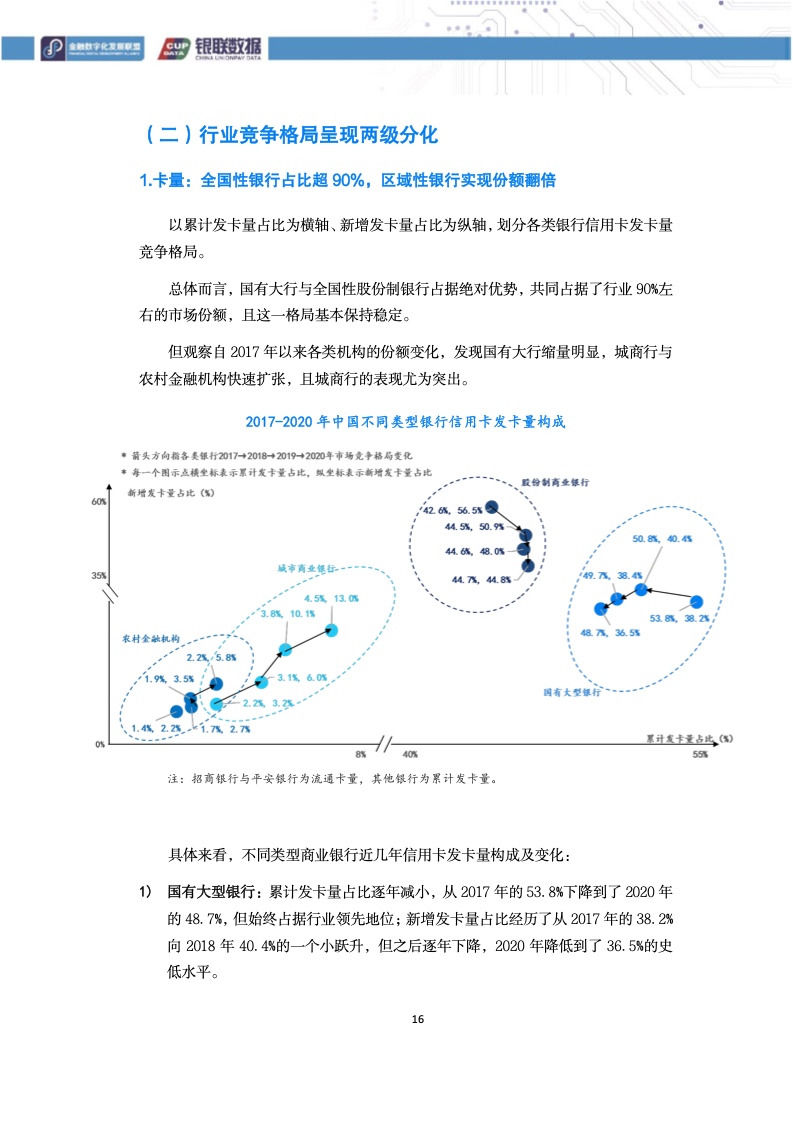

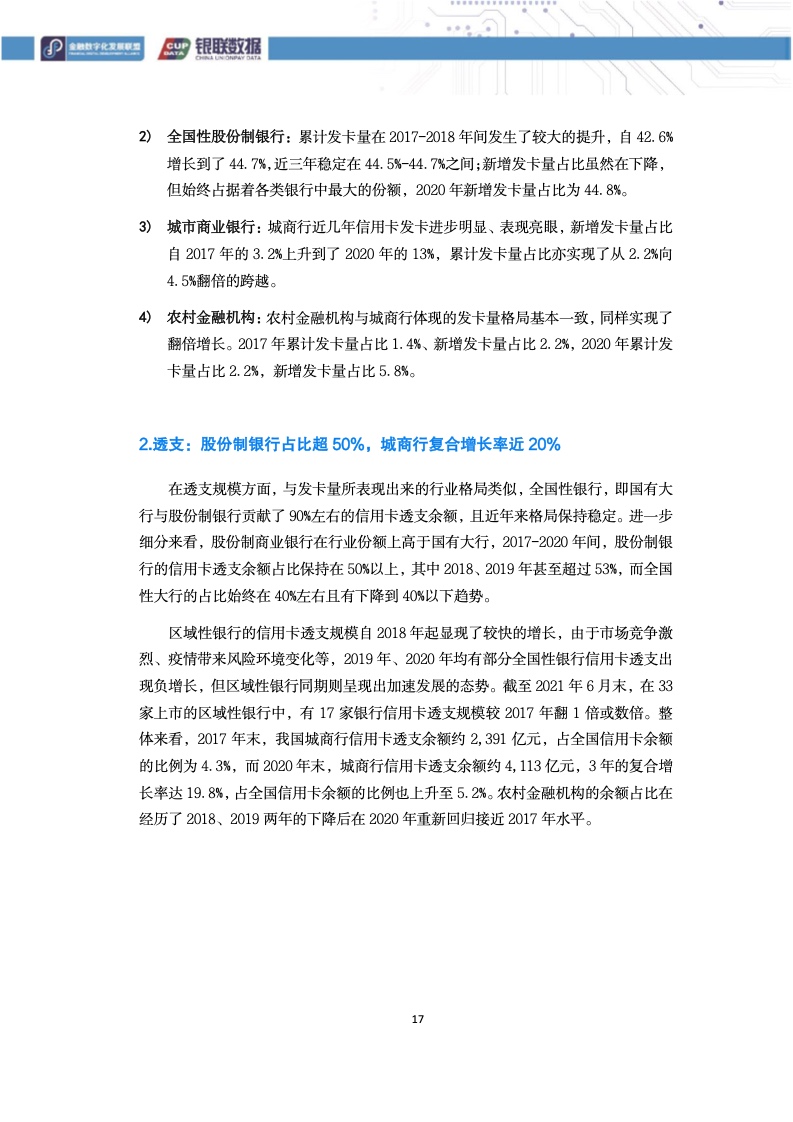

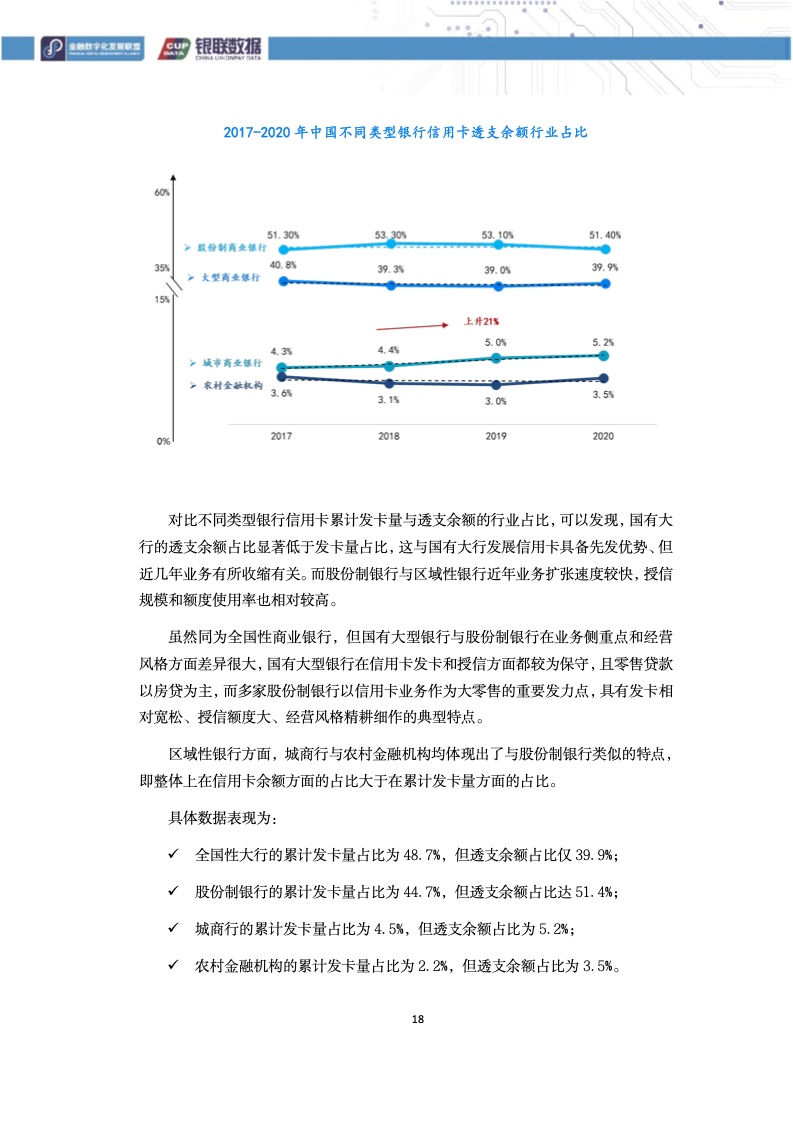

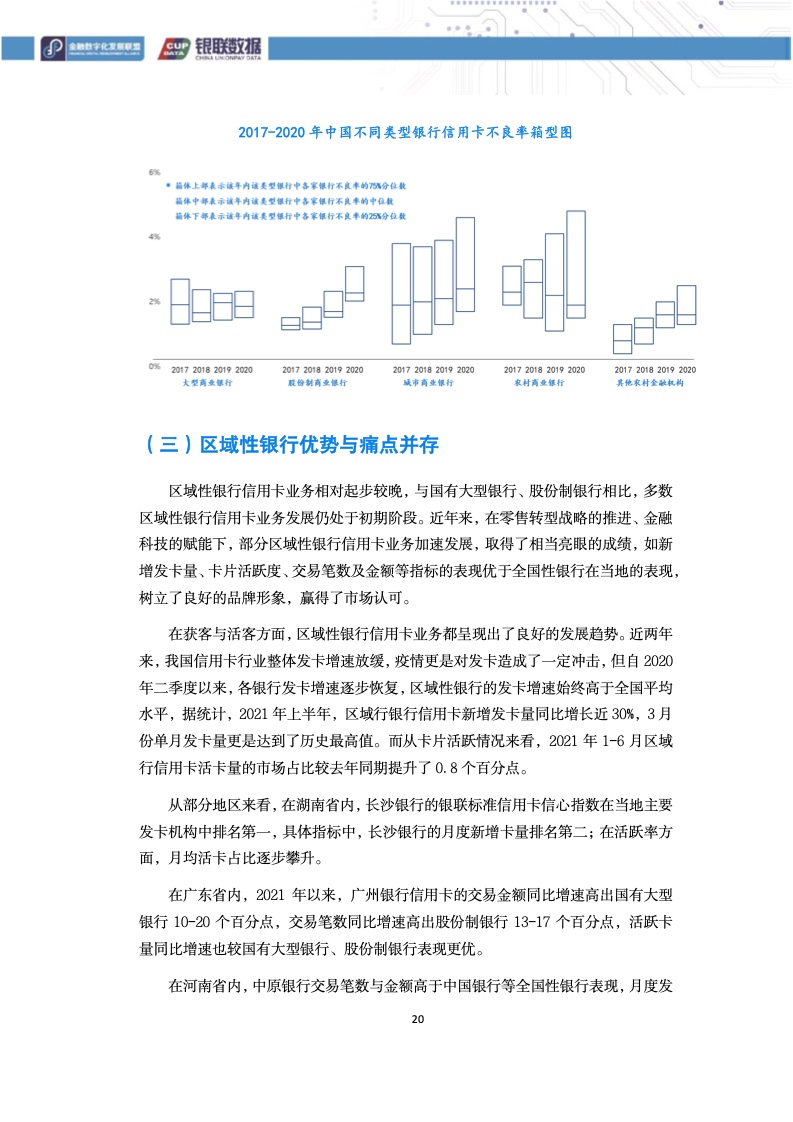

整体来看,目前全国性银行在信用卡市场中占据绝对优势,但区域性近年来发力明显。卡量方面,城商行与农商行的新增发卡量占比分别从2017年的3.2%和2.2%上升到了2020年的13%和5.8%;透支方面,2018-2020年间,城商行信用卡透支余额复合增长率达19.8%,且在2019、2020年呈现加速发展态势,而同期部分全国性银行信用卡透支则出现负增长。

2、信用卡业务对银行具有重要意义 区域性银行需加大投入

对于区域性银行来说,信用卡业务的必要性主要体现在以下方面。

01、 收入成长空间大

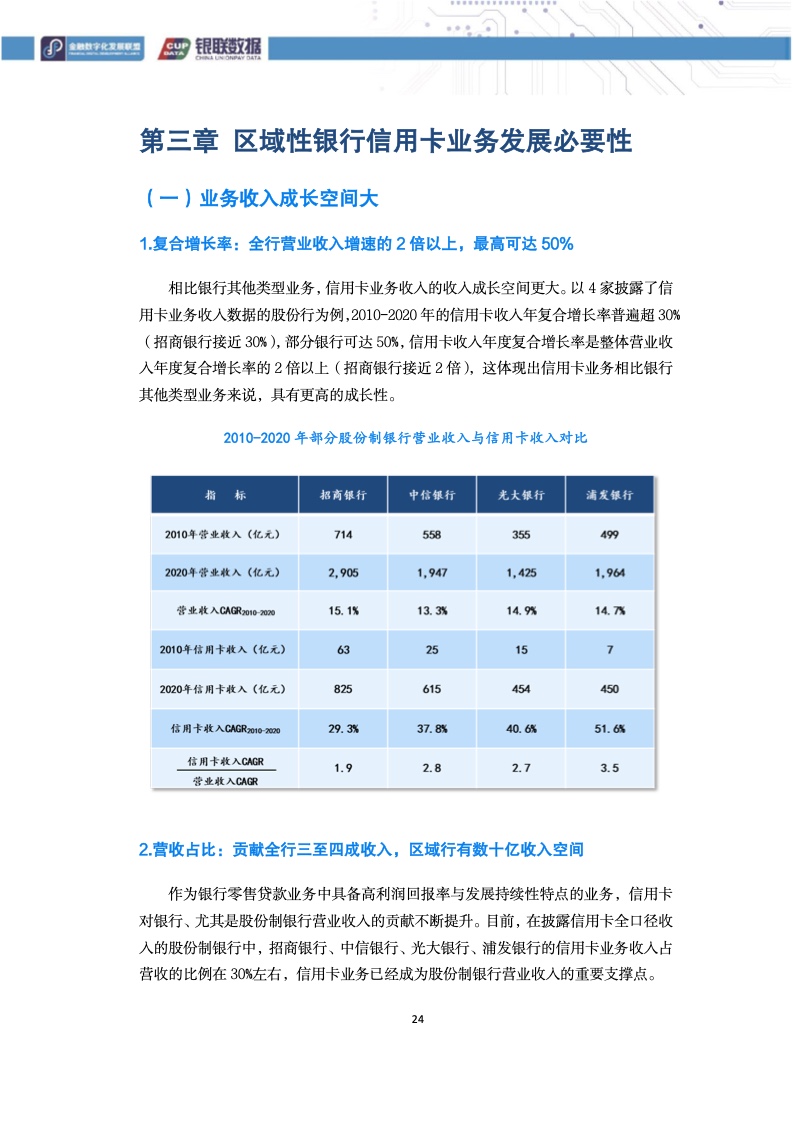

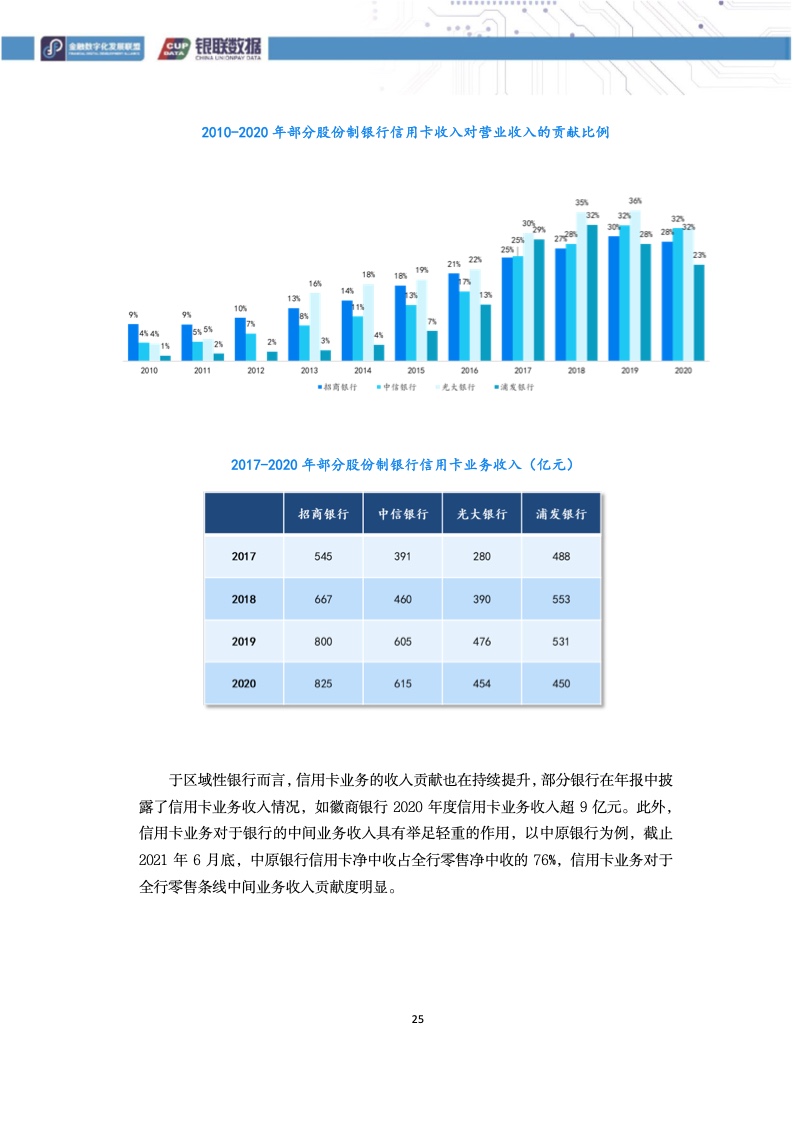

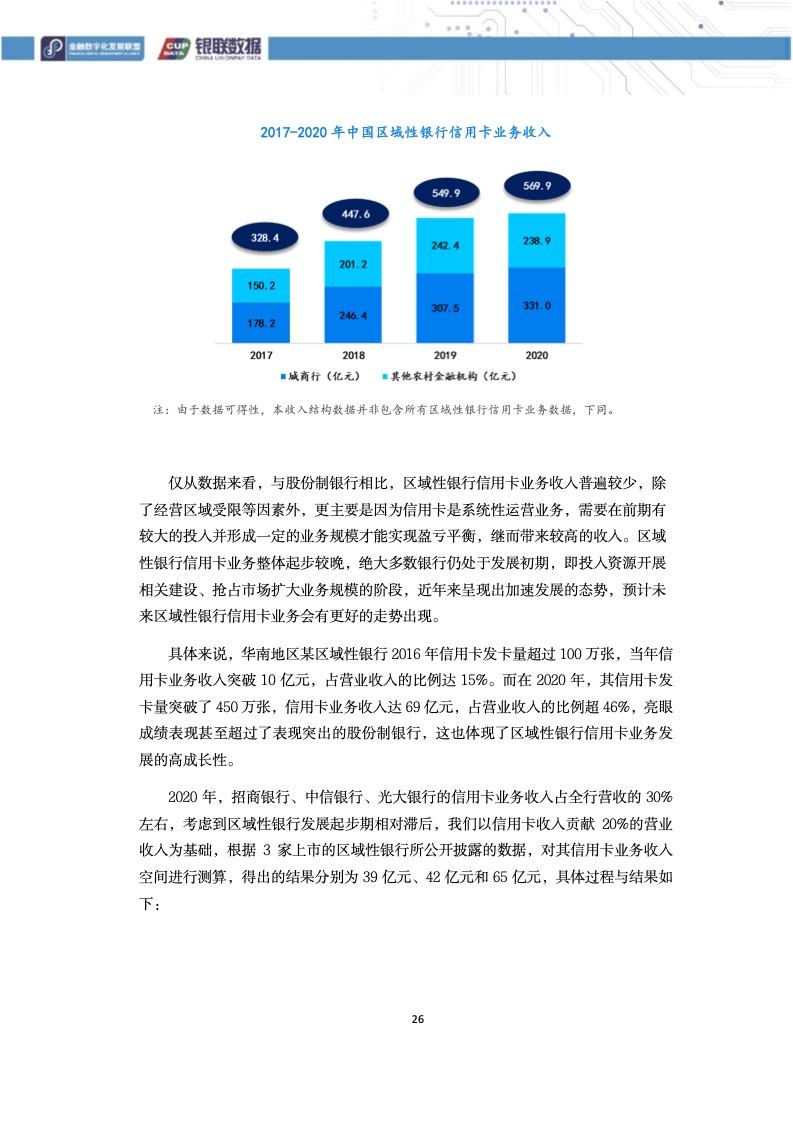

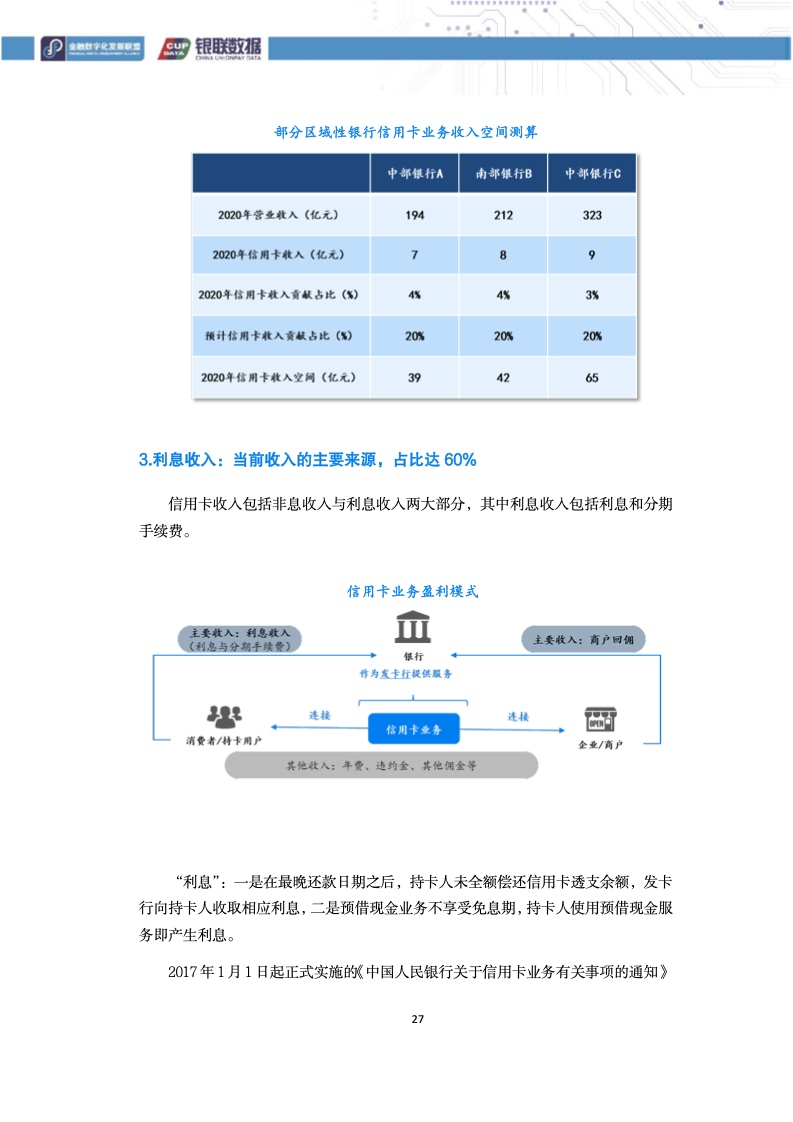

数据显示,信用卡业务收入可贡献全行超30%的营业收入,且增速可达到全行营业收入增速的2倍以上。

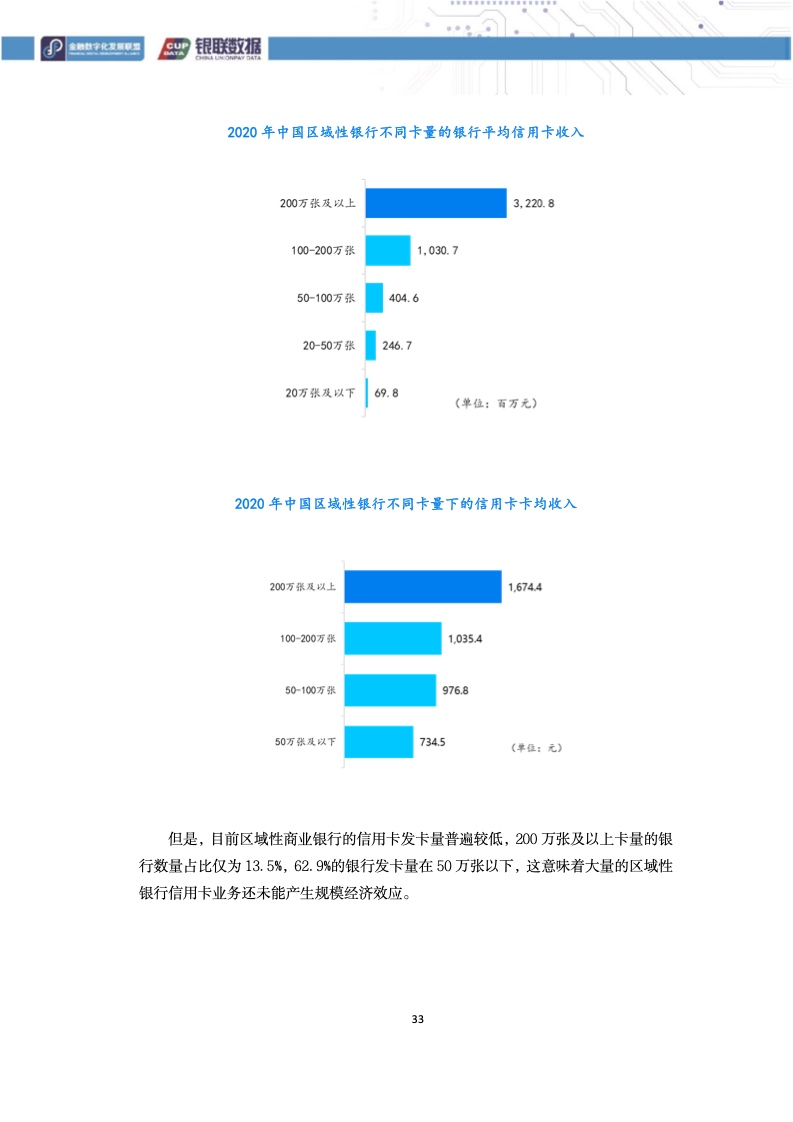

同时研究发现,信用卡业务收入与卡量之间的相关性具有典型的规模经济特点,卡量在200万张及以上的银行,平均每家银行的信用卡业务总收入约为卡量在20万张以下的银行平均业务收入的40倍以上。若以股份制银行业务情况进行对标,部分区域性银行信用卡业务全年收入提升空间高达40亿元左右。

02、信用卡可作为银行获客育客钩子产品

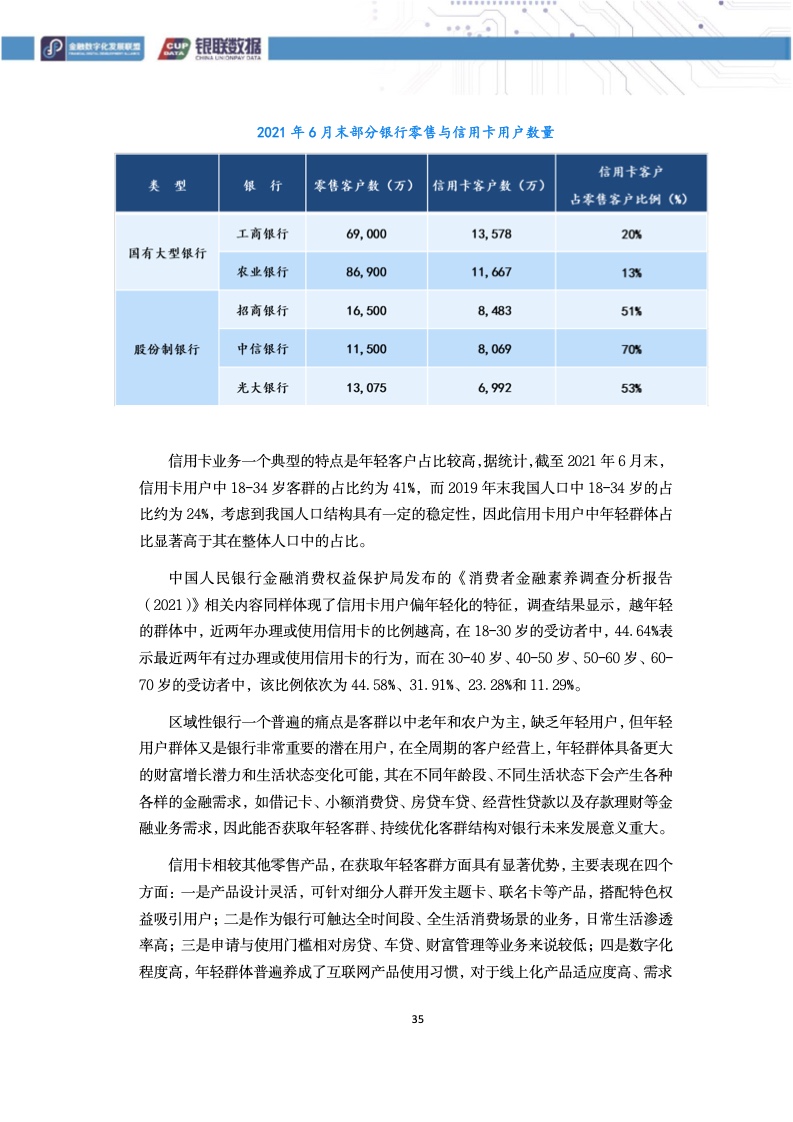

部分银行信用卡客户占零售客户的比例超过50%,且由于产品设计灵活、场景覆盖广泛、办理门槛较低、线上化程度高等特性,使得信用卡在获取年轻客群上具有显著优势。此外,信用卡作为客户引入产品,为其他业务提供了良好的客户资源。

03、信用卡业务是零售转型的有力抓手

数据表明,零售业务对利润的贡献比例平均是对营业收入贡献比例的1.1倍,区域性银行信用卡占零售贷款的比例平均仅为3.9%,股份制银行则高达21.3%。同时,区域性银行信用卡资产质量较其他非房贷零售贷款表现更佳,因此可作为银行零售资产配置的重点。

04、信用卡是银行品牌的展示名片

高频的使用场景和年轻用户占比高等特点使信用卡业务更易于在用户群体中树立品牌形象、形成口碑效应,信用卡服务平台也成为了银行联动线上、线下场景的枢纽,是银行构建场景生态圈的重要手段。

05、信用卡业务可助力数字化转型

信用卡对于系统性运营的要求更高,数字化转型的需求迫切,同时,在业务开展过程中积累的大量数据可反哺数字化转型进程。

为给更多区域性银行开展信用卡业务提供实践参考,报告中也展示了一些在区域性银行中表现较为突出的优秀案例,包括广州银行、中原银行、徽商银行、长沙银行、广西农信、晋商银行、吉林银行、长安银行等。

3、区域性银行立足自身优势 全面推进业务发展

我国信用卡发卡量仍有较大空间,报告对部分地区信用卡潜在发卡目标用户数进行了测算。相较全国性银行来说,区域性银行在信用卡业务上具备决策流程效率高、深耕本地更了解当地用户、区域资源更为丰富、分支机构联动强等优势,全面推进业务发展,具体措施如加快推进全面数字化转型、提升信用卡业务整体收入、搭建灵活多元的营销体系、精耕细作“小而美”运营体系以及助力绿色金融等。

百舸争流,奋楫者先;千帆竞发,勇进者胜。信用卡业务对于银行的重要战略地位已被多方证实,面对广阔的市场空间和激烈的竞争环境,区域性银行需要找准自身定位、紧随市场变化、迅速抓住机遇、建立核心优势,不断探索新的增长动力与发展路径,在银行数字化和大零售转型的浪潮中,不断奋进。