题图|Pexels

题图|Pexels文/吴昕瑶

编辑/顾彦

11月14日,顺丰同城顺利通过港交所上市聆讯,即将成为港股“同城即送物流第一股”。

顺丰同城最早是顺丰控股旗下的一个事业部,2016年开始涉足同城配送业务,2019年才开始独立运营、公司化运作,成立“顺丰同城急送”公司,到2021年打算上市,仅用了五年时间。

值得一提的是,5月17日,顺丰房托正式在港交所挂牌交易,成为国内首个赴港上市并以物流为主的房地产投资信托基金;9月28日,顺丰控股全资子公司完成对嘉里物流的收购。

若顺丰同城成功上市,将成为继顺丰控股、顺丰房托、嘉里物流之后,顺丰总裁王卫手里的第四个上市公司。

从成立到上市只用了5年

新消费时代下,人们越来越愿意为“省时、省事、省力”买单,消费者的消费升级需求和品牌方的服务升级需求,一起驱动了配送物流升级。当“能送”已经不成问题,多元化、个性化的配送服务也开始增多。

于是顺丰切进了第三方配送赛道,针对四大场景提供个性化服务:本地餐饮(餐食、饮品)、同城零售(商超生鲜、鲜花蛋糕、医药)、近场电商(服装、美妆、3C)、近场服务(个人跑腿、企业服务)。

2016年,同城配送进入了爆发之后的整合期:达达和京东到家合并,饿了么收购百度外卖之后卖身阿里,点我达拿到阿里巴巴的D轮1.5亿美元融资,闪送宣布实现盈亏平衡,沃尔玛投了新达达……顺丰也在其本身快递业务的基础上成立了顺丰同城事业部,业务面向公司已有的B端客户。

2017年,顺丰上线顺丰专送,扩大配送物品的服务范围,同时向C端用户开放该业务;2018年,开始正式涉足个人业务,“顺丰同城急送”业务在5个城市同步上线。

2019年10月,随着物流从“隔日级”迈入“分钟级”,顺丰同城业务正式以公司化形式独立运营,独立运作“顺丰同城急送”品牌。

如果顺丰同城仅作为顺丰对外产品的整合和公司原有骑手们一起接单,尽管可以对顺丰全链条的物流能力进行补充,但存在场景单一、用户黏性不足等问题。而成立公司独立运作的顺丰同城,作为一个独立的品牌,可以通过整组打包的模式提高派单效率,高效整合各场景,提高切入的业务比例,同时通过附带服务进行增值,在个人跑腿场景上做得更广。

2019年的11月 ,顺丰同城急送跑腿业务“帮我买”正式上线全国16个城市,在此基础上,顺丰开始同时发起“百城计划”,加速向三、四线城市下沉和布局。2020年5月,顺丰试水“丰食”团餐外卖,希望能更进一步对餐饮供应链上游拓展。

通过不断向外延伸业务触角,目前,顺丰同城的业务来源逐渐从KA大客户拓展至中小商家、个人和大型公司和机构。

国内最大的第三方即时配送服务平台

以外卖为发端的即时配送行业,短短几年时间便发展为千亿规模产业。安信证券研报数据显示,2019年我国即时物流行业订单量约185亿单,市场规模已经达到1313亿元。

9月召开的2021中国同城即时物流行业峰会上,顺丰同城CEO孙海金提到,即时物流的商业模式是符合人性的,它满足的是人们救急或者享受的需求。

比如人们在必胜客、喜茶在内的诸多头部餐饮品牌小程序下单之后,热饮送来的时候还热乎乎的,奶油顶保存完好没有一点泼洒;又比如在京东上下单了最新款的手机,半个小时以内就可以拿到手,开机使用;在优衣库抢到了限定款服装,躺在沙发上打一局游戏之后,就能送到试穿。

顺丰同城独立第三方的属性决定了它跟其他平台之间不存在流量竞争,因而商超到家、生鲜电商、社区团购平台都愿意与之进行合作,这让顺丰同城在B2C赛道的领先优势愈发明显。

截至2021年5月31日,顺丰同城业务已覆盖全国超过1000个城市、53万B端商家及1.26亿C端用户,平台注册的骑手超过280万名。

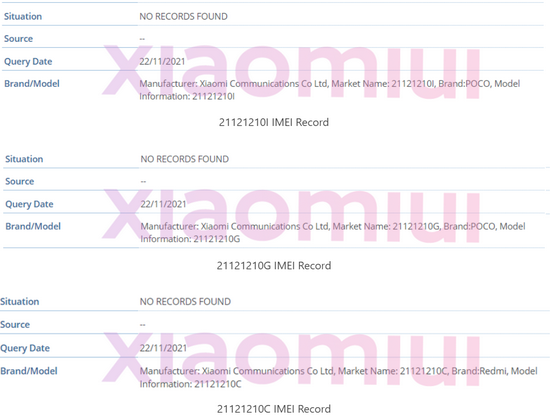

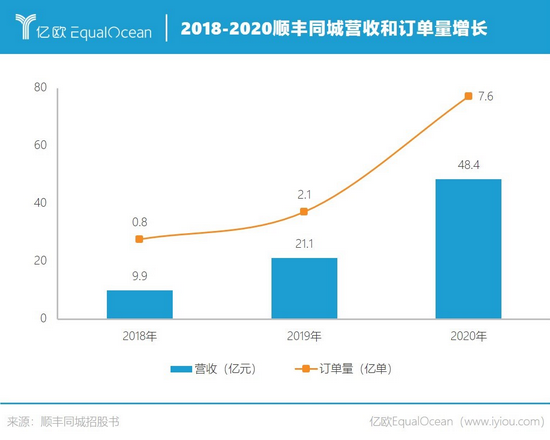

在招股书中,顺丰同城首次披露了最近三年的经营数据。2018-2020年,顺丰同城营收分别为9.93亿元、21.1亿元、48.4亿元,订单量分别为7980万单、2.1亿单和7.6亿单。可以看出,其营收和订单量在2019和2020年出现了较大幅度提升。

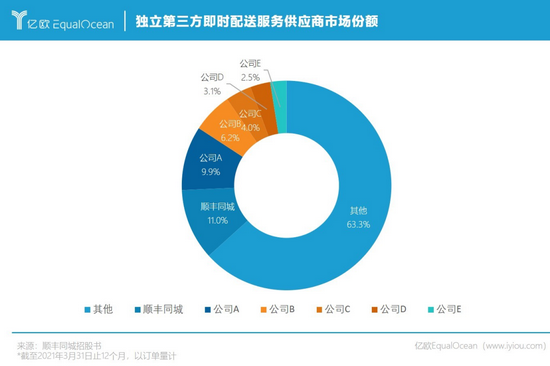

招股书数据显示,近年来国内独立第三方配送平台的总订单量也在快速增长,从2016年的5亿单增长至2020年的30亿单,复合增长率为53.2%。从订单量看,顺丰同城已是中国规模最大的第三方即时配送服务平台,市场份额达11%。

天眼查信息显示,顺丰同城此前共获得4轮融资。这次IPO也吸引了一众投资机构,招股书显示,目前顺丰同城共有29名股东。其中顺丰泰森、SF Holding Limited、同城科技、宁波顺享分别持有42.82%、14.59%、9.35%、8.34%的股份,剩余股份由其余25名股东持有,持股比例均在5%以下。

对手众多

即时配送尽管有市场、有需求,但市场竞争也远比想象中激烈。

即时配送从2012年发展至今,行业已进入寡头竞争状态,集中度很高。目前赛道内的玩家可大致分为三个梯队:

第一梯队为外卖平台衍生的即时配送服务,主要包括美团配送和饿了么的蜂鸟配送(含点我达),外卖订单的高频属性为其创造了稳定且巨量的订单流。

安信证券研报数据显示,2019年美团配送日均单量约2390万单,市占率为47.2%,蜂鸟和点我达日均单量约1050万单,市占率为20.7%,二者合计占据68%的市场份额。

第二梯队是包括顺丰同城、达达、点我达、闪送、UU跑腿在内的第三方独立平台。由于背后没有外卖平台这样能够提供稳定日单量的“靠山”,每个平台都在不断拓展业务范围以争取更多客户,以此形成了零售平台+即时配送的模式。

比如达达快送除了为集团自身业务京东到家服务外,还和国内连锁超市进行合作,包括沃尔玛、永辉等,来弥补大型商超“最后一公里难题”。

第三梯队是生鲜O2O和传统快递公司,前者包括盒马、百果园等,后者包括“三通一达”等快递业务本身的同城寄送业务。但是生鲜O2O一般直接服务于公司自身的配送体系,而快递也是先发回网点再配送,和前面两类点对点的即时配送服务略有不同。

本地生活服务已经成为互联网巨头重要的流量入口,而即时配送恰好切中了基于本地生活服务和新零售衍生出来点对点的即时需求,巨大前景吸引众多玩家。

顺丰同城除了要和同类型的点我达、闪送、UU跑腿等竞争,还要和美团配送、阿里系的蜂鸟即配、京东系的达达集团竞争市场份额,快先森、小强跑腿、闪急送等后起之秀也不容小觑,除此之外,据传闻滴滴、哈啰出行等也在准备进军即时配送领域。

如此形势之下,顺丰同城很难“高枕无忧”。

走向何处

与此同时,顺丰同城自身业务也面临诸多挑战。

据招股书披露,2018-2020年,顺丰同城的净利润分别为-3.28亿元、-4.70亿元、-7.58亿元,3年合计亏损15.56亿元。如果按照2020年订单量7.6亿单和净亏损7.58亿元来计算,顺丰同城差不多是每做一单就要亏一块钱。

从毛利润和毛利率来看也不乐观,顺丰同城2018-2020年的毛利润分别为-2.31亿、-3.36亿和-1.89亿,对应的毛利率则分别为-23.29%、-15.96%和-3.89%。不过,虽然仍陷于负区间,但其毛利率已呈明显上升趋势,最新财报显示,截至今年5月末这个数字是-0.9%。

亏损的原因之一在于居高不下的骑手成本。官方数据显示,顺丰同城目前共拥有280万名注册骑手,2018-2020年的外包骑手开支分别为10.5亿、21.1亿和48.6亿,分别占营业总成本的85.4%、86.4%和96.6%。难怪有人说,顺丰同城是在为骑手打工。

对大客户依赖严重也是顺丰同城的一大隐忧。招股书显示,2018-2020年前五大客户占总营收比例分别为67.7%、67.1%和61.2%;而且其最大客户就是顺丰控股,2018-2020年分别贡献了顺丰同城全年总收入的22.7%、19.4%、33.6%。

另外,虽然顺丰同城宣称是目前国内规模最大的第三方即时配送服务平台,但11%的市场规模优势并不明显,与后位者没有拉开明显的差距,而且市场中还有六成以上的份额属于大量中小平台有待整合。

为了在玩家众多的即时配送赛道抢占市场,顺丰同城不得不“流血”上市。

招股书显示,顺丰同城本次IPO募集资金主要用于投向公司的主营业务及未来战略布局,以巩固现有竞争优势,进一步提升行业地位与市场占有率,保证公司的可持续发展。

顺丰也在公告中表示,控股本次分拆上市将搭建同城实业国际资本运作平台,提升同城实业的品牌知名度和市场影响力,持续巩固和强化同城实业核心资源,助推同城实业业务高速发展。

顺丰同城的底气在于即时配送服务行业的持续高增长,伴随着本地消费市场的发展升级,考虑到新服务场景的不断扩展及新业态模式与消费模式的创新,即时配送服务行业具有明显的增长潜力。

招股书数据显示,中国本地消费市场的交易价值仍在快速增长,2020年交易价值达23.8万亿元,2024年预计将达到33.9万亿元;预计2024年中国即时配送服务行业的年订单量将增长至643亿单,2020-2024年复合增长率为32.3%。

独立第三方即时配送服务的覆盖范围和渗透率也将进一步增长。招股书数据显示,预计2024年独立第三方即时配送服务行业的年订单量将进一步增至122亿单,2020-2024年的复合年增长率为41.9%,受益于下沉市场的持续扩张和新服务场景的衍生,这个规模还有望进一步增大。

申万宏源研报预计,全国范围内,即时配送的物流形式远期替代全网同城快递的比例大约会在1%-25%之间,而在一二线城市,替代比例有望达到50%甚至更高。

即时配送服务庞大的市场规模和尚未稳固的格局,给了顺丰同城未来发展可观的想象空间。但在即将成为“同城即送物流第一股”的当下,如何跨越亏损线、如何摆脱对顺丰控股的依赖、如何进一步扩大规模巩固市场地位,都是顺丰同城的必答题。(来源:亿欧网)