本文系 J.P.Morgan2022 年大宗商品展望纲领部分,特译出来以供参考,毕竟 J.P.Morgan 可以说是大宗商品熊市旗手,如果说高盛是大宗牛市旗手的话。

毕竟在调整甚至熊市声音的遍地传播时,最熊的机构的声音可能更有参考性。后面将逐个品种进行翻译,希望对读者有所裨益。

大宗商品将迎来自 21 世纪初以来回报最强劲的一年。乐观的经济前景、较低的库存水平以及大量的复苏需求,都表明大宗商品将持续产生强劲回报。

关键点

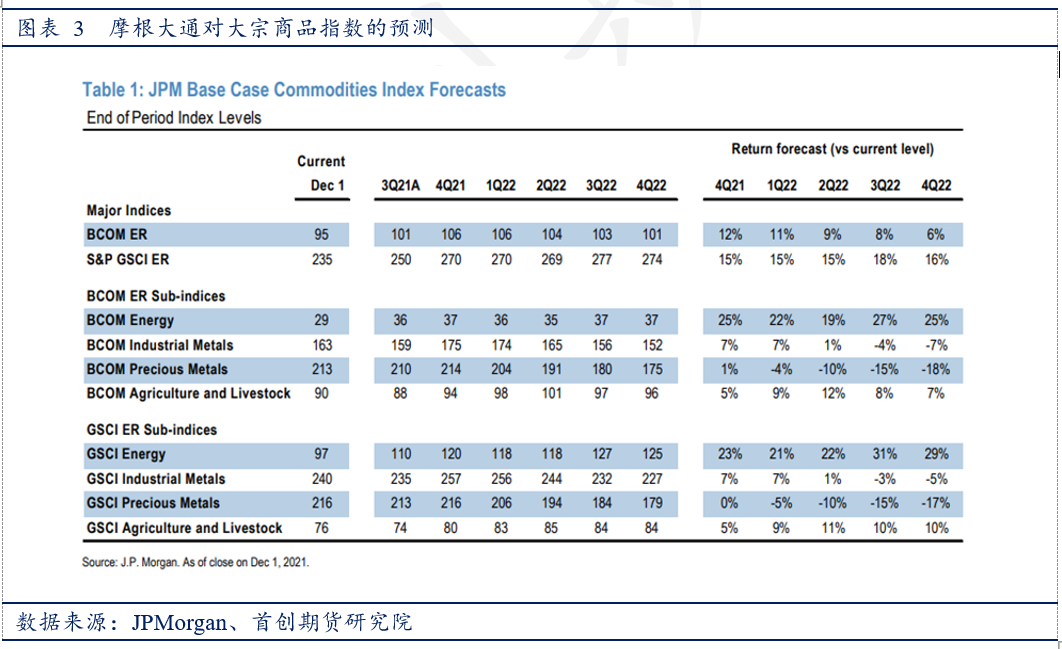

❖与 2021 年一样,我们最看好的是能源和农业,但预计贵金属价格可能面临越来越大的下行压力。

❖这在一定程度上拖累了 BCOM ER 指数的上行潜力,尽管我们仍认为该指数在最近的下跌后会继续走高,并在 2022 年结束时比昨日收盘高出 6%。

❖对能源的乐观预测更直接地反映在以石油为权重的 GSCI 中,我们预计到 2022 年,S&P GSCI ER 指数将比昨天的水平上涨 16%。

核心推荐

看好能源商品:2022 年,布伦特原油均价将达到 88 美元 / bbl,并在 22 年第三季度突破 90 美元 / bbl。美国天然气价格将继续强劲表现,2022 年平均价格为 4.81 美元 / MMBtu。

看好农产品:预计到 2022 年,农产品价格将持续上涨——其程度应比 2021 年更强。

看好过渡贵金属:钯将遭遇逆势,而铂的基本面在未来十年中将保持强劲。

基本金属总体中性:对铝和镍持乐观态度,但由于中国地产的因素对铜持谨慎态度。

看空黄金和白银:到 2022 年底,美国实际收益率显著上升,将迫使黄金在 2022 年第四季度重回 1520 美元 / 盎司。

石油:我们预计,2022 年市场总体平衡,原油库存仍低于 5 年平均水平和 5 年区间。只有到 2023 年,当全球石油市场进入盈余时,库存才会与历史平均水平持平。因此,我们预计布伦特原油的平均价格将在 2022 年达到 88 美元 / bbl,2023 年达到 82 美元 / bbl,并在 22 年第三季度突破 90 美元 / bbl。

美国天然气:尽管美国天然气产量在 2021 年 12 月达到 94.8Bcf / 天,在 2022 年 12 月达到 98.4Bcf / 天,但由于煤炭的稀缺,在注入期结束时很难超过 3.6Tcf 的库存量。因此,我们继续维持对 2022 年天然气 4.81 美元 / MMBtu 的预测。展望 2023 年,美国石油产量的持续增长可能会导致美国天然气市场相对更加平衡,价格可能回落至平均 3.38 美元 / MMBtu。

欧洲天然气:我们预计今年冬季 1Q22TTF 天然气价格平均为 70 欧元 / MWh,价格将保持稳定。冬季过后,我们预计将出现一个缓慢的再平衡过程,价格回到气煤转换水平处 40 欧元 / MWh。在供应温和增长的情况下,对中东欧的管道出口增加,可能会使 4Q23 相对于 4Q22 的供需关系收紧。因此,我们预计 4Q23 的平均价格为 40 欧元 / MWh,比我们的预测 4Q22 价格高出近 10 欧元 / MWh。

美国液化天然气:我们预计,鉴于目前全球天然气市场的状况以及天然气到石油燃料转换的增加,今年冬季美国丙烷的国际需求可能会持续上升。根据这一预测,在正常天气条件下,冬季丙烷平均为 1.25 美元 / gal,但在年底时,由于平衡略微松动,价格将接近 1 美元 / gal。与此同时,今年乙烷出口的增长已经足够使平衡相对紧张,特别是在国内需求下降之后。我们预测美国乙烷的平均价格在 2022 年将达到 3.6 美分 / gal。

基本金属:我们认为,随着中国经济增长趋于稳定、中国政策进一步微调以消除下行风险,以及制造业瓶颈开始消除,我们认为到 22 年第一季度价格仍将受到支撑。展望明年,我们预计基本面将在 2022 年晚些时候面临压力,因为供需开始更加平衡,持续的实物紧缩开始缓解,而超宽松的货币政策也将回归常态。

贵金属:我们预测到 2022 年底美国实际利率将显著上升,这加深我们对明年黄金和白银的悲观观点。尽管人们对轻型汽车生产的信心出现更有利的转变,可能引发铂类金属的反弹,但铂金和钯金的中期基本面看起来截然不同,推动铂金的长期预期得到更有利的支撑,而钯金则面临强劲的逆风。

农业:由于全球和主要出口国的收支平衡显示,由于低库存和强劲需求,在 2021/22 年和 2022/23 年期间,库存持续紧张,整个农业综合大宗商品指数的基本前景仍然是积极的。我们的价格预测认为,到 2022 年,农产品价格将持续上涨,不过,上涨的幅度应该大于 2021 年。在 2022 年之前,任何产量上升、意外使价格更低,都将为消费者在供应紧张的农产品市场上增加对冲机会。

大宗商品前瞻

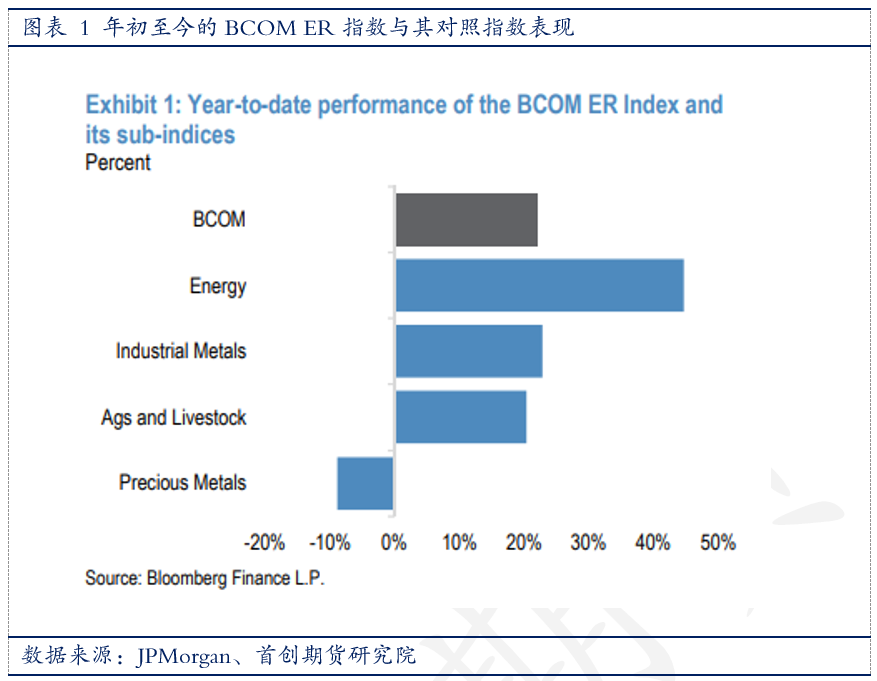

尽管 11 月底遭遇挫折,但大宗商品 2020 年仍有望实现自 21 世纪初以来最强劲的回报。尽管能源表现突出,但工业金属和农业的供需紧张也推动了这些行业的走高,因为今年的供应难以跟上需求复苏的步伐 (图 1)。

到 2022 年,我们最看好的是能源和农业,但贵金属价格可能会面临越来越大的下行压力(表 1)。这在一定程度上拖累了权重更均衡的 BCOM ER 的上行潜力。尽管在最近的回落之后,我们仍认为该指数将继续走高,到 2022 年将比日前高出 6%。对能源的乐观预测将更直接地影响到以石油为主的 GSCI 指数,我们预计到 2022 年年底,标准普尔 GSCI ER 指数将比日前上涨 16%。

01、供应难以满足需求

展望明年,全球经济将会扩张,而如今,严重变异的奥密克戎新冠病毒变种使其更具挑战性。尽管如此,除非新冠疫情导致实质性倒退,否则我们的经济学家认为,强劲的基本面将在 2022 年和 2023 年维持高于潜在的全球 GDP 的增长,而刺激性的财政政策也将继续支持经济复苏。在短期内,对奥密克戎变种逃避现有疫苗和导致严重疾病的能力的了解仍然非常有限。然而,随着社会适应过去冠状病毒限制的能力不断增强,每一波新的病毒对人群流动性的影响越来越小。

02、三大主题引人注目

纵观 2022 年的大宗商品市场,有三个主题引人注目:

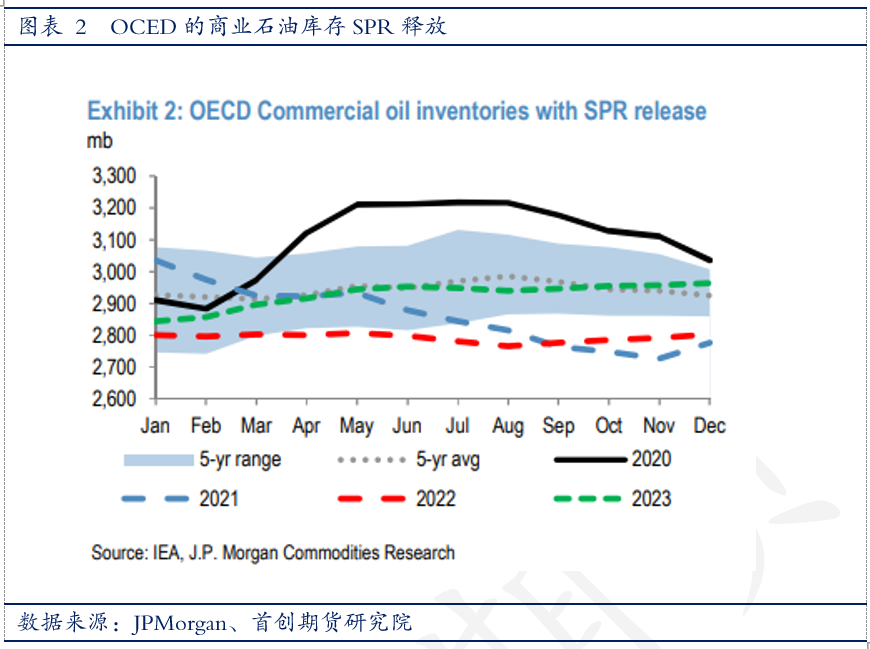

1)我们将进入 2022 年,几乎所有商品部门的库存都处于枯竭水平(表 2)。石油库存今年大量减少,OECD 商业石油库存在夏季下降到过去 5 年库存区间以下,促使其会在 2021 年底时候进行 SPR 释放。在天然气方面,由于缺乏从俄罗斯到欧洲的供应增加,使得欧洲西北欧的供需平衡处于极其危险的状态。在贱金属方面,情况类似,供应减少和物流限制导致整体金属的库存稳步枯竭。在农业方面,与天气相关的生产减产和非弹性粮食需求已将小麦和玉米 (2725, -3.00, -0.11%) 等一些谷物的库存降至 10 年来的最低点。

2) 良好的经济前景正在推动我们的大宗商品需求数据——未来几年的需求前景达到创纪录或接近创纪录水平。尽管在短期内关于奥密可戎变种的不确定性仍然存在,但我们预计,到 2022 年,全球石油需求将再增加 3.5 mbd, 达到 99.8mbd,比 2019 年的水平高出 280kbd,创下历史新高。由于我们预计明年中国经济增长放缓,工业金属的需求前景不太良好,但政策可能会进一步微调以消除下行风险,而世界其他地区的需求将在强劲的基本面和能源转型的影响下带来的持续增长。

3)供应仍在努力在满足经济复苏的需求,但很可能在明年之前仍处于供不应求状态。在能源领域,ESG、对现金回报增加和去杠杆化的需求共同施压股东,对管理层的资本配置决策施加了额外的限制,并导致投资不足。由于闲置产能溢价,OPEC + 明年似乎将继续牢牢掌控市场。金属供应链今年一直受到物流瓶颈的困扰,并被高能源价格和日益严格的脱碳政策所扰乱。最后,在农业方面,化肥短缺和历史上的高价格对粮食生产带来了前所未有的阻力,而此时市场正寻求供应,但天气似乎会构成威胁。

03、能源与农业跑赢大盘 贵金属承受压力

纵观整个行业,我们认为,石油行业将继续成为 2022 年经济重新开放的主要受益者。上一次石油消费量这么高的时候,还是 OPEC 陷入了市场份额的争夺战的时候。今天的情况非常不同。尽管美国明年的供应预计将快速增长,但美国的供应可能要到 2023 年 7 月才能恢复到新冠疫情前的水平。这使得 OPEC + 在 2022 年牢牢地控制着全球石油市场,保持着库存低于 5 年区间的范围。

因此,我们预计布伦特原油价格将在明年上涨,2022 年平均 88 美元 / bbl,并在 22 年第三季度突破 90 美元 / bbl。

同样,在天然气方面,预计未来一年的库存量将难以恢复正常,这意味着相对较高的美国和欧洲天然气价格可能在 2022 年之后仍将保持不变。考虑到上周的大幅下跌以及我们对 2022 年的看涨前景,我们认为未来一年能源价格的上涨幅度最大,并预测 BCOM 能源分类指数在 2022 年结束时将比昨天的水平高出 25%。

整个农业市场的基本面前景仍然是积极的,因为世界和主要出口国的收支平衡表显示,在 2021/22 年度和 2022/23 年度期间,由于低库存和强劲需求,库存持续紧张。虽然在 2021 年初观察到的中国农产品进口需求的剧烈变化不太可能在 2021/22 年度和 2022/23 年度重演,但进口量仍可能处于较高水平,预计这导致到 2022 年农业价格将持续上涨。由于库存紧缩,生产没有多少增量的空间,我们认为整个行业存在看涨风险偏好。

总而言之,我们预测 BCOM 农业和畜牧业分类指数将在 2022 年年中和 2022 年底达到高点,比昨天的收盘价高出约 7%。

工业金属明年仍需一段时间才能找到平衡,这将为 2022 年上半年的工业金属价格提供支撑。然由于预计中国需求增长相对平缓,我们预计 2022 年晚些时候工业金属价格将面临更持续的压力。

在更广泛的政策制度转变中,鉴于中国中性的宏观政策以及相对稳定的社融增长(10%),我们预计 2022 年经济仅同比增长 4.7%。此外,尽管为了避免危机和系统性溢出,住房政策将继续微调,但我们预计近期房地产政策收紧不会出现重大逆转。基于这种观点,我们预计明年中国对主要基本金属的需求增长将放缓至 1% 左右,我们认为这通常会使明年晚些时候供需开始更加平衡。

随着持续的实物紧缩缓解和超宽松的货币政策开始回归正常,我们认为基本金属价格在 2022 下半年可能容易受到一些紧缩的影响,而中国的政策仍然是明年的主要风险。

总体而言,虽然工业金属的价格在 2022 年年初期仍受到支撑,但我们预计到 2022 年末的 BCOM 工业金属子指数将比昨天的收盘价低 7% 左右。

央行超宽松的货币政策回撤使得黄金白银是 2022 年最彻底看跌的品种。鉴于美联储预计将在 9 月加息,并在此后每季度加息一次,至少直到实际政策利率回归零,美国 10 年期实际收益率(这两种金属的主要驱动因素)预计将在 22 年第二季度升至 – 65 个基点,在 22 年第一季度升至 – 30 个基点。

随着今年晚些时候通胀压力缓和,通胀收支平衡受到拖累,而 10 年期名义收益率预计将在 22 日元时大幅上升至 2.25%,美国实际收益率预计将会调整为更高的基数。我们预计,金价将从 1Q22 的平均每盎司 1,765 美元,稳步下滑至 4Q22 平均价格为 1520 美元 / 盎司。这就带动了预测 BCOM 贵金属子指数将于 2022 年底结束比昨天的水平低 18%。

来源:对冲研投

来源:对冲研投