文|财经新知Pro 嘉荣 柠檬

编辑|伊页

“2014年刚上市的时候,海天提出了第一个未来五年计划,就是从2013年开始到2018年结束,用五年的时间再造一个海天。”海天味业昔日的豪言壮志犹在耳畔。

白驹过隙,如今海天味业已走进第三个五年计划,其市值曾从500亿暴涨至6500亿。最新的2021年报中提到,这是“三五计划”的第三年,是关键的承上启下年份,然而其营收和净利润的增长率却双双首次下滑至个位数。

3月25日,海天味业收盘价88.08元/股,较前一天90元/股的收盘价略有下跌,总市值3710亿元,较最高峰缩水超过3000亿元。

连续25年霸榜酱油江湖,“酱油茅”如今有几分英雄暮年的味道。连续几年增速放缓,投资者失去耐心,曾经再三声明不会提价的海天味业,最终迫于压力宣布提价。

股价一路下滑,投资者的信心日益减少,海天味业也不再自信。2021年,股东接连“出逃”,时间节点微妙;对外投资动作频繁,理财偏好保守;品类“无边界”式扩展,主力依旧是“老伙计”。

2022年,海天味业给自己定下的目标是营收增长11.98%,在与社区团购“和解”、产品价格上涨的情况下,这无疑是一个“不自信”的目标。

理想很丰满,现实很骨感。

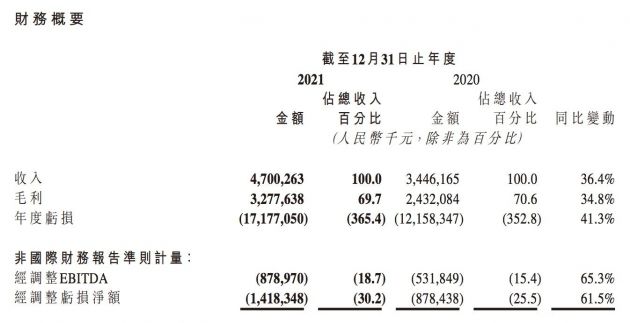

海天味业曾将2021年营业总收入目标定为264.4亿元,利润目标定为75.6亿元。据此,海天味业对2021年营收和利润的预期增长率分别为16.48%和18.09%。遗憾的是,最终成绩单远没能满足当初的期望。

对于去年业绩滑坡的原因,海天味业在报告中如此回应:在销售端,外部经济环境的变化带来消费需求减弱,新消费、新渠道的裂变给调味品市场带来新的挑战和机遇,也使消费需求呈现多样化发展的趋势;成本端,今年以来上游材料价格持续上升,企业生产成本面临较大经营压力,行业利润受到挤压。

中银证券指出,2021年初以来C端受社区团购冲击较大,社区团购平台以推荐的方式选择低价产品用来引流,一定程度引发消费降级,而消费者对产品本身认知度不高,容易被混淆。除此之外,部分经销商选择从此渠道进货,对公司已建立好的销售网络也造成一定影响。

但回顾更早的2020年,疫情影响猛烈,社区团购战事正酣,海天味业仍实现了15.13%的营收增长率和19.61%的净利润增长率。而疫情放缓,社区团购退潮,海天味业更是带领指定经销商和指定产品加入社区团购赛道,但2021年的成绩不仅没能保住基本增长态势,反而增长率直接下滑至个位数。

业绩承压其实从去年上半年就开始显现。2021年二季度,海天味业营收同比下滑9.39%,净利润同比下滑14.68%,创下了十年来首次单季度负增长。

究其缘由,一方面,离不开2020年同期的高基数。2020年初疫情的到来给行业中上游都打了个措手不及,随着疫情的好转,消费需求旺盛,渠道库存消耗快,2020年二季度营收同比增长22.29%,净利润同比增长28.83%。因此给2021年二季度奠定下了“高基调”。

另一方面,利润下滑根本上源于毛利率的下降,加上社区团购的冲击,导致经销商经营承压。2021年二季度海天味业食品制造业毛利率同比减少4.11%,销售毛利率环比下降9.48%至37.06%,达历史新低。毛利率的下降进一步降低了经销商的进货意愿。

彼时,有行业人士公开表示,当前调味品市场处于低沉状态,渠道各级利润均在低位,且利润较薄,很多经销商进货意愿不高。

海天要面临的压力,并非仅仅是大宗原材料成本上涨这么简单,更多是成本支出全面性上涨。除了主营业务的直接材料成本同比提升了18.17%,制造费用、直接人工项目也分别提升了13.21%、9.74%。

这不仅是一家公司面临的困境,也是整个行业遇到的增长瓶颈,如何突破,都在观望海天这个“风向标”的动作。

2021年10月12日晚,海天味业正式官宣将调整部分产品出厂价,幅度为3%-7%,新价格将于10月25日开始实施。此时距离上一次涨价,已经过去了5年。

事实上,早在2020年就有券商预测称,海天味业将进入新一轮涨价周期。原材料成本持续上升,产品提价对冲压力,从商业逻辑上来看,合情合理,然而海天味业对此再三否认。

2020年12月17日,海天味业官方称2021年并没有提价计划,随后在与投资者的沟通中,也再次表明不涨价的决心,称将“通过内部提高经营效率来消化外部上涨压力”。受该消息影响,第二天开盘后,调味品板块领跌两市,海天味业最大跌幅达到5%。

2021年7月,海天味业即将涨价的传闻再次兴起,券商们的分析头头是道。华泰证券认为,“行业或将步入提价周期”。一个月后,海天味业在投资互动平台再次回应涨价传闻,称“现阶段还暂时没有明年的提价计划”。投资者们的耐心或许不够了,在该回复的三天后,海天味业披露半年报,紧接着股票跌停,股价跌破百元大关。

曾经山盟海誓,如今“打脸”也要涨价,可见海天味业在成本压力下“不得不提价”的无奈。

2019年12月,大豆期货每吨价格在3300元左右,而2022年3月25日,大豆期货每吨价格已经突破6000元,不断刷新着历史新高。在2021年报中能够更清晰地感受到原材料涨价带来的压力,以大豆为主要原材料的酱油,直接材料成本同比上涨超过20%,占该品类总生产成本的八成有余,同时该品类的毛利率较上年减少4.47%。

海天味业并没能如自己所愿,“通过内部提高经营效率来消化外部上涨压力”,但提价能解决这一问题吗?

民生证券食品饮料分析师刘光意指出,海天味业前两次提价分别在2014、2016年,之前的两次提价具备充分的客观条件,渠道库存低、终端需求高,成本压力驱动提价是顺其自然的事情,但本次提价背景有所不同,渠道库存高位与终端需求疲软增加了提价的难度。

经过多年积累,海天味业在业内的地位可以用“碾压”二字来形容。其年报中也提到,海天味业的酱油产品已经连续25年销量名列行业第一。同时,海天味业是行业内唯一一家坚持“先款后货”的供应商,它的底气正是来源于品牌在行业内的绝对实力,背后反映出的消费者粘性,似乎也能够作为成功提价的理由。

然而,作为生活刚需品,调味料的价格敏感度一向偏低,但社区团购的加入,让低价成了一种竞争力,这无疑将会对海天味业的生意造成一定影响,当然具体影响到底会有多大,暂且不得而知。不过海天味业在财报中曾提到,包括社区团购恶性竞争在内的一系列问题,让公司面临着前所未有的挑战。 提价对海天及整个行业而言或许是可行之道。一方面可以丰厚渠道利润,提振渠道积极性,也可以帮助经销商实现库存转移,从而重新形成良性循环。中银证券认为,提价有助于调味品行业短期内利润增加,同时未来行业集中度将会继续提高。这也就意味着,券商对于海天味业将持续看好。

这一幕似曾相识,在2021年海天味业跌停时,券商们不顾其不涨价的坚持,接连发出看好信号,但券商的信心并没有影响到海天味业业绩的增长乏力,如今海天味业营收承压,券商们依旧持看好态度,然而这次不自信的,或许是海天自己。

尽管提价或能一定程度上缓解成本压力,但若想解决业绩增长乏力,仅提价并不足够挽回增长颓势。

相比当年“五年再造一个海天”的豪迈,时至今日,无论是目标还是具体行动,海天味业处处透露着“不自信”。

2022年的海天味业计划营业收入目标为280亿元,利润目标为74.7亿元。算下来,海天今年营收目标增长率定在11.98%。

按常理来说,2021年10月提价后,提价效应将在2022年有所显现,加之疫情的好转、海天与社区团购渠道的磨合,2022年多方面压力应当有所好转。但相较而言,海天给自己定下的目标可谓保守。

早在去年中旬,海天味业高管集中减持。2021年6月28日,海天味业发布高管减持情况,管江华、吴振兴、黄文彪分别通过集中竞价方式累计减持公司股份13万股、19.7万股和44.23万股,三人减持套现金额分别为1716.22万、2674.74万和9210.56万元,卖出价格在130元-215元。如今回看,可谓是“出走”时间之精准。

当前股价较高管集中减持时,已跌去三成。对比跌跌不休的股价,海天对外投资的意愿却分外高涨。

2021年初至今,海天味业先后公布8次对外投资公告,共投入14.65亿元。而2020年加上投资设立子公司也仅为6次,此前对外投资次数更是寥寥无几。

在发布2021年度业绩当天,海天味业公告,董事会同意公司将部分自有资金用于购买银行、券商、资产管理公司等金融机构的低风险类短期理财产品。委托理财金额不超过75亿元,有效期限为公司股东大会决议通过之日起一年之内。而该金额约占2021年末海天味业货币资金的38%。

通常来说,企业在正常经营周转、建设投入资金情况下,运用闲置自由资金进行适当短期低风险金融产品投资,可以提高公司闲置资金的使用效率和效果。

低风险金融产品通常也意味着低收益。但当前海天增长承压,新增长点不明,公司仍大举对外投资低收益类型产品投资,而非自营业务本身,方方面面对外透漏着对自营业务“不太信任”的意味。

此前,海天曾表示要从存量中抢夺增量,其中重要的举措之一便是大举发力多元化,布局粮油米面,以及火锅底料和预制菜,但没有一个产品出圈,就连在财报上,这些多元化的产品只能共同被称作“其他品类”。2021年,其他业务实现营收22.11亿元,营收贡献比约8.84%,往期贡献也未超一成。

另外,海天味业还接连申请了一系列分类涉及啤酒饮料、食品、方便食品等的商标,市场猜测有可能是在为接下来进入啤酒饮料、方便食品等新业务领域做准备。新产品频频推出,却不见大水花。国盛证券在去年7月一份研报中表示,海天在复合调味料某细分赛道重点突破并非难事,但成为复合调味料龙头尚有难度。

而三大主力产品——酱油、调味酱和耗油盈利能力也呈现下滑趋势,2021年三大产品毛利率分别下滑4.47%、4.68%、0.75%。

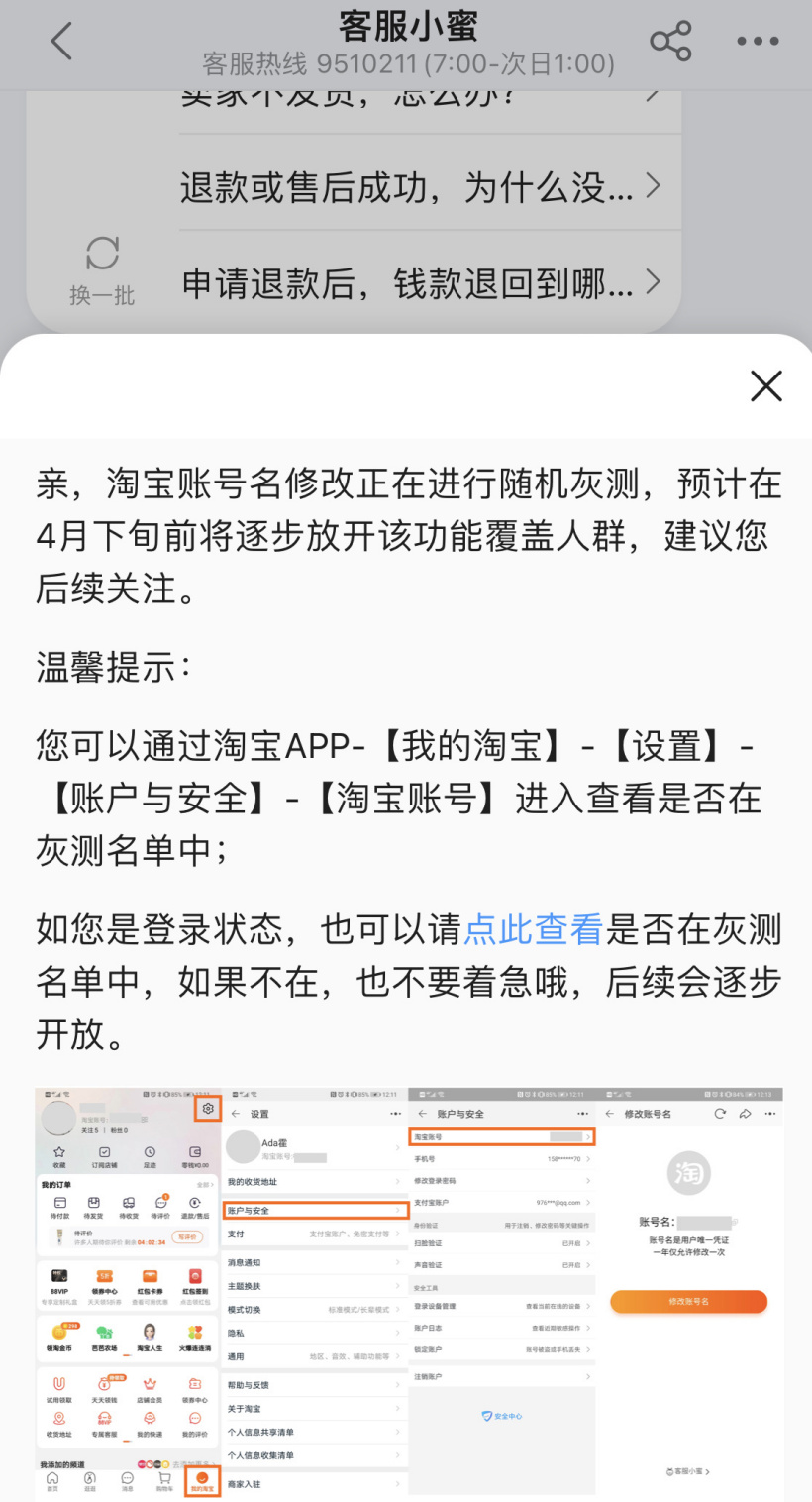

除了寄希望于产品,此前基本盘一直位于线下的海天也逐渐在线上发力。去年,海天味业线上渠道实现营收7.04亿元,同比增长85.2%,而线下渠道的收入增长7.73%至228.9亿元,但线上渠道对总营收业务而言仍贡献不大,仅占2.98%。

海天的泡沫还会不会吹大,有没有一根会将其刺破的针等在那里?“酱油茅”又该如何破局,资本市场又有多少耐心?这些统统需要留给时间验证。