万物生长(爱回收)公布了2021年财报。

根据财报显示,2021年万物新生集团总收入77.8亿元,同比增长60.1%;2021年集团GMV 325亿元,同比增长65.8%。

其中,在2021年第四季度,万物新生集团实现总收入24.4亿元,同比增长48.2%;集团GMV 101亿元,同比增长50.7%,同时也在第四季度成功实现盈利。

其实可以说,在经历从C2B到B2C,再从B2B到上市,万物新生似乎已经逐渐拉平盈亏点。

另一方面,从毛利率来看,万物新生的毛利率在持续增长当中,从2020年的25.7%提升到2021年的26.3%。

从亏损额上来看,据万物新生2021年财报显示,2021年,万物新生non-GAAP经营亏损从2020年的1.44亿元降至1.03亿元,同比收窄28.0%。

与此同时,万物新生non-GAAP经营亏损率(经调整,剔除SBC及无形资产摊销影响,下同)同比2020年的3.0%缩窄至1.3%。

从某种程度上来说,面对万物新生在2021年的经营中整体亏损收窄,如果通过万物新生在过去一年的发展路径来看,似乎更像是意料之中的结果。

一、以扩店拉动线下交易量

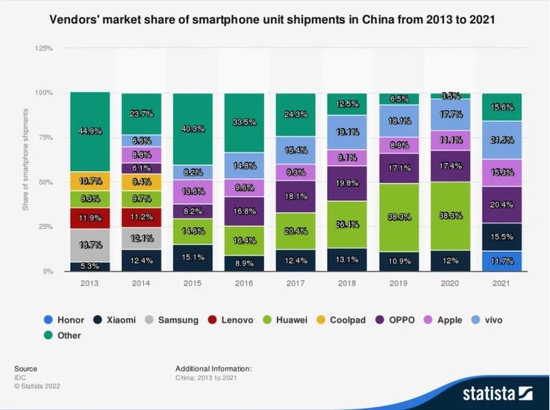

在二手3C消费市场,最吸引品牌注意的一定是手机普及密度,以及手机迭代周期。

根据工信部发布的《2020年通信业统计公报》显示,截至2020年末,国内共有15.94亿户的移动电话用户,普及率为113.9部/百人。

按照三年的换机周期计算,每年会产生约5亿部的废旧手机。

其中手机回收率约在4%-5%之间,而发达国家手机的回收率超过50%,渗透率仍有极大的提升空间。

尤其是随着手机功能的不断提升,手机更新迭代的速度显著加快,消费者更换手机的时间已经降至18-22个月。

不少一线城市中淘汰的机型,其实在低线城市中依然有着极大的需求,这其中的规模量以亿为单位。

于是,在废旧手机市场广阔的当下,2021年万物新生开始采取扩店的模式。

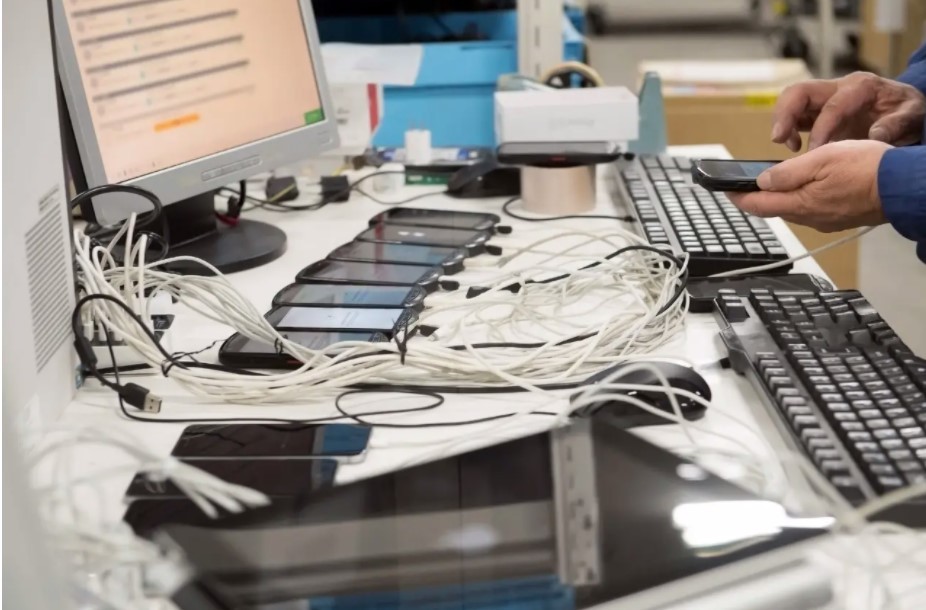

在扩大门店的同时,爱回收线下门店仍然将旧机回收与新机购买相结合,用户只需要线上支付差价即可购买新机,打造了“取送同步”的消费服务场景“一站式以旧换新”。

截至2021年末,万物新生集团全国门店覆盖城市达214个,门店总数达1308家,其中爱回收门店1287家,拍拍严选门店21家。

在爱回收1287家门店中,爱回收自营店到达595家。而在过去的一年里,万物新生的新门店增加了576家。

据其2021年年报显示,2021年万物新生集团总收入77.8亿元,同比增长60.1%,其中1P(自营)产品销售收入66.5亿元,同比增长56.8%

很显然,门店的开设则是万物新生在线下打造的精准获客场景。另外,相对线上高价购买流量和投入广告,线下门店可以实现相对低的获客成本。

从市场规模角度来看,2020年中国二手消费电子总成交GMV达2522亿元,未来五年将保持30.8%的年复合增长率,至2025年有望接近万亿市场。

同时,根据CIC公布的数据显示,2020年中国电子产品交易数量是美国的1.8倍,但二手手机回收渗透率只有3.7%,远低于美国二手手机回收渗透率,预计到2025年,渗透率会有较大提升。

而万物新生在此时扩店可以说是一个不错的选择,但在大力扩张之下,以城市为度,因地制宜、因城决策,或许并不是一个能够轻而易举的经营模式。

二、一体化城市管理是持久战?

2021年,万物新生宣布“一体化城市模型”战略正式启动,并提出“百城千亿”的战略目标。

从过去“百城千店”到“百城千亿”的升级,以城市为经营单元精细化经营,实现业务拉通,效率优化和组织能力、管理能力升级。

简单的说就是,同过不同城市之间存在的差异,划分业务主体,灵活进行经营。

事实上反过来思考,“一体化城市”只不过是万物新生在市场竞争以及市场渗透率面前,为了快速提升不同城市渗透率的问题。比如北上广深的人均消费力强,新机消费多,二手流通方便,但需求不一定有三四线旺盛。

另一方面,通过本地循环更短的供应链,实现降本增效。

而当下门店的扩张,可以说践行“一体化城市模型”的一部分。原因很简单,与大部分行业不同的是,线下门店对于二手3C行业来说,可以直接触达到终端用户,缩短整体交易链条。

然而,从某种程度上看,在供应链体系有基础保证的情况下,这一体系的最大挑战其实是管理。

原因在于按城市划分业务主体后,对内的循环要求更高,高效打通用户、质检、商家几个业务点并不容易,对外的协同也有了新的挑战。

权变管理学派认为,依托环境因素和管理思想及管理技术因素之间的变数关系实行管理,是最有效的管理方式。比如在一体化城市模型下,本地商家需要质检,原来可能要寄到很远的运营中心,无意间就会带来物流成本和管理成本提升。

如果分散在各地,成本下降,商家的合作意愿也会更强,这对于二手3C行业这种货源和供应链驱动的行业是利好。

不过,如果万物新生需要将一系列要素下放给城市单位,那么它们的执行效果将影响整体结果。

总的来说,按照现有对“一体化城市模型”的规划,实际上在践行过程中,很难避免不同城市之间的理想效率水平。

三、二手3C领域竞争加速

其实回过头来看,三线以下城市仍然是C2B最主要的市场,就像上文所说,在低线城市中依然有着极大的需求,这其中的规模量以亿为单位。

可事实上,爱回收直营和合作门店中,三线及以下城市的门店数,占比不足一半。而线下商贩掌握着七成以上二手数码交易份额,长期内仍是市场主流。

另一方面,线下商贩通过自有的圈子,靠朋友与朋友之间的纽带来进行传播,信任感并不会低于线下二手3C门店的面对面交易。

伴随手机产品迭代加速,越来越多的资本看重了这一领域,此后几年中很多3C回收平台如雨后春笋般出现,也让这个赛道实现了指数式增长。

数据显示,目前我国现存“二手电商”相关企业超过4万家。并且最近四年是“二手电商”的注册高峰,仅2020年就新增0.86万家,同比增长14.3%;2021年前五月新增0.41万家,同比增长49.3%。

虽然相较于同行而言,万物新生拥有检测和评级等技术,并且能够通过自动化、智能化技术,但总的来说,后起品牌也仍然存在着分割市场的可能性。

此外,万物新生的营收支撑主要在以爱回收为主的C端市场。通过分解公司的市占率构成就能够看出,万物新生主要在B端领先。

而在C端,早在2020年,转转以5.5%的市占率已与万物新生5.7%的市占率不相上下。

虽然二手3C市场作为一个新兴的二手交易品类赛道,但二手3C市场不同于二手房与二手车的高市场渗透率,二手3C行业在中国起步较晚,到目前该行业仅仅发展了十年时间。

据灼识咨询(CIC)的数据,2015年至2020年,中国二手3C行业的市场规模由510亿元增至2252亿元,年化复合增长率高达34.5%。

这也可以说明,在渗透率相对国外市场较低的情形下,未来的国内二手交易市场的竞争只有更激烈。

或许,万物新生2021年第四季度的盈亏相对持平,会是一个不错的转折点,但后续的营收力度是否会加大,一切有待考究。

特别声明:本文为合作媒体授权DoNews专栏转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表DoNews专栏的立场,转载请联系原作者及原出处获取授权。(有任何疑问都请联系[email protected])