这两年来,自动驾驶领域融资不断。头部玩家的估值也在不断被拉高。

在2021年12月底,毫末智行宣布获得近10亿元A轮融资。从2022年起,已有超过20家自动驾驶企业收获融资。包括文远知行、云骥智行、奕行智能、MINIEYE等多家公司收获的融资额达到亿元级别,嬴彻科技更是在2月28日完成了1.88亿美元B+轮股权融资。

这背后站着高瓴、红杉,腾讯、百度等各种巨头资本与产业投资基金。在资本捂紧钱包的今天,这种对赛道的倾向性颇为罕见。

到底是什么吸引了资本市场入局。而资本看好的自动驾驶,到底还缺了点什么?

智能辅助系统的商业前景,吸引资本下注自动驾驶

在今天,一个不争的事实是,电动车的发展带动智能驾驶辅助系统的发展,它的盈利前景吸引了资本在自动驾驶领域的下注。但是智能驾驶辅助系统也面临着厂商端热、用户侧冷的尴尬局面。

一个典型的案例来自小鹏汽车。

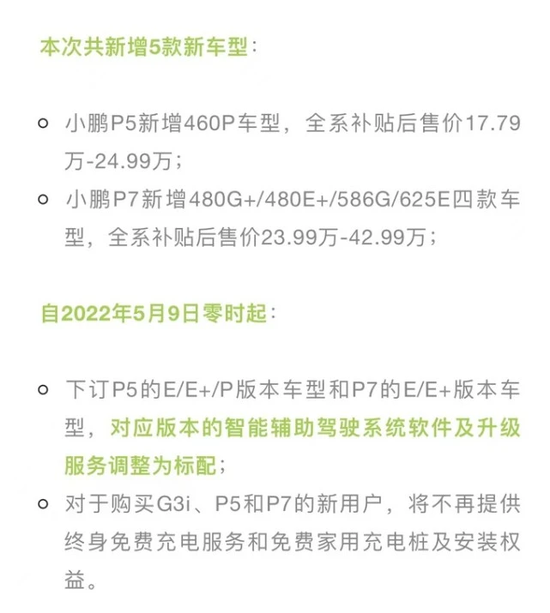

早在今年5 月 6日,小鹏汽车发布了一则通知,针对购买 G3i、P5 和 P7的新用户,将不再提供终身免费充电服务和免费家用充电桩及安装权益。取而代之的是可以享受智能辅助系统软件及升级「0 元购」。

小鹏汽车砍掉了价值约 1.35 万元的权益,取而代之以 2 万元的智能辅助驾驶系统,明面上是用户占了便宜。

但此事引发了轩然大波,不少车主自称被割了韭菜。在不少车主看来,这么贵的付费软件完全可以不用,但是充电、甚至安装充电桩却不能不用的刚需,基于的小鹏「两增一减」,消费者肯定是要算经济账的,认为可有可无的智能辅助驾驶包无法与刚需性的充电服务与充电桩建立等号。

某种程度上,这是电动车强推智能辅助驾驶软件的一个侧面,也意味着当前资本市场看好的智能驾驶系统,遭遇了暂时的挫折。在资本看来,新能源车企与传统车企的根本差异,在于智能驾驶软件包的商业价值,这甚至已成为车企竞争力的重要因素。

因此,卖智能驾驶软件包已经成为小鹏、理想、蔚来、特斯拉等新能源车企的标配服务——

小鹏、理想是出厂即「标配」,蔚来 NAD 是订阅模式,即蔚来消费者每月支付 680 元,按月订阅 NAD 自动驾驶功能。

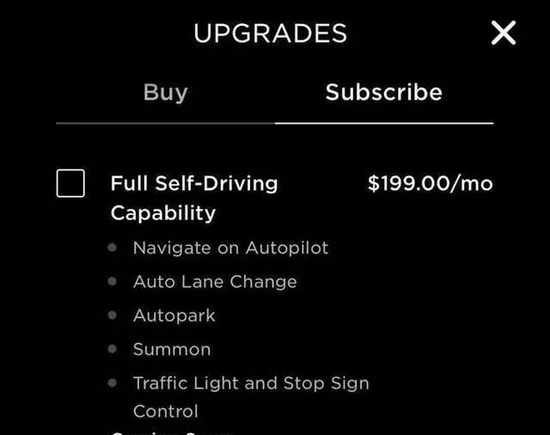

特斯拉 FSD 在过去一直是直接「买断」模式——完全自动驾驶功能6.47万人民币,增强版自动辅助驾驶功能 3.2 万人民币。但从2021年开始,也推出了订阅服务。按月计费,随时可以取消,已购买EAP的月收费99美元(约641人民币),而只是基础版AP的话则需每月支付199美元(约1289人民币),方可享受FSD功能。

在蔚小理之外,极狐、岚图、集度等品牌,同样也把智能驾驶辅助系统作为重大卖点。比如极狐阿尔法S华为HI版车型中,高速智能巡航、高速智驾导航辅助等功能也成为了全系标配。

但车企对辅助系统软件包寄予的厚望并没有反映到消费侧,用户却并不买账。

数据显示,特斯拉FSD功能在中国市场激活率仅为1%~2%,此前有业内文章指出,极氪001的销售顾问曾表示,选配ZAD驾驶辅助系统增强包的顾客很少,几乎无人问津的状态。对于待OTA的完全包,销售甚至不建议顾客现在选装。

虽然说在智能驾驶领域,进入的新玩家越来越多,越能说明这个行业的落地越来越近,也是市场接受度不断提高、商业价值不断凸显的一个表现。

但矛盾的是,在汽车制造业的认知中,短期内根本无法实现真正的自动驾驶。业内关于单车智能与车路协同之争也是旷日持久。

中国交通有其特殊性与复杂性,考虑到中国复杂的路况、公众出行习惯与行车环境,自动驾驶对交通场景的应对能力依然非常有限,要实现真正的自动驾驶,单车智能+车路协同是必然的方向。

所谓车路协同即“车-路”一体化,结合智能汽车、路侧智能设施(道路感知与定位设备)、云计算,打造一整个智慧交通生态系统,人与车、路与车之间实现信息交互,才能实现更加安全的自动驾驶,更有效提升交通效果。

从日本的智能交通路端节点设备的布局到美国网联自动驾驶概念,都反映了这种趋势,而国内交通运输部发布的《数字交通发展规划纲要》也提出了布局全方位交通感知网络方向的畅想,这也是目前百度正在布局与推进的方向。

车路一体化的智能与协调,涉及到城市与政府层面对路侧智能系统的规划,它对配套基础设施的要求非常高,尤其是服务于车路协同的智能交通与智慧城市的建设,是由产业与政府互相推进路网协同的进度来决定的。

在这个过程中,自动驾驶与非自动驾驶车辆的协调与相关事故责任、交通规划与企业之间的利益等涉及面太广,现在还在初级阶段。从行业发展来看,车路协同的实现是一条很长远的路,它更依赖企业与政府的合力推动智慧交通的发展。

因此,当前主流厂商整体上更倾向于走单车智能路线,倾向于安全性、可靠性更高的L2级辅助驾驶,发展智能驾驶软件,这种模式更容易实现商业化。

单车智能其实也是Mobileye的模式。但是不同的是,国内厂商在商业模式上更倾向于卖辅助自动驾驶系统。行业内有句话是卖车赚钱,卖软件更赚钱。驾驶辅助系统(ADAS)的背后,是依赖芯片+摄像头+算法的赋能。

我们知道,Mobileye的估值非常高。但Mobileye的估值事实上有两个支撑点,一个是芯片,一个是辅助自动驾驶系统ADAS。这两项都涉及到核心技术层面的竞争力。

由于智能驾驶对算力需求越来越大,芯片的能力越来越重要,汽车业界已经将峰值算力当作衡量 AI 芯片的主要指标。

蔚来新款旗舰车型 ET7 搭载算力超过 1016TOPS。上汽智己新发布车型搭载算力也达到 500~1000TOPS。

在自动驾驶芯片赛道中,主流芯片厂商包括英伟达、高通、华为、谷歌、特斯拉等厂商。

国内多数行业厂商还在为卖软件用户不买账发愁的时候,Moblieye在芯片层面的市场占有率已变得越来越高。从2017年至2021年,Moblieye的芯片出货量分别为1240万颗、1750万颗、1930万颗、2810万颗,而2021年,它的EyeQ系列系统集成芯片累计已卖出一亿颗。

到2021年,Mobileye共获得全球超过30家汽车厂商的41款车型的ADAS项目新订单,涉及约5000万辆新车。

资本看好的自动驾驶,到底还缺了点什么?

从Mobileye来看,无论从芯片还是自动驾驶系统都取得了可观的市场规模,走的是软硬一体化的路子,也就是说,它是B端与C端结合起来,既向用户卖自动驾驶系统,又向B端厂商卖芯片。

但从国内的智能驾驶玩家来看,更多是单腿走路,注重通过软件数据的迭代与积累,迭代智能驾驶软件,但硬件(芯片)能力是缺失的。

从蔚小理等新势力玩家来看,其应用的芯片主要来自于Mobileye、英特尔与英伟达。

2021年1月,在蔚来NIO DAY上,李斌发布了NT2.0以及基于此平台打造的NAD自动驾驶系统,NAD系统计算平台由Mobileye升级为开放的英伟达,共计搭载4颗英伟达Orin芯片,包括两颗主芯片、一颗备份芯片和一颗群体智能与个性训练专用芯片,整体构成蔚来超算平台NIO Adam;

2018年12月,小鹏首次推出辅助驾驶系统Xpilot2.0后,基于首款智能汽车G3,计算平台采用Mobileye EyeQ4芯片,后来考虑到Mobileye过于封闭的局限,小鹏改用英伟达的Xavier芯片作为计算平台。

此后,小鹏又将Xavier芯片替换为英伟达最新的OrinX芯片,单颗芯片算力达到254TOPS,打造出Xpilot4.0,实现全场景、点到点的导航自动驾驶。

而2019年4月理想落地首款量产车理想One,同样是搭载拥有成熟ADAS方案的Mobileye EyeQ4芯片,2022年3月,理想发布新一款车型理想L9,计算平台也同样采用算力更强大的英伟达Orin方案,搭载两颗OrinX芯片,总算力达到508Tops。

整体来看,对比Mobileye、图森未来等国外自动驾驶玩家,国内不少玩家单腿走路,芯片能力缺失的痛点颇为明显。在“摄像头+激光雷达+高精地图”成为标配的情况,从特斯拉、小鹏再到毫末智行,都将自动驾驶的发展核心聚焦在了数据。它们更强调数据驱动的底层思维,强调软件算法的迭代。

以毫末智行为例,2021年12月,毫末智行发布中国首个自动驾驶数据智能体系MANA(雪湖)。MANA是围绕感知智能、认知智能、标注、仿真、计算五大能力打造的数据智能体系。对于毫末智行而言,MANA系统,是智能驾驶竞争的底层系统。

今年,毫末智行发布了搭载HPilot3.0的智慧领航辅助驾驶系统(毫末城市NOH),毫末智行的智能驾驶系统HPilot已经搭载了包括坦克500在内的6个车型,仍然强调的是数据迭代的核心竞争力。

当然,数据对自动驾驶的重要性不言而喻,算法与芯片算力是为数据服务的。

泰合资本曾经指出,数据是行业技术的核心竞争点,对技术迭代起到决定性作用,唯有提高数据迭代速度、降低迭代成本,才能持续的取得胜利,真实数据规模已然成为智能驾驶行业“命脉”。

但数据与算力、算法的底层是芯片,但如何掌控底层的核心能力,也是需要思考的重要方面。Mobileye给人们的启示是,当卖智能驾驶软件路子不好走的时候,卖芯片其实是一种更稳定的营收模式。

而为什么卖自动驾驶系统软件包,用户不买账,一方面是辅助驾驶不是普通消费者的刚需,另一方面是辅助驾驶系统的溢价与刚需不够,还没有建立起技术层面的高品牌认知。

因为光有软件算法的迭代还不行,从自动驾驶芯片到域控制器等底层技术,都是事关车企核心竞争力的重要环节。

此外,当前市场的一个风向是,众多行业巨头都已纷纷在布局自动驾驶域控制器。汽车行业的一大共识是,域控制器是汽车电子行业未来竞争门槛非常高的那部分,利润也非常高。

根据未来智库的数据,目前市面 L3 级以上的 自动驾驶域控制器的单价在 3000 元~10000 元左右,L2 级自驾域单价 2000 元左右;座舱域控制器的单价在 2000 元左右;底盘域由于需要达到 ASIL-D 安全等级,故价格和座舱域相当,也是 2000 元左右。

为什么呢?

不同于传统的分布式 ECU 架构中,各个 ECU 之间通过 CAN、LIN 总线进行点对点数据传输,通信方式在汽车出厂时已经确定。在智能网联汽车中,大量的功能需要 ECU 间的协调工作来实现,而ECU 间基于信号的点对点通讯将会变得异常复杂,微小的功能改动都会引起整车通讯矩阵的改动。

因此,联合电子将 SOA 引入到当前汽车软件设计中,通过「SOA」的整合,使得各种接口会使用通用的通信标准,这些标准能够快速合并到新应用程序中,整车各个控制器把自己的硬件能力以原子服务的方式提供出来,整车变成了一个完备的原子服务集合。

每个原子服务相对独立、互不影响,具有唯一的身份标识及标准化的服务接口,并通过服务中间件完成服务的发布。

而域控制器实现了软硬件的解耦,实现了软件的 OTA,使车载控制器的运算能力与信息传输能力大幅提高,汽车行业的发展突破了由硬件主导的阶段,软件的价值凸显。

域控制器包括车身域、底盘域、座舱域、自驾域等。自动驾驶域控制器的玩家中,蔚来等新势力车企主要是自研控制器然后找人代工,而两类核心玩家——国际 Tier1与本土Tier1,则是与芯片商合作,做方案整合后研发域控制器并向整车厂销售。

对于域控制器的制造方来说,拿到芯片之后,首先需要针对于该芯片做周围的电子元器件的搭建和通讯的调试,然后再进行域控制器的整合。芯片、软件与域控制器是软硬一体的,如果只给车厂提供算力,那么对车厂便不是一体化的方案。

因此,域控制器也是智能汽车计算中枢,也是未来产业链竞争高地。正因为如此,为推进整车厂和芯片企业对接,一些中间角色开始诞生了——比如一汽、东风、长安和南京江宁经开区组织成立了中汽创智,定位为0.5级供应商,由它做成域控制器,最终向车企提供产品。

软硬一体化是自动驾驶的必然发展方向,图森未来、Mobileye等自动驾驶厂商都选择了类似的“软硬实力”兼备的技术发展路径。这无疑值得资本关注,也是厂商可以思考的方向。

自动驾驶玩家要多条腿走路

毕竟,自动驾驶的商业化比过往业内的预测要具挑战性,真正的高阶智能驾驶距离大规模商业化应用还有很长的一段路要走。

从特斯拉、小鹏等在智能驾驶领域重点布局的新势力主机厂,到华为、百度等技术流厂商各种智能驾驶方案与产品的推出,再到从百度出走的创业团队——地平线、禾多、小马智行、文远知行,Roadstar、领骏科技等在自动驾驶核心算法、系统研发模块与产业链上下游抱团取暖”,取长补短的竞争趋势颇为明显。

在竞争日益激烈的环境下,缺乏核心竞争力、商业化不成功的企业将很容易在竞争中落败,事实上,一些企业已经退出自动驾驶的研发。

比如说曾经的明星自动驾驶公司Drive.ai宣布永久关闭;2020年6月,头部自动驾驶公司Zoox也因“资金链断裂”而卖身亚马逊,估值腰斩。Uber早前已将成立4年的自动驾驶部门ATG出售给竞争对手Aurora等。

从未来趋势来看,洗牌趋势会加剧,资本投注下的部分厂商可能会在资金链断裂的情况下,消失于大众视野。

短期内盈利不是自动驾驶企业的目标,但是长期来看如何扛过成长期,实现盈利,多条腿走路是有必要的,底层研发驱动技术的迭代必不可少,需要将能支撑未来盈利的标配型业务尽可能多的掌控在自己手里,比如芯片、域控制器、系统软件、以及中控大屏、全液晶仪表和语音交互等智能汽车标配业务。

一方面是找落地场景。从商业场景来看,赋能出行服务,无人驾驶出租车等领域是一大方向,目前百度萝卜快跑、小马智行都在Robotaxi领域推动商业化进展与落地。另一方面是,赋能主机厂,将智能驾驶技术应用到乘用车领域,华为百度等厂商在做,而无人配送领域,京东阿里的需求很大。

对资本市场与智能驾驶企业来说,如何强化底层缺失的短板,尽早将技术、业务商业化,是不能绕过去的一道坎,纯烧钱亏损业务是不可持续的。

当前用户对于智能驾驶软件包用户能够使用辅助驾驶系统的场景依然相对有限,源于其技术能力还不足以支撑起用户信任与刚需价值,产品的品牌溢价的高度还不够,这也是当前各种智能驾驶付费软件包在用户侧付费意愿低的重要原因。这也意味着车企、智能驾驶公司需要进化自己的能力。

如果只给车厂提供算力或软件,对车厂而言,这还不构成无可取代的竞争力,如何通过走软硬兼备的发展路线,完成能力的进化,是当前需要思考的重要命题。

看到未来更大、更宏伟的战略,从能力底层提升品牌溢价与护城河,补上缺失的短板,多业务布局,多条腿走路,挖掘多条盈利路径,是智能驾驶短期内破局的关键。(热点微评)