筷子能不能被折断,除了数量多不多,更重要的是筷子本身的质量。

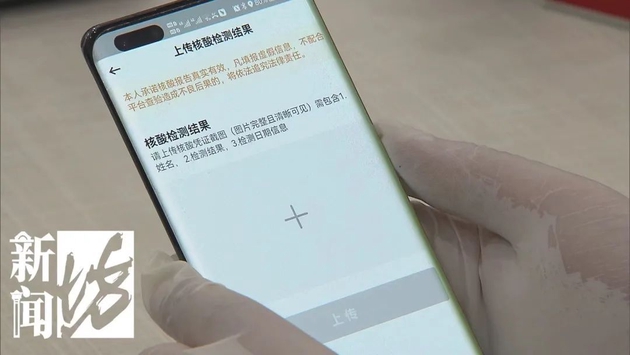

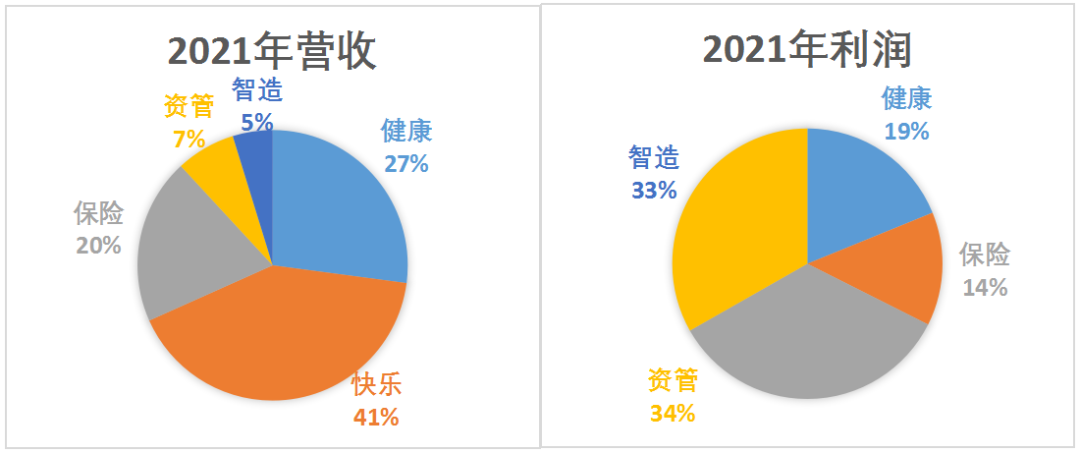

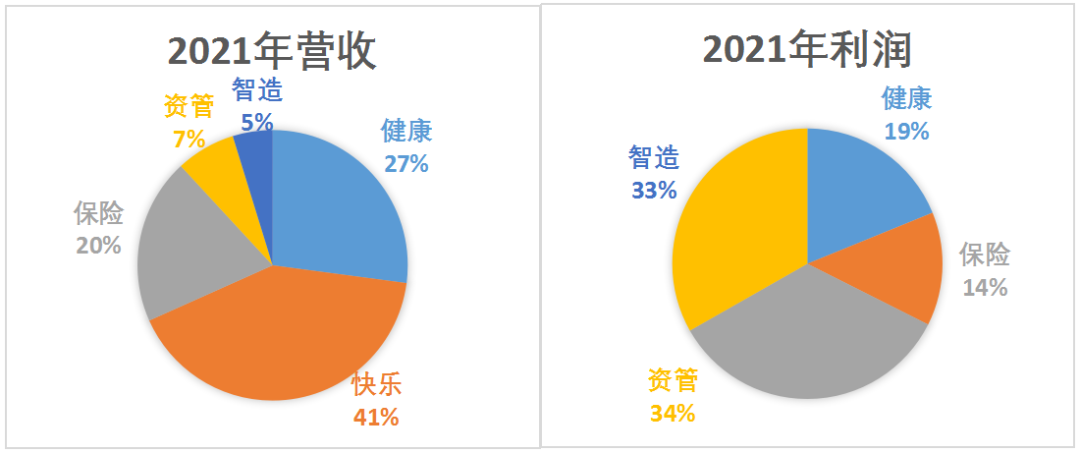

正如复星集团掌门人郭广昌的“投资围棋学”——让旗下子公司遍及全球市场,通过上市和发债进行全球融资。在围棋术语中,这一招叫“做眼”,一块棋的眼越多,“气”就越多,生命力就越强。然而,现实却是残酷的。前有海航、恒大这样的大象轰然倒下,让投资者在债务危情面前形如惊弓之鸟。近期,当复星集团当被曝出正面临偿债压力时,市场难免一片哗然。藉此时间窗口,我们透过所谓的“围棋投资哲学”,来分析一下外媒口中的“中国巴菲特”郭广昌身后的复星商业版图,到底有什么价值,又存在哪些问题。宏伟的版图,却好似一块块“飞地”很多人提到复星集团时,都产生了一个疑问:复星到底是做什么的?复星国际将自己的业务线归结于四大板块,致力于国民消费领域,打造了“健康、快乐、富足、智造”四条业务线。健康板块,复星的投资主要包含了医药产业链的上中下游,包括生物制药,医疗器械及医疗服务,2021年营收共计439.8亿,营收贡献比27.1%,归母公司净利润20.29亿,利润贡献比19.9%。其中复星医药营收388.58亿,占健康板块营收88%。其中销量增速最快的产品为自主研发生物药汉利康,主要用于淋巴瘤,以及mRNA新冠疫苗复必泰。快乐板块,复星系的投资可谓涵盖各个领域,有“产城融合”涉及多个文旅产业群的老牌A股豫园股份、及豫园股份投资入股的金徽酒和舍得酒,港股上市的复星文旅以及其投资的海南亚特兰蒂斯,涉足体育行业的复星体育等等。21年共计营收668.98亿,营收贡献占比41.2%,利润亏损5.94亿。受疫情影响,复星旅文和体育是亏损重灾区,旅文亏损了27.12亿。富足板块又包含保险和资管两个部分,其中保险板块营收321.49亿,利润14.61亿,资管营收115.5亿,利润36.98亿。富足板块合计贡献营收436.99亿,利润51.6亿。制造板块并表的企业主要为海南矿业和翌耀科技,合计贡献营收77.37亿,营收贡献占比4.8%,归母公司净利润35.77亿,利润贡献率35.2%。

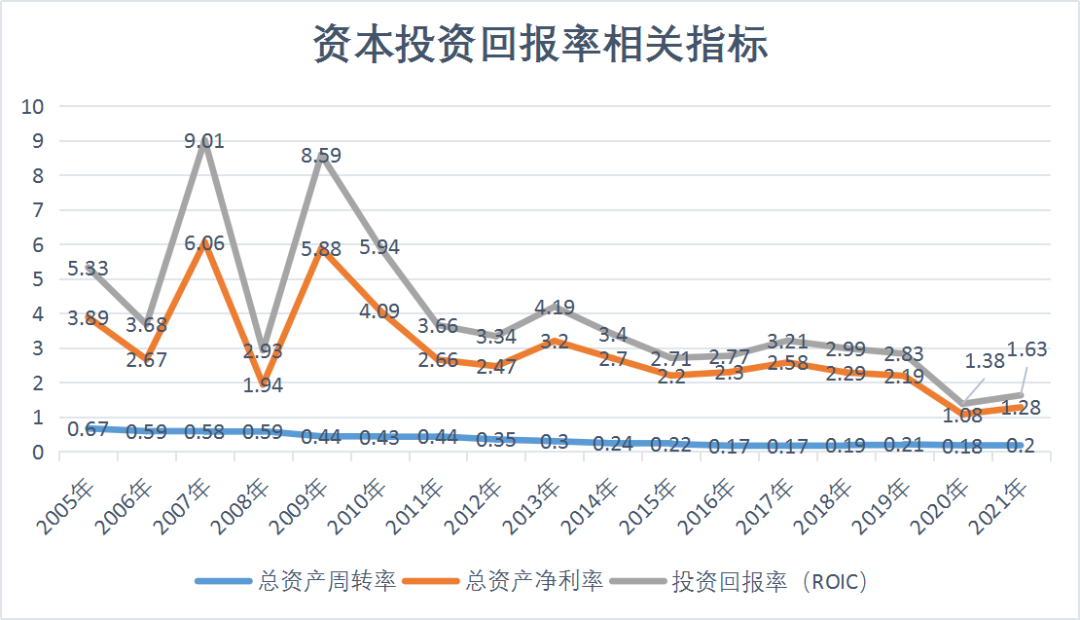

图:复星国际业务布局 来源:企业财报我们从财务的角度来分析复星的产业是否能有足够的协同作用。从下图我们可以看出,无论是反映营收和资产投入关系的总资产周转率,还是反映利润和资产投入关系的总资产净利率和投资回报率,都是呈下降模式。

图:复星国际业务布局 来源:企业财报我们从财务的角度来分析复星的产业是否能有足够的协同作用。从下图我们可以看出,无论是反映营收和资产投入关系的总资产周转率,还是反映利润和资产投入关系的总资产净利率和投资回报率,都是呈下降模式。

图:资产回报率相关指标来源:Choice金融客户端透过财务质量看资产质量1)盈利能力表现稳定

图:资产回报率相关指标来源:Choice金融客户端透过财务质量看资产质量1)盈利能力表现稳定

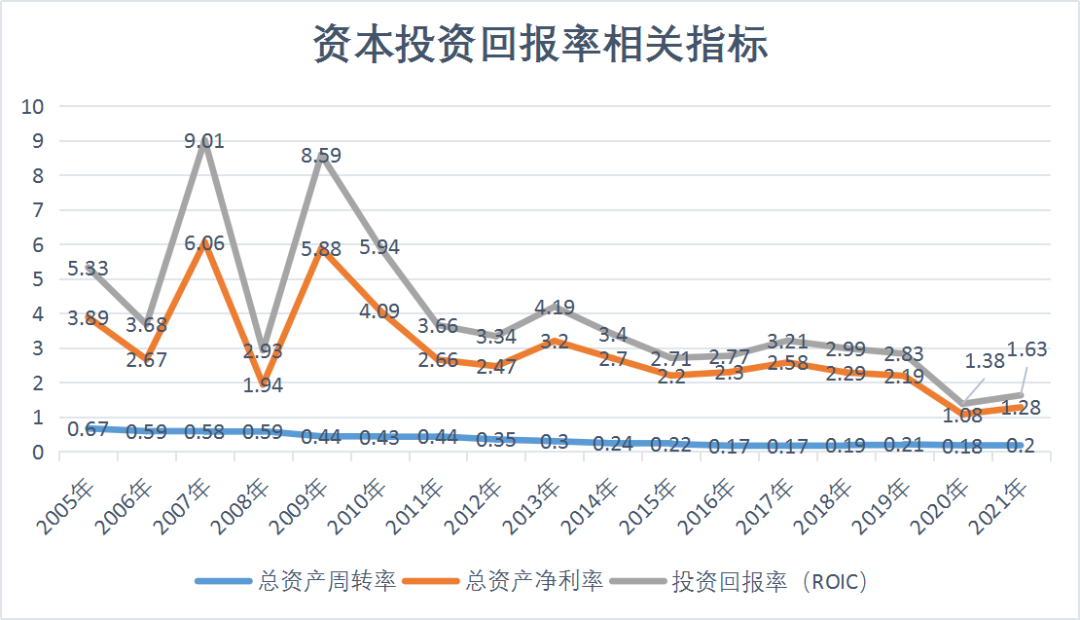

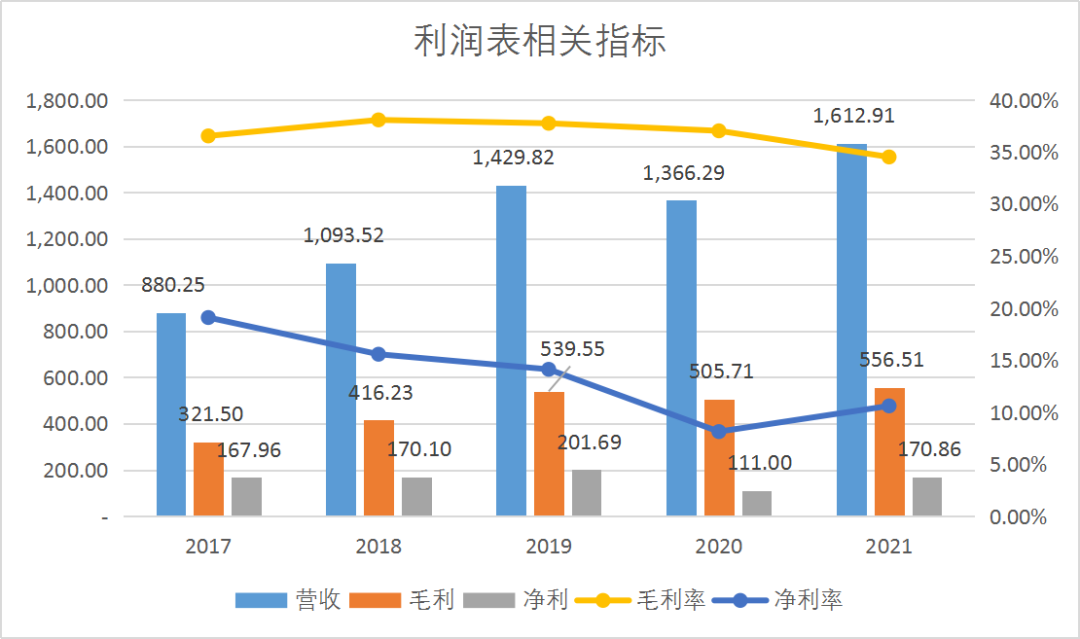

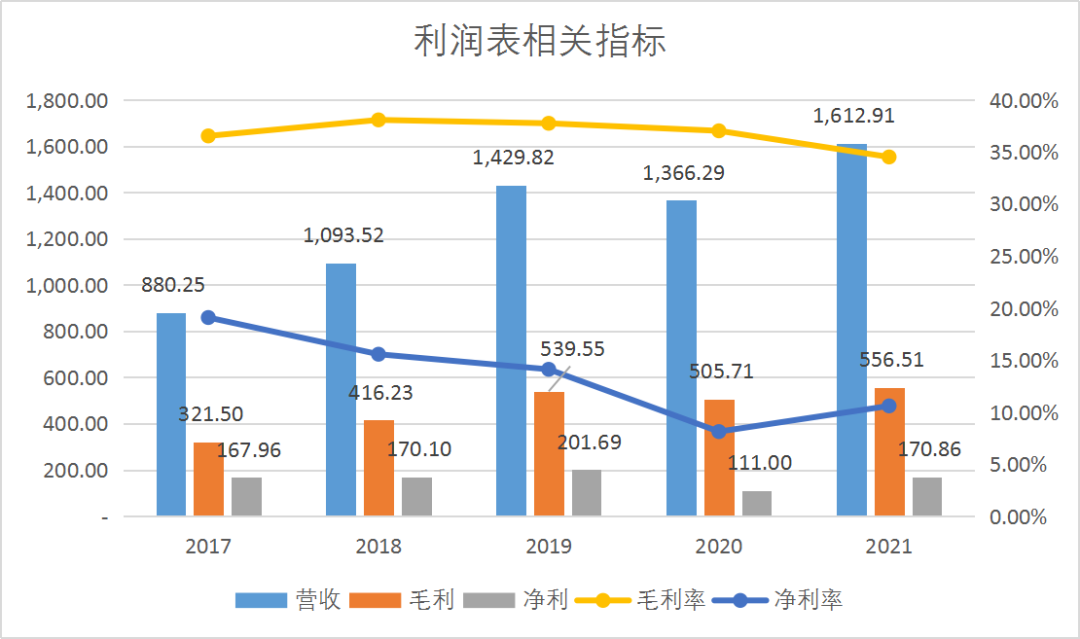

图:利润表相关指标来源:Choice金融客户端究其原因可以看出,净利下降的主要原因在于,毛利的增速匹配不了费用的增速:毛利的复合增速14.7%,三费的复合增速17%。以2021年报为例,毛利五年增长235亿,但是三费增长达到了281亿,稀释掉了所有的毛利增长,盈利质量较低。2)债务谈不上“危机”,但现金流却持续“承压”是事实6月15日穆迪将复星国际列入“下调观察名单”,认为复星国际的短期流动性较弱,融资渠道有潜在风险。紧接着复星在市场层面做出了回应,回购了今年到期的两笔境外债,来证明自己的资产架构和流动性储备能够应对此次债务危机,同时标普也发布报告力挺复星短时间内不存在债务违约的风险。市场有观点认为复星“6000亿”债务压顶,恐重蹈“恒大”覆辙。也有观点认为扣除了并表负债和保险计提后,实际复星负债比例并不高,“债务危机”是危言耸听。我们来拆解一下复星国际的资产负债表,可以看出复星的模式就是通过高负债扩大规模,提高资产增速稳定资产负债率。

图:利润表相关指标来源:Choice金融客户端究其原因可以看出,净利下降的主要原因在于,毛利的增速匹配不了费用的增速:毛利的复合增速14.7%,三费的复合增速17%。以2021年报为例,毛利五年增长235亿,但是三费增长达到了281亿,稀释掉了所有的毛利增长,盈利质量较低。2)债务谈不上“危机”,但现金流却持续“承压”是事实6月15日穆迪将复星国际列入“下调观察名单”,认为复星国际的短期流动性较弱,融资渠道有潜在风险。紧接着复星在市场层面做出了回应,回购了今年到期的两笔境外债,来证明自己的资产架构和流动性储备能够应对此次债务危机,同时标普也发布报告力挺复星短时间内不存在债务违约的风险。市场有观点认为复星“6000亿”债务压顶,恐重蹈“恒大”覆辙。也有观点认为扣除了并表负债和保险计提后,实际复星负债比例并不高,“债务危机”是危言耸听。我们来拆解一下复星国际的资产负债表,可以看出复星的模式就是通过高负债扩大规模,提高资产增速稳定资产负债率。

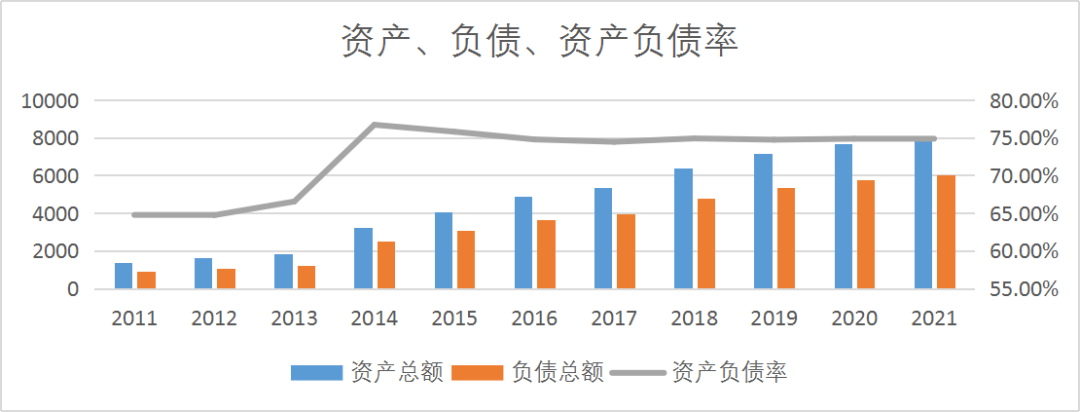

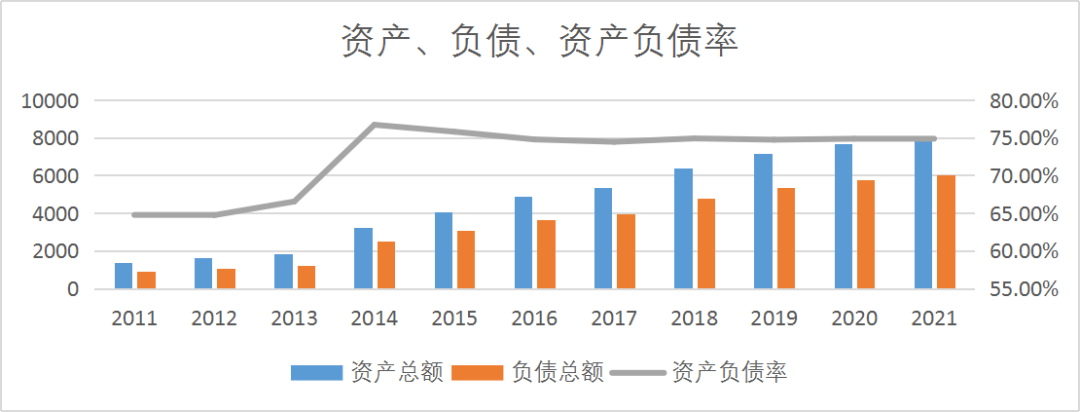

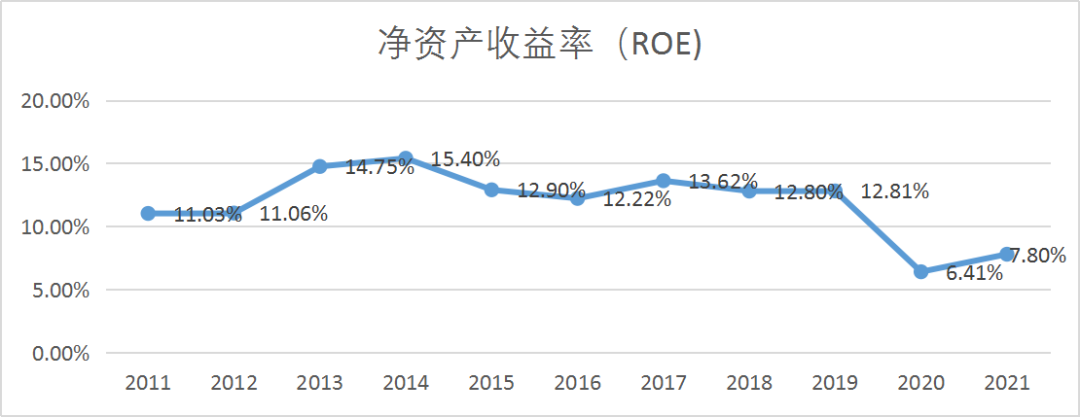

图:资产负债率相关指标来源:Choice金融客户端图:偿债能力相关指标来源:Choice金融客户端长期来看负债的增长速度也不乐观,总负债复星国际十年CAGR达到了23.68%,而总资产十年的CAGR为21.72%,负债增速高于资产增速。在负债放大的同时,净资产收益率(ROE)下降明显,资产质量和成长能力也证明复星“杠杆扩张”的效率越来越低。

图:资产负债率相关指标来源:Choice金融客户端图:偿债能力相关指标来源:Choice金融客户端长期来看负债的增长速度也不乐观,总负债复星国际十年CAGR达到了23.68%,而总资产十年的CAGR为21.72%,负债增速高于资产增速。在负债放大的同时,净资产收益率(ROE)下降明显,资产质量和成长能力也证明复星“杠杆扩张”的效率越来越低。

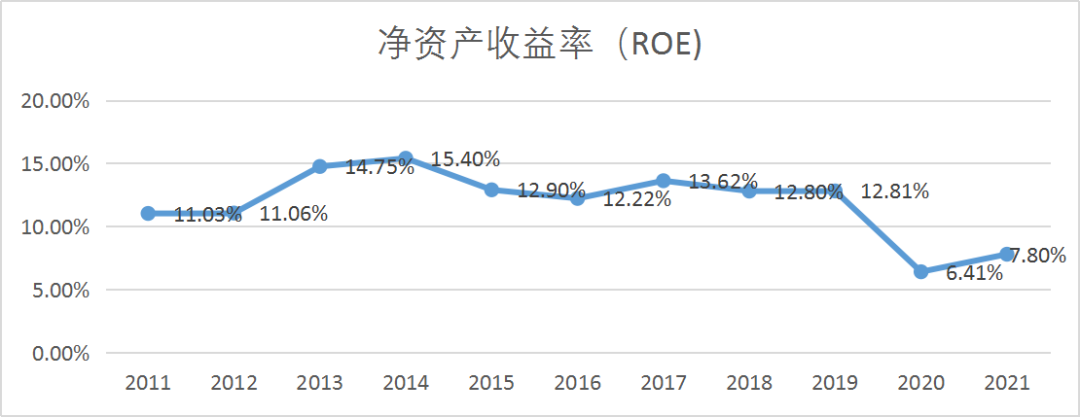

图:净资产收益率来源:Choice金融客户端首先保险行业的计提负债本身就比较高,而复星营收里20%是保险收入,自然计提负债就比较高。其次并表负债有一部分是不需要承担连带责任的,扣除这一部分负债率也会有所降低。然后有息负债比例为53.8%,低于去年同期54.3%。最后资产结构也与一般地多元化地产公司不同,可交易金融资产和可变现的并表企业较多,所以短期债务违约风险不大。3)资本市场不看好复星国际2007年复星国际港股上市,发行市值576港元,兜兜转转16年之久,目前复星国际最新市值600亿港元。日益膨胀的复星资产版图,似乎并没有受到投资者的青睐。

图:净资产收益率来源:Choice金融客户端首先保险行业的计提负债本身就比较高,而复星营收里20%是保险收入,自然计提负债就比较高。其次并表负债有一部分是不需要承担连带责任的,扣除这一部分负债率也会有所降低。然后有息负债比例为53.8%,低于去年同期54.3%。最后资产结构也与一般地多元化地产公司不同,可交易金融资产和可变现的并表企业较多,所以短期债务违约风险不大。3)资本市场不看好复星国际2007年复星国际港股上市,发行市值576港元,兜兜转转16年之久,目前复星国际最新市值600亿港元。日益膨胀的复星资产版图,似乎并没有受到投资者的青睐。

图:复星国际股价月线来源:Choice金融客户端

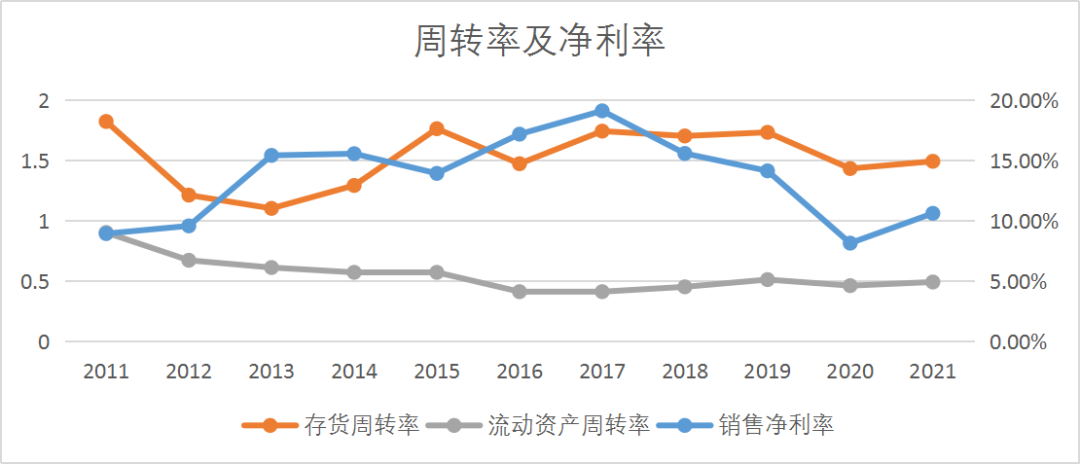

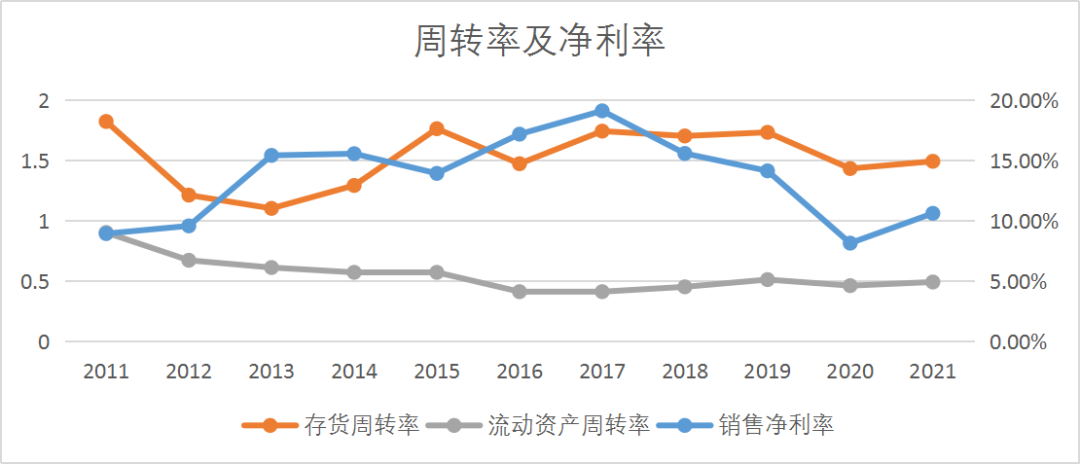

图:复星国际股价月线来源:Choice金融客户端 图:复星国际估值走势来源:WIND判断资产质量的关键因素无非就是盈利能力、周转率的变化,我们可以看到复星国际通过并购提升规模,但是无论是盈利能力,还是周转率表现都没有明显提升。

图:复星国际估值走势来源:WIND判断资产质量的关键因素无非就是盈利能力、周转率的变化,我们可以看到复星国际通过并购提升规模,但是无论是盈利能力,还是周转率表现都没有明显提升。

图:周转率相关指标来源:Choice金融客户端高负债并表增长的模式资本市场并不认可,复星国际的各项财务指标表现也不突出,那么是不是可以说复星国际已经是一个没有价值的企业了呢?显然我们要避免“一概而论”,可能对于投资者来说他的回报率确实不高,但是对于企业的社会价值,复星国际还是有其本身的特色和价值。复星国际的使命就彰显了其社会价值:“让全球家庭生活的更幸福”,复星的发展思路就是借着消费升级的红利切入家庭消费的场景,为家庭服务。截至21年底,复星集团整体雇员超过了96000名,复星国际并表企业相关员工约69000名。毫无疑问复星系旗下的企业整体为社会创造了将近10万左右的工作岗位。社会责任方面,复星基金21年全社会捐款额超过了1500万元,在业务涉足方面致力于国名健康、快乐、富足需求。创造了一众优良资产,例如复星医药的创新药领域对国名健康的贡献,豫园商城打造“东方社会美学”,白酒板块布局,以及旅游板块海南亚特兰蒂斯一度也成为消费旅游的“爆款”,通过“中国动力嫁接全球资源”,实打实满足了国内家庭消费升级的需求。

图:周转率相关指标来源:Choice金融客户端高负债并表增长的模式资本市场并不认可,复星国际的各项财务指标表现也不突出,那么是不是可以说复星国际已经是一个没有价值的企业了呢?显然我们要避免“一概而论”,可能对于投资者来说他的回报率确实不高,但是对于企业的社会价值,复星国际还是有其本身的特色和价值。复星国际的使命就彰显了其社会价值:“让全球家庭生活的更幸福”,复星的发展思路就是借着消费升级的红利切入家庭消费的场景,为家庭服务。截至21年底,复星集团整体雇员超过了96000名,复星国际并表企业相关员工约69000名。毫无疑问复星系旗下的企业整体为社会创造了将近10万左右的工作岗位。社会责任方面,复星基金21年全社会捐款额超过了1500万元,在业务涉足方面致力于国名健康、快乐、富足需求。创造了一众优良资产,例如复星医药的创新药领域对国名健康的贡献,豫园商城打造“东方社会美学”,白酒板块布局,以及旅游板块海南亚特兰蒂斯一度也成为消费旅游的“爆款”,通过“中国动力嫁接全球资源”,实打实满足了国内家庭消费升级的需求。

图:复星国际愿景、使命、目标来源:复星国际ESG报告复星模式下的“资产质量”问题需要警醒实现社会价值的同时,“资产质量”和“效率”问题也一直困扰着复星国际。近年来走“高负债多元化”发展的企业,似乎都不太好过,前有乐视,后有海航、恒大的教训。多元化发展自身的优缺点非常明显,分散的赛道可以降低经营风险,降低融资难度,同时会加大企业资金分散力度和提高营运管理难度。在经济处于上行区间时,通过杠杆实现多元化发展确实会为企业带来高速增长和。但是当经济环境受到下行压力时,高负债多元化企业的缺点会被放大,尤其是通过高杠杆发展的企业,资金压力的经营压力都会陡增。我国的多元化企业往往都逃不出从“买买买”走向“卖卖卖”的循环,复星国际也是如此。总得而言就是并购企业资产质量不高,徒增规模却不能带来盈利能力的增长,营运效率较低。

图:复星国际愿景、使命、目标来源:复星国际ESG报告复星模式下的“资产质量”问题需要警醒实现社会价值的同时,“资产质量”和“效率”问题也一直困扰着复星国际。近年来走“高负债多元化”发展的企业,似乎都不太好过,前有乐视,后有海航、恒大的教训。多元化发展自身的优缺点非常明显,分散的赛道可以降低经营风险,降低融资难度,同时会加大企业资金分散力度和提高营运管理难度。在经济处于上行区间时,通过杠杆实现多元化发展确实会为企业带来高速增长和。但是当经济环境受到下行压力时,高负债多元化企业的缺点会被放大,尤其是通过高杠杆发展的企业,资金压力的经营压力都会陡增。我国的多元化企业往往都逃不出从“买买买”走向“卖卖卖”的循环,复星国际也是如此。总得而言就是并购企业资产质量不高,徒增规模却不能带来盈利能力的增长,营运效率较低。

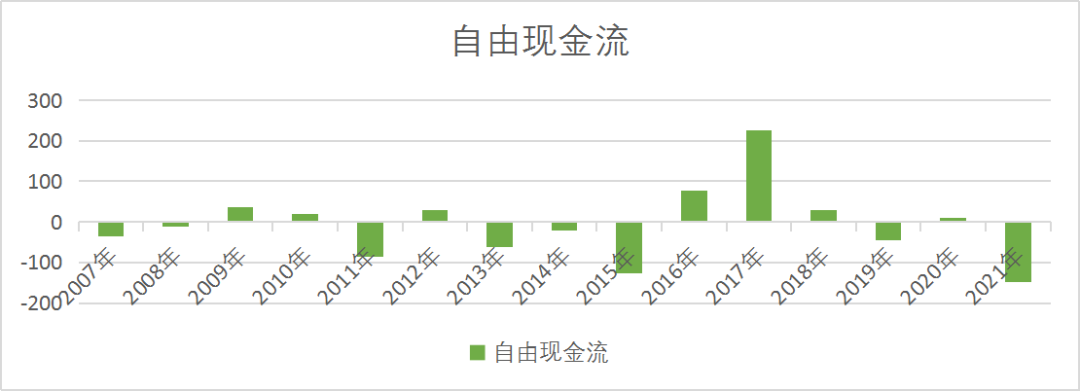

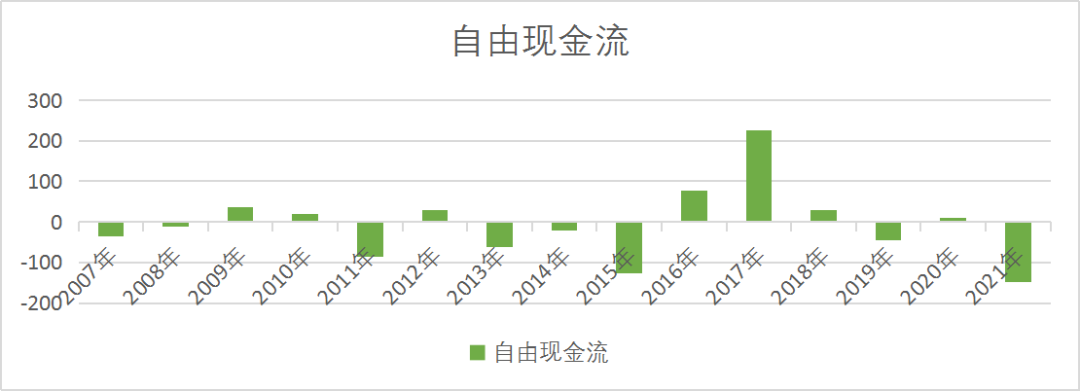

图:自由现金流来源:Choice金融客户端

图:自由现金流来源:Choice金融客户端回顾复星国际财务报表,自2007年上市以来,资产规模从669.58亿增长到8063.7亿,但累计自由现金流却为-112.48亿。这也说明,一味追求做大,容易掉入被规模所累的循环陷阱中。以复星医药为例,自成立以来,先后进行了大大小小78次并购,靠一路“买买买”做大规模。营收近五年以来CAGR达到了20.44%,净利的增速仅为8.6%,并且自由现金流五年累计为-34.38亿元,本质上也没有创造高价值的利润。由此亦可见,缺乏增长就拓展边界,多元化不是“续命药”,仅靠高负债,杠杆增长没有实际意义。本质上,危机并不是“多元化”带来的,而是资产质量差带来的,高负债带来的低质量增长,很难获得市场认同。结语:思路需要改变,规模不代表一切客观的说,目前复星效率不高,部分原因也来自人均GDP没到达发达国家的水平(导致文旅等产业没放量),以及新冠疫情等原因的扰动。但老话讲的好,打铁还需自身硬。复星的生态协同能力和资产质量,确实不高,至少从财务表现来看这个判断没有问题。在实现社会价值的同时,更需要企业质量的实际提升,毕竟企业更长久的发展才有机会实现更多的社会价值。有一个鲜明的对比是:每当经济波动较大的时候,中国版“伯克希尔”会时不时传出债务问题;而美版伯克希尔总是会成为挥洒钞票的债主——还记得08次贷危机时高盛CEO与巴菲特会面时勉强的微笑吗?所以说,筷子能不能被折断,除了数量多不多,更重要的是筷子本身的质量。