这一次,奈雪能打破周期的不利,加速成长吗?

近期,奈雪的茶(HK:02150)推出了奈雪币和关于虚拟股票的相关活动,消费者如今每消费1元即可获得1个奈雪币,并且可以用奈雪币在其小程序中进行虚拟股票的操作行为(甚至还能加杠杆),奈雪币最终能够在奈雪的权益商城中兑换若干礼品。这不难理解,奈雪这一噱头营销,就是冲着线上用户活跃度去的,为的是增加用户的粘性、提升复购率,并且还可能起到“免费”引流的效果,核心还是要落在营收端的增长上。而在此之前,奈雪并未因为持续不断的疫情因素而放缓扩张的步伐,在2021年下半年愈发紧张的环境背景下,奈雪仍然开设287家Pro店,占该年净开店的88%。开店的决心折射出奈雪长期看好消费行业和新茶饮赛道,并且在大多数消费品都谨慎对待开店的背景下,奈雪则认为当下的扩张将蕴含很大的机会,能够通过成本控制和租金议价能力在市场不利的情况下至少保持不亏损,待到市场好转时实现盈利拐点。事实上,无论是卖奶茶或是卖咖啡,这类行业的利润基本都是来自于计算器的反复敲打,是“实践出真知”最贴切的存在,行业中的佼佼者具备市井生意人的抠细节和务实的能力。所以,在我们的研究看来,按照奈雪当前的财务状况,无论有没有疫情的存在,其实都不会影响到其上述的扩张策略。只不过在疫情的背景下,这一动作更容易让人将其“对号入座”般看衰,毕海底捞反周期扩张失败的案例还历历在目——这一次,奈雪能打破周期的不利,加速成长吗?大消费的新逻辑:从抢跑到长跑如今看,疫情导火索使整体经济陷入到下行周期,但从2020年刚开始的头几个月、到2021的复发、再到2022上半年多地的爆发,市场对“疫情周期”的判断在持续发生变化,消费公司的应对策略也从最初的激进式逆向押注变为躺平式逆来顺受。但其中,不乏有公司仍在逆势而为,但从简单的赌性变为了更具成本韧性的做多。最具赌性的代表就是2020年的海底捞,希望一口吃成一个大胖子。在2020年最初的一季度里海底捞经历了停业50天的重创,二季度餐饮行业纷纷关门停业。但就在该年6月,海底捞却做出了大胆判断,认为疫情将在9月正式结束,期间将会是一次逆势扩张的好时期。因此,海底捞2020年新开了接近550家门店,使总门店数接近翻了一倍。但抄底的结果却是,疫情断断续续延续至今,海底捞扩充后1300家门店和13万员工带来极大的管理成本和难度,2021年不得不进行大范围门店整合;提价措施无法对冲翻台率降低带来的影响,并最终在消费层面削弱了品牌力,消耗了多年来以优质服务立本的品牌形象。当然,“事后诸葛亮”的表述很不公允,但事实确实是,海底捞意图通过抢跑的方式押注消费行业逆周期。相似的逻辑,奈雪从2021下半年开始加大门店的扩张速度,同样是希望利用这一市场“真空期”,从而能够在疫情好转之后博得更大的α收益。但与海底捞的不同之处在于,海底捞更多的是赌疫情的快速反转,借着行业暂时性的低景气度实现市占率的提升;而奈雪在此之外,还有基于内部经营成本端进一步优化所带来公司整体更高抗风险能力的支撑。这类似于一次公司内部的供给侧改造,奈雪从过去的标准店到近年大力推广的Pro店,通过自动化制茶机、数据化排班、扣点租金模式等精简管理的方式,单店模型的经营利润率从14%优化至21%左右,利润率提升7个pct,这为公司整体的财务韧性提供了更大的弹性。所以,只要新茶饮的市场仍然存在,疫情影响接近触底,那么门店结构优化之后的奈雪不应该比现在的表现更差。

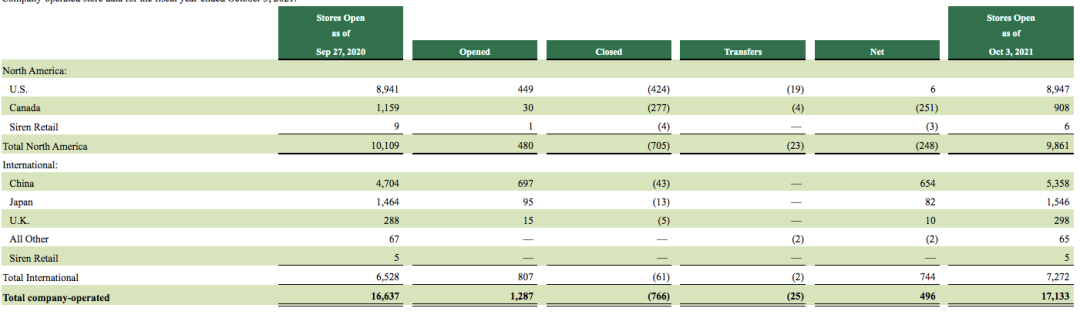

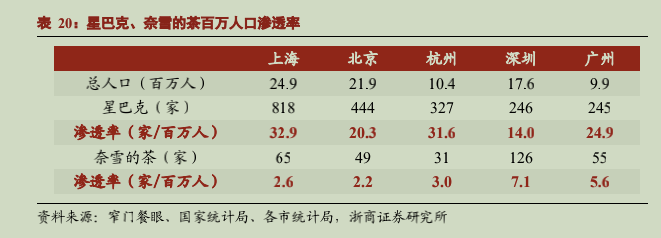

奈雪的软肋:受规模所累抛开新茶饮与咖啡在市场层面上的区隔(2021年前者是2800亿元规模后者则是3800亿元),两者的商业逻辑可谓是一模一样,且所针对的消费群体(40元上下的客均价)也都高度重合。所以,在门店经营效率和公司管理层面而言,直接将奈雪与星巴克作对比或许能够反映出现阶段奈雪的运营情况以及所面临的问题。2021财年(2020Q4-2021Q3),星巴克国际业务实现69.2亿美元收入,其中直营店收入58.7亿美元;2021财年末,星巴克中国门店达到5358家,年内净增长654家(同比增13.9%)。

奈雪的软肋:受规模所累抛开新茶饮与咖啡在市场层面上的区隔(2021年前者是2800亿元规模后者则是3800亿元),两者的商业逻辑可谓是一模一样,且所针对的消费群体(40元上下的客均价)也都高度重合。所以,在门店经营效率和公司管理层面而言,直接将奈雪与星巴克作对比或许能够反映出现阶段奈雪的运营情况以及所面临的问题。2021财年(2020Q4-2021Q3),星巴克国际业务实现69.2亿美元收入,其中直营店收入58.7亿美元;2021财年末,星巴克中国门店达到5358家,年内净增长654家(同比增13.9%)。

图:2021财年星巴克的门店数据,来源:公司财报

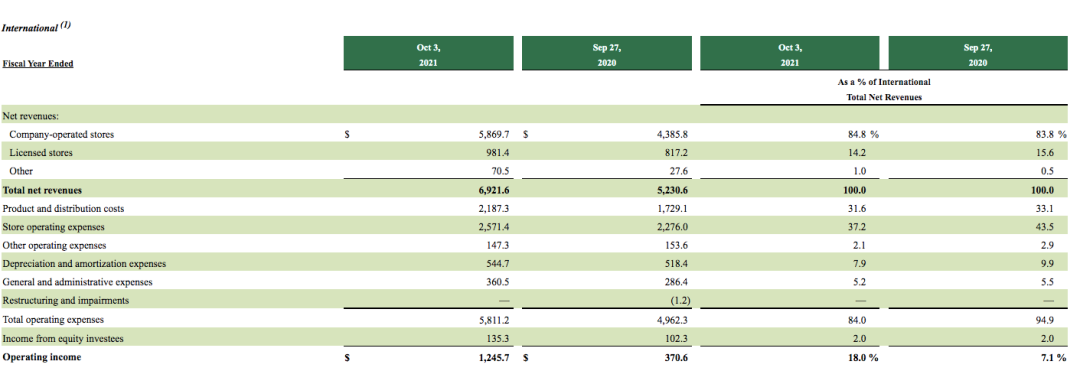

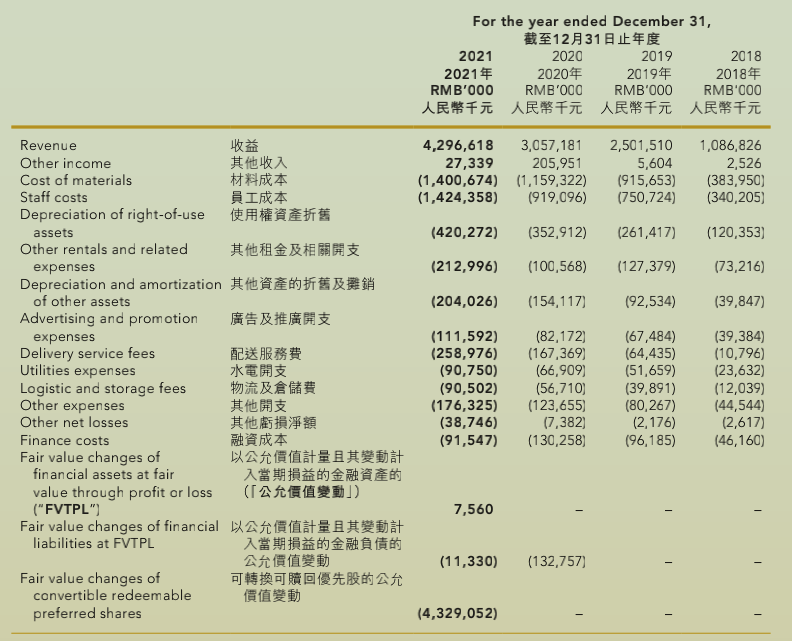

图:2021财年星巴克的门店数据,来源:公司财报 图:2021财年星巴克国际业务经营数据,来源:公司财报在门店的主要成本构成上,2021财年,星巴克(国际业务)的原材料成本占比营收的31.6%,门店经营支出占比37.2%(但不确定水电支出、物流仓储、配送等在不在门店经营支出内);其他支出占比2.1%,减值摊销费用占比7.9%,一般管理支出5.2%,业务整体的利润率能够达到18%。2021年,奈雪实现营收42.9亿元,年末门店数为817家(同比增66.4%),店均营收525万元,单店收入基本与星巴克对齐。但考虑到2021年奈雪新店增速大幅高于星巴克,且多集中在2021下半年开店以及“产能爬坡”的影响,那么奈雪的店均收入应该要高于星巴克不少。

图:2021财年星巴克国际业务经营数据,来源:公司财报在门店的主要成本构成上,2021财年,星巴克(国际业务)的原材料成本占比营收的31.6%,门店经营支出占比37.2%(但不确定水电支出、物流仓储、配送等在不在门店经营支出内);其他支出占比2.1%,减值摊销费用占比7.9%,一般管理支出5.2%,业务整体的利润率能够达到18%。2021年,奈雪实现营收42.9亿元,年末门店数为817家(同比增66.4%),店均营收525万元,单店收入基本与星巴克对齐。但考虑到2021年奈雪新店增速大幅高于星巴克,且多集中在2021下半年开店以及“产能爬坡”的影响,那么奈雪的店均收入应该要高于星巴克不少。

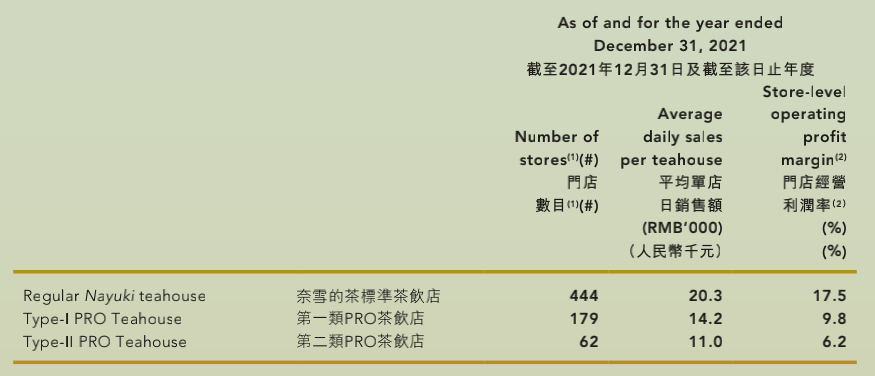

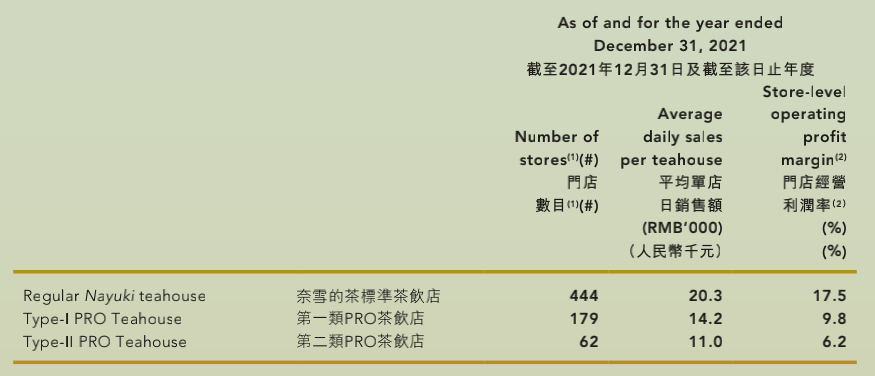

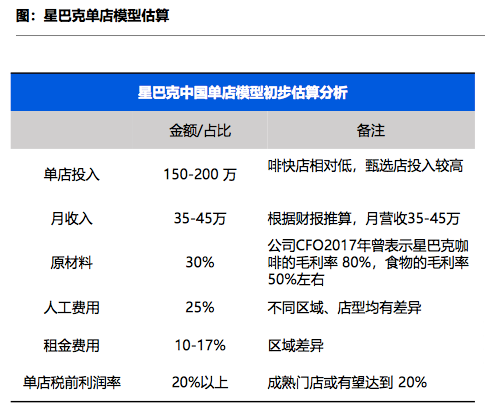

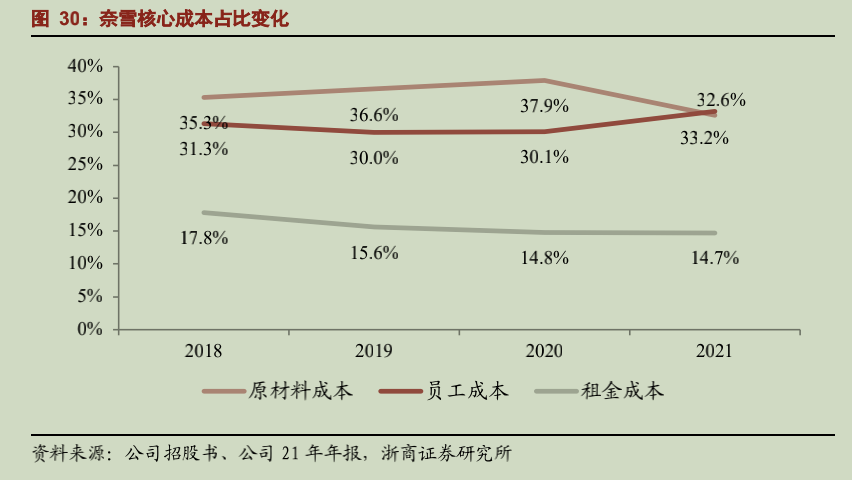

图:2021年奈雪各类门店运营数据,来源:公司财报具体到门店经营层面,奈雪的原材料成本占比为32.5%,由于“真茶、真奶、真水果”等时效性原料支出的原因,32.5%已经非常接近星巴克31.2%的原料占比,显现出奈雪在原料供应端的议价优势和管控能力;门店的人员成本占比营收为25.8%,租金成本14.7%,两项合计40.5%,这比星巴克对应的支出多3.3个百分点。如果再考虑到水电(2.1%)、物流仓储(2.1%)、配送(6%)等支出,奈雪整体门店的利润率在16.8%。结合富途证券估算的星巴克中国单店模型以及星巴克2021财报数据,星巴克门店的利润率应该略微超过20%,可见两者相差并没有很悬殊。

图:2021年奈雪各类门店运营数据,来源:公司财报具体到门店经营层面,奈雪的原材料成本占比为32.5%,由于“真茶、真奶、真水果”等时效性原料支出的原因,32.5%已经非常接近星巴克31.2%的原料占比,显现出奈雪在原料供应端的议价优势和管控能力;门店的人员成本占比营收为25.8%,租金成本14.7%,两项合计40.5%,这比星巴克对应的支出多3.3个百分点。如果再考虑到水电(2.1%)、物流仓储(2.1%)、配送(6%)等支出,奈雪整体门店的利润率在16.8%。结合富途证券估算的星巴克中国单店模型以及星巴克2021财报数据,星巴克门店的利润率应该略微超过20%,可见两者相差并没有很悬殊。

图:星巴克单店模型,来源:富途证券

图:星巴克单店模型,来源:富途证券

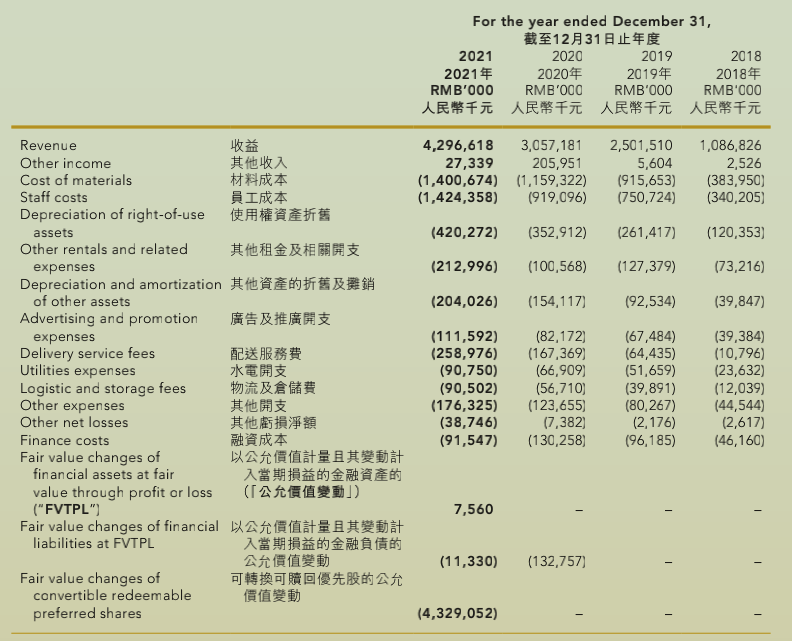

图:2021年奈雪财务经营数据,来源:公司财报

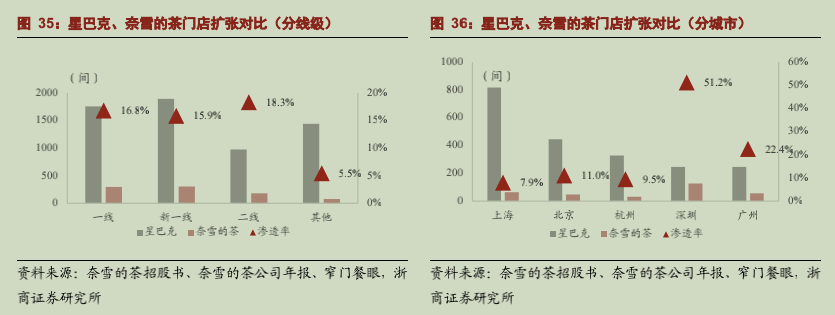

图:2021年奈雪财务经营数据,来源:公司财报换句话说,2021年奈雪之所以还亏钱,除了疫情以及逆势扩张等短期因素之外,更多的是其公司内部管理支出所导致的,考虑到其2021年完成上市,当年的管理分红、前期的融资兑付、以及相关的各项上市开支,未来这部分内部管理支出的占比必然将下降。总结而言:在店均营收和客单价层面,新茶饮代表公司奈雪已经能够做到(甚至超越)星巴克的收入水平,代表消费者对高端新茶饮市场的认可;在门店经营层面,奈雪的店均利润率为16.8%,接近星巴克中国门店的20%,考虑到未来更大规模的Pro店推广数量,奈雪的店均利润率有可能会达到星巴克的水平;受制于规模体量的原因(星巴克的门店规模近6.6陪于奈雪),奈雪相关的内部运营支出难以被摊薄(例如奈雪的总部人员支出和其他开支合计约12%,而星巴克国际业务的一般管理支出仅为5.2%),这侵蚀了绝大部分的利润。但反向也表明,在理想情况下,随着奈雪门店规模的不断扩大以及边际成本递减,奈雪未来的利润还有很大的释放空间。做正确的事:把控节奏和策略2021年奈雪上市融资后,其现金和等价物得到很大补充,截至2021年底这块金额超过40亿元。按照Pro店100万元的前期投资计算,这部分现金能够支撑其开设4000家Pro店,基本上能够做到在有星巴克的地方开奈雪茶饮店的能力。当然,星巴克花了30-40年的市场培育才发展成如今的体量规模,新式茶饮短短不到十年的光景必然难以支撑这样的扩张速度和规模。所以,奈雪制定的2022年(预计增速30%)和2023年(预计增速23%)分别至少开店350家是一个相对稳妥的扩张速度,这与高端现制茶饮的市场增速相近,且年资本开支也仅为3.5亿元。以目前星巴克的扩张速度看,国内高端现制饮品市场还有发展空间。而奈雪与星巴克的消费群体都高度重合,主要是一二线城市客均价达到40元的消费人群,意味着奈雪在高端茶饮市场中也仍有继续渗透的空间。当然,两者存在一定的竞争关系,但现在还没有到红海竞争的阶段。

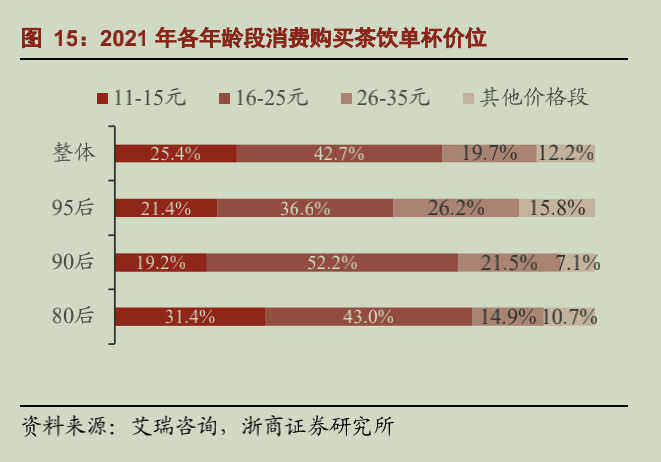

不过,开店属于横向扩张,是一种重资产运营的策略,仍然会面临产能爬坡周期所带来的扰动影响;如果能够在现有门店网络上扩大消费群体,那将会直接带来更高的商业效益,而这就是奈雪在喜茶和乐乐茶宣布降价后选择立即跟随的原因。现阶段,高端现制茶饮占整体新茶饮市场比例还不到20%,中端茶饮市场规模非常巨大。相对而言,在40元到20元的价格跨度中,是一块竞争没有那么激烈的“品牌真空区”,这为高端茶饮品牌下探扩张提供了很大的空间,用户规模或许能够实现翻倍。虽然降价可能存在拉低业务毛利率的情况(例如在原材料不发生变化的情况下),但随着奈雪的结构优化,有望能够实现正负中和的效果,而用户规模的增长、以及客单价降低带来的高复购率,将最终转化为营收端的正反馈。这么看,当下奈雪的扩张节奏和双管齐下的扩张策略都是“在做正确的事情”。

不过,开店属于横向扩张,是一种重资产运营的策略,仍然会面临产能爬坡周期所带来的扰动影响;如果能够在现有门店网络上扩大消费群体,那将会直接带来更高的商业效益,而这就是奈雪在喜茶和乐乐茶宣布降价后选择立即跟随的原因。现阶段,高端现制茶饮占整体新茶饮市场比例还不到20%,中端茶饮市场规模非常巨大。相对而言,在40元到20元的价格跨度中,是一块竞争没有那么激烈的“品牌真空区”,这为高端茶饮品牌下探扩张提供了很大的空间,用户规模或许能够实现翻倍。虽然降价可能存在拉低业务毛利率的情况(例如在原材料不发生变化的情况下),但随着奈雪的结构优化,有望能够实现正负中和的效果,而用户规模的增长、以及客单价降低带来的高复购率,将最终转化为营收端的正反馈。这么看,当下奈雪的扩张节奏和双管齐下的扩张策略都是“在做正确的事情”。

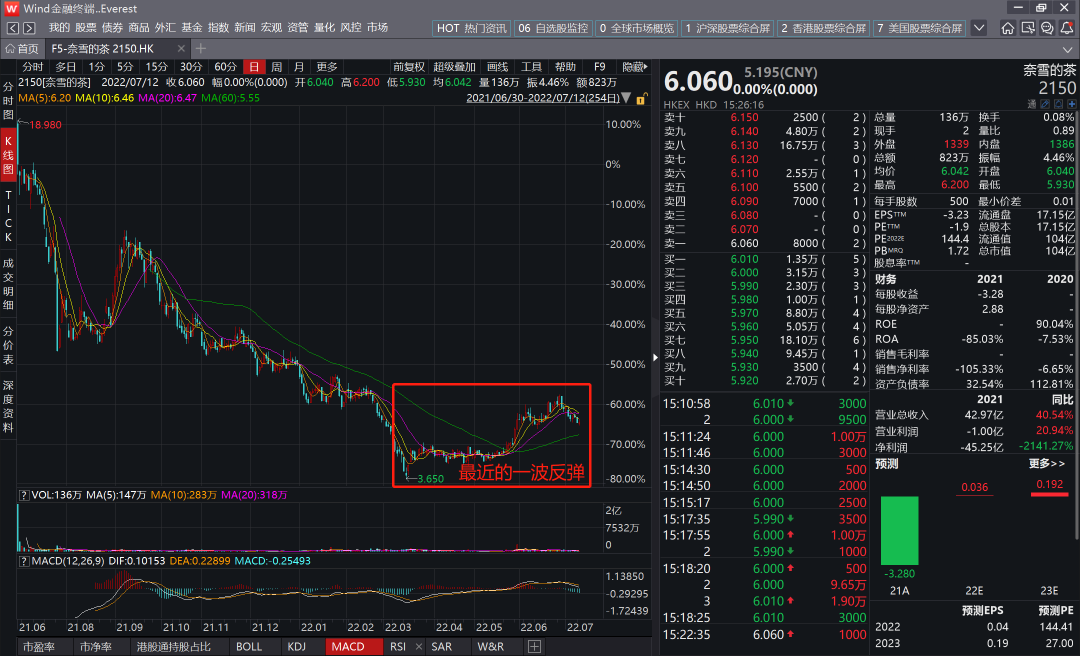

茶饮行业其实在2019年已经开始增速放缓,当年全行业门店净增长只有5万家,存量总数为50万家;2020年和2021年受疫情周期的影响,行业门店存量总数甚至开始下降,缩减至48万家和37.8万家,行业进入到出清阶段。实际上,回顾上个世纪中期美国汉堡店之战,品牌店也都会借助经济萧条期行业整合出清所释放的供给侧机会,麦当劳、汉堡王等品牌皆有逆势提升市占率的策略。这类似于现阶段国内的新茶饮行业,品牌集中度将借助此次低景气周期实现更高的集约度,这有利于具备新供给的奈雪完成逆周期扩张的步伐。从估值角度看,今年3月15日至6月底那波将近一倍的反弹,其逻辑是奈雪未来3年每年新开350家Pro,至2024年门店约1870家,单店收入526万,对应2024年营收为98亿元,若净利润能从亏损达至4%左右的盈利水平(净利润3.9亿元),再乘以30倍PE,估值即140亿港币左右。也就是说,上一波反弹的高点几乎透支未来三年的业绩,所以目前又开始回调。

茶饮行业其实在2019年已经开始增速放缓,当年全行业门店净增长只有5万家,存量总数为50万家;2020年和2021年受疫情周期的影响,行业门店存量总数甚至开始下降,缩减至48万家和37.8万家,行业进入到出清阶段。实际上,回顾上个世纪中期美国汉堡店之战,品牌店也都会借助经济萧条期行业整合出清所释放的供给侧机会,麦当劳、汉堡王等品牌皆有逆势提升市占率的策略。这类似于现阶段国内的新茶饮行业,品牌集中度将借助此次低景气周期实现更高的集约度,这有利于具备新供给的奈雪完成逆周期扩张的步伐。从估值角度看,今年3月15日至6月底那波将近一倍的反弹,其逻辑是奈雪未来3年每年新开350家Pro,至2024年门店约1870家,单店收入526万,对应2024年营收为98亿元,若净利润能从亏损达至4%左右的盈利水平(净利润3.9亿元),再乘以30倍PE,估值即140亿港币左右。也就是说,上一波反弹的高点几乎透支未来三年的业绩,所以目前又开始回调。

图:奈雪股价走势,来源:wind

图:奈雪股价走势,来源:wind未来奈雪的走势,完全取决于其逆周期扩张的成效,以及是否有超出市场预期的表现。星辰大海必不可少——奈雪和星巴克的模型很像,也有中国茶饮文化核心承载物的呼声;但脚踏实地的去攀登每一座山峰、每一个里程碑,却才能让它在实体空间与资本市场更吃的更开。