【直通IPO北京】7月14日报道(文/王非)

海底捞又有大动作!

7月11日,海底捞发布公告称,公司建议透过介绍上市方式,将其国际业务子公司特海国际分拆并于联交所主板独立上市。

相关公告显示,海底捞将会把持有的90%特海国际股份,按照各股东在海底捞的持股比例分派出去,剩余10%由员工激励平台持有。本次分拆不涉及新股发售,不会就分拆募集任何资金。

值得注意的是,截至2022年7月4日,张勇舒萍夫妇,分别通过ZY NP LTD、SP NPLTD,以及共同通过NP United Holding Ltd合共持有海底捞60.35%的股份。分拆完成后,张勇舒萍夫妇,将继续成为特海国际的控股股东。

短短两天后,7月13日晚间,特海国际正式递表港交所,联席保荐人为摩根士丹利、华泰国际。

手握103家餐厅,翻台率低于国内三线城市,一直未盈利

特海国际是一个中式餐饮品牌,致力在全球传播中式饮食文化。

根据弗若斯特沙利文报告,按2021年的收入计,特海国际是国际市场第三大中式餐饮品牌,亦为国际市场上源自中国的最大中式餐饮品牌。按截至2021年12月31日自营餐厅覆盖的国家数目计, 特海国际是国际市场上最大的中式餐饮品牌。

自2012年在新加坡开设首家餐厅以来,截至2022年3月31日,特海国际已在四大洲的11个国家开设97家餐厅。截至最后实际可行日期,餐厅数量进一步扩展至103家。

一边是持续的扩张,一边却是受疫情影响,惨淡的客流量。2019年,特海国际凭借38家餐厅的规模收获810万人次的客流量。疫情以来,2020-2021年及2022年第一季度,特海国际的客流量分别为710万、980万、380万。平均到单店来看,2019-2021年的客流量则分别为21.32万、9.59万、10.43万人次,而这也进一步影响到特海国际的翻台率。

翻台率是谈及海底捞时,常被提及的指标之一。特海国际招股书显示,其在2019年创造了每天4.1次的翻台率峰值。随后在疫情期间,公司实施了诸如提供折扣,激活现有顾客及提供非高峰时段用餐等一系列措施,以提高翻台率。2020年-2022年第一季度,特海国际的整体翻台率分别为2.4次、2.1次及2.7次/天。

根据海底捞2021年年报,其中国大陆餐厅2021年翻台率为3.0次/天,即使是三线及以下城市也有2.9次/天。这或许也反映了特海国际“水土不服”的困境。

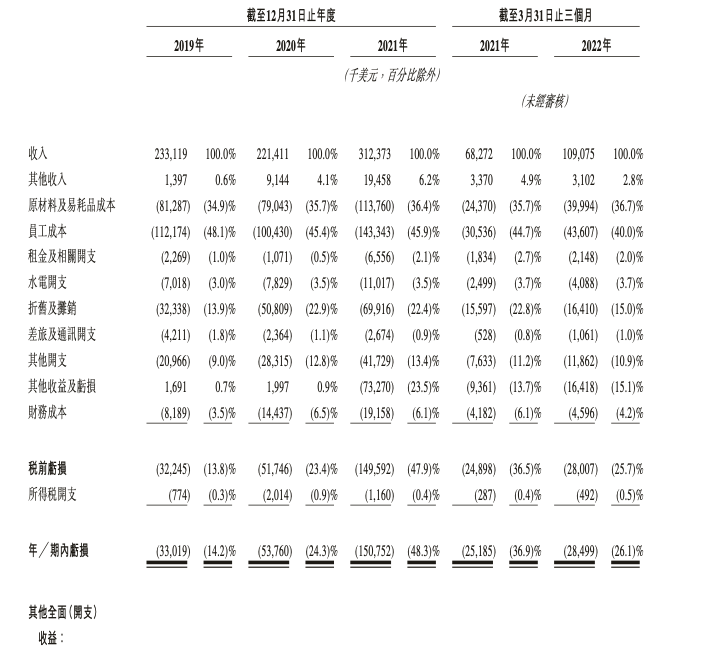

招股书显示,2019-2021年及2022年第一季度,特海国际的收入分别为2.33亿、2.21亿、3.12亿、1.09亿美元,净亏损分别为3301.9万、5376.0万、1.51亿、2849.9万美元,期内亏损率分别为14.2%、24.3%、48.3%、26.1%。

截至2022年3月31日,特海国际持有7013万美元的现金及现金等价物,负债净额为2.24亿美元。

虽然成功迈出国门,但是至今尚未盈利,是特海国际绕不开的问题,或许也正是海底捞将其分拆的原因所在。

批量关店之外,分拆上市或是海底捞“自救”措施之一

今年2月,海底捞发布公告表示,2021年全年收入预计超过400亿元,同比增长超40%。2021年净亏损约38亿元至45亿元。

这是海底捞上市以来的首次亏损,而亏损额度甚至相当于其前三年的净利润。2018-2020年的三年间,海底捞的净利润分别为16.46亿元,23.45亿元,3.09亿元,合计为43亿元。

时间拨回到2020年6月,张勇判断疫情应该在当年9月前后结束,受疫情影响,许多门店倒闭,租金价格下跌,张勇认为,这是海底捞“抄底”好机会,开始大幅扩张门店。

2021年6月,张勇在股东大会上坦承自己对趋势判断错误,随后,他便紧急为海底捞踩下刹车。2021年11月,海底捞宣布逐步关停300家左右经营未达预期门店,其中部分门店将暂时休整、择机重开。

与此同时,海底捞宣布开展啄木鸟计划:持续关注经营业绩不佳门店,强化内部管理和考核机制,收缩业务扩张。在公司经营状况全面改善前,公司将适时收缩集团的业务扩张计划,平均翻台率未达到4次/天,原则上不会规模化开设新的分店。

中泰证券研报分析称,翻台率3次/天,是海底捞的盈亏警戒线。而自2020年开始,特海国际的翻台率就一直低于这一盈亏警戒线。

此前发布的公告中,海底捞董事会认为,建议分拆符合本公司及其股东的整体利益,可使其业务及本集团的其余业务在其各自的地域范围内获得更好的发展,并在一个独立的上市平台上产生未来的增值收益。

截至今日收盘,海底捞股价为16.7港元/股,较一年前同期已腰斩。市值则跌破千亿港元,为930.86亿港元。

虽然分拆特海国际赴港上市,能够为海底捞缓解资金负债带来的负担。但是,需要注意的是,九毛九、呷哺呷哺等品牌也已经开始积极拓展海外市场,而这也将为特海国际带来进一步的压力。

独立上市后的特海国际,内忧仍在,外敌环伺,究竟能够取得怎样的表现,时间自有答案。