图片来源:东方IC

图片来源:东方IC成立九年,华夏博雅终于2020年5月8日在美上市,然而仅过了两年,华夏博雅便收到纳斯达克低股价退市警告。

观其基本面,营收下降,净利润盈转亏;多个项目关停,手中现金告急……

成立至今十余载,华夏博雅何以至此?

两年,从首日破发到退市警告

7月19日,华夏博雅宣布,收到纳斯达克退市警告函,提醒其股价已不符合纳斯达克持续上市的最低买入价要求。

根据纳斯达克上市规则要求,上市证券需维持1美元/股的最低买入价,如果连续30个工作日未能满足最低买入价要求,则视为不合规。

而根据公告信息,华夏博雅自6月1日至7月14日的普通股收盘价均在1美元以下,已不满足上述要求。

公告指出,华夏博雅有180天的时间来重新争取合规资格,如若其在2023年1月11日之前仍未能重新合规,则有可能面临退市。

对于此次的退市危机,华夏博雅表示,将持续监测股票价格,并可能在适当情况下考虑其他可行方案,包括但不限于对其已发行的普通股实施反向股票分拆,以重新合规。

该消息公布当日,华夏博雅股价应声下落,公告发布当日,华夏博雅报收0.6050美元/股,收跌3.81%。而在此前5月25日,美联储会议纪要发布之时,美股三大股指齐齐拉升,热门中概股25日多数上涨,华夏博雅却逆市大跌38.8%。

回溯华夏博雅上市初期,其就已经不被资本看好。

华夏博雅发行价为6美元/股,上市首日便破发,报收4.90美元/股,较发行价大跌18.33%。

资本反馈如此冷淡,或许是因为华夏博雅本身“盘子太小”,未来发展前景或许也是“一眼望到头”。

华夏博雅旗下主营五块业务,分别为:中外合作办学业务、开发和提供中外合作课程的教科书和教材、海外学习咨询服务、智能校园解决方案技术咨询服务以及职前培训。

上市首份年报显示,华夏博雅的营收只有525.6万美元,约合人民币3713.7万元。即使在如此小的基数下,华夏博雅的年增长率也仅有9.29%。年内净利润更是仅为43.8万美元,同比下滑了48.04%。

这五块主营业务发展至今,进一步出现萎缩,各块业务的风险似乎已开始批量出现。

业务下行,员工仅剩27人

2021年,华夏博雅各业务发展似乎都出现了困局。

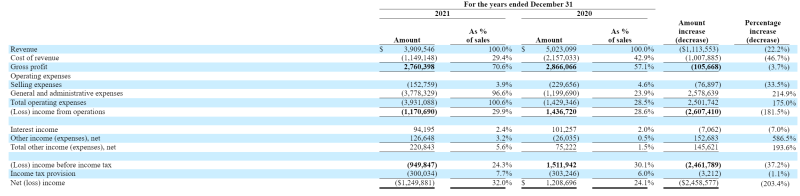

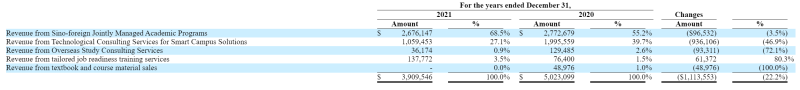

财报数据显示,2021年度,华夏博雅实现营收390.95万美元,同比减少22.2%。2021财年,华夏博雅由盈转亏,全年净亏损125万美元,较2020财年121万美元的净利润减少了203.4%。

对营收贡献最大的两块业务中,中外合作办学业务共计营收267.61万元,同比减少3.5%,占营收比重为68.5%;智慧校园解决方案及技术咨询服务业务营收105.94万元,同比大减46.9%;占营收的27.1%。

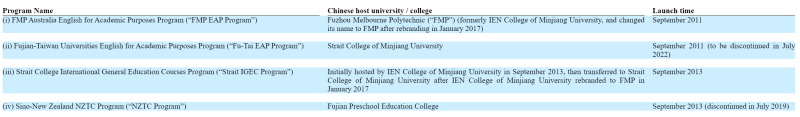

华夏博雅的中外合作办学业务旗下共有四个项目。作为主要收入来源之一的闽江大学设立的福州墨尔本理工学院的学术英语课程项目于2011年9月落地。同样作为收入主要来源的闽江大学海峡学院共设立两个项目,其中,闽台高校学术英语项目将于2022年7月停产,国际通识教育课程项目目前还在进行。除此之外,福建幼教学院下设的相关合作项目已于2019年7月停止。

对于这一业务年内发展,华夏博雅表示,相关业务收入出现下滑主要由于学生人数的减少。截至2021年12月31日,相关业务学生共计2488人,较截至2020年同期的2731人减少了近10%,这就导致收入减少了25.40万美元。或许是为了挽救收入,年内,华夏博雅对上述课程项目的学费进行了上调,由2020年的每位学生平均1015美元/年增长至1076美元/年,这也抵消了15.75万美元因学生减少带来的损失。

而对于智慧校园解决方案及技术咨询服务业务收入出现的近半数缩水,华夏博雅表示,2021年,其与合作方共达成18个项目的合作,但这些项目的规模和范围都较小,其向客户收取的服务费有所减少。与此同时,其于2020年末与国家电网公司签订的相关合作在2021年没有续签,这也导致相关业务收入整体下降。

其余业务,海外学习咨询服务业务年内收入同比缩水达72.1%,全年营收共计3.62万元,占总营收比重仅0.9%。财报信息显示,由于新冠肺炎影响,2020年起,华夏博雅便停止了相关一对一模式的留学咨询服务,仅留下与学校合作的校内留学咨询服务继续运营。

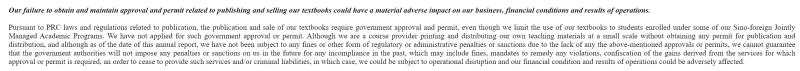

教材及教科书相关开发业务则在2021年全面关停,全年未录入相关收入。对此,华夏博雅表示,这一业务本就占比很低,2021、2020和2019财年分别占总收入的0%、1.0%和0.3%,主要受中外合作办学项目招生人数的影响。

然而,事情似乎并没有那么简单,在风险提示中,华夏博雅表示,根据出版相关法律法规,尽管其所提供和开发的教科书和教材仅提供给其名下中外合作办学项目学生使用,但目前其仍未申请教科书及教材出版和销售所需的政府批准和许可。其补充道,“尽管其作为一家课程提供商,在未获得任何出版和发行许可的情况下小范围印刷和分发我们自己的教材,但截至年报日,其仍未受到任何罚款或其他形式的监管、行政处罚或制裁。”

职前培训是仅存的有正向增长的业务,2021年内共录得13.78万元的收入,同比增长了80.3%,然而这项业务占营收比重仅为3.5%,想要拉动总营收正向增长,实属心有余而力不足。

由于营收下滑,华夏博雅加强了开支控制,但节流后的结果令人唏嘘。

2021财年,其营收成本从2020财年的216万美元下降46.7%至115万美元,而原因则是由于2021年的18个技术咨询服务项目的平均规模和范围与2020年的项目相比有所减少。

同时,年内其销售费用从2020财年的22万美元下降31.8%至15万美元。而销售开支减少的主要原因则是由于业务精简搬迁到较小的办公空间时,折旧减少1.82万美元,租金开支减少1.60万美元,工资和员工福利费用减少1.49万美元。

这或许也直接导致了全职员工的减少。截至2021年12月31日,华夏博雅全职员工数量仅存27人,而此前截至2020、2019年,全职员工数量分别为41人、98人。而在这仅存的27人中,高管仅2人、10人为销售人员,技术支持人员仅为6人,难以想象这是一家上市企业的体量。

风险积聚,频频并购上演“蛇吞象”?

从年报来看,业绩下滑之外,还有诸多风险隐患。

对于其最主要的中外合作办学业务,华夏博雅表示,2019、2020、2021财年,其在相关业务的收入分别占总收入的47.3%、55.2%及68.5%,而这一业务的绝大部分收入都来自福州墨尔本理工学院和闽江大学。而在2017-2018年,其先后与4所大学开展了5个中外合作办学项目,其中已有两个因其评估“无利可图”而终止。目前,其此项业务收入高度集中于上述两个主要合作伙伴,若其中一所或多所院校因种种原因不再续签,或将对其营收带来重大不利影响。

除此之外,每年学生会向其与相关院校合办的中外办学项目支付15000-28000元人民币的学费,而根据合作合同,华夏博雅有权收取其中12.5%-50%的学生学费。但能否获取该部分学费取决于合作院校对其教学成果是否满意,若出现不满意情况,相关院校可以延长学费扣缴或延迟支付其该部分学费,这也或将影响其收入。

另外,相关项目招生也主要依赖合作的中外院校的声誉,如若合作的院校出现声誉受损,使其不再受学生及家长支持,也会影响华夏博雅的收入及运营。

智慧校园解决方案及技术咨询服务业务方面,华夏博雅坦言,尽管该项目业务线的毛利率在2021财年为41.9%,但2019、2020财年,毛利率分别为29.4%、29.7%,一直低于其他业务线。这是由于该业务自身性质,即软件定制、硬件设施等成本较高,解决方案全套搭建及准备工作的支出较高。华夏博雅坦言,其无法保证该业务未来利润率能够增加,也无法保证该业务收入或总收入能够持续投入该业务运营。

除此之外,留学咨询业务更是受到疫情,签证政策、目的国家及地区移民政策,留学生留学意向,合作院校入学及毕业比率等多重因素影响。而职前培训业务也更多依靠入职学员的表现及用人单位的认可度。

也就是说,华夏博雅的五项主营业务均存风险,其未来持续增长发展存在着来自多方面的巨大不确定性。

可即便如此,华夏博雅却仍然在寻求收购。

今年2月,华夏博雅宣布已与万旺投资有限公司的股东签订了股份收购协议,同意以6000万美元收购万旺投资100%股权。据悉,万旺投资运营一所独立专科院校和一所本科二级学院,现有在校学生人数4200多人。

根据当时协议,6000万美元交易对价将分期支付,在消息公布日,华夏博雅已将交割时应付收购款的部分,电汇至万旺投资股东黄晓时(Xiaoshi Huang)和华夏博雅董事长及公司首席执行官林艺艺持有的联名账户,其余款项将于万旺2021财年财务业绩审计后完成全部结清。公司预计本次收购将于2022年5月之前完成正式交割。

而林艺艺也将担任万旺及其关联公司香港万众教育投资管理有限公司的唯一董事。

值得注意的是,截至该公告发布日,华夏博雅总市值约为1530万美元,而此次交易总额达到6000万美元,已远超公司总市值。

与此同时,根据2021年度财报,截至报告期末,其手中持有的现金及现金等价物为3267.84万美元,或尚不足以支付此次收购费用,这一交易也被投资者吐槽“蛇吞象”。

而在今年7月14日宣布,华夏博雅已完成对北京东方智业的收购。据此前公告,华夏博雅以700万股普通股对价收购东方智业100%的股权。

公告显示,东方智业原属北京云班科技有限公司,是一家高等职业教育综合服务提供商。华夏博雅表示,此次收购将使公司开发具有可信赖教师资源的课程体系,将服务扩展到实习推荐等,最终使公司在职业教育行业进入下一个增长阶段。

现金告急,也要以股份收购,华夏博雅似乎孤注一掷。而业务风险频现、业绩下滑明显,如今退市警告压顶,华夏博雅还能咸鱼翻身吗?