▲当地时间7月27日,美国联邦储备委员会主席鲍威尔在华盛顿出席新闻发布会。图/新华社

▲当地时间7月27日,美国联邦储备委员会主席鲍威尔在华盛顿出席新闻发布会。图/新华社当地时间7月27日,美国联邦储备委员会将其基准利率再次提高0.75个百分点。这是美联储在今年内第四次加息,也是自6月以来连续第二次加息75个基点,累计加息225个基点,将联邦基金利率的目标区间从0至0.25%提高到2.25至2.5%。

无论是从程度还是从速度来看,这都可以称得上美国自20世纪80年代以来最大幅度的加息,必将对美国和世界产生巨大而深远的影响。

食品和能源价格与通货膨胀率一起飙升

作为今年老生常谈的话题,美联储再次疯狂加息的直接原因,当然是美国国内高居不下的通货膨胀。

根据美国劳工统计局数据,美国通货膨胀率自2021年10月以来就一直飙升。2022年6月,美国年通货膨胀率再次破纪录地达到9.1%,为1981年11月以来的最高水平,不但高于5月的8.6%,而且高于市场预测的8.8%。

这说明美国通货膨胀率仍然在以出乎意料的速度持续恶化,特别是与普通民众关系密切的食品和能源价格涨幅都创下了20世纪80年代以来的新高。尽管美国失业率继续维持在3.6%的低水平,但是不断飙升的通货膨胀率现实加大了美国民众的痛苦指数。

美联储主席杰罗姆·鲍威尔在7月27日的新闻发布会上指出,他希望在今年年底前将利率提高到3%-3.5%区间。他强调,如果需要,将毫不犹豫地采取更大的行动。另外,美联储还表示,将按计划从9月起加速“缩表”,抵押贷款支持证券(MBS)的每月缩减上限,将从175亿美元升至350亿美元,而国债的每月缩减上限将从300亿美元升至600亿美元。

美国加息与缩表叠加,首当其冲的结果是全球美元流通数量将大规模减少,对全球经济与政治都将带来直接且巨大的影响。

对美国普通民众来说,如果通货膨胀能够被有效抑制,那么当然是一件好事,特别是在就业需求能够保持旺盛的情况下。这意味着民众手中的美元更加“值钱”了,能够一定程度上缓解生活压力。

而高烧不退的通货膨胀,不仅会将拜登总统“重建美好未来”的理念化为泡影,而且直接恶化了民主党阵营在今年中期选举的前景。所以,美联储的“鹰派”做法,实际上对民主党的选情形成助攻。

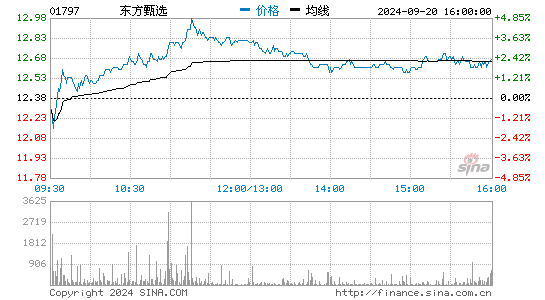

▲美国联邦储备委员会当地时间7月27日宣布加息75个基点,将联邦基金利率目标区间上调到2.25%至2.5%之间。图/新华社

美元更“贵”,世界能否“扛得住”?

但是,加速加息与缩表也在给美国带来经济危机的阴影。

2007年次贷危机爆发的直接原因就是长期低利率催生的泡沫被突然加息刺破。特朗普执政期间,美联储一直采取量化宽松政策。新冠肺炎疫情暴发的2020年,美国政府更是推出天量级“纾困资金”,当年印刷进入市场的美元占全部流通数量的比例高达20%。此外,美国股市也不断创新高。

然而,当美元潮因为加息与缩表退潮时,很多被摧升的资产——无论是实物资产,还是金融资产,大概率会被重新定价。美国经济能否平稳软着陆,依然是一个值得高度关注与思考的严肃事件。

此外,美联储加息也不可避免地会产生世界性影响,直接结果就是美元更“贵”了。

美元是当前国际贸易中最主要的定价和结算货币。离开美元,大部分的国际贸易将无法进行。对于大多数非美元国家来说,将会面临一个两难选择。

如果这些国家选择不加息,那么很可能会出现与美元利率差变小甚至倒挂,这将大大加大资本外流的风险,使其国际支付陷入困境。

换句话说,对于严重依赖外部商品和服务的国家来说,突然就“变穷了”,没有能力继续购买必需的商品和服务,比如粮食和能源。事实上,这在一些国家和地区已经引发了严重的社会动荡,甚至导致政权崩溃,例如斯里兰卡。

当然,这些国家也可以选择加息,但并不是所有国家都有加息的条件。

要知道,不合时宜的加息,很可能会摧毁一个国家的经济。疫情已经使很多国家的经济岌岌可危,根本不具备加息的能力。

目前来看,选择跟着美国进行加息的国家主要是两种:加拿大、韩国、欧盟等利率较低且经济相对不错的国家和经济体,以及土耳其、阿根廷等通货膨胀率已经高到天际线的国家。

当然,肯定会有声音说:为什么一定要用美元?非美元货币正好可以迎来势力扩张的新机遇。

这在理论上似乎是可能的,但现实是需要先说服卖家接受支付的非美元货币。

那么,欧元是否能替代?答案是可以用欧元,但只要不是自己国家的主权货币,就同样会面临其加息所带来的外部影响。

概而言之,面临当前美元加息影响,应对的出路只有一条:搞好自己的经济,让自己的货币更加稳健可靠。

撰稿/梁亚滨(中央党校国际战略研究院教授)

编辑/徐秋颖