文/吕栋

编辑/周远方

宏观环境的恶化、疫情对供应链的扰乱、半导体市场的周期逆转,正逐步体现在芯片巨头的业绩中。

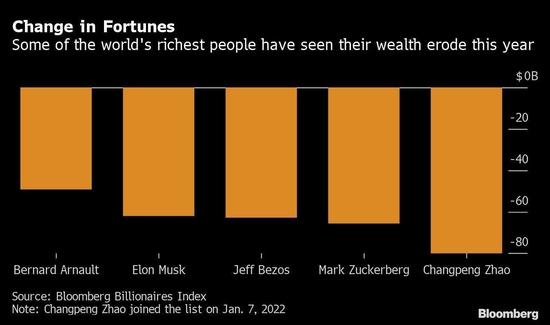

在公布了一份让市场、股东乃至自己都失望的财报后,美国CPU巨头英特尔上周五(7月29日)盘中暴跌逾11%,创下2021年10月以来最大的盘中跌幅,收盘跌幅收窄至8.6%,市值跌至1491亿美元。

同日,英特尔在CPU领域最大的竞争对手美国超威公司(AMD)收涨3.1%,市值涨至1531亿美元。这意味着英特尔今年在市值上至少已两度被AMD超越,而后者几年前曾濒临破产。

“股价下跌是理所应当的(deserve to be down)。”当地时间7月30日,英特尔CEO英特尔CEO帕特·基辛格(Pat Gelsinger)在接受彭博社采访时坦承,该公司最新公布的财报不仅让投资者失望,也让英特尔大失所望。不过他重申,当前季度预计是英特尔的谷底,在经过库存调整后,客户很快就会重新下单。

业内人士对观察者网指出,这轮行业周期波动会给英特尔、台积电、三星等半导体巨头带来困难。过去两年的全球芯片短缺,叠加某些国家的“逆全球化”政策,导致这些半导体巨头或主动或被动地宣布扩产计划,甚至要把生产基地搬迁到最大市场之外。如果之后整个行业需求没有增加,甚至出现下降,这些公司将会面临额外的压力。

英特尔CEO帕特·基辛格

英特尔CEO帕特·基辛格“职业生涯见过的最糟糕的财报”

“许多中小企业已经减少了在电脑和相关设备上的支出,”英特尔首席财务官大卫·津斯纳(David Zinsner)在接受CNBC采访时表示,市场动荡和最新的前景令人失望。但他也补充称,“我们确实认为我们已经触底了,相信我们的转机正在形成,预计二季度和三季度将是公司的财务底部。”

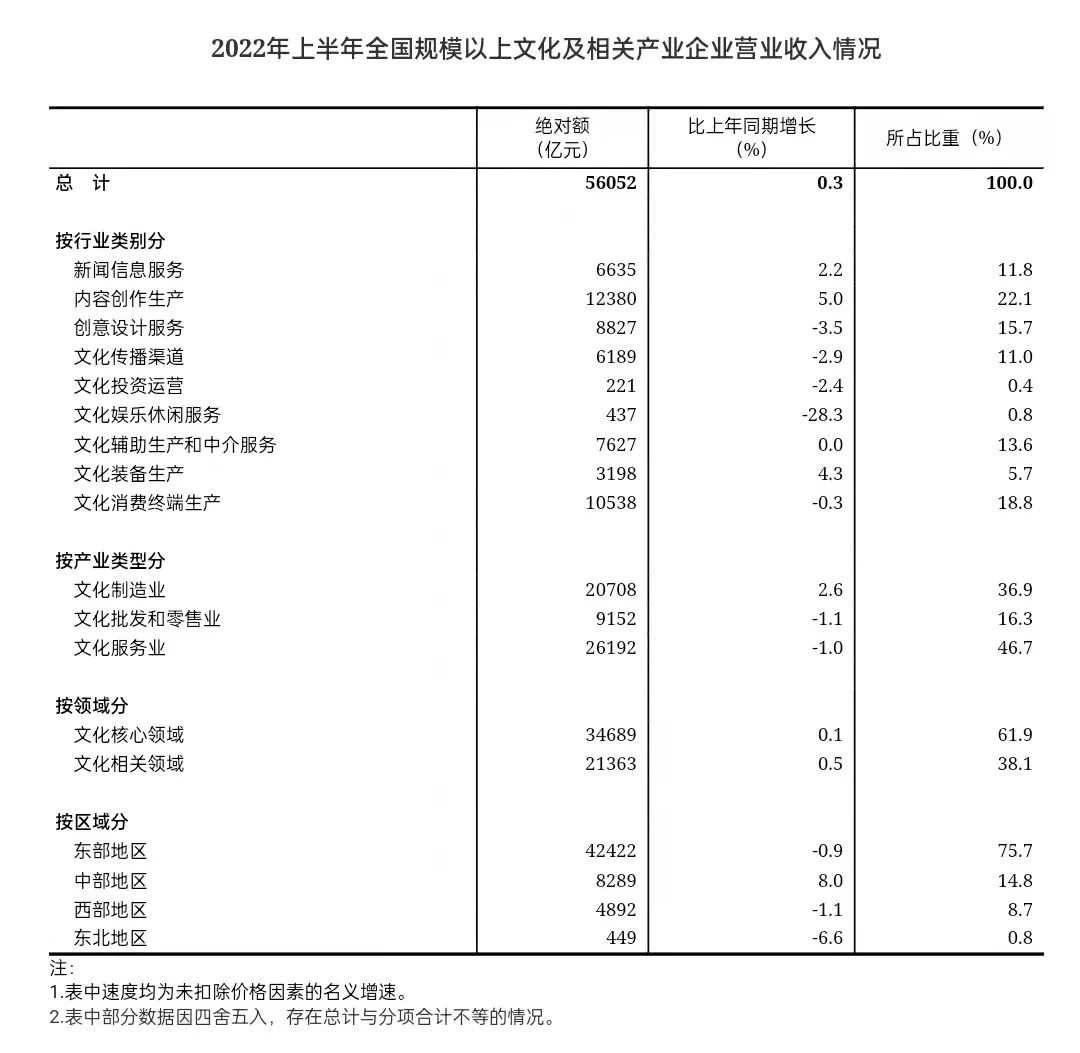

最新披露的财报显示,2022年二季度,在非美国通用会计准则(Non-GAAP)口径下,英特尔实现营收153亿美元,同比下滑17%,创下1999年以来最大降幅。有咨询机构数据显示,英特尔当季营收比市场预期值低14%,是1999年以来与市场预期值相差最大的一次。

盈利方面,英特尔当季实现净利润12亿美元,同比下滑79%。若在美国通用会计准则(GAAP)口径下,该公司期内净亏损约5亿美元,是30多年来首次出现GAAP口径下的净亏损。期内,英特尔毛利率同比下滑15个百分点至44.8%;GAAP口径下,同比下滑20.6个百分点至36.5%。

英特尔2022年二季度财报截图(下同)

英特尔2022年二季度财报截图(下同)英特尔财报披露后,不少媒体用“惨”、“灾难性”等词语形容这份业绩。实际上,华尔街分析师早已料到英特尔业绩会显著下滑,但没想到降幅会如此之大。伯恩斯坦分析师斯塔西·拉斯刚(Stacy Rasgon)甚至直言,英特尔的财报是“我们职业生涯中见过的最糟糕的报告”。

“经济活动的突然迅速下滑是(业绩下滑的)最大推动因素,但这也反映出我们自身在产品设计等领域的执行问题。”基辛格在财报电话会上坦言,英特尔正与客户密切合作,同时专注于该公司的战略和长期机会,“我们正在接受这个具有挑战性的环境,以加快我们的转型。”

英特尔预计,第三季度营收介于150-160亿美元之间,而市场分析师之前预计,该公司第三季度营收为186.2亿美元。英特尔同时还下调了全年指引,预计2022年实现营收650-680亿美元,分析师此前预计该公司全年营收743.4亿美元,上个季度英特尔对全年的指引为760亿美元。

英特尔首席财务官大卫•津斯纳透露,由于经济环境不佳,该公司将放慢招聘速度;预计2022年的资本支出为230亿美元,低于年初预测的270亿美元。

“很高兴看到英特尔首席执行官不仅指责了运营情况,还坦承该公司存在内部执行问题,”硅谷咨询公司Constellation Research的分析师霍尔格·米勒(Holger Mueller)表示,“这些问题需要解决,因为整个芯片市场的前景并不乐观。美国国会通过《芯片法案》的决定实际上只是遥不可及的一线希望,因为它给英特尔带来的好处只有在未来几年才能实现。”

市场份额遭AMD蚕食

英特尔业绩骤降,与PC市场的持续低迷不无关系。

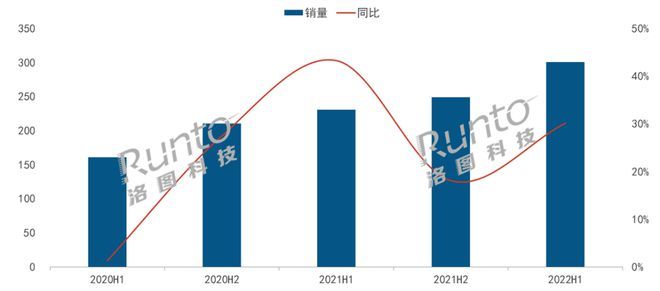

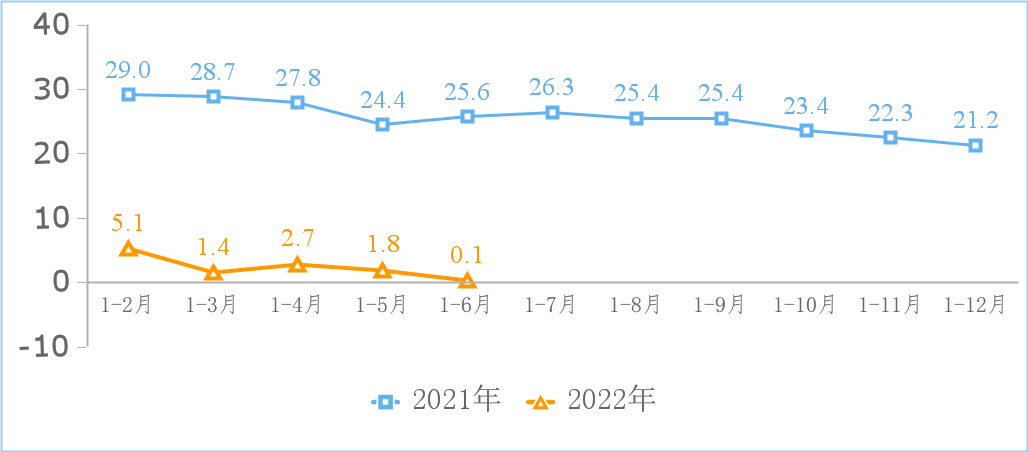

观察者网查询市场调研机构IDC发布的数据发现,全球传统PC出货量在2022年一季度同比下降5.1%后,二季度下滑幅度进一步加大,达到15.3%,共出货7130万台。其中,前三名分别是联想、惠普和戴尔,出货量分别同比下降12.1%、27.6%和5.3%。这也是PC行业增长两年后,连续第二个季度出货量下滑。

“对经济衰退的担忧继续加剧,削弱了各细分市场的需求。随着消费者对消费变得更加谨慎,并再次习惯于跨设备类型(如手机和平板电脑)进行使用,消费者对个人电脑的需求在短期内有所减弱,从长期来看甚至有消失的风险。”IDC研究经理Jitesh Ubrani评论称。

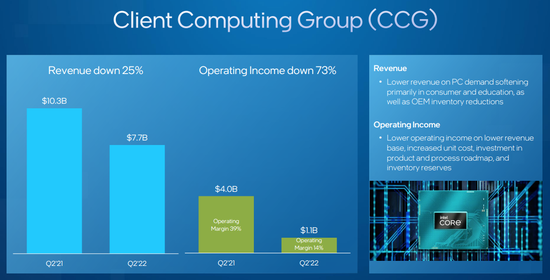

受市场需求影响,2022年二季度,英特尔与PC市场相关的客户端计算事业部(CCG)实现营收77亿美元,同比下滑25%,占总营收比重为50.3%,远低于华尔街分析师普遍预期的88.9亿美元;营业利润11亿美元,同比下滑73%。该公司提到,消费者和教育市场的PC需求“疲软”影响了CCG部门的收入,而运营成本的上升影响了营业利润。

随着PC市场需求萎缩,台媒7月上旬传出,美国PC巨头戴尔紧急通知面板厂,自7月起台式机和笔记本电脑显示面板订单下调50%。考虑到每台电脑显示器只需一块面板,戴尔此次砍单也意味着该公司将整个PC产品线砍单50%,英特尔也难免受到下游砍单影响。

疫情爆发初期,消费者的居家办公需求骤增,笔记本电脑等消费电子产品出货量随之大幅增加。而因为疫情影响,芯片供应链也受到扰乱,供需矛盾随之出现。在芯片短缺出现后,不少厂家选择增加产能,下游需求在得到满足后也开始调整,供需反转可以说在意料之中,业内人士表示。

他说道,对半导体行业巨头来说,本来就船大难掉头,如果本来按照大的需求投入资金建造厂房和产线,但最终客户无法兑现订单,即便得到一些违约金赔偿,也无法弥补大规模投入带来的损失。

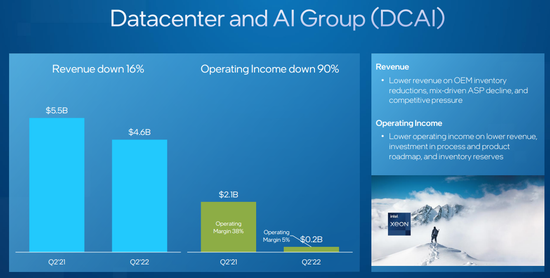

数据中心和人工智能事业部(DCAI),是英特尔第二大营收来源,产品包括服务器芯片、加速器、存储芯片和现场可编程门阵列(FPGA)。财报显示,2022年二季度,英特尔DCAI业务营收46亿美元,同比下滑16%,远低于华尔街普遍预期的61.9亿美元;运营利润仅为2亿美元,较上年同期的21亿美元同比下滑90%。

英特尔坦承,“竞争压力”是影响DCAI业务收入的原因之一。创新方面的拖延也对该公司不利,英特尔透露,代号为“Sapphire Rapids”的下一代服务器芯片将比预期更晚投产。

在先进制程上“挤牙膏”等一系列负面因素,则导致英特尔在X86处理器市场的份额被AMD步步蚕食。

市场调研机构Mercury Research发布的数据显示,2022年一季度,英特尔在X86 CPU领域的市场份额为72.3%,同比下滑7个百分点,AMD为27.7%,同比提升7个百分点。其中在服务器X86 CPU领域,英特尔的市场份额相比去年同期下滑2.7个百分点。

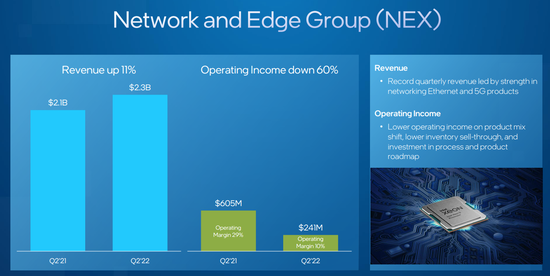

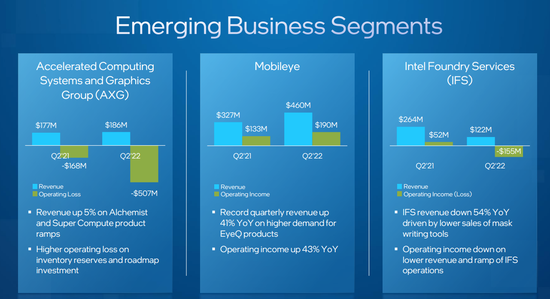

不过,英特尔财报中也不全是坏消息。2022年二季度,该公司网络与边缘事业部(NEX)实现营收23亿美元,同比增长11%;加速计算系统与图形事业部(AXG)实现营收1.9亿美元,同比增长5%;旗下自动驾驶技术公司Mobileye,实现营收4.6亿美元,同比增长41%。

英特尔还披露,该公司Intel 7(原10nm)制程在本季度取得显著的进步,总出货量已超过3500万颗。该公司预计,Intel 4(原7nm)制程将在今年下半年量产,而Intel 3、20A和18A制程将如期或提前实现量产。

值得关注的是,英特尔持续加码的代工服务(IFS)在2022年二季度实现营收1.2亿美元,同比下滑54%;运营利润为-1.55亿美元,上年同期为5200万美元。该公司提到,收入下滑是因为“mask writing tools”销量下滑,而运营利润的减少则是因为IFS业务收入下滑和产能爬坡。

就在7月25日,台积电大客户联发科宣布与英特尔建立策略合作伙伴关系,将采用英特尔的晶圆代工服务 (IFS) 平台制造芯片,业界推测双方合作的首颗产品是“Intel 16”制程,约为22nm改进版。

半导体行业自媒体“问芯Voice”7月26日爆料称,英特尔与联发科合作洽谈已经超过一年,背后有一个非常巨大的计划,因为英特尔有意将低端的X86处理器技术授权给联发科。该爆料进一步解读称,英特尔授权X86处理器核心的目的有两个:一是可以换来联发科的代工订单,二来更深层也更关键的原因是,英特尔计划用联发科来打击这几年大力崛起的AMD,把低端CPU交给最懂得中低端市场的联发科去经营,相信联发科有办法做到让AMD“赚不到钱”。

逆势涨价?半导体巨头“大有大的难处”

在终端市场需求萎靡、业绩大幅下滑之际,英特尔7月17日向观察者网证实,由于全球通胀导致生产和原材料成本飙升,该公司将从四季度开始,对大部分产品实施广泛的价格上调。市场有消息称,英特尔产品价格涨幅可能在个位数,某些情况下也可能达到10%-20%。

英特尔涨价并不是孤例。6月28日,台湾《电子时报》报道称,台积电将从2023年1月起,把大多数制程的代工价格上涨约6%。而路透社5月中旬报道称,三星电子也正与客户商谈上调芯片代工价格事宜,预计最多涨价20%,将从今年下半年开始实施。

尽管涨价可以帮助改善毛利率等业绩指标,但“这也引发一个问题:在一些人担心全球经济即将出现衰退的背景下,价格上涨是否会进一步抑制需求?”英国科技媒体The Register评论道。

这个尖锐的问题凸显出芯片巨头“大有大的难处”:

第一,大宗商品、原材料、航运和劳动力成本不断上升确实给利润带来了压力。

第二,作为英特尔、台积电、三星这样的巨头,短期内确实仍处于强势地位,确实有涨价的资本,但也因资产较重,掉头很慢。

第三,即使如此,但半导体产业链很长,下游企业承压能力本来就相对较弱,如果下游不能承担涨价成本,需求端出现剧烈波动,会反过来对巨头造成冲击。

第四,半导体制造巨头一般跨境运营,资本组成和税收与所在国政府关系密切,政治因素使其难以仅考虑市场因素独立决策。

当下,PC、手机等消费端红利正在逐步褪去,耳机、可穿戴设备、汽车等新的需求体量不足,各国政府又出于供应链安全和政治考虑推动半导体本地制造,最终一定会造成整个行业产能过剩,带来的结果将是全行业降价,对于大厂来说,逆势涨价可能会使自身压力滞后,但如果无法兼顾下游生态企业,则要警惕更大的危机。