图片来源:东方IC

国际教育科技(Global Education Technology Holdings Limited)的港股上市之路再一次遭遇挫折:港交所信息显示其招股书已失效,这已经是第二次失效。

国际教育科技为何屡屡没能上岸?

回到2019年

资料显示,国际教育科技是中国一家海外教育顾问服务提供商,专注于提供B2B海外教育顾问服务。公司将海外教育机构(主要位于澳洲、英国及美国)与寻求海外教育的学生(主要为中国学生)联系起来,收益主要来自合作海外教育机构就成功安排学生升学应付的佣金及奖金。

从规模来说,国际教育科技算不上一家大的留学中介机构,其年营收在2亿港元左右。而疫情期间,留学市场受到巨大冲击,国际教育科技也没有幸免。

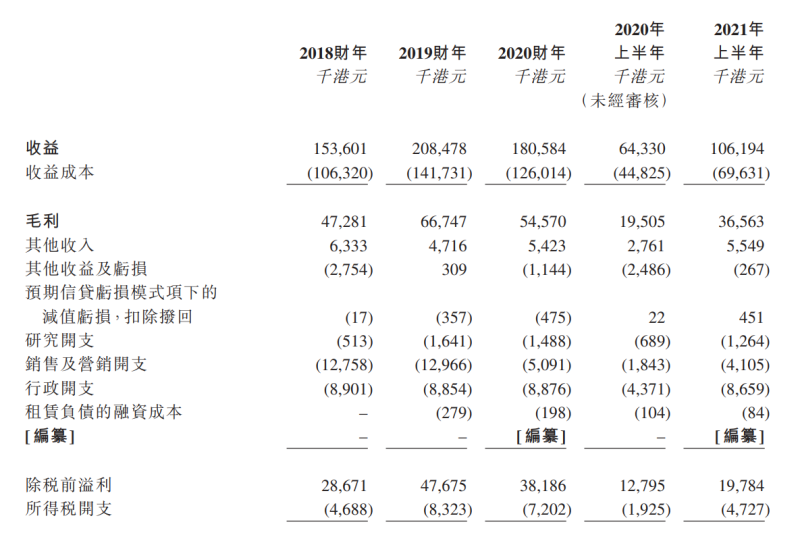

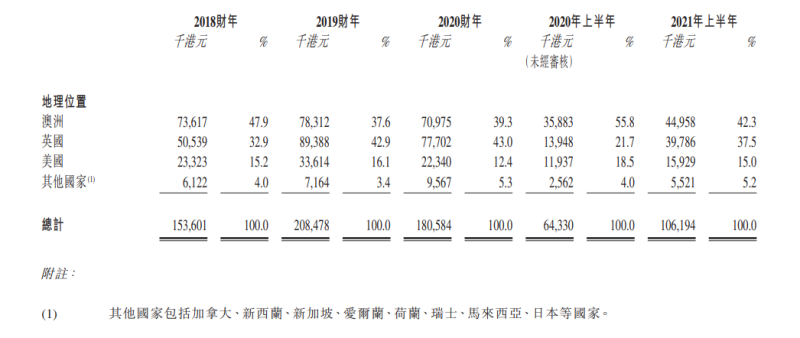

目前,国际教育科技只公布到2021年上半年的业绩。2018-2020财年,公司分别实现营收1.54亿港元、2.08亿港元、1.81亿港元。2021年上半年,公司实现营收1.06亿港元。2018-2020财年,公司的毛利分别为4728.1万港元、6674.7万港元、5457万港元。2021年上半年,公司实现毛利3656.3万港元。

若2021年下半年业务进展顺利,其2021年的营收和毛利水平可能基本回到2019年的水准。而在疫情之前,35%的增速还属于较为可观的态势。疫情冲击下,国际教育科技基本相当于失去了两年。

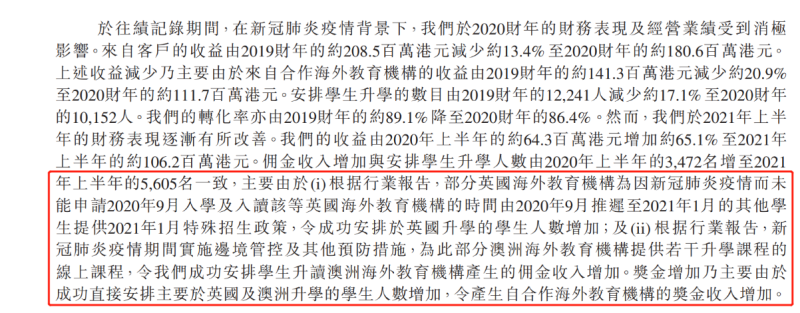

在此前发布的招股书中,国际教育科技提及了疫情给留学中介机构带来的影响。由于新冠疫情的爆发影响了学生出国深造,导致安排升读学生的人数由2019财年的12241名减至2020财年的10152名。来自合作海外教育机构的收益由2019财年的约1.41亿港元,减少约20.9%至2020财年的约1.12亿港元。转化率由2019财年的约89.1%降至2020财年的86.4%。

在彼时披露的招股书中,国际教育科技依然表示,无法预测新冠肺炎疫情何时会得到完全控制,亦无法保证新冠肺炎疫情不会恶化。倘若未能减轻或遏制疫病蔓延,则海外教育顾问服务市场前景的任何改变、经济增长的任何放缓、负面的商业氛围或无法预料的其他因素,均可能对业务经营及财务业绩造成不利影响。

但2021年全球疫情并没有缓和,国际教育科技又是如何回到疫情前的业绩水平的?

手段有限

从措施上看,国际教育科技的手段并不多。

最直接的措施是控制成本。根据财报,2020年国际教育科技的销售及营销开支从1296万港元大幅减少到509万港元、行政开支基本持平,这客观上带来利润水平的相对稳定。2018-2020财年,公司的净利润分别为2398.3万港元、3935.2万港元、3098.4万港元。

但实际上,成本的控制也并不是主动、更多源于被动。在招股书中国际教育科技提到,主要由于新冠肺炎疫情导致2020年上半年多项研讨会及推广活动被叫停,而2021年恢复后,其销售及营销开支就迅速从184万港元增加到410万港元。

这类中小型机构,通常都是跟随大环境而起起伏伏。真正带来业绩回升的是部分国家放宽了海外留学的政策,并且同步上线了线上授课。招股书中表示,英国于2021年初公布新国际教育策略以支持英国国际学生业务回暖并驱动该业务增长。根据有关新策略,中国将为推广英国海外教育当中一个重要区域市场。根据行业报告,部分英国海外教育机构为因新冠肺炎疫情而未能申请2020年9月入学及入读该等英国海外教育机构的时间,由2020年9月推迟至2021年1月的其他学生提供2021年1月特殊招生政策。

另外,部分澳洲海外教育机构提供若干升学课程的线上课程,令公司成功安排学生升读澳洲海外教育机构产生的佣金收入增加。

按照留学目的地创造的营收占比看,澳洲和英国成为营收的主要来源。特别是英国,占营收的比例陡增15.8个百分点。

除此之外,对于出国留学的刚性需求也在一定程度上保证了国际教育科技的基本面。在招股书中其提到,中国学生寻求海外教育的趋势将继续处于增长和发展的轨道,预计国内一线城市寻求海外教育的学生人数将从2021年的约129100人增至2025年的约172800人,复合年增长率约为7.6%。此外,近年来中国二线城市(包括成都、武汉及西安)经济的快速发展,该等城市对海外教育的需求也录得上升趋势。中国该等城市中寻求海外教育的学生人数由2015年的约154200人增至2020年的约164400人,复合年增长率约为1.3%。

中小机构本身都是依托于大环境与行业发展。因此国际教育科技在疫情袭来时业绩会下滑,但疫情常态化后则会逐渐恢复到原有的增长轨道。但即便如此,资本市场对其或仍不太认可。

难有想象力

国际教育科技在很大程度上处于低毛利、想象力有限的状态。

根据招股书,国际教育科技网络中的海外教育机构包括多所知名大学,包括20所名列2021年度QS世界大学排名前100及Go8的所有成员大学。公司网络中的海外教育机构涵盖不同阶段的教育,包括语言课程、高等教育课程及其他升学课程。于最后实际可行日期,公司已与超过470间合作海外教育机构订立代理协议,学生可透过公司向精选的1150多间教育机构提交报读申请。

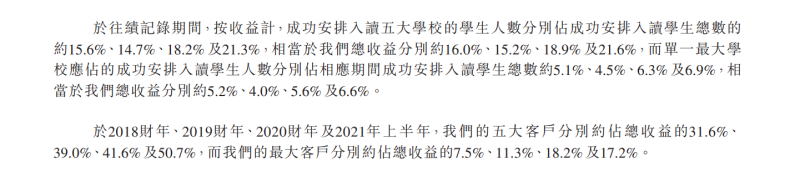

但实际上,其极度依赖主要的大客户。于2018、2019、2020财年及2021年上半年,国际教育科技的前五大客户分别约占总收益的31.6%、39.0%、41.6%及50.7%,而其中最大的客户分别约占总收益的7.5%、11.3%、18.2%及17.2%。前五大客户就占据了总收益的一半,最大客户则占收益的近五分之一。业绩可能会受影响严重,进而产生大幅波动。

不仅如此,国际教育科技的毛利水平也不高。2018-2020财年,公司的毛利率分别为30.8%、32.0%、30.2%,2021年上半年为34.4%。诸多教培机构的毛利率都在50%左右,足以说明,国际教育科技的生意并不是整个链条中主要赚钱的环节。

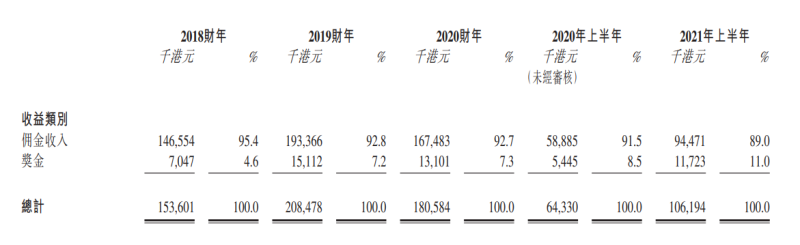

而且,2021年上半年毛利率的大幅上升,主要是成功安排升学网络中的英国海外教育机构的学生人数增加而向其收取额外奖金。但实际上奖金收入只占总收入的11%。次要的业务却轻易带来整体毛利率的大幅提升,可见国际教育科技的波动性之大。

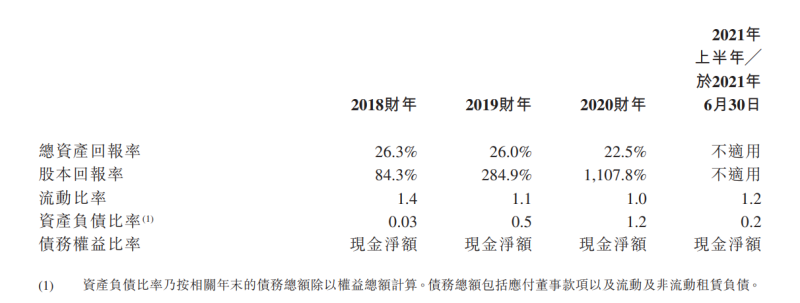

资产负债水平也印证了这一点:公司在2020财年末的资产负债率高达120%,半年后却能骤降至20%,可见其波动性之大。如此巨大的波动对投资者来说,可谓风险较大。

国际教育科技的上市遇阻,展现了一家留学中介机构在疫情期间的起起伏伏。面对大环境的变化,其自身抗风险的手段并不多。只能节衣缩食、保持正向盈利,慢慢等待行业走出低谷。对于资本市场来说,这样的标的存在诸多不确定性。因此,迟迟未能通过港交所聆讯也并不让人意外。