根据乘联会新能源车零售数据,在燃油车车购税减半政策实施后,全国新能源车市场不仅没有受到影响,反而新能源车 7 月走势超过预期增长。在 6 月新能源乘用车批发销量达到 57 万辆后,7 月新能源乘用车批发销量达到 56 万辆,同比增长 123%,环比下降 1%。供给改善叠加油价上浮预期带来市场火爆,油价上涨而电价锁定带动电动车订单表现火爆。各地出台鼓励消费乘用车政策力度大,7 月的新能源车与传统燃油车环比走势都明显受到政策推动。

近两年锂价上涨主要是需求端比供给端更容易扩张所导致。需求端的电池产能扩张通常会更快一些,而锂矿开采的产能扩张第一受能评、环评、采矿权证、化工园区、尾渣处置等制约;第二,勘探和风险找矿也存在较大不确定性;第三,主要矿山项目在国外,不可控因素多。这些原因综合起来,使得锂资源供给的增长不是那么快速。

目前高昂的碳酸锂价格实际上并不能反映真正的供求关系,因为大多数供需双方执行的是长协价,以高昂的现货价格来成交的只是很少一部分。锂矿供给的实际放量存在错配现象,导致部分时段供不应求,推涨了锂价。资源价格趋势性上涨,卖家惜卖、买家囤货、中间商囤积居奇等,导致真正的供给事实上在迅速偏紧被市场误读为供给端可能出了问题;而电动汽车市场超乎预期的大发展似乎在印证市场认为供给不足的判断,从而引发碳酸锂价格扶摇直上。随着美联储加息效果体现,锂价大致会在 47-50 万元 / 吨之间,突破 50 万元的概率不大。我判断锂矿资源是充足的,未来几个月新能源车受锂价制约不大,销量将持续强势增长。

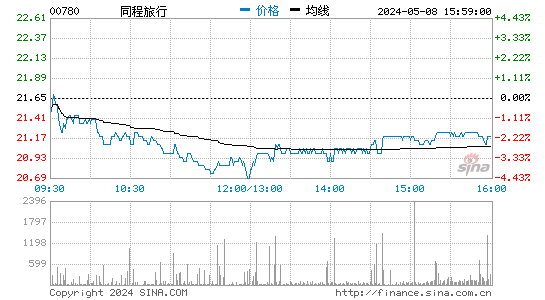

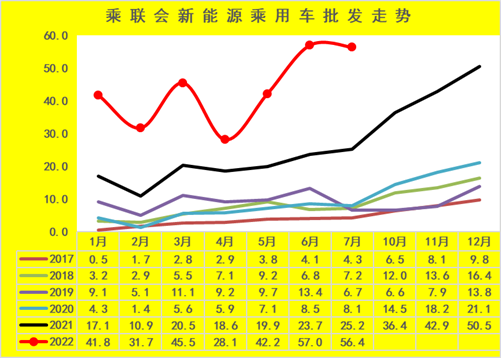

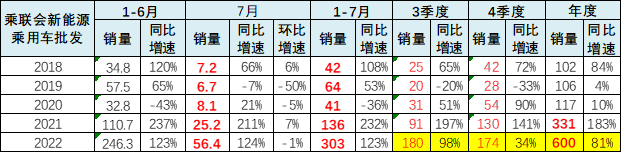

1. 7月新能源车批发很强

7 月新能源乘用车批发销量达到 56.4 万辆,同比增长 124%,环比微降 1%。在车购税减半政策利好燃油车的基础上,新能源车不仅没有受到影响,环比改善超过预期。在新能源车市场方面,供给改善叠加油价上浮带来市场火爆,油价上涨而电价锁定。我们 4-7 月份油价的高位状态,虽然说有油价的三连跌,但是仍处于高位的水平,所以推动了消费者购买新能源车进一步火爆的情况。

1-7 月新能源乘用车批发 303 万辆,同比增长 123%。今年以来,由于锂和镍等原材料涨价导致动力电池价格上涨的速度大大出乎业内预期,因此在动力电池涨价后车企压力非常大,只能通过涨价来缓解成本压力。

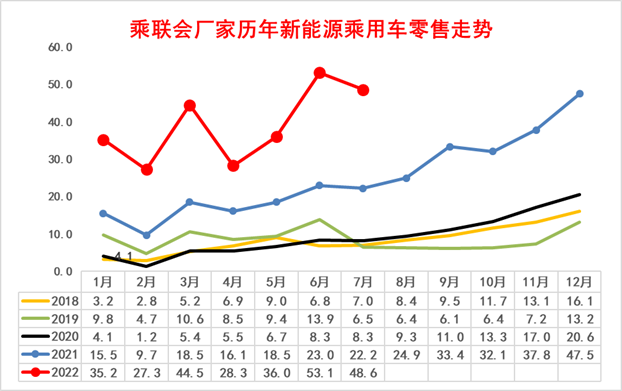

2. 7 月新能源车零售增速强

7 月新能源乘用车零售销量达到 48.6 万辆,同比增长 119%,环比增长 – 8.5%,1-6 月形成 “W 型” 走势。7 月走势继续保持火爆状态,作为季度第一个月的起步较好,预示着 3 季度的销量超预期。

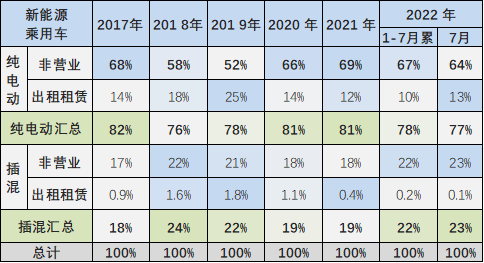

3. 新能源乘用车用途特征

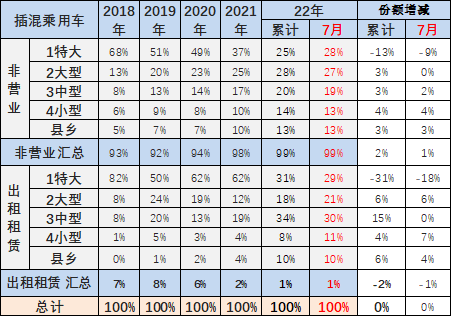

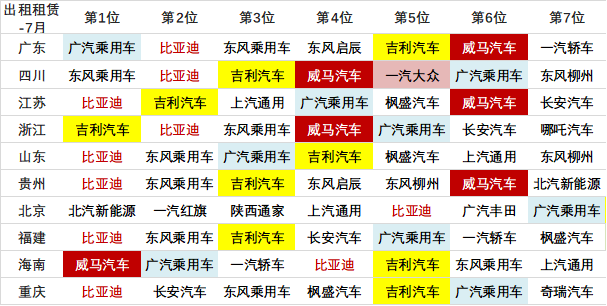

2017-2019 年的新能源乘用车的出租租赁类占比逐步提升,随后 2020 年开始的纯电动出租租赁的占比持续下降。由于私人市场供给不足,纯电动 2022 年 7 月出租租赁的占比在 13%,稍有上升。

近期插混的私人市场占比也是持续提升,出租租赁的插混需求持续下降,纯电动仍是出租最佳选择。

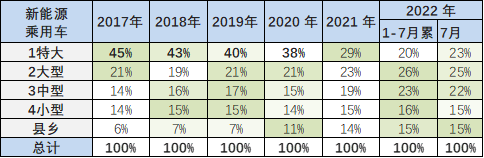

4. 区域市场的表现在逐步改善

新能源乘用车前几年主要在限购特大城市需求较强,近期持续下行。2022 年 1-7 月新能源乘用车在特大城市,占到总销量 20%,较 2021 年下降 9 个百分点,上海损失较大,这也是说明限购城市的新能源车市场销量逐步增速放缓,限购对需求有约束。近期的县乡市场新能源逐步启动。

近期中大型车市场的新能源车逐步增长,体现中高端新能源车的市场拓展效果较好,而县乡市场的新能源车也是逐步扩展。非限购的大型城市的新能源车销量走势不强。

5. 新能源城市市场的表现在逐步改善

7 月的新能源车增长主力是前期受抑制的疫情重灾区,限购的杭州、深圳、广州、上海等限购表现仍较强。7 月的新能源车增长主力还有成都、郑州等非限购大城市。

2022 年 1-7 月相对于 2021 年同期全面大幅增长,成都、佛山、重庆、杭州等增长都相对较为迅猛,尤其成都的增量达到 5.3 万台的规模,形成增量的核心推动力量。

成都市场也是新能源车呈现高增长的一个特色环境,高颜值、低使用成本的产品在西南地区有较大潜力。杭州与深圳、广州等其他的限购城市表现相对较强,这也是高端车型的增量贡献。

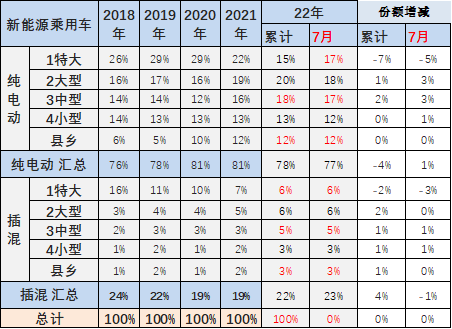

新能源车市场的纯电动份额近期稍有下降,2022 年 1-7 月下降到总体的 78%。由于上海的需求偏弱,纯电动在特大型市场表现较强占到纯电动 15% 比例。

而插电混动在特大城市和小城市和县乡市场总体表现相对是较低状态。

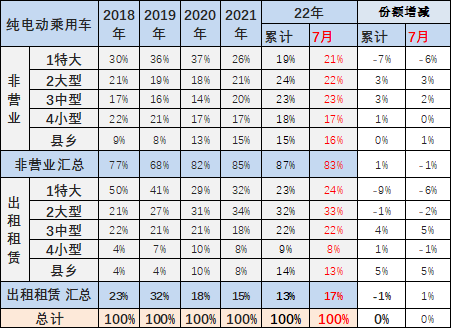

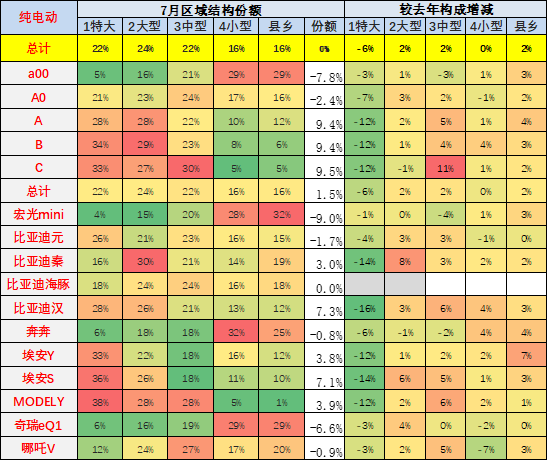

6. 纯电动车的区域需求差异

私人家用市场的逐步启动推动行业发展。今年限购大城市需求虽然很强,但占比逐步下降,大型限行城市市场占比持续回升,中小城市私人消费市场逐步回升。

纯电动车的租赁市场目前表现逐步的回暖,2019 年出租租赁占纯电动车销量处于峰值,随后 2020 年出租租赁的占比逐步下降,2022 年表现下降到 13% 左右水平。

特大城市的出租租赁车占比下降,私人市场仍是快速回升。今年限购城市的出租市场仍是核心主力。

从主力车型的表现来看,也是体现了主力车型在大中城市的表现改善。尤其是以五菱宏光 MINI 为代表的增量,7 月相比较同期的份额增量是小城市和县乡市场增长 2 个百分点。从特斯拉来看,7 月份的份额下降主要是特大城市,也就是前期上海增量的贡献度很大,其他地方的市场相对较好。

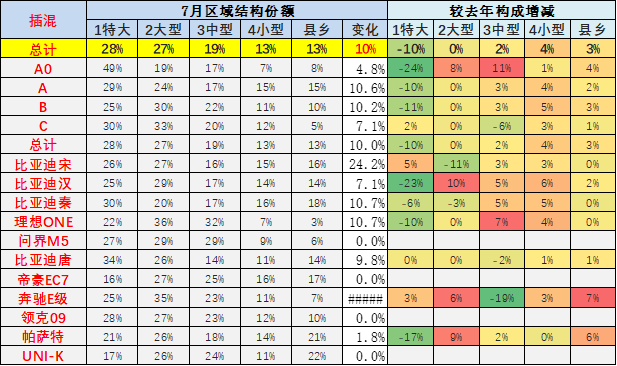

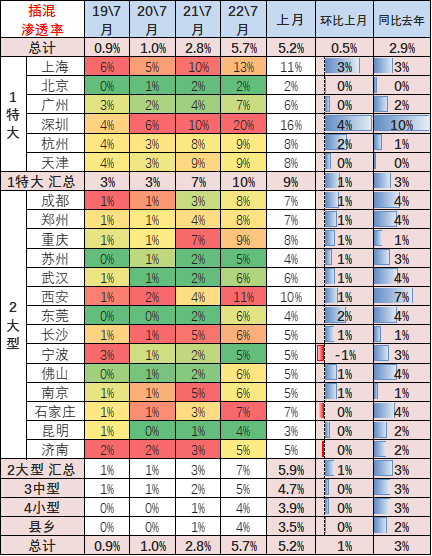

7. 插混乘用车的区域需求

插电混动车型的出租租赁占比持续萎缩,2022 年占比大幅下降到 1% 左右的比例。

出租租赁车型主要的需求在特大城市和大型城市市场,今年的特大型城市插混出租大幅萎缩。插混车型的私人消费市场增量潜力较大,中小城市市场均有较好需求。

近几年非限购城市的插电混动车占比逐步提升,比亚迪和理想相对较强。问界 M5 在 7 月表现很强,超越部分老牌明星车型。

7 月的插混走强,大中型非限购限购城市仍是插混主力,限购城市需求受到疫情影响较大,县乡市场的插混尚未全面有效推动。

比亚迪汉等限购城市依赖度较高,秦宋等低价插混在中小城市的表现较强。

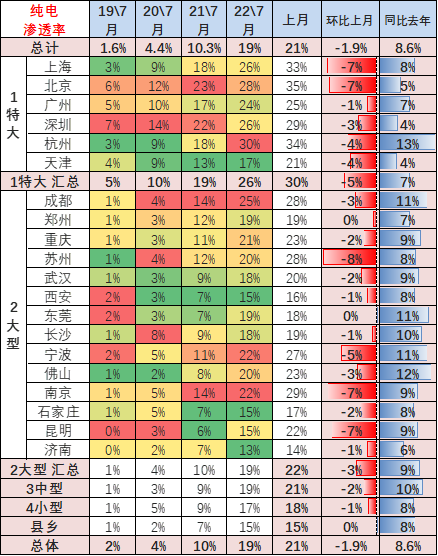

8. 纯电乘用车的区域渗透率 – 7 月

目前看限购城市的纯电动车占比大幅提升,从 2019 年的 5% 上升到 2022 年的 26%。

而非限购城市中的大型城市、中型城市和小型城市的新能源车的纯电动车的销量占比基本相同,2019 年和 2020 年都在偏低的水平,今年中等城市的 7 月上升到 19%,县乡市场的渗透表现也是较强。

2021 年全国插混市场也达到 6% 的近期最高水平。插混在全国各地市场渗透率都持续增长,尤其在特大型市,今年 7 月插混车市场占比达到 10%。在其中小城市市场的插混市场的占比也呈现持续提升的特征,各类城市间的插混渗透率差距相对缩小。

9. 7 月各区域市场的企业差异化很强

各地出租市场的表现相对差异化较大。今年 7 月表现较强的出租市场是广东、四川、江苏浙江等。其中各个厂家在各地的出租市场表现也是差异较大。有些地区的本地产品在本地出租市场的占有率并不一定很高,比如四川市场,还有重庆市场今年都是外地品牌表现相对优秀。

私人纯电动市场的特色相对鲜明,高端化趋势极其明显。比亚迪表现优秀,发达地区基本都是第一;河南与山东的上汽通用五菱也不错。

造车新势力的蔚来汽车、小鹏汽车的表现都是很不错的;而传统造车企业在私人表现也较突出。

私人插混市场的比亚迪和理想汽车的表现较强。尤其是比亚迪的主力城市几乎全面领先。理想汽车的绝大部分主力市场表现很好。金康塞力斯在江苏市场已经超越理想汽车,上汽乘用车也是走势较强。

合资车企的插混表现相对偏弱,宝马和南北大众表现稍好。

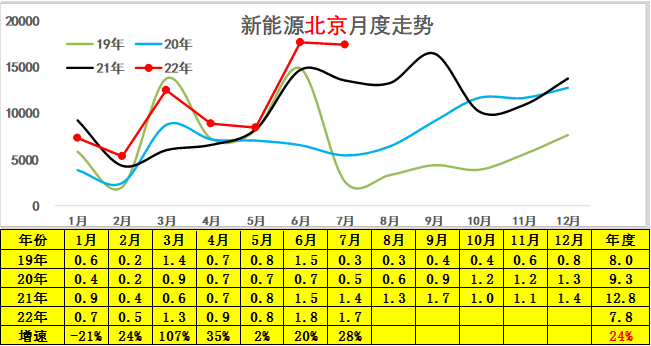

10. 北京市场走势

北京市场 2022 年新能源车市场走势相对较平稳,2022 年 7 月销量达到 1.7 万台,稍高于去年同期。但 2022 年 1 月的北京销量低于去年较多,1-7 月的累计销量同比增长 24% 的表现一般。

2018 年新能源车指标相对紧张以来,2022 年北京新能源车市场跟全国走势有反差,这是指标发放节奏带来的消费受抑制的影响效果。

6-7 月的北京新能源销量较好,考虑在缺乏指标的情况下,而且特斯拉供车较少,北京 7 月的表现也是算平稳了。北京的新能源车档次总体务实,这也是家用需求较好的体现。

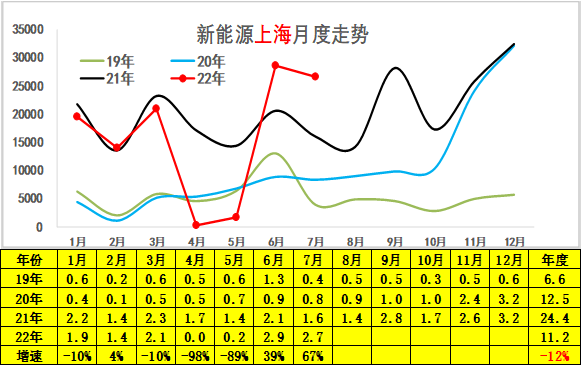

11. 上海新能源市场走势

上海市场的新政策走势与北京市场明显反差,2019 年至今走势极度平稳。2020 年 7 月份开始,上海新能源车呈现一个小爆发增长特征。

2022 年 7 月份上海的新能源车市场销量达到不足 2.7 万台,相对去年 7 月的 1.6 万提升不大,7 月的上海新能源车遭遇疫情的损失未来应该能明显恢复。

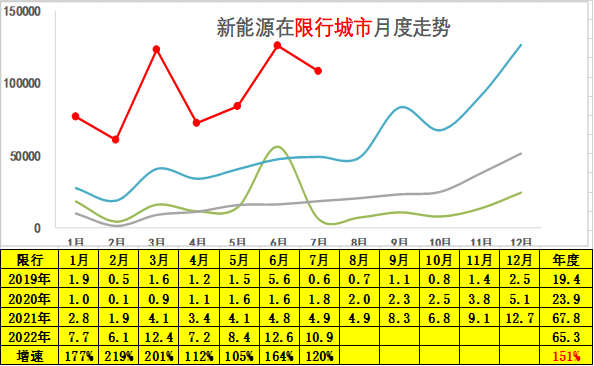

12. 限行城市的新能源乘用车市场走势

新能源车在限行城市的表现相对较强,2022 年 7 月份又达到 10.9 万台水平,同比增长速度达到 1 倍的水平。而且 1-7 月份累计的新能源车的销量达到 65 万的水平,同比增长 151%,远高于我们总体的车市增长,也高于我们总体新能源车的平均增长速度,体现了限行城市在疫情之下购买新能源车的热情相对较高。

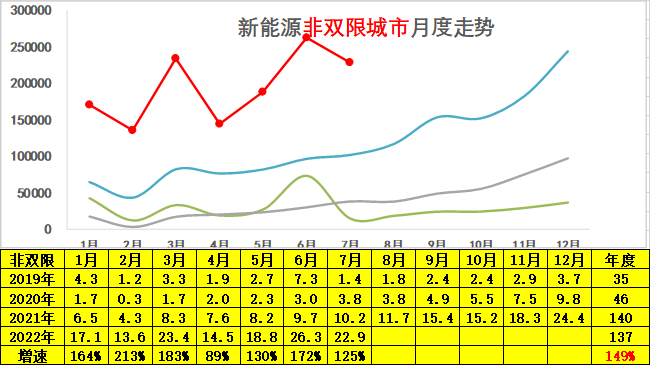

13. 不限购不限行地区的新能源乘用车市场走势

非双限城市也就是说我们燃油车不限购、不限行的地区。由于传统车不限购、不限行,这些城市的新能源车需求是真正市场需求。目前来看非双限城市也是相对增长极其迅猛的,这类城市在全国的区域相对较广,新能源车销量也目前呈现一个相对较高的水平。

2022 年新能源车在非双限城市城市的表现极其优秀,7 月份销售 22.9 万台,增速 125%,7 月低于 3 月增速的表现不多。总体来看,1-7 月份累计达到 137 万台水平,同比增长 149%,呈现了强势增长特征。

前期担心的政策影响不大的非限购、非限行城市成为销量和增量主力,全国各类地区对新能源车都有强势需求增长的特征。叠加限行城市的需求,2022 年的区域市场需求保持强势增长。