美团火速减亏的秘密:减补贴、涨配送费。

美团火速减亏的秘密:减补贴、涨配送费。文|董洁

编辑|乔芊

出品|36氪未来消费

微信ID|lslb168

宏观环境对一家企业的影响可以多延伸?除了财报数据的冲击,财报口径的改变也是其中之一,美团在这一点体现的淋漓尽致。

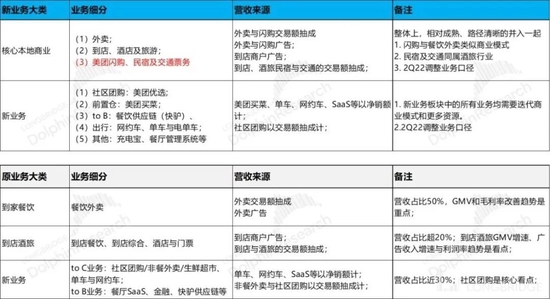

继一季度取消披露餐饮外卖的GTV后,本季度美团再度对财报口径动刀,收入分项由之前的餐饮外卖、到店酒旅以及新业务三部分,调整为核心本地商业(涵盖餐饮外卖、到店酒旅、闪购)以及新业务(包含美团优选、美团买菜、快驴、网约车、单车等)收入两部分。

美团财务口径转变 来源:海豚投研

美团财务口径转变 来源:海豚投研这其中最大的变化在于将餐饮外卖与到店酒旅的合并,闪购也由此前的新业务划入核心本地商业。美团官方的解释是基于业务策略的考虑——闪购和外卖业务协同,盈利模型几乎一致。

在核心业务进入增长平缓期,加之二季度的疫情冲击,美团的这次“转变”实属聪明,也一定程度上化解了外界对其业绩的猜测和担忧。

新财报口径下,分析师们已无法清晰看出疫情对美团核心业务的冲击到底多重(只能估算)。但总体来看,美团还是承受住了压力,二季度实现收入509.4亿元,同比增长16.4%,其中经调整下的EBITDA更是盈利38.0亿,去年则为亏损12.4亿元,两项数据的增速表现都超过阿里、京东、腾讯等几大巨头。

与追求高增长的2019和2020年不同,控制成本已经成为了当下互联网巨头们的共识。在大洋彼岸的美国,红杉资本的全球合伙人们也不断提醒被投企业,要认识到当下的情况,扩充现金流,成为赚钱的生意。

体现在美团身上,占其成本大头的销售及营销开支,二季度同比缩减了近17.6%(近20亿)——这也部分解释了为什么美团能扭亏为盈。

受良好业绩带动,美团ADR截至今早收盘报收48.7美元,涨幅达3.7%。而伴随中国证监会、财政部与美国监管机构签署审计监管合作协议,笼罩在中概股头上的“退市”阴云即将解除,互联网巨头们或将迎来新一波估值修复。

闪购及配送服务亮眼,掩盖核心业务冲击

“闪购”成为了美团二季报名副其实的“主角”。

除了与两大核心业务并列纳入核心本地商业板块,财报会上更是被数十次提起,其亮眼的财务表现也掩盖了美团主营业务遭受的疫情冲击。

二季度美团核心本地商业实现收入367.8亿元,同比增长9.2%,高于阿里本地生活5%的增速,但如果抛除闪购收入,真实情况并非如此。

本季度闪购的日均订单为430万单,按照此前36氪了解到其70元的客单价以及10%的佣金比例,本季度闪购的收入大概在27亿(去年二季度大概在18亿),由此推算出餐饮外卖+到家酒旅的收入规模在330亿上下,同比的增速也仅为5%左右,具体拆分到佣金和在线营销服务收入,二季度美团也几乎是零增长(佣金 2.5%,营销 1.4%)。

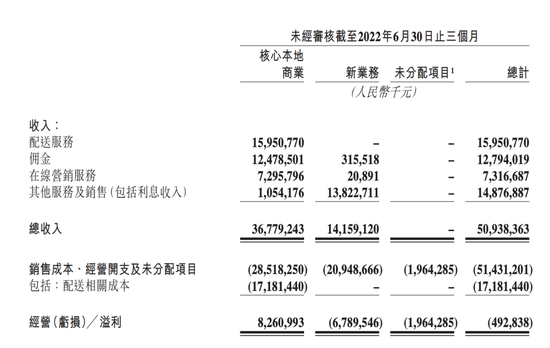

二季度新财务口径下,美团各分项财务表现

二季度新财务口径下,美团各分项财务表现餐饮外卖订单数则更能体现疫情的冲击。二季度美团外卖订单数在37亿单,去年同期则为36亿,增速仅为2.7%。据美团内部人士透露,四月份美团全国日均订单大概在3300-3400万单左右,同比下滑7-8%;五月份则为3600-3700万单,同比下滑2-3%。

因为疫情,上海的餐饮外卖订单整个4月份几乎为0(美团上海订单占比4-5%,GTV占比6-7%)。“从四月下旬开始,一些闪购的门店(主要是商超)响应保供举措,陆续开始营业,但餐饮门店基本处于歇业状态。”

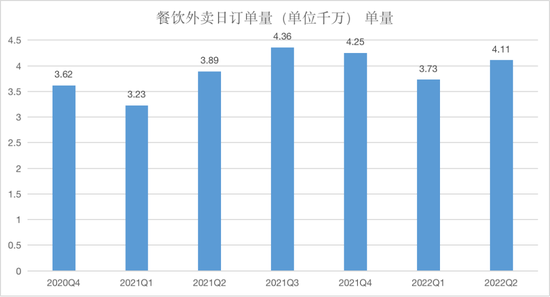

美团餐饮外卖订单量 数据来源:长桥投研、美团财报

美团餐饮外卖订单量 数据来源:长桥投研、美团财报美团外卖2022 年单量目标是年底达到日均 6000 万单,如果按照去年四季度的 4250 万单算,需要实现 40% 以上的增长,这是相当艰巨的任务——过去几个季度,美团的外卖订单量已经逐季下滑,增速跌至20%以下。

这些年,美团外卖底层的营销手段和工具几乎没有变过,依然是用会员、红包、卡券来提高消费频次和增加用户粘性,低线市场人群的渗透进展缓慢。

美团本期待社区团购带来的新用户可以交叉引流至外卖等相关业务,但这一“美好想象”似乎并未实现——二季度美团的新增活跃用户数环比还跌了近1000万,相比去年动辄四五千万的新增用户数差距甚远。

一位内部员工用“躺平”来形容如今的美团优选,“单量(二季度日均3200万左右)到达天花板,市占率也很难跌落,最大的目标就是优化UE”。

从财报来看,美团优选为代表的新业务也的确减亏明显,单季度亏损收窄20亿。考虑到团购主要集中在下沉市场受疫情影响较弱,下滑应该来源于规模收缩。因为UE差,美团四月份就停掉了北京等省份的社区团购业务。

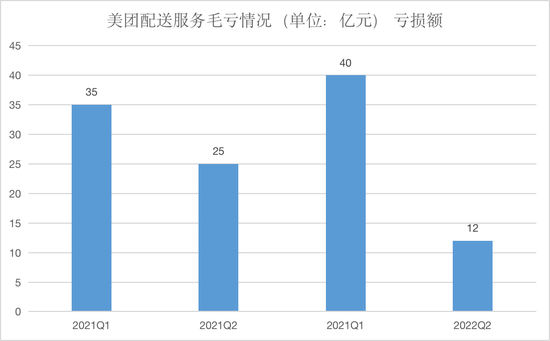

此外,在疫情加持、收缩补贴的情况下,美团本季度的物流配送毛亏直接缩减到了 12 亿,同比下滑超50%,配合销售及营销开支的20亿缩减,这三项直接让美团二季度的经调整下的EBITDA盈利38.0亿。

美团配送服务亏损情况 数据来源:财报

美团配送服务亏损情况 数据来源:财报而二季度美团的核心本地商业收入之所以能正增长,最大原因也在于配送服务,其160 亿元的收入同比增速达 15%,考虑二季度即配单量同比放缓的现实,配送单价在疫情之下应该飙涨不少。

“零售+科技”,接棒第二增长曲线

除了增长迅猛的闪购,近期团好货并入美团优选事业群也是外界关注的焦点。这是继年初成立零售小组,整合优选、快驴、买菜等业务后,美团在“零售+科技”战略下的又一举动。

从业务逻辑上看,这两次的整合也十分清晰:美团买菜定位一线城市的前置仓模式,主打“1小时到家”;美团优选主打下沉市场,强调覆盖的宽度;团好货定位次日达或者多日达的精选电商;快驴则定位B2B供应链,服务小B商家。

整合完毕后,美团的零售业务也覆盖C端到B端,从一线到下城市场的绝大部分商家和用户。

今年上半年,团好货的GMV同比翻了近三倍,有望提前完成8亿的年度目标。区别于社区团购,团好货是典型的实物电商POP模式,以标品为主,目前已覆盖了19个一级类目。

在新任CEO柳晓刚到任后,团好货摒弃了之前做下沉市场的定位,转而瞄准精品电商。据悉,上半年其补贴率占到了GMV的15-20%,但补贴的ROI却同比提高了20倍。

转变来自于对选品把控的提高。知情人士透露,目前团好货的自营板块是补贴最多、销售最好的品类。区别于京东自营,团好货的自营是在全国选择白牌厂家供货,贴上“美团电商”的标签,不涉及自建仓库,均为一件代发模式。

从去年开始,美团对团好货的流量倾斜就已经非常明显。目前团好货有4大流量入口:独立APP、美团APP、美团外卖APP和微信小程序。并入优选事业群后,团好货未来有望与美团优选复用部分供应链,也存在与快驴、美团买菜进一步整合的可能。

虽然从体量来看,团好货现阶段还无法与闪购和美团优选相比,但它与后两者一起承担着美团的电商梦。王兴此前曾多次在内部分享,“美团一直在做零售,过去以团购、外卖、酒旅业务为主,做的是服务零售,现在美团还要做更多的实物零售。”

二季度以优选为代表的新业务收入达到了142亿,同比增长40.7%,如果算上被移入核心本地商业的闪购,新业务的收入很可能在下一季度逼近200亿,也极有希望在未来一年超过餐饮外卖(今年Q1餐饮外卖收入为242亿),成为美团营收占比最高的业务。

进入三季度,美团的核心业务已经开始反弹。据专家透露,外卖日订单量8月已经恢复到20%的增速,而二季度收入同比下滑近19%(券商调研数据)的到店业务,8月的增速也已反弹至30%。

在通胀、加息等影响下,投行们都表示更多关注企业的短期确定性,越来越不肯为长期增长预付费,一直以来都强调“长期有信心”的美团,也要拿出自己的确定性了。