图源:图虫

图源:图虫半导体市场持续分化。

作者:倪雨晴编辑:张伟贤

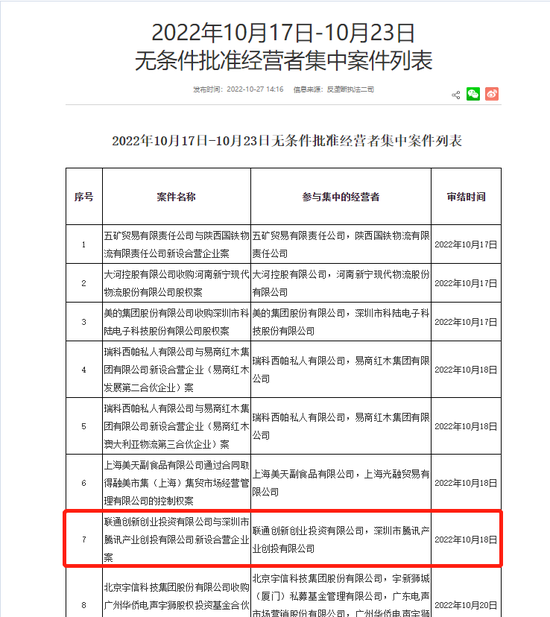

“这款芯片很难订到货,我联系原厂都没找到,你能帮我找到货吗?”在近日深圳的一场电子展上,不时会听闻此类问询,缺芯的焦急感瞬间充斥于交谈中。若再穿梭于展台间,消费电子芯片局部过剩的讯息又不绝于耳,动辄百分之八九十的跌价更是令人咋舌。

“

缺芯的暴涨和暴跌、供过于求和供不应求、蓝海和泡沫,矛盾感交织在半导体市场当中,也折射着芯片供应链和交易市场的复杂。

价格的异动将中游的芯片分销体系带到大众视野,尤其是模拟芯片和MCU的现货价抛物线备受热议,“去年有的品类从几十元飙升到上千元,还是有人要,今年有的芯片跌90%以上也卖出不出,”一位电子元器件交易平台负责人告诉21世纪经济报道记者,“价格大幅波动主要是因为囤货炒作,由于价格传导存在滞后,今年需求下滑后明年可能还会下降。”

而波动的因素不仅仅是中间的现货商,上游产能建设的周期性和下游的需求萎缩都影响着芯片走势。比如存储芯片的期货属性强,本身周期性特别明显,产能扩张后供大于求就会出现价格下降,在产能过剩时又进入下一轮工艺升级迭代,周而复始。

同时,下游终端需求则牵动着产业链神经,今年订单减少、库存高企、消费疲软,令供需的天平继续倾斜。

叠加上疫情和贸易环境的变化,两年多来,芯片产业的各类预测难言长久,一直都在动态修正中。震荡着来到2022年,结构性缺芯已经成为常态,整个半导体市场的分化现象也愈发明显。

炒作和回归

“TI(德州仪器,模拟芯片龙头)、ST(意法半导体)、瑞萨、还有中国台湾厂商的芯片,去年涨疯了。之前就像中彩票一样,很多人一盘料就赚一套房子,只要押对料。今年其实是回归到正常市场,所谓的下跌是此前的炒作行为带来的。”前述电子元器件交易平台负责人谈道。

其中的“很多人”更多的是指层层分销商、现货贸易商。在芯片的销售渠道体系中,主要包括原厂直销、授权分销和独立分销的方式。而原厂芯片的出货路径各有不同,中间有代理商、贸易商、独立分销商等多种类型的销售角色,如毛细血管般铺开。

一般而言,原厂和客户有长期供货的计划交易,龙头企业和原厂往往直接建立联系,同时原厂也有固定的代理商帮原厂铺货,但是市场上仍会有现货需求,因此也会出现第三方的分销商。

“

尤其是在“缺芯”的情况下,巨大的利益让更多人加入到淘金的行列当中,去年诞生于华强北的暴富故事在业内广泛传播。而造富的另一面,是极端押注后的悲惨事件。

前述交易平台负责人介绍道,去年终端厂商四处询货,需求井喷,市场上的紧缺料经过多级经销商的层层翻倍,最后导致价格暴涨。涨价后终端厂商会在“高价买入”和“取消订单”之间权衡,还是会选择代价较小的高价芯片,被逼无奈的情况也不少。

“今年跌下来是因为终端生产不接单了,大家不敢接单,不知道行情到底如何,需求量骤然下降,对于囤货商而言很快就供过于求。一些MCU产品现在跌到十几、二十几元,其实比正常的价格还是稍高一点,但与去年高位相比已经是断崖式的下滑,以前数倍、数十倍的上涨都跌回来了。有一款ST的芯片去年200多元,今年20元也卖不出去,华强北也有经销商因为囤货巨亏。”他告诉记者。

去年年初开始,芯片市场处于混乱阶段,代理商涨价、投资炒货的现象一直存在。有些芯片原厂并没有提价很多,并且严禁代理商炒货,但是也有部分代理商或者投资客在囤货之后再以几倍、乃至几十倍的价格出售。

有MCU企业高管向21世纪经济报道记者表示,今年原厂其实并没有降价,因为在市场供货出现问题的时候,前面的需求并不是真实的反映,今年是一个回归,降库存,回到真正的需求面上。

消费电子下滑严峻

值得注意的是,一方面,尽管“暴跌”字眼见诸报端,实际上不同品类下跌的原因各有不同。囤货炒作的乱象之外,最大的共同因素自然是需求侧的压力。

TrendForce集邦咨询调查显示,以往生产量多有增长的第二季,今年全球智能手机产量仅约2.92亿支,季减6%,对比2021年同期的生产表现,则有5%的年衰退。在智能手机品牌厂优先调节渠道库存的考量下,针对第二季的生产规划已相当保守。同时,受疫情影响,导致原本就已相当疲弱的市场需求更加严峻,品牌厂被迫再调降生产目标应对。

以手机为首的消费类终端今年面临需求压力,不论是台积电还是中芯国际的财报,都指出了今年消费电子的疲弱之势。市场低迷也传导至产业链各端,停产的企业陆续出现。

消费需求不振,供需关系再次生变。TrendForce集邦咨询分析师曾冠玮向21世纪经济报道记者表示,现在驱动芯片、消费型/通用型PMIC、消费型/通用型MCU供应不足的情況已缓解。

同时,他进一步谈道:“因近两年切入显示驱动芯片的业者增加,加上现在需求低迷,因此以消费电子应用为主的显示驱动芯片降价幅度最大,尤其大尺寸(TV、MNT、Notebook)显示驱动芯片、智能手机TDDI,至少一路降至2022年第四季。”

有LED厂商向记者表示,事实上驱动芯片价格在去年涨至高位后,在第三季度开始供需正在趋于平稳,当时已经出现存货释放、模组抛货的现象,市场有了回调迹象。今年驱动芯片供大于求,价格也继续走低。

与此同时,存储芯片也进入下行周期。一位PC厂商人士告诉记者:“今年从PC的元器件中,价格下跌最多的元器件是存储芯片和显示屏,存储芯片前两年上涨,现在进入下行周期。”

存储芯片自身周期属性之外,需求的快速滑落也让价格大幅下降。集邦咨询最新调查显示,时序进入第三季下旬,旺季不旺导致库存去化迟滞,NAND Flash市场交易冻结,买方消极观望,纷纷倾向不议价,令原厂库存压力已达临界点,转向开出破盘低价以求成交。此举将进一步引发原厂竞价走跌,集邦咨询再次下修第三季NAND Flash wafer合约价,预估跌幅将由原先的15~20%,扩大至30~35%。

车规级芯片仍紧缺

另一方面,涨价和暴跌同时存在,尤其是一直紧缺中的汽车半导体,价格还在上涨中。曾冠玮表示:“目前最紧缺的是车规MCU、车规MOSFET、车规PMIC、网通主IC,今年原厂涨幅5%~15%。”

需要指出的是,汽车芯片渠道和其他芯片类型并不一样,有业内人士向记者表示,整车厂一般不是向芯片原厂直接购买,而是向二三级供应商购买。从国际原厂与授权代理商的合作模式看,遵循着严格的代理规则。一家芯片原厂的年度订单通常会提前半年到一年时间进行规划,细致到每个型号、每个月的排单量等方面,每个车企需要的订单量也会与原厂有一定的沟通。

他还谈道,在提供代理服务的同时,部分授权代理商也会在芯片上做增值服务以获取一定的利润。原厂对授权代理商的管理十分细致,授权代理商的销售和库存数据是通过网络与原厂联通的,原厂很多都会亲自参与分货,与下游密切沟通。

这也意味着,从前车企并不直接与芯片原厂接触,而在突发的缺芯之后,如今汽车厂商不仅在改变芯片渠道的策略,同时自身也在加紧研发车用芯片。而车规级芯片和普通消费类芯片有着严格的门槛,要形成国产化并不容易,有装备公司告诉记者:“在MCU领域仍会使用ST产品,国内MCU厂商也有接触,但是很多产品并没有达到车规级,对于我们而言,一些品类仍无法替代。”

不少业内人士预测,近两三年内,汽车芯片的紧缺还会持续,车规级的认证往往需要2-3年的时间,同时,新产能的规模化上量也需要一定周期。

广汽资本总经理袁锋就曾指出,芯片紧张不是短期的事件,甚至2023、2024年芯片还在缺乏,而新能源汽车还将为芯片带来蓝海市场。他谈道:“当初的预计是到2025年中国的新能源车达500万辆左右,最新估计是今年或明年就能达到。在传统车当中,汽车半导体的价值大概在300亿美元,而新能源车超过了700亿美元,其中增长最明确的是功率半导体。如果新能源+特别智能的车,芯片用量从数量还是金额都是传统车的6倍左右。”

从半导体整体规模来看,世界半导体贸易统计协会(WSTS)发布的数据显示,全球半导体市场增速正在放缓,预计2022年增速较上一年下降10个百分点,2023年降至个位数,仅5%左右,为近十年第四低。

也有分析师直言半导体进入低迷期,但半导体市场本身也存在周期波动特性,长期来看全球各国对于半导体产业链的重视更甚。

当前不论从国际市场和国内市场的比较,还是细分领域的对照,半导体市场的分化越来越明显,有猛涨、也有跌落,有回归理性、也有狂热风险,有群雄并起、也有抱团取暖。随着政策、疫情、环境的变化,国内半导体市场仍在不断演化之中。