图片来源:图虫创意

图片来源:图虫创意来源: 时代财经

文/何铭亮

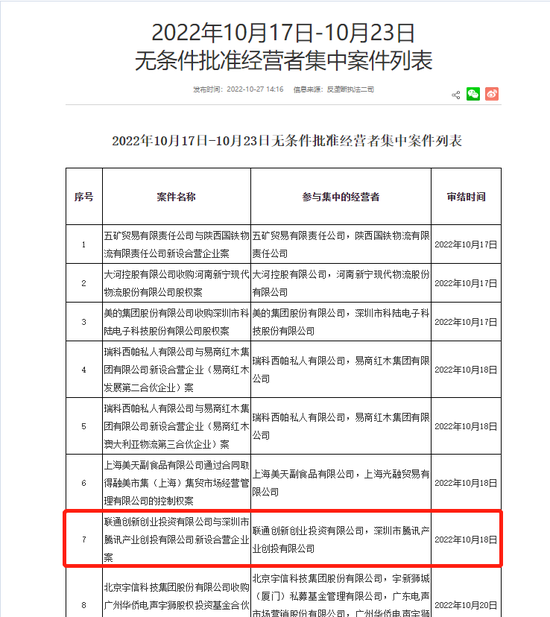

中国快递业最大收购案终于尘埃落定。

随着要约收购清算过户手续办理完毕,京东物流(02618.HK)成功控股德邦股份(603056.SH)。

9月7日盘后,德邦股份发布的公告显示,京东物流子公司宿迁京东卓风企业管理有限公司(以下简称“京东卓风”)合计控制德邦股份71.93%的股份。

在今年3月披露的交易方案中,京东物流计划通过旗下的京东卓风收购德邦控股,间接取得德邦股份66.50%的股权,转让价款合计约89.76亿元。同时向除德邦控股之外的其他德邦股份股东发出全面要约。

不过,从今年交易公开披露至今,相关公告一直称本次交易将以终止德邦股份的上市地位为目的,但从结果来看,德邦股份将继续以A股上市公司运营,上市地位不受影响。

京东物流97亿元取得德邦股份72%的股权

9月7日盘后,德邦股份公告称,京东卓风要约收购德邦股份的股份清算过户手续已经办理完毕,截至9月6日,京东卓风合计控制德邦股份7.39亿股,占公司总股本的71.93%。

值得一提的是,这起收购案从公开披露至今,相关公告均称,相关交易将以终止德邦股份的上市地位为目的。

直到临近交易期截止的8月18日,德邦股份披露的《德邦物流股份有限公司董事会关于宿迁京东卓风企业管理有限公司要约收购事宜致全体股东的报告书》中还称,本次要约收购为全面要约收购,将以终止德邦股份的上市为目的。

不过,截至收购期限届满,480个账户共计5577万股股份接受京东卓风发出的要约,仅完成本次要约目标的20%左右。此前相关公告披露,京东卓风计划收购的股份数量为2.77亿股,占上市公司总股本的26.98%。

而以13.15元的要约收购价格计算,收购德邦股份5577万股的总金额达7.33亿元,加上收购德邦控股的89.76亿元,此次京东卓风取得德邦股份71.93%的股份合计交易金额为97亿元。

根据上交所上市规则,公司股本总额超过4亿元,社会公众股东持有的股份低于公司总股本的10%时,则公司不具备上市条件。同花顺数据显示,截至9月6日,德邦控股、韵达控股、京东卓风持股比例分别为66.5%、6.52%和5.43%,合计达78.45%。

与此同时,德邦股份人事也有所变动。据此前德邦股份公告,公司收到董事长兼总经理崔维星、副总经理兼财务负责人汤先保的书面辞职报告:崔维星因个人原因辞去公司总经理职务,继续担任公司董事长;汤先保因工作职责调整辞去公司财务负责人职务,继续担任公司副总经理。公司拟聘任黄华波为公司总经理,聘任左高鹏、罗琪、丁永晟为公司副总经理,聘任丁永晟为公司财务负责人。

9月8日,就未来两家公司在业务上协同发展等问题,时代财经分别联系京东物流及德邦股份,截至发稿均未获回复。

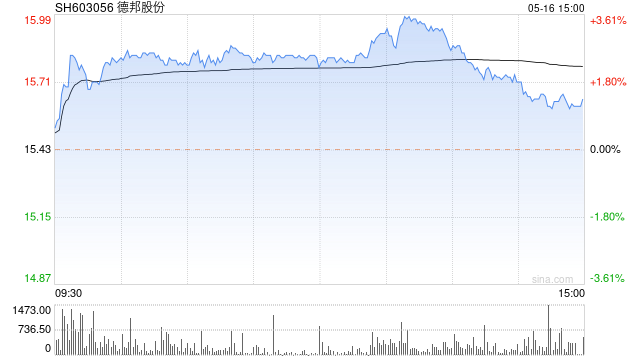

德邦股份三连板

二级市场方面,自9月2日复牌以来,德邦股份9月2日至9月8日区间涨幅为33%。分日来看,复牌首日德邦股份平收,此后的9月5日微跌0.08%,但从9月6日开始,德邦股份连续收获三个涨停,股价从9月2日的13.12元涨至17.45元,市值为179.2亿元。

Wind数据显示,截至9月8日下午2点10分,德邦股份当天资金主力净流入为1.06亿,其中大单流入1.41亿元,占比最高,占到当天资金交易量的31%。从换手率来看,9月8日其换手率仅有2.91%,惜售情绪较为明显。

对此,有股民在股吧中表示,“京东就是牛,刘强东号召力可以”,也有股民“流下没有格局的眼泪”。

对于德邦股价的连续拉升,有华南投资公司投资总监对时代财经认为,物流股属于旧基建资产,缺乏成长性,“不值现在这个价”。

再往前追溯,自2021年下半年至今年2月宣布收购交易前,德邦股份的股价长期徘徊在9-11元之间。京东物流的要约收购说明中就曾提及,鉴于要约收购报告书摘要日期前30个交易日内,德邦股份加权平均价的算术平均值人民币为10.87元/股,京东物流方面将要约收购价定为13.15元。

德邦快递成立于1996年,多年来专注于大件运输市场,其在零担(LTL)运输、整车(FTL)运输、送货服务及仓储管理上颇有建树。截至2021年末,德邦集团在中国拥有超过9000个网点,覆盖中国几乎所有区县,其153个分拨中心总面积超过200万平方米。

2022年上半年,德邦股份营收同比下降0.59%至148.01亿元,但归母净利润同比上升501.63%至0.94亿元。随着交易尘埃落定,德邦股份也将并表进京东物流2022年年报中。

京东物流方面称,该交易可让集团在货运服务上获取一张覆盖全国的快运网络,有效提升集团的网络能力,且京东集团和德邦集团可共享网络资源,优化成本结构,发挥规模经济效应。外界也有评论称,京东物流收购德邦控股后,将能补齐零担和快运业务的短板,将全球化触角伸得更远。