今天,分享一篇报告科技赋能银行业务数字化转型,希望以下报告科技赋能银行业务数字化转型的内容对您有用。

近日,在中国金融认证中心(CFCA)、中国电子银行网等主办的“2022数字金融创新发布周暨第十八届宣传年年度盛典”上,主办方发布了《2022中国数字金融调查报告》。报告认为,通过科技能力赋能业务转型,进而引领业务创新是银行数字化转型成功与否的关键。

报告指出,当前受宏观环境、监管政策保障和内外环境影响,银行亟需通过数字化转型获取新的市场机会点。

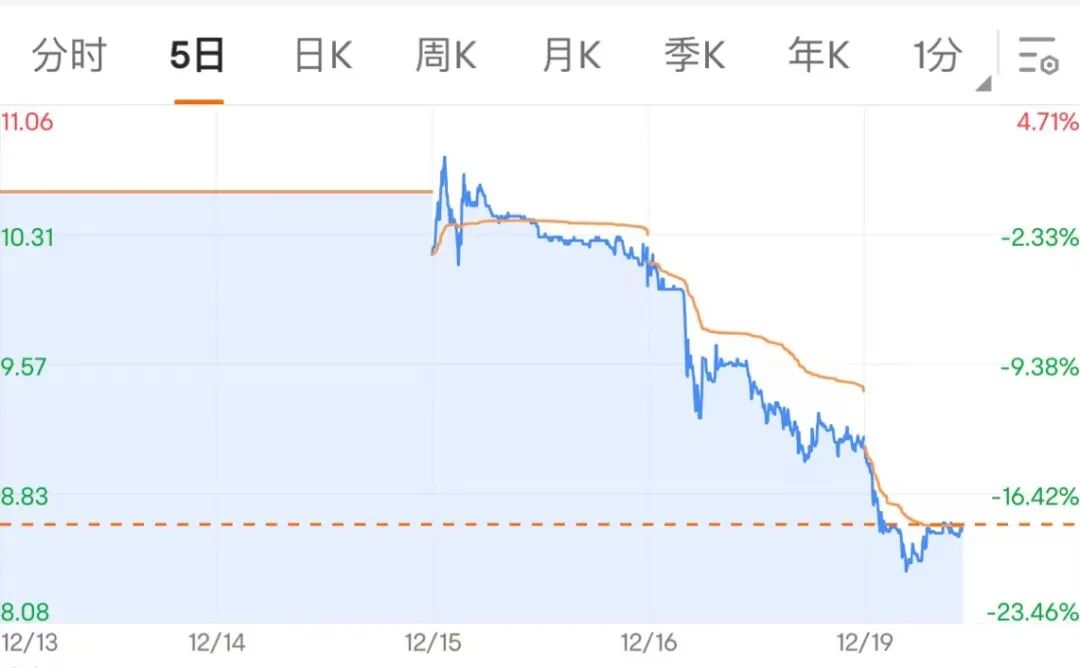

从内部环境来看,随着经济结构的加速调整,传统银行赖以生存的大企业融资、政府平台融资和房地产融资逐渐失灵,商业银行的零售转型势在必行。此外,在国家贷款市场报价利率下行及加大实体经济让利力度与利润市场化改革的推动下,银行净息差逐渐收窄,银行继续通过数字化零售转型,助力银行收入增长。

从外部环境来看,无论是金融行业新进入者的竞争还是同业头部银行对市场的挤占,均迫使银行寻求新的业务增长模式。

数字化时代下,客户的需求及行为发生了根本性变化,服务诉求亦在不断升级,对产品及服务、营销、渠道等维度均提出了新的要求。

报告显示,在产品及服务方面,银行业零售客户结构横跨各个年龄层,在成长背景、风险偏好、产品偏好等方面存在差异,不同客群对银行服务的需求大相径庭。如何针对不同客群提供定制化、差异化的产品及服务,是银行需要思考的主要问题。

在客户营销方面,优质客户基本全部被挖掘,“长尾客户”成为银行重点挖掘的下一主要群体。但传统的粗放式营销模式难以满足“长尾客户”的个性化、精准化营销需求,银行亟须构建“千人千面”的精准营销模式。

在渠道应用方面,传统的银行网点对客户的重要度和价值度逐渐退却,加之互联网对客户的长久教育,“线上解决”成为客户遇到金融问题后的首要选择。因此,银行需围绕客户线上化需求,构建以客户为中心的全渠道服务模式,大力发展数字渠道。通过科技能力赋能业务转型,进而引领业务创新是银行数字化转型成功与否的关键。

报告进一步指出,银行数字化转型的核心不仅体现在个人零售业务上,还体现在B端产业金融领域的服务触角延伸。对公业务已成为银行数字化转型新发力点。银行未来需以客户为中心,有效夯实对公业务能力基础,深度围绕客户全产业链和价值链,加深对行业竞争格局、产业未来演化的理解和预判。其中,大中型企业占据了产业链、供应链的主导地位,银行需重点围绕此类型客户开展上下游企业挖掘,主抓交易资金和归集资金营销,为企业类存款的增长提供来源渠道。