今天,分享一篇「跨年第一妖股」暴涨超200%,卖榴莲到底能挣多少钱?|智氪,希望以下「跨年第一妖股」暴涨超200%,卖榴莲到底能挣多少钱?|智氪的内容对您有用。

来源:36氪

成也榴莲,败也榴莲。

成也榴莲,败也榴莲。文|黄艳阳

编辑|黄绎达

来源|36氪财经(ID:krfinance)

封面来源|视觉中国

据弗若斯特沙利文数据,按零售额计,2021年中国水果市场规模已达1.23万亿元,并预计在2026年达到1.78万亿元,在这硕大的万亿级别的赛道,资本市场却是一片空白。

2020年开始,作为鲜果市场三大玩家,“南百果、北鲜丰、西洪九”就接连传出了IPO的消息。然而,水果大王们的上市历程却是十分坎坷。鲜丰水果于2021年1月终止了A股上市辅导;百果园在辗转纽交所、深交所后又再次转战港交所,在2022年5月递交了招股文件;洪九果品继2021年10月递表失效之后,于2022年4月二次递表港交所。

终于,2022年10月29日,洪九果品(6689.HK)首先登陆港股交易市场,这场冲刺“水果第一股”的争霸赛也最终以“西洪九”的胜出而顺利落下了帷幕。

然而,顶着“水果第一股”头衔上市的洪九果品在开盘第一天的成交额仅为5000万港币,且在随后近两个月的时间里也几乎没有任何交易量,在二级市场的交易表现可以说是十分惨淡,被投资者戏谑为“流动性刺客”。

2022年11月开始,洪九果品的股价开始一路高歌猛进,从最低的12.3元/股最高飙升至41.8元/股,期间最高涨幅达到了234%。如此大幅度的股价上调令资本市场瞠目结舌,公司也被投资者称为“跨年第一妖股”。

公司的股价情况,资料来源:wind

公司的股价情况,资料来源:wind那么,洪九果品是谁?洪九果品的涨价逻辑是什么?作为水果第一股,洪九果品值得投资吗?

“榴莲大王”发家史

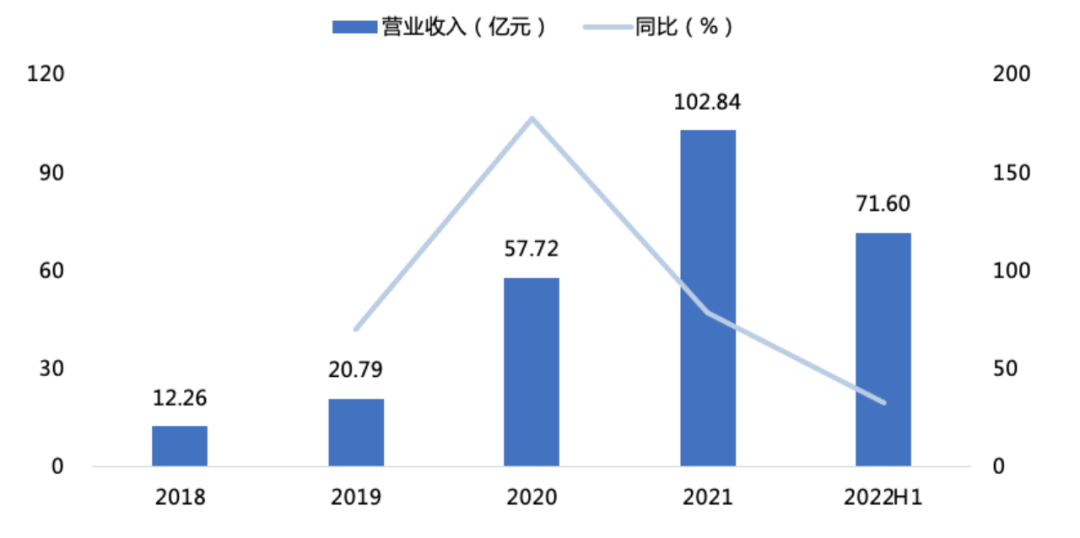

近年来,受益于水果销量的不断增长,公司的收入表现出较强的成长性。2018-2021年,公司收入的CAGR达到了103.2%。2021年,公司的年营收突破百亿,同比增速高达78.2%;22H1在高基数下,同比依然超过70%。

公司的营收情况,资料来源:wind、36氪

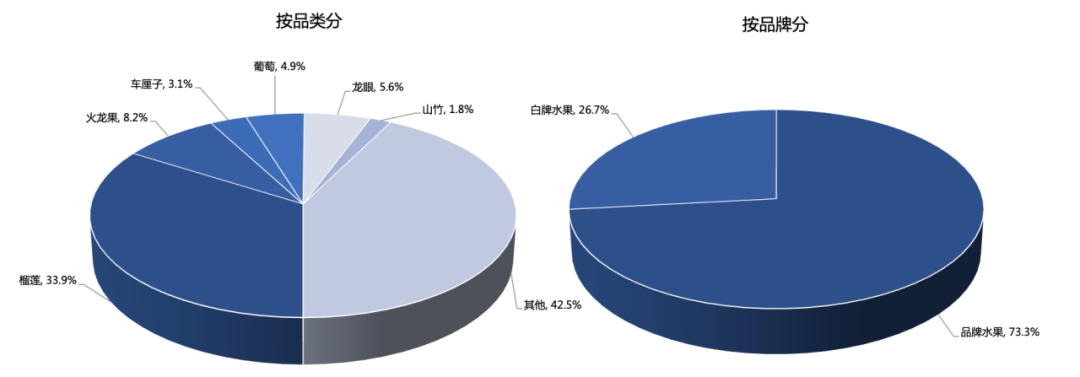

公司的营收情况,资料来源:wind、36氪结构上,从品类来看洪九以高端水果为主。2021年,榴莲、火龙果、车厘子、葡萄、龙眼、山竹六大核心水果的营收贡献达到了57.5%。其中,随着榴莲进口市场的飞速增长,榴莲的营收贡献达到了33.9%,成为了公司的第一大水果单品。按照品牌来分,同期品牌水果的营收占比为73.3%,白牌水果的营收占比为26.7%,关于品牌的问题后文有详述。

公司的营收结构,资料来源:wind、36氪

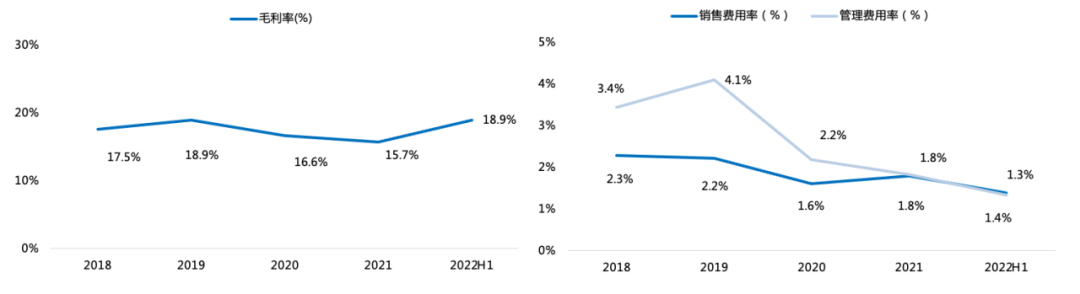

公司的营收结构,资料来源:wind、36氪公司毛利率较为稳定,2018-2021年的毛利率中枢在17.2%。2019-2021年毛利率的小幅下滑,主要是由于公司为了拓规模而进行了一定的优惠让利。2022年开始,随着公司逐步取消优惠政策,叠加疫情期间较为稳定的水果供应能力,毛利率也开始显著回升。

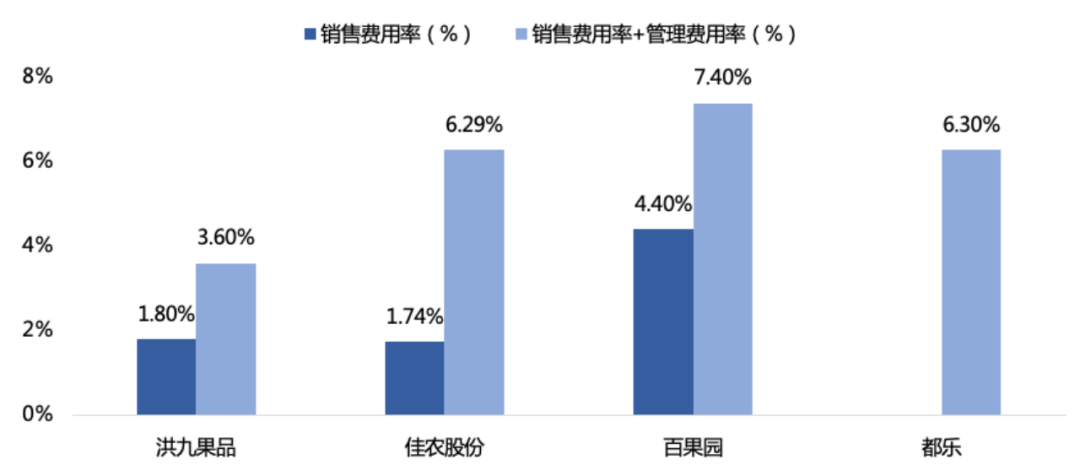

2021年公司的销售费用率和管理费用率均为1.8%,整体费用率较低,公司是作为面向B端的鲜果供应链的分销商,目前暂没有在终端营销上投入过多的广告费用。趋势上来看,销售费用率和管理费用率逐年下滑,主要是由于费用本身的增长较为缓慢,收入规模的快速增长摊薄了费用率,与此同时公司的营销效率也有所提高。

公司的毛利率及费用率情况,资料来源:wind、36氪

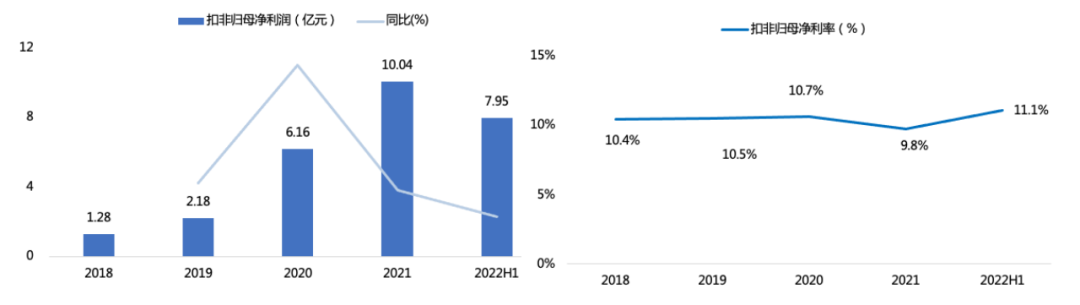

公司的毛利率及费用率情况,资料来源:wind、36氪利润方面,看规模,公司在2021年实现扣非归母净利润7.95亿元;看增速,利润增长与营收的趋势相当,2018-2021年公司扣非归母净利润的CAGR达到了98.7%,2021年随着营收增速的下滑,扣非归母净利润的增速同步下降到了38.3%。

由于毛利率的波动不大且费用率较低,公司的扣非归母净利率较为稳定,2018-2021年的平均水平在10.3%。

公司的利润情况,资料来源:wind、36氪

公司的利润情况,资料来源:wind、36氪

“水果分销”是一门好生意吗?

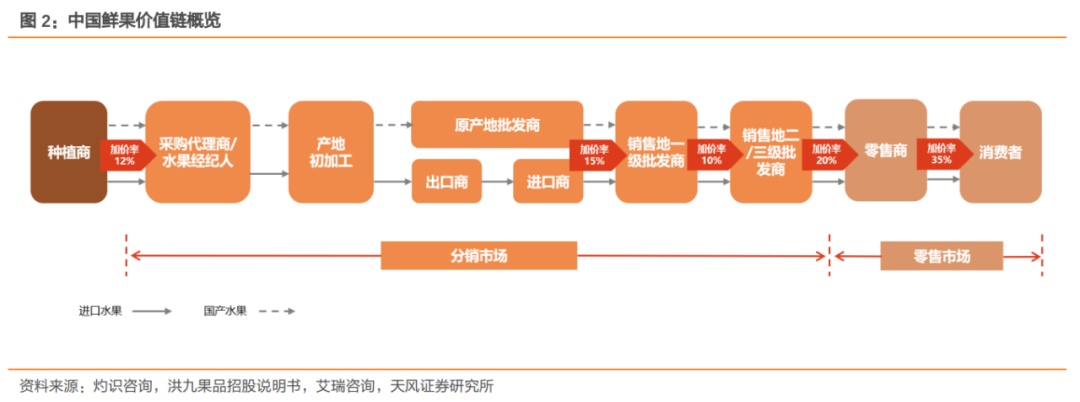

鲜果行业的上中下游主要由种植商、分销商和零售商构成。由于上游和下游的分布十分分散,且中游涉及采摘、分选、包装、保鲜、储存、运输、配送等多道程序,叠加国内的冷链运输发展尚未成熟,鲜果的运输半径十分有限,形成了鲜果分销市场冗长复杂的价值链。

结合艾瑞咨询的数据来看,水果产品从种植端到最终消费者,至少经过4-5次流转,各层级的加价率在10%-20%不等。

中国鲜果行业的价值链

资料来源:公司招股书、艾瑞咨询、天风证券

洪九果品从事的就是上文提到的鲜果分销生意,没有上游的果园资产,下游渠道的直销比例也很小,主要涉及鲜果的采摘、分选、包装、保鲜、储存、运输、配送等程序。

与传统的鲜果层层分销模式不同的是,洪九果品以标准化的流程实现了上游和下游的“端到端”供应,整合了中游流通层级的冗长链路,在节约分销费用的同时降低了损耗率,并累积出了可观的利润空间。从上图可以看到,经过层层加价,中游分销环节的累计加价率达到了45%。

然而,洪九果品的财务数据显示,近年来的毛利率仅维持在20%以下,较理论数据少了近25个百分点。这究竟是为什么呢?

从上下游的关系来看,作为鲜果分销下游的终端商超在供应链中的话语权极强,分销企业对下游果品的上市、流通量、价格变化等因素把控能力极低。与此同时,鲜果分销市场的竞争格局也高度分散,洪九果品作为国内第二大的鲜果分销商,2021年的市场份额也仅为1%。

对较弱的议价能力和较为激烈的竞争格局,使得公司虽然属于分销企业龙头,仍需要对终端做出较大的让利来稳定自己的渠道,这也是公司毛利率骤减的核心原因。

为了尽可能地提升市场竞争力,公司采取了两大策略——1)针对特定品种的大单品策略;2)品牌化策略。整体来看,公司目前的大单品策略已较为成功,但品牌化策略有待我们我们深入探讨。

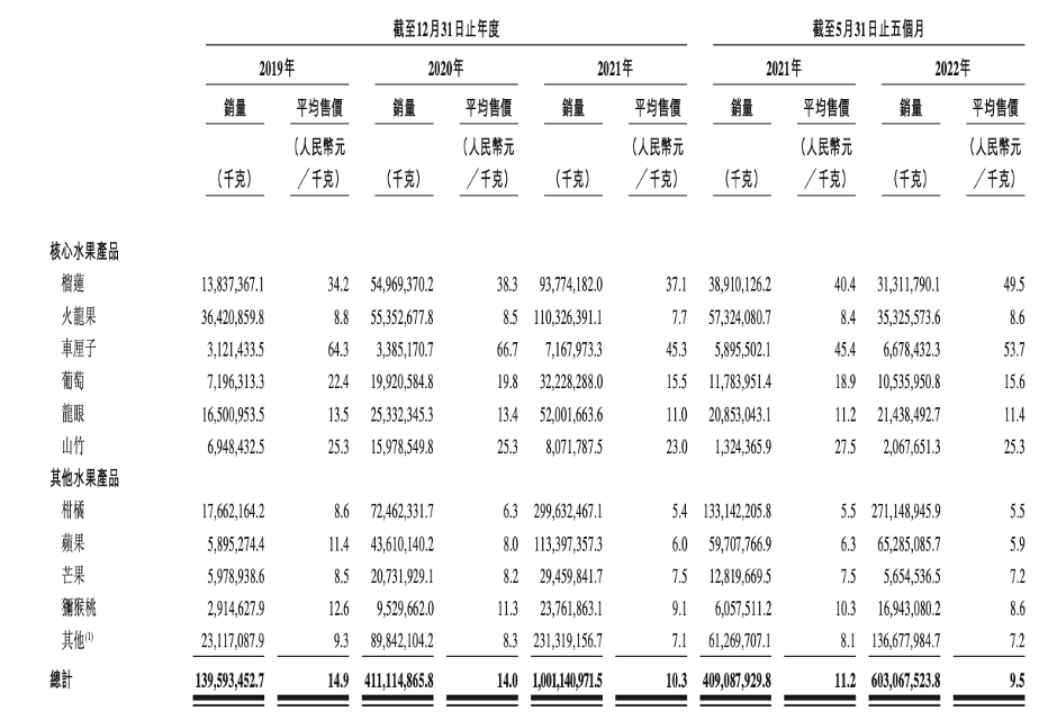

近年来,抓住了榴莲市场在国内高速发展的机遇,榴莲已成为了公司的“明星单品”。从业绩结构中可以看出,2021年榴莲对公司的收入贡献占到了三分之一,毛利贡献更是达到了44.7%,榴莲品类已然成为了公司的业绩支柱。

2018-2021年,公司的榴莲占进口市场总份额比由1.5%提升至9.4%,现如今,公司已成为中国最大的榴莲分销商,能在榴莲分销市场具备一定的竞争优势。

作为榴莲分销龙头,公司也在该品类上表现出了较强的议价能力。2019-2021年间,在公司所有水果品类降价促销的背景下,榴莲的价格仍逆势上升,2022年前五个月,榴莲的毛利率甚至达到了31.2%,同比提升约9.3个百分点。

公司分品类的平均售价

资料来源:招股书

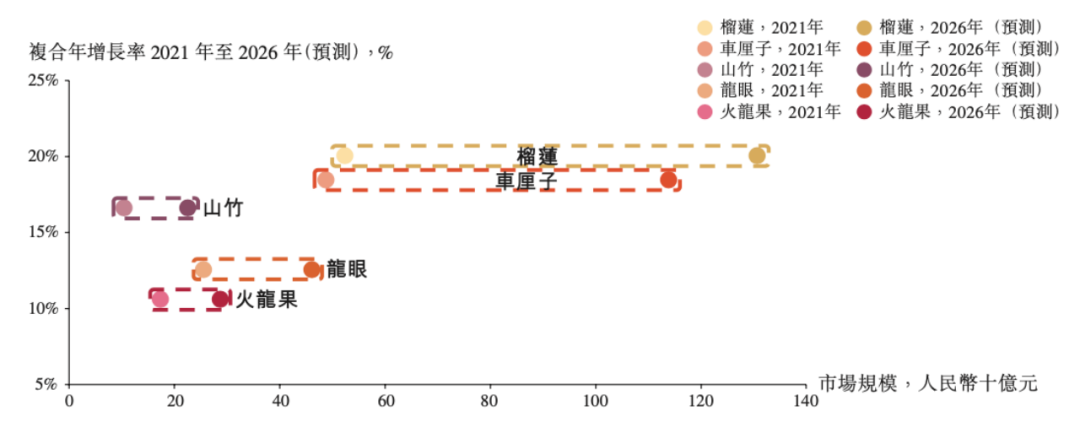

展望榴莲行业的发展,2019-2021年,榴莲的零售额由210亿元增长至524亿元,CAGR达到了57.7%,目前已是中国进口量最大的水果品类。随着好需求的持续,即便在高基数下,榴莲品类仍将保持快速增长,根据灼识咨询的预测,2021-2026年榴莲的年复合增长率将达到20.1%,在零售额超过100亿元的五大水果品类中位列第一。

随着榴莲市场高速增长,凭借规模优势以及较强的议价能力,公司在榴莲这一大单品上的成功,成为了自身业绩增长的一重保障。

2021年零售额超百亿元且预计增速最快的五大果品

资料来源:灼识咨询、招股书

再来看品牌化的问题,近年来消费者对于水果产品消费升级的需求日益旺盛,为了进一步提升市场竞争力,公司开始向佳沃等品牌水果商看齐,以期能让“洪九”这一品牌成为决策消费的关键因子。

然而,水果的品牌化之路并没有那么容易。

首先在行业层面,由于中国鲜果的供应链不够成熟,稳定的鲜果供应以及果品的品质难以保证,对标准化要求较高的水果品牌的建立也较为困难,中国的水果也在长期处于“有品类、无品牌”的状态。

其次在公司层面,相比都乐中国、佳农、佳沃等国内知名度较高的水果品牌,“洪九”品牌的知名度目前相对不高,其助推品牌在各大电商平台也并未有布局。然而,公司年报中的数据显示,其鲜果的品牌化率已高达70%。

这其中的原因主要是公司的品牌销售主要面向B端,并没有面向C端的进行品牌化推广,故而在终端市场鲜有耳闻。然而从品牌化意义来看,大众消费品中的品牌化是为了驱动终端的消费决策,而公司目面向B端的品牌在缺乏终端品牌化推广、占领消费者心智之前,难以对在实质上提升产品的竞争力。

对比百果园、都乐等面向C端品牌商的费用率来看,洪九果品的整体费用投入都不高。这是由于相比C端,面向B端的品牌水果溢价能力不高,鲜少会有分销企业会大量在终端投入广告费用进行品牌化建设。如若转向建设C端品牌,公司的利润率恐怕难以负担这些高额费用。

可比公司的费用率水平

资料来源:wind、36氪

洪九果品值得投资吗?

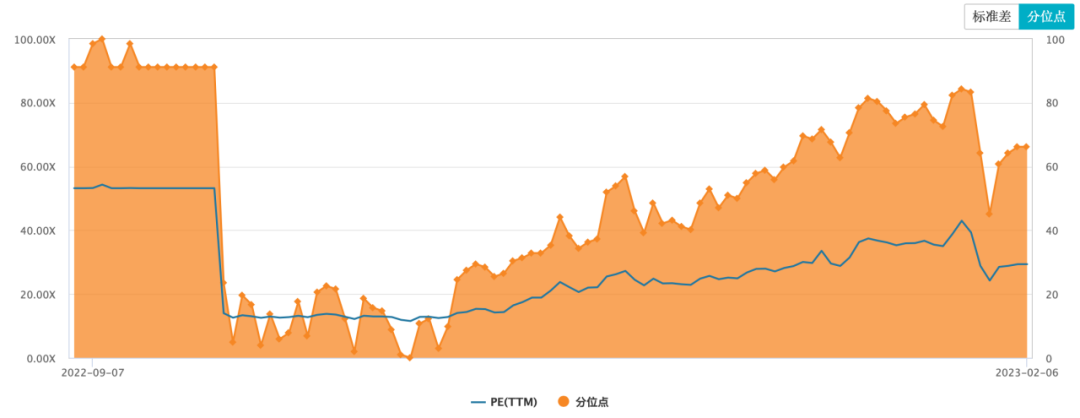

从二级市场来看,洪九果品目前的PE,TTM为26.4X,估值水平整体并不算太高。这主要是由于鲜果分销这门生意并不存在技术溢价,“端到端”的供应能力对于客户来说仅意味着更稳定的供应链,但该种模式本质上仍是分销环节,相对下游的地位仍相对弱势。

因此,企业需要通过不断让利来稳定终端渠道,从而不得不压缩利润空间。所以,在鲜果分销这一市场,即便洪九果品已经做到了端到端,地位上已然是鲜果分销市场的龙头,但其能实现的利润率依旧十分有限。

从大单品策略来看,受制于水果的季节性,在全品项分销下建立起稳定的供应链难度十分之大,分销企业一般会深入某几个大的品相做分销。对于洪九果品来说,榴莲就是其当下的明星单品,公司在榴莲领域也已然构建起了属于自己的竞争力。在中国榴莲市场高速发展的当下,公司的业绩增长也能得到一定的保障。

榴莲需求的变化与公司的股价密切相关。去年11月以来,随着榴莲进入收成大季,物流行业开始回暖,与此同时,伴随着疫后放开带来的消费需求以及春节的送礼需求,公司股价也迎来了短期内的高增。2022年11月到2023年1月26日近两个多月的时间内,公司的股价从13.3元/股飙升至41.8元/股,期间最高涨幅达到了234.15%,直到最近才有所回调。

再来看品牌化,目前公司的品牌化面向B端,难以成为C端消费者决策的因子,驱动销售也就更无从谈起。而对于公司下游的终端企业来说,供应链的稳定性才更为重要,这也就就再次印证了公司端到端这一模式相比传统分销模式的优势。在这样的逻辑下,公司的品牌水果与白牌水果别无二致,估值上也并不能给出品牌化额外的溢价。

那么,公司是否有必要切入C端去做品牌化呢?通过研究销售费用率来看,佳农在品牌化前期的销售费用率能超10%,如果着力建设C端品牌,如此大规模的推广势必会对公司构成较大的财务压力。考虑到公司目前10%左右的净利率水平,高举高打的品牌推广使得公司未来有一定的概率会出现亏损。

公司的估值情况以及股价表现

资料来源:wind

所以,品牌化对于公司而言,从中期来看可能更多的是负面预期。只有跨过了前期的烧钱阶段,品牌成功占领消费者心智后,品牌化的预期才会发生反转。所以,短期来看公司的增长逻辑仅仰以赖榴莲为代表的大单品策略。

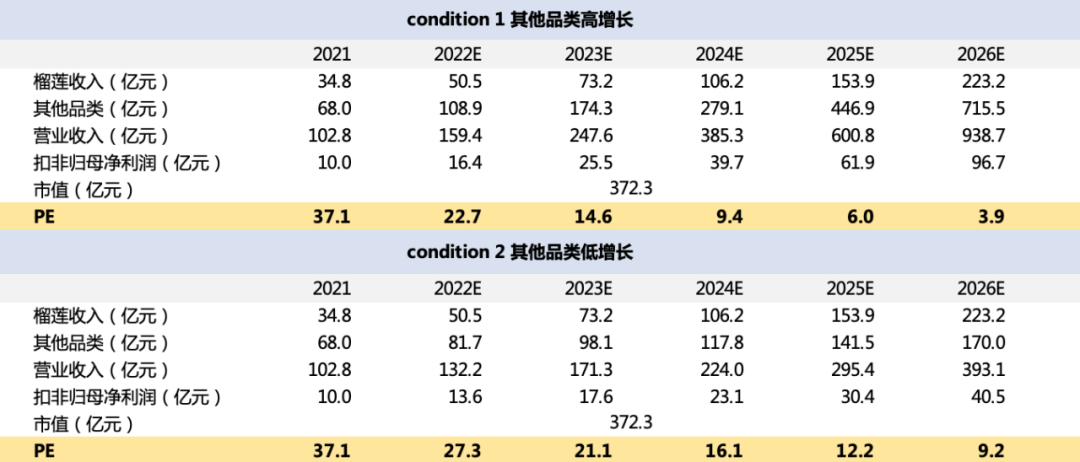

通过对公司未来5年估值消化能力的测算,以榴莲品类与国内榴莲市场同步高增作为前提,分情况来看,在其他水果品类也保持较高增速的情况下,公司表现出了较强的估值消化能力。

然而,在其他品种增速不高的情况下,公司的业绩消化能力也开始显著下降。由此看来,中长期内仅仅依靠榴莲这一大单品,难以对公司的股价形成强力的基本面支撑。

公司的估值消化能力测算,资料来源:36氪

公司的估值消化能力测算,资料来源:36氪本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

36氪旗下官方公众号

真诚推荐你关注