原标题:区域酒企成“回魂丹”,资本投资白酒企业成一本万利?

从大豪科技,到ST亚星,资本为缓解业绩压力纷纷抱上了“白酒”这根壮硕的大腿。无论是北京地产酒红星股份,还是山东地产酒景芝酒业,似乎正在被认定为上市企业掉队生的“回魂丹”。然而,区域酒企真的能够“挽救”一家上市公司保壳成功吗?

酱酒“真香”

2021年白酒上市公司的首例收购案始于ST亚星收购景芝酒业。可能又一家大豪科技出现了。

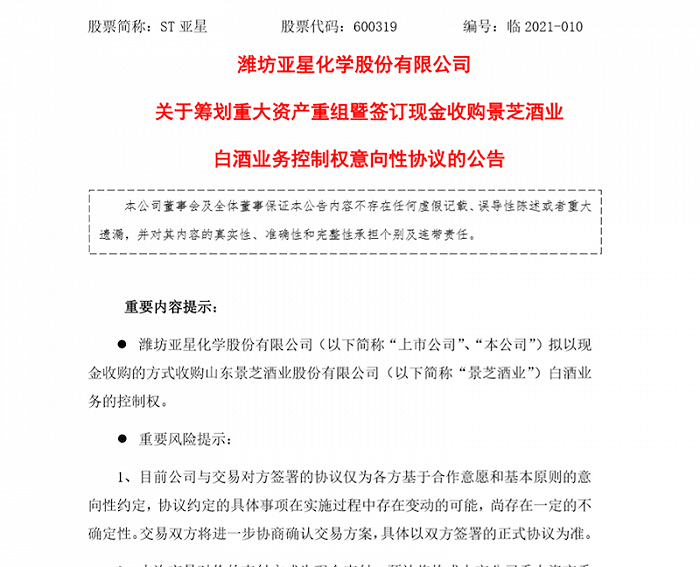

1月11日,ST亚星发布公告显示,拟以现金收购的方式收购景芝酒业白酒业务的控制权。据悉,本次交易对价的支付方式为现金支付,预计将构成重大资产重组情形。根据公告显示,1月9日,ST亚星与景芝酒业签署《合作意向协议》,双方同意ST亚星或其下属子公司以现金收购的方式取得景芝酒业白酒业务的经营性资产。本次交易完成后,上市公司将取得景芝酒业白酒业务资产的控制权。

对此,酒讯多次致电景芝酒业,但截至发稿前,对方为接听电话。另外,酒讯也同时致电收购方ST亚星董秘办,对方称一切信息以公告为主。

针对此次收购,酒类营销专家蔡学飞指出,ST亚星属于化工行业跨业进入白酒板块,考虑到亚星目前的经营情况,应该说是典型的想借助重组与接入新板块来提振解决困境,对于景芝这样的区域企业来说,新资本的进入必然会促进企业的持续经营,对于山东省内的白酒板块整合有一定积极价值。

事实上,业外资本在涉足白酒行业的攻坚战上已经越战越勇,复星系、海银系以及中植系等资本大鳄纷纷入局。最为热闹地要数复星系先后饮下“金徽酒”“舍得酒业”两杯名酒,同时江苏综艺集团也从维维股份处打包接盘了贵州醇和枝江酒业。

除此之外,业内资本也在加速整个进程。比如国台酒业收购贵州海航怀酒,以及古井贡酒明光酒业加快区域整合。

相比而言,像ST亚星这样,在专业度和资本实力都稍逊一筹的业外资本,有意借助白酒企业挽救业绩的企业不在少数。

此前ST岩石拟以8600万购买控股股东贵酒发展所持章贡酒业25%股权及长江实业25%股权;大豪科技筹划以发行股份的方式购买控股股东一轻控股持有的资产管理公司100%股权,并向京泰投资以发行股份的方式购买其持有的红星股份45%股份;再有,宝德股份收购名品世家股份。

对此,业内人士指出,去年白酒企业并购成为酱酒热之外的又一热潮。但是在收购过程中,无论是优质资本还是实力略差的资本均需要在了解白酒行业的情况下,才能进一步运营其标的公司。否则,仅仅单靠品牌扩张、资本输出以及市场拓展成功率会大打折扣。

被收购标的的命运转折点

相比于复星系、海银系以及中植系等资本大鳄收购白酒企业的目的,上市公司“落队生”收购区域酒企的目的更为直接。

“由于白酒行业营业能力相对较强、现金流情况较好,加之对抗周期性较强等因素均成为业外资本布局的重要因素之一。而业外资本选择投资白酒行业将会从有历史有文化的品牌、有优秀经营团队、有核心根据地市场稳定的业绩三方面衡量。”业内人士指出。

尽管同为业外资本跨界白酒企业,标的公司均为区域酒企,但被优质资本收购的白酒企业与被实力略差的资本收购的企业未来发展或将呈现天差地别。

对此,白酒营销专家肖竹青向酒讯指出,专业资本进入酒业以后会注入崭新的管理理念,在高端人才引进,供应资源整合嫁接,全国化市场拓展和消费者意见领袖圈层营销引领方面给予积极赋能。

这样对比来看,被实力略差的资本投资的区域酒企则需要扛起收购方的“复兴大业”,这一区别也成为酒企们命运的转折点。

然而,上市真的对于区域酒企“百利而无一害”吗?上市后的区域酒企最为直接的益处便是获得上市融资的资格。但由于部分区域酒企市场布局、产品结构、渠道拓展等方面仍存在一定问题,因此过早登陆资本市场,对未来进一步完善企业发展会产生部分阻碍。

对此,业内人士指出,事实上,区域酒企不断扩张并染指资本市场,除需要有个性化发展的支撑外,还需要市场层面作为支撑条件。若没有渠道、市场以及产品的支撑,区域企业过早接触资本市场,尽管会带来融资,但企业核心竞争力会逐渐降低。新一轮的扩张需要建立在很强的市场覆盖率、较好的受众基础和销售基础之上,而这些也将成为制约区域酒企发展的重要因素。

区域酒企并非“救世主”

实力略差的资本公司已经逐渐将区域酒企看作是业绩“救世主”,似乎通过收购便能实现翻身。

尽管2020年收购潮频现,但是从以往案例上来看,无论是此前联想收购丰联四家酒企,还是维维股份收购贵州醇,最后均以失败告终,两家酒企也不得不面临被再次抛售的命运。

对此,业内人士指出,白酒行业仍较为传统,无论是从酿造工艺,还是从经营层面,都是需要精耕细作的产业。如果一时兴起收购白酒企业,或有意收购白酒企业通过合并报表来促进业绩提升,虽然从短期来看较为有效,但是从长期运营的角度来说,无论是对收购方还是对酒企发展均无益处。

除以往失败案例外,从目前白酒行业整体大环境来看,如今,中国白酒行业呈现“大分化”趋势,在此大规律之下,区域性酒企领域中,也呈现大分化发展趋势,优势资源以及资本均向体量相对较大、整体运营较为顺畅的企业倾斜。因此,并非所有区域性酒企均有投资价值,这对于投资方而言,仍需要有长远的眼光。

对此,肖竹青指出,整个白酒行业面临酱香对浓香和其他香型白酒的挤压的同时,也面临着一线品牌渠道下沉对区域酒厂业绩的挤压。白酒市场份额将向强势品牌集中,只有酱香酒公司或区域龙头企业才有投资价值。

作为区域酒企,不仅要在省内面对名优白酒不断抢占市场份额,同样需要面临众多区域白酒的挤压。尤其是在2019年后,省酒企业面临的竞争并非是区域酒企之间的竞争,而是全国酱酒以及全国名酒的竞争。因此,从一定程度上而言,区域性酒企也面临着名酒高增长挤压、酱酒强势力争夺等挑战。

纵观目前19家白酒上市公司不难发现,无论是甘肃省酒企皇台酒业,还是青海省酒企青青稞酒,再或是安徽省酒企金种子目前的生存环境并不理想。

根据公告显示,上述三家酒企2020年前三季度营收分别为5435.75万元、5.46亿元、6.6亿,归属于上市公司股东的净利润分别为-1394.73万元、-6431.26万元、-1.1亿。从业绩数据上不难看出,似乎区域性白酒上市后的日子也并不好过。

“尽管我们不能完全肯定红星股份以及景芝酒业这样的区域龙酒企在面临这样的困难时,会出现业绩波动。但是从目前已经上市的区域酒企现状来看,前景似乎并不乐观。”业内人士进一步指出。

未来,无论时间如何更替,白酒企业仍是较为稳定的投资目标,但如何选择以及如何运营,便成为了收购方自己的“学问”。