原标题:明眼观潮丨茅台虽好不要“贪杯”,更要小心“假茅台股”

新年伊始,A股的“神话”茅台在万众瞩目中股价不断新高,一路突破2000元大关,市值奔3万亿元而去,还带动了一众白酒“小兄弟”和被戏称为“茅台族”的机构抱团强势股集体狂奔;与此同时,大批中小市值个股却纷纷下跌,股民们惊呼“股灾性牛市”来了!

提起茅台,想起流传在广深财经记者圈的一个故事。十多年前,一对高材生从英国留学归来,一位在广州某大报做证券报道,一位在深圳基金公司担任研究员,虽然互相倾慕,奈何各自奔忙聚少离多,最后未能在一起。让美女记者耿耿于怀的是,两人每次相约,对方最后都会来一句,“有余钱就买点茅台股票”,似乎茅台才是他一生真爱。时过境迁,回想起来,才醒悟这可能是直男研究员最贴心的关怀,正所谓“别时消得茅台香,当时只道是寻常”。

从历年股价走势来看,确实茅台是一家值得托付的好公司。自2018年低点至今股价涨幅已近4倍,纵观2020年大热的各大明星基金大多配置了茅台,外资投资A股茅台也是上上之选。从公司本身来说,茅台毋庸置疑是有着强大护城河的好公司,但在股价突破2000元,市值逼近3万亿大关之后,茅台还真有那么香么?

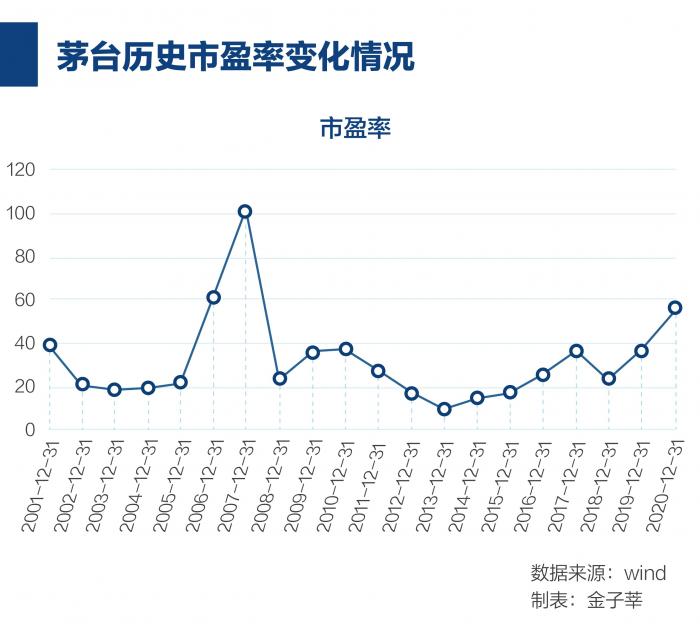

关于茅台的基本面,不需要笔者再费太多笔墨去探讨。“确定性溢价”和“稀缺性溢价”是茅台的独特优势。疫情困扰下全球经济依然晦暗不明,茅台业绩虽然增速放慢但是依然可期,只从目前京东、天猫等线上渠道的抢购火热度来说,足以见得供需失衡带来的营收和利润长期可持续预期,而这样的公司是稀缺的,机构愿意支付更多溢价,即使茅台最新的市盈率已经超过了60倍水平,是历史平均水平的2倍(过去20 年平均市盈率32倍,最高是2017年底的100倍)。

实际上,主流机构对于茅台这样有着长期稳定自由现金流的公司普遍已经不再采用市盈率估值,而是海外市场流行的DCF(自由现金流折现)估值,这种估值模式的核心变量是预期永续增长率和市场折现率两个指标。某种意义上,由于业绩增长相对明确,对茅台估值的分歧,更多是对于折现率的分歧,看好茅台的潜台词就是对经济增长长期增速预期降低(市场平均利率水平长期走低)。中生代“扛把子”、易方达基金的张坤先生在2017年时接受媒体采访时曾提到,真正穿越周期的牛股都有共性,就是资本回报高,商业模式稳定,成长速度不快但是很扎实,因为随着经济发展,社会财富和利润总量增长会越来越缓慢,越强的公司,在总量中切到的利润蛋糕越多。他这一预判,在2020年开始的“核心资产”牛市中演绎的淋漓尽致,这也是是以公募基金为代表的机构们宁可扎堆抱团大消费、新能源、医药等赛道,在并不便宜的“茅台族”等所谓核心资产中掘金,也不愿意去抄底大量跌跌不休的中小市值公司。越是贵的,可能越是好的,已经逐渐成为共识,“茅台族”们的估值水平也随之不断抬升。

实际上,这一趋势在美国股市更加明显。刚刚发布的胡润世界百强榜(以市值衡量)显示,在风雨飘摇的2020年,苹果、微软、亚马逊和Alphabet这四家头部公司的市值却大幅增长了17万亿人民币,达到了44万亿元人民币,占到了500强全体公司市值的13%。全球的机构投资者们都在给予“确定性”更高的溢价。

从长期视角来看,买入茅台这样的稳定增长企业,确实“只输时间不输钱”。例如,假设在极端情况下历史最高市盈率(2007年100倍)时买入茅台并持有至今,依然有接近15倍涨幅。在判断一个公司是否太贵,以及估值是否偏高时,核心问题是评估企业自身的内生增长是否足以消化相对高的阶段性估值,实现长期盈利。

相反,随着“注册制”全面推开后,上市公司的壳价值越来越不稀缺,很多小盘股将会越来越寂寞,成交量会越来越小,庄股们纷纷崩盘。曾经有过统计,过去很多年如果每年年底买入当年市值最小的股票,这种方式会大幅跑赢指数,但恐怕从注册制启动之后,“毛票们”的时代一去不返了,A股迈向“大而美”的时代是大势所趋。正如著名经济学家刘煜辉先生最近在演讲时所言,这一轮牛市是伴随资本市场注册制改革启动的“新生儿”,并不是个人投资者所习惯和憧憬的以中小市值公司为代表的交易型牛市,没赚到钱而抱怨“股灾性牛市”,是没有读懂背后市场认知的变化。A股散户时代已经彻底一去不返,对于个人投资者而言,就算看好白酒等大消费行业,也不妨选择消费行业基金的方式进行投资,

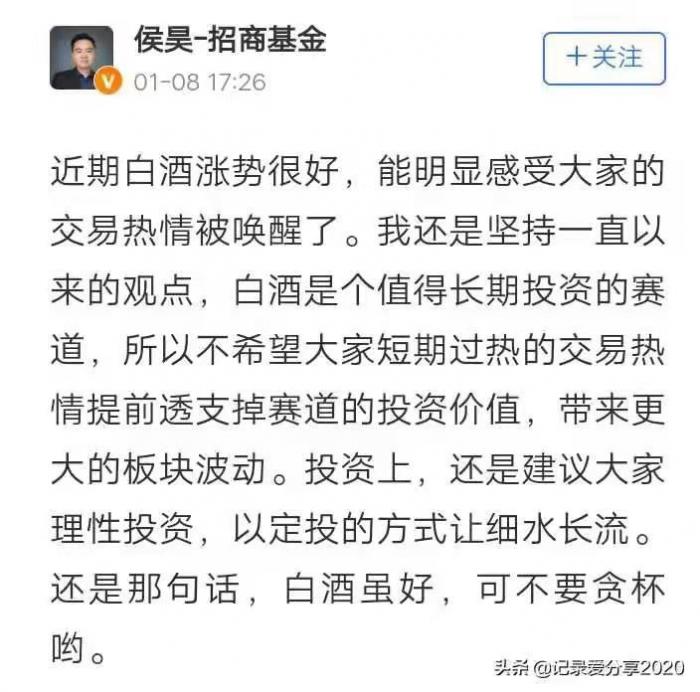

市值向头部公司集中,资金向头部机构集中,是大势所趋。但要值得警惕的是,即使长期看好,但从当下时点来看,大幅上涨之后茅台等核心资产的股价,性价比已经并不理想,抱着进来“抢一把就走”的心态,恐怕搞不好反而会折了手。甚至白酒行业基金的基金经理都公开喊话称,虽然白酒值得长期投资,但是短期情绪德过热,建议投资者理性投资,最好是定投基金细水长流。

同时我们也要看到,虽然投资“核心资产“的长期逻辑没有问题,但客观上这轮“茅台族”们集体上涨,是基金规模快速增长,机构们“抱团取暖”的结果。最新数据统计显示,仅仅1月11日 5只新基金当日合计销售就超过1100亿元,提前结束认购 。基金行业历史多次验证过“难发好做,好发难做”。市场没有“永动机”,有抱团就可能有踩踏,类似2007年下半年金融地产等周期性股票被规模不断扩张的基金持续推升,但最后却出现惨烈的“多杀多”。当然,目前市场和当时不可同日而语,但在市场的喧嚣声中,不妨多一分冷静。特别要提醒的是,随着资金大量涌入,部分二三线白酒股的阶段涨幅甚至比茅台更高,包括一些护城河不深的快消品,被冠以“水茅”、“油茅”的名号,市盈率甚至超过100倍。盲目追高此类的“假茅台股”,可能会很快付出惨痛的代价。

曾任兴全基金总经理、现任宁泉资产创始人杨东先生,就在最近对和白酒同样被爆炒的新能源行业提示了风险。他认为市场热捧的新能源股票目前的性价比对投资者已经很不友好,大多数来只能以股价的大幅下跌来消化估值,只有个别强大且幸运的领先企业可以通过时间来化解估值,成为最终真正的王者。杨东此前多次在市场高位提示风险,被业内称为“基金业良心”,忠言逆耳,但利于行。

以平常心而不是一夜暴富的心态,把“稳中求进、均衡配置”当成2021年资产配置的原则,在股票和固收产品之间、A股和港股之间、不同行业之间,均衡配置。牛市还长,何必慌张,在市场上活得久才是硬道理。