原标题:2020年地产:头部阵营固化、估值持续低位徘徊

进入2021年,各大房企陆续晒出去年的销售业绩成绩单,有人欢喜有人愁。截至1月10日晚,披露2020年销售数据的41家房企中,销售额平均同比增速为21.9%,低于2019年的28.8%。29家千亿房企中,销售额同比增长17.5%,低于2019年的25.8%。

对于地产行业而言,2020年既是极为困难的一年,又是一个新时代的开端。这一年,无论是行业趋势、企业发展态势,还是资本市场对地产股的估值逻辑,都发生了深刻的变化。

头部阵营日趋固化,房企梯队分化加剧

2020年三甲座次排名仍是碧桂园、中国恒大、万科,强势形成7000亿阵营。融创中国、保利地产以超5000亿元的规模排名第四、第五,中海地产、绿地控股、世茂集团以超3000亿元规模紧随其后。

通过综合对比2020年房企销售前30强数据,《投研观察》发现,销售规模在2000亿元以上的房企有11家,且部分房企销售额差距较小,因此该阵营未来的规模排序变化引人关注。

以全口径销售额计,2000亿元阵营按销售额由低到高排序分别为:绿城中国、阳光城、中南置地、金科集团、旭辉集团、中国金茂、金地集团、新城控股、龙湖集团、招商蛇口、华润置地。

2000亿元阵营中,按全口径销售排名,排在前30强的9至19名,随着排名更靠近,规模间的差距越小,最小的差距仅有1亿元。以绿城中国、阳光城、中南置地、金科集团为例,销售额分别为2147亿元、2180亿元、2232亿元、2235亿元。

值得一提的是,头部企业和销售额在2000亿-3000亿元之间的房企,规模存在较明显差距,而且这两个群体之间想要跨圈也很难,所以只能在圈里竞争。

综合来看,2020年TOP200房企销售数据,前50房企竞争最为激烈。2020年TOP50门槛同比提升17%至859亿元,相比之下,TOP100门槛同比仅提升9%至257亿元。其中TOP50房企销售额市占率62.2%,同比上升2.6%。行业竞争及梯队分化或将进一步加剧。

三道红线强势出台,房企放缓扩张力度

2020年以来,银保监系统对房地产金融领域保持强监管态势。尤其是2020年8月,住建部联合央行召开重点房企座谈会,提出“三道红线”融资监管新规(“345”新规):红线1:剔除预收款后的资产负债率(以下简称为新资产负债率)大于70%;红线2:净负债率大于100%;红线3:现金短债比小于1.0倍。根据企业踩线情况不同,分为“红、橙、黄、绿”四挡。分档设定有息负债规模增速阈值,每降低一档,上限增加5%。

随着“三道红线”新规出台,融资监管持续收紧,土地市场热度有所下滑。土地成交方面,疫情影响下一季度成交量降至低点,成交规划建筑面积为15890.34万平方米,同比下跌19.05个百分点;二季度随着优质地块供应量的增多,成交量跟随上涨,成交规划建筑面积为34308.64万平方米,同比上涨18.29个百分点;三季度随着“三道红线”政策的出台,房企资金压力增大,成交量较上季度有所下滑,成交规划建筑面积为30941.39万平方米,同比上涨11.94个百分点;第四季度受到供应放量的影响,带动成交上行,成交规划建筑面积为32984.13万平方米,同比下跌8.27个百分点。

在疫情影响下,各能级城市之间土地市场表现加速分化,一线城市仍是房企争先布局的首选,一线城市抗风险能力更强,疫情后房企对于一线城市更加青睐。二线城市在2020年成为调控的重点区域,土地市场热度较2019年有所回落。三四线城市由于之前几年需求透支,并且缺乏产业支撑,加之疫情影响,土地市场整体表现不如人意。

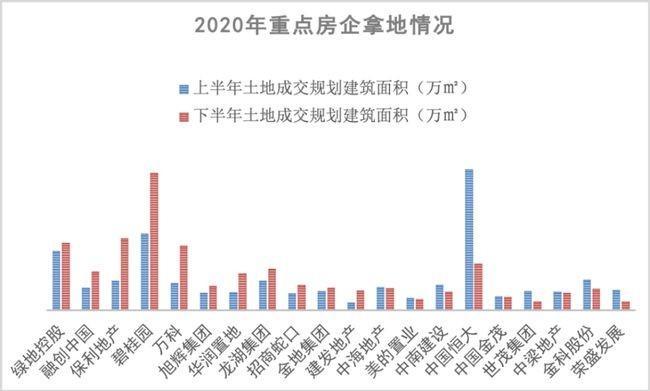

对于财务状况不符合监管要求的房企来说,拿地节奏明显放缓,如恒大、金茂、中南等房企,纷纷在下半年减少拿地,其中恒大最为显著。恒大上半年土地成交规划建筑面积为2928.7345万平方米,下半年土地成交规划建筑面积为975.9648万平方米,下跌了约67%。

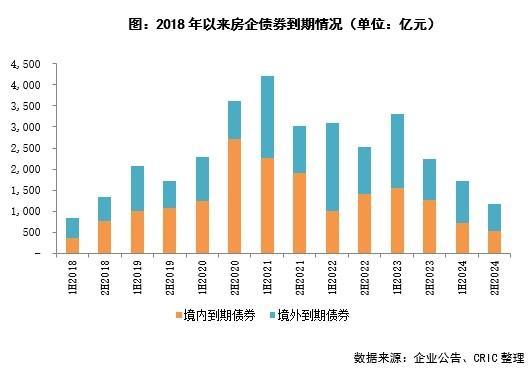

融资规模大幅提升,融资利率整体下行

截至1月7日,上市房企已发行13只美元债。根据各房企公告披露来看,募资用途多为现有债务再融资。数据显示,2020年房企偿债规模约9154亿元,同比增长28.7%。2021年房企到期债务规模(不含2021年将发行的超短期债券)预计将达12448亿元,同比增长36%,历史性突破万亿元大关,房企偿债压力继续攀升。

融资监管新规“三道红线”出台后,大部分房企有一条或多条指标“踩线”,政策压力下,房企开始主动调整融资结构,通过增发新股、子公司IPO等方式加强股权融资。

数据显示,2020年40典型房企融资总额为9555.79亿元,同比去年增长18.95%。2019年40房企融资额为8033.22亿元,2018年40房企融资额为6949.72亿元,融资规模增速都创新高。

从发行结构来看:公司债(2603.8亿元,同比下滑12.89%)、境内银行贷款(1907.03亿元,同比增长62.31%)、其他债权融资(1810.38亿元,同比上涨1.03%)、信托贷款(966.45亿元,同比上涨1.92%)、中期票据(480.73亿元,同比上涨38.41%)、委托贷款(17.55亿元,同比上涨150.71%)、海外银团贷款(60.59亿元,同比下滑51.27%)、股权融资(1709.23亿元,同比上涨162.79%)。

债权融资方面,公司债作为房企最重要的融资渠道,今年发行规模大幅下滑12.89%,主要由于美元债的走低,受国外疫情反复,房企海外融资不确定性大大增强,2020年外币融资行为也反应出这一特点。

股权融资方面,股权融资激增大幅增长162.79%。房企股权占全部融资额占比不断上涨,尤其是下半年,为了进一步迎合政策,降低杠杆与负债,房企掀起物业拆分上市的浪潮,仅仅下半年,就有14家房企旗下的物业公司在港交所拆分上市。此外,今年房企纷纷引入战略投资者,6月万科引390.4亿元战投、8月恒大引入235亿港元战投,通过释放股权,出售项目的方式进行再融资成为房企新宠。

从各类融资渠道发行笔数来看,2020年房企融资渠道分布情况:境内银行贷款426笔;其他债权融资212笔;信托贷款146笔;海外配股融资130笔;公司债122笔;中期票据33笔;境内再融资19笔;海外银团贷款12笔;委托贷款5笔。

从40房企对外披露的融资利率来看,2020年40典型上市房企融资最显著的特征就是融资利率下行。公开披露融资利率的共179笔,其中融资利率5%以下的共计72笔;融资利率在5%-7%之间的共计65笔;融资利率7%-10%之间的共计31笔;融资利率10%以上的共计11笔。相比2019年动辄10%以上的成本,2020年房企融到的钱更便宜了。

各项估值均处历史底部,成长空间大

据机构统计,申万28个一级行业有7个行业全年是下跌的,其中房地产指数是跌的最惨,跌幅接近11%。以行业销售规模排名前十的房企为例,过去一年,市值共缩水了约3631亿元,相当于跌去了一个万科A。

2020年,中国的房地产行业在种种看空声浪中,逆市上行,在经历了第一季度的停摆后迅速复苏,商品房全年成交额又创出了新高。各大标杆房企的业绩也稳中有进,据中指研究院的统计,2020年百亿企业销售额平均增速为14.4%。相较销售市场,开发商在资本市场的处境要困难得多。

房地产开发指数从年初的低点起步,逐渐攀爬上8月份的相对高点,然而好景不长,自2020年8月下旬开始,行业指数便掉头持续向下,全年跌幅近11%,远远跑输同期上证指数12.6%的涨幅,位列最惨烈行业板块之一。

以销售金额排名前十的房企为例,2020年全年下来,只有2家房企的股价录得了上涨。其中,保利地产以2020年1月2日的15.44元开局,在12月31日报收15.82元,微涨2.5%,按119.68亿的总股本计算,市值增加了45.5亿元;绿城中国从9.67港元上涨到了11.34港元,17%的涨幅跑赢了不少地产股。

在股价下跌的8家房企中,跌幅最小的是万科A,从年初的31.54元下降到了年末的28.7元,跌幅约9%,市值缩水了330亿元,截至2020年12月31日,总市值仍有3334亿元。

整体来看,两家A股上市房企的股价表现要比内房股稳定,但就估值而言,这10家房企除了中国恒大仍有20倍的市盈率外,其余大部分都在10倍以下。数据显示,截至2021年1月7日,房地产行业PE(TTM)为8.0倍,低于1年移动均值8.7倍,低于3年移动均值10.0倍,房地产行业PB为1.1倍,市盈率和市净率仍处于底部区域,公募基金配置比例持续走低。

新的一年,房地产行业还将如何调整?《投研观察》将持续关注。