原标题:财报该如何赌?

图片来自unsplash

图片来自unsplash编者按:本文来自美股研究社,作者li俊,创业邦经授权转载。

最近大盘没有太多值得分析的地方,因为整个市场行情都是跟着财报在走,而财报恰恰是不确定性最大的关键节点。可以这么说,财报没公布前,一家公司是涨还是跌,几乎没人可以预测。

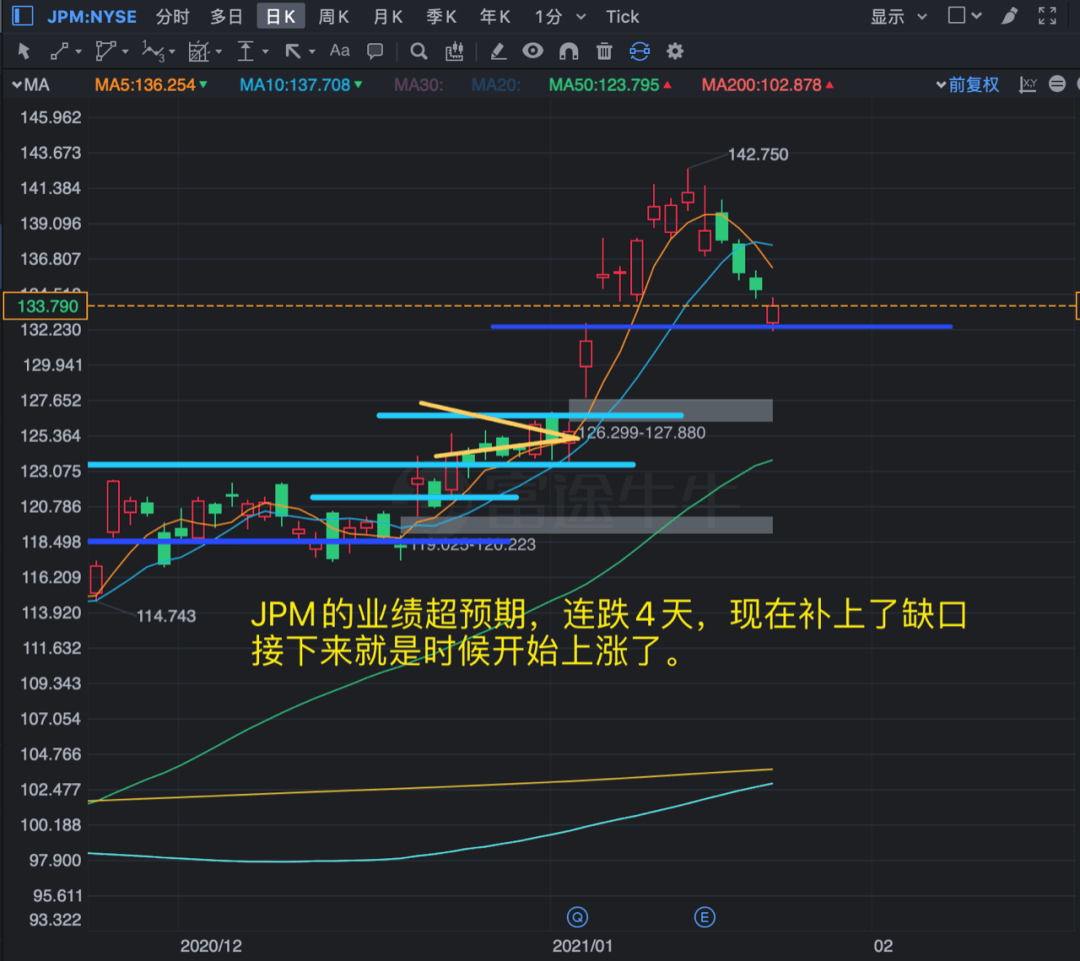

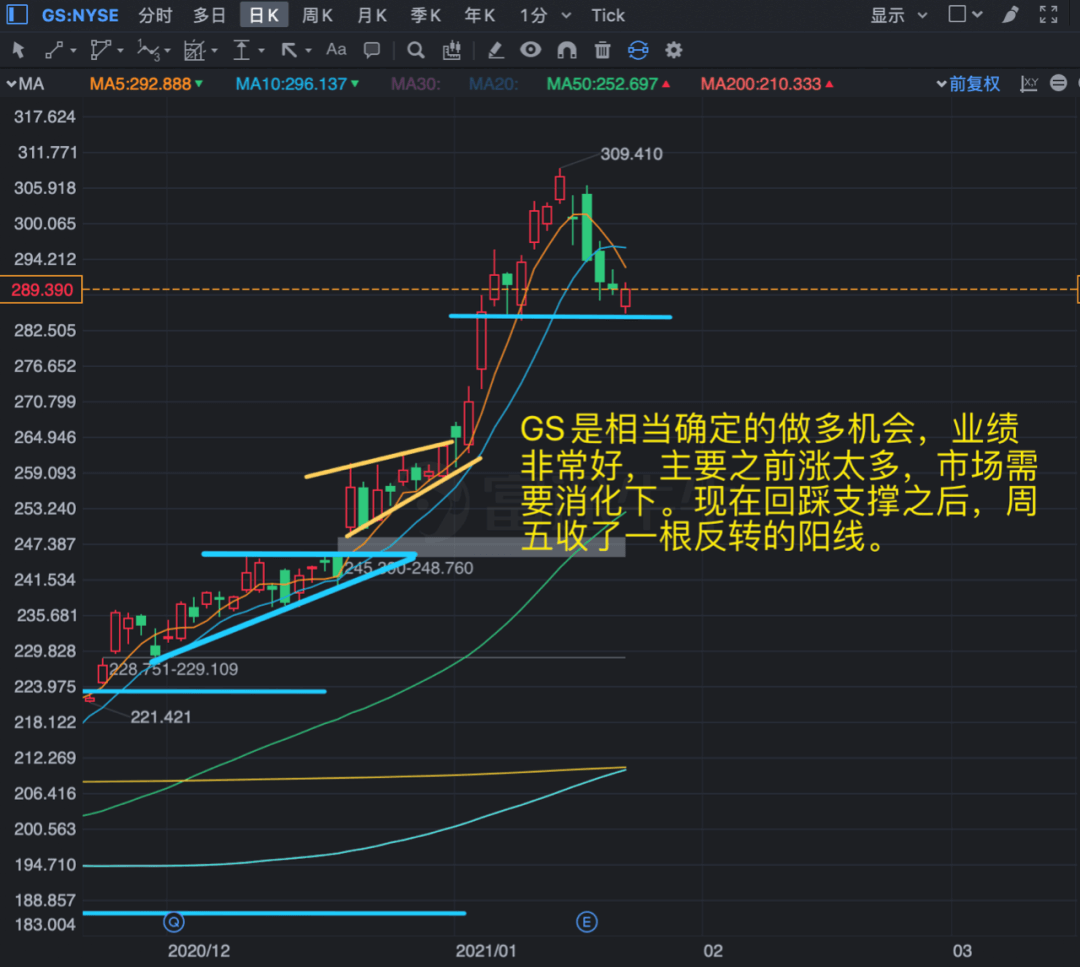

所以我平常都不是特别推荐去赌财报,因为很多时候对业绩的预测都没问题,但财报后的走势却往往并不是按照节奏来。好比前段时间业绩远超预期的三大投行GS、JPM和MS,财报那么好,结果却是连跌3天。

下周应该是财报季最高潮的部分了,标普500指数成分股有100多家公司要发财报,这其中还包括了微软、特斯拉、苹果和Facebook这四大巨头,所以大盘怎么,我们也无法预测。但一些有意思的策略倒是可以给大家分享下。

1、关注财报后的跳空缺口

一家公司财报超出预期,往往会迎来资金追捧,最后放量跳空暴涨。如果财报当天能够高开高走,这往往意味着后续还有一波行情。这就是我一直强调的power earnings gap,一旦形成这种因为利好而诞生的跳空缺口,并且是收了一根阳线,那么追涨进去,往往会有不错的行情。

这样的案例比比皆是,背后逻辑的很简单,财报很好高开之后,机构继续大量买入,当天追进去的机构都要赚钱的,所以上涨行情不会在一天就结束,而是会延续很长一段时间。举个ZS的例子,上一次财报暴涨25%,但后面又从185涨到了215,这一段行情就是确定性的捡钱行情。

美股市场里面强调的是强者恒强,但一家公司业绩超预期,并且出现了放量暴涨缺口,其实往往意味着估值逻辑发生了变化,你就不能再用过去的估值体系去看这家公司,需要具备更加超前的眼光。机构一定是看到了某些我们没看到的东西,所以他们才会愿意在已经暴涨的情况下,还继续追涨进去。

所以当我们看到PEG出现之后,我们一定要果断追涨进去,可能最初的几天会出现亏损,但那大概率就是给你加仓的一次机会。回调震荡,那就是为了把追涨的散户洗出去,机构其实是为了 更好的拉升做准备。

2、暴雷的三个月内不要碰

有的公司因为业绩差,遭到投资者的抛弃,财报当天放量暴跌,很多人都觉得这是一个很好的抄底机会,但你仔细揣摩下,可能会发生这并不是一个很好的抄底信号。因为一家走下坡路的公司,其实并不只是某个季度出现了问题,而是更可能在好几个季度都会连续出问题。

最为典型的就是INTC,7月23日公布财报之后,这公司业绩暴雷了,放量暴跌了16.24%,当时很多人要进去抄底,结果INTC是涨了一段时间,但三季度财报再次暴跌,又一次刷新底线。最近是出现了一些利好有了点反弹,但四季度财报再一次暴雷。又回到了2月份的起点,等于半年没赚一毛钱。

有的公司财报暴跌,其实业绩并不差,暴跌只是因为财报前涨太多了,市场预期太高,借助财报利好出货,如果回调到一个合理估值区间,这是可以抄底的。但有的公司暴跌,那就是因为业绩差,市场竞争力不断下滑所致,这种情况下,那就千万不能去抄底,因为有可能你就抄在了半山腰。

我并不是说暴雷的公司不能去抄底,而是说这些公司大概率会跑输同行。好比INTC二季度财报暴跌之后,确实有那么一波从46到56的反弹过程,但如果这段时间你去看下其他芯片股,那涨幅远远跑赢了INTC。记住那句话,资金永远更愿意去追捧好公司,而不是去抄底垃圾公司。

3、赌财报只是针对短线投机者

一家公司财报没有公布之前,套路非常多,有的时候会暴涨,有的时候会连续暴跌,还有的时候会横盘震荡,机构的套路很少会完全一样,我们其实很难去精准每一次财报的走势,但我想要强调一件事,财报并不是单一的交易日。

以GS来举例吧,这家公司财报前连续暴涨,财报前的8个交易日涨了20多个点,这些涨幅其实也应该被算到财报当天的涨幅中,因为这些涨幅之所以出现,很重要的一个原因,那就是机构看好GS四季度的财报。

等到财报公布之后,GS财报当天跌了2.2%,这个时候我们不能说GS财报垃圾,这么好的财报还跳水了,实际上对于那些长线布局的投资者来说,别人是等于四季度财报涨了18%。你财报前一天进去赌的,却等于是亏了2%。对于长线投资者来说,根本就不存在赌财报这么一回事。

4、赌财报的风险控制

财报最大的问题那就是不确定性,很多人喜欢赌财报,毕竟一天盈亏几十个点,那种刺激感肯定不一样,但如何进行风险控制,或者说去判断财报值不值得去赌,这其实是一个很大的学问,关键的一步在于预估自己的损失。

其实这个倒是挺简单的,我们下注去赌某一家公司的财报,肯定是因为看好这家公司业绩,或者通过各种途径了解到,这家公司的业绩应该不算太差。以Netflix来举例,财报前我们查到美国流媒体收视率Top 10中有9个是奈飞的,再加上10月份的一次调价,大致就可以估算出四季度财报应该不算太差。

这个时候就需要结合技术形态去分析,奈飞在465~575这个区间范围震荡了半年时间,这次的财报大概率就是要选择方向了。财报没公布之前,奈飞的股价是500。那么我们的风险回报比,其实就大致估算出来了。

奈飞的财报如果不符合预期,那么我们最多亏损35美元,如果超出预期,那就突破575的阻力线,一般还会有继续上涨,可以还少看涨到650美元,那么我们大概率会盈利150美元。涨跌的概率都是50%,我们的风险回报比是(-35)*50%+150*(50%)=55.5美元。

从数学期望和概率上来看,我们大概率可以盈利11%,这个时候你再去找点其他可以作证奈飞业绩的信息,例如奈飞的谷歌搜索趋势,Twitter上的用户评价等等,要不要去赌财报基本就是一目了然了。

5、财报相关性的期权机会

赌财报,在我看来是非常低级的一件事,毕竟就和猜大小差不多。猜对了,自然非常爽,但如果猜错了,那也和吃了苍蝇一样,我们正确要做的事,那就是合理利用财报当天的波动,寻找一些有价值的期权机会。

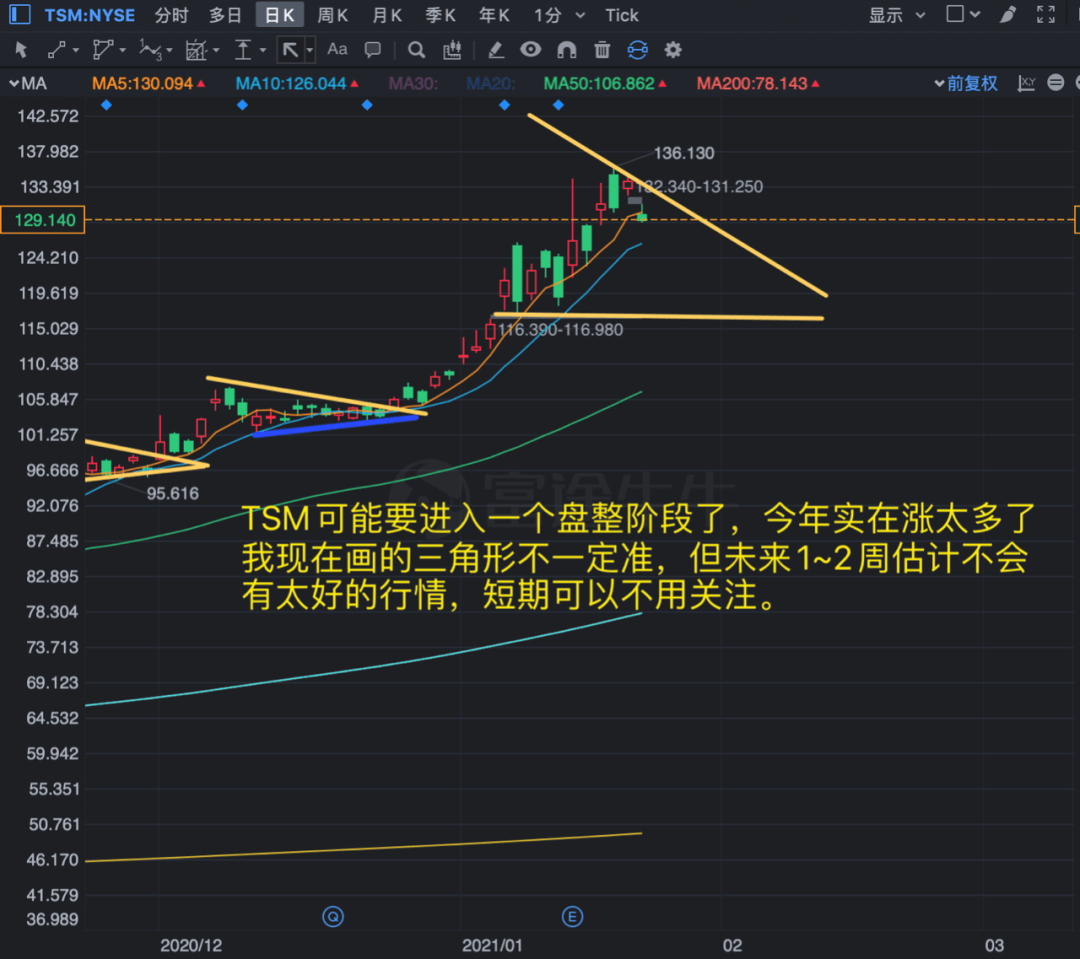

举个最近的例子,那就是TSM。TSM的财报在我看来就是没啥好赌的,这公司每个月都公布营收数据,财报前又涨了很多,基本等于业绩明牌了,当时我就判断这次的财报可能波动不大,TSM每次的财报其实波动都不大。

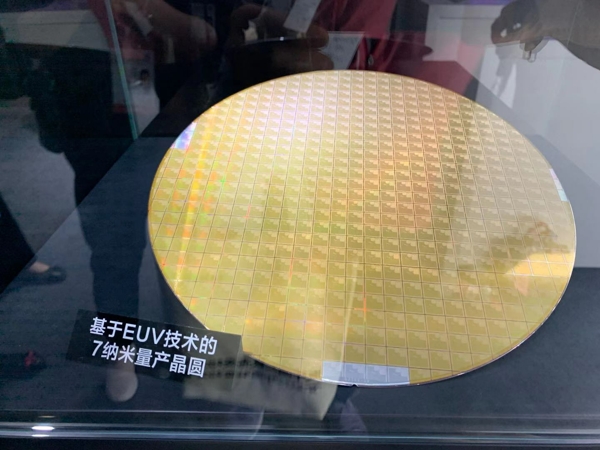

这个时候我们应该考虑同一个赛道的相关公司,TSM作为代工半导体巨头,2021年新品需求井喷,它肯定会加大生产。那么一加大就需要更多的芯片设备和材料,这就意味着LRCX、AMAT、AMSL这些公司的业绩明牌了,我们买点这些公司的看涨期权赌一把。

最终的结果大家看到了,TSM业绩确实是中规中矩,虽然因为大幅上调业绩预期,财报当天暴涨,但LRCX、AMAT和AMSL的涨幅也不小。更重要的是,TSM的期权因为要发财报,隐含波动率很高,并不值得布局,而那三家却非常值得一买。事实上,当天都出现了10倍以上的机会。

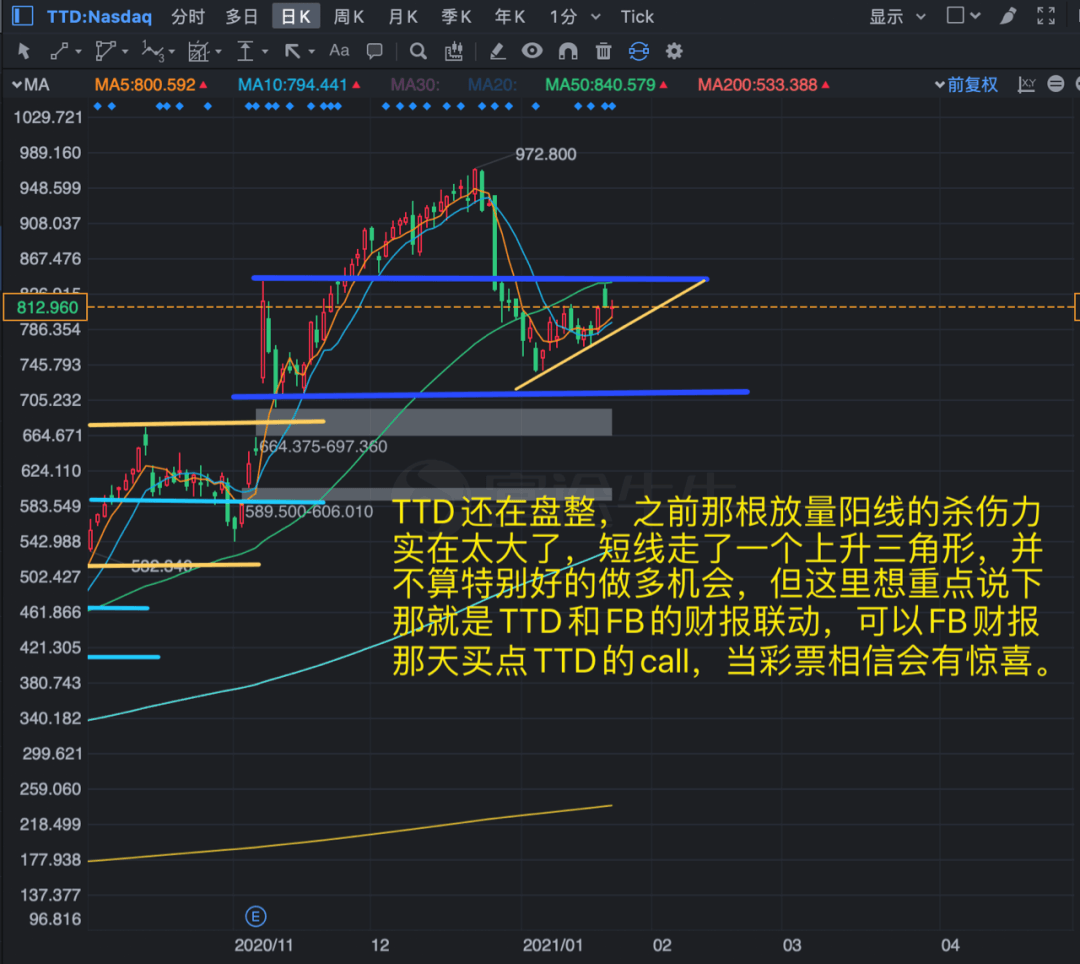

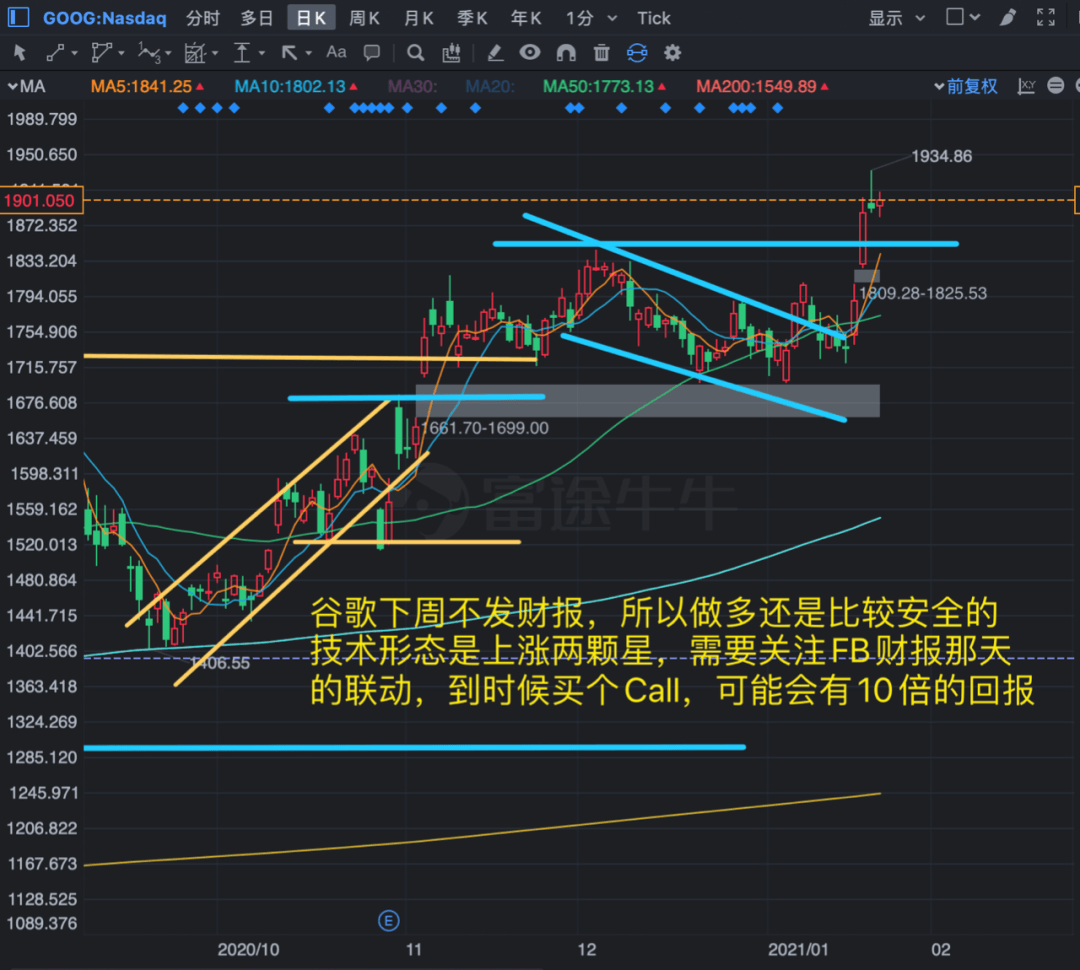

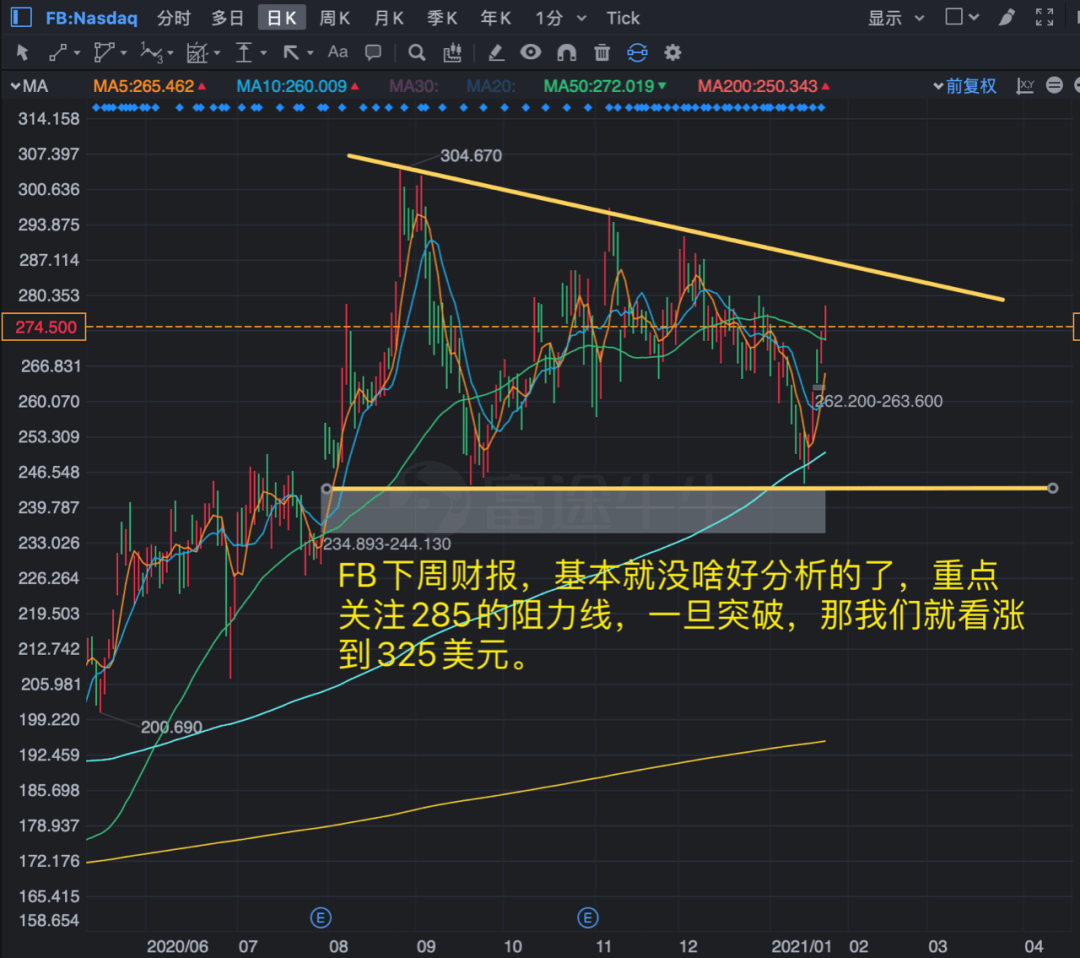

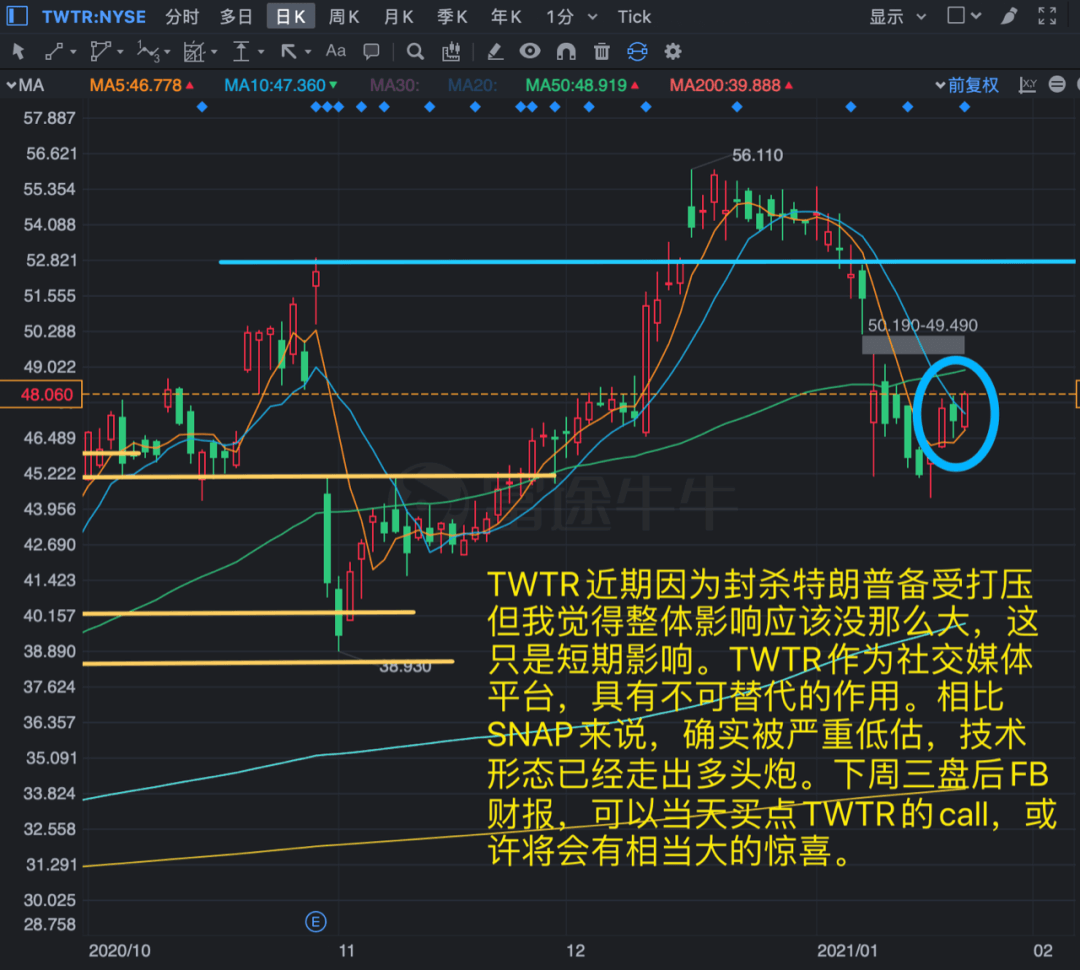

那么下周其实也有类似的机会,那就是Facebook那一天。Facebook的营收都来自数字广告,如果Facebook业绩超预期,那市场会被动认为PINS、TTD、TWTR、SNAP、GOOG这些同一个赛道的玩家业绩也不差,所以你买点看涨期权大概率会赚的非常爽。

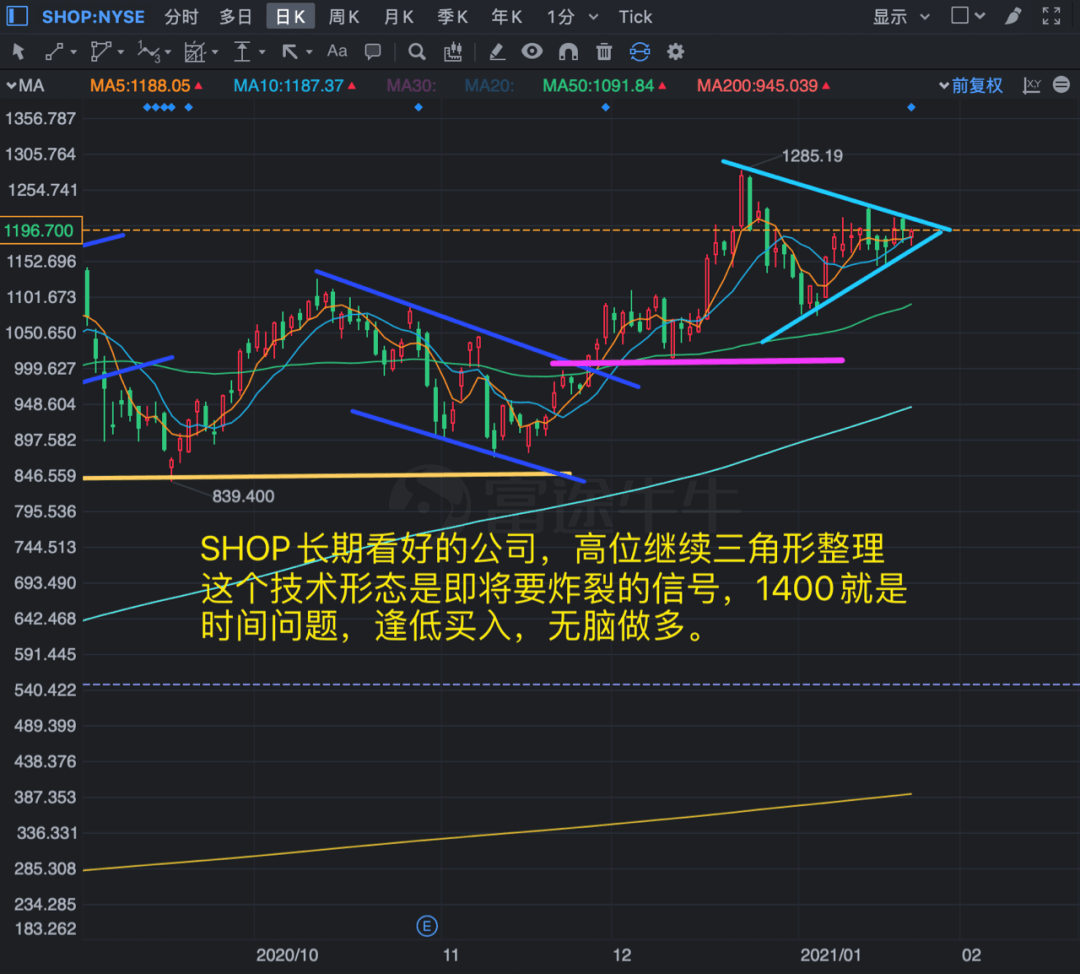

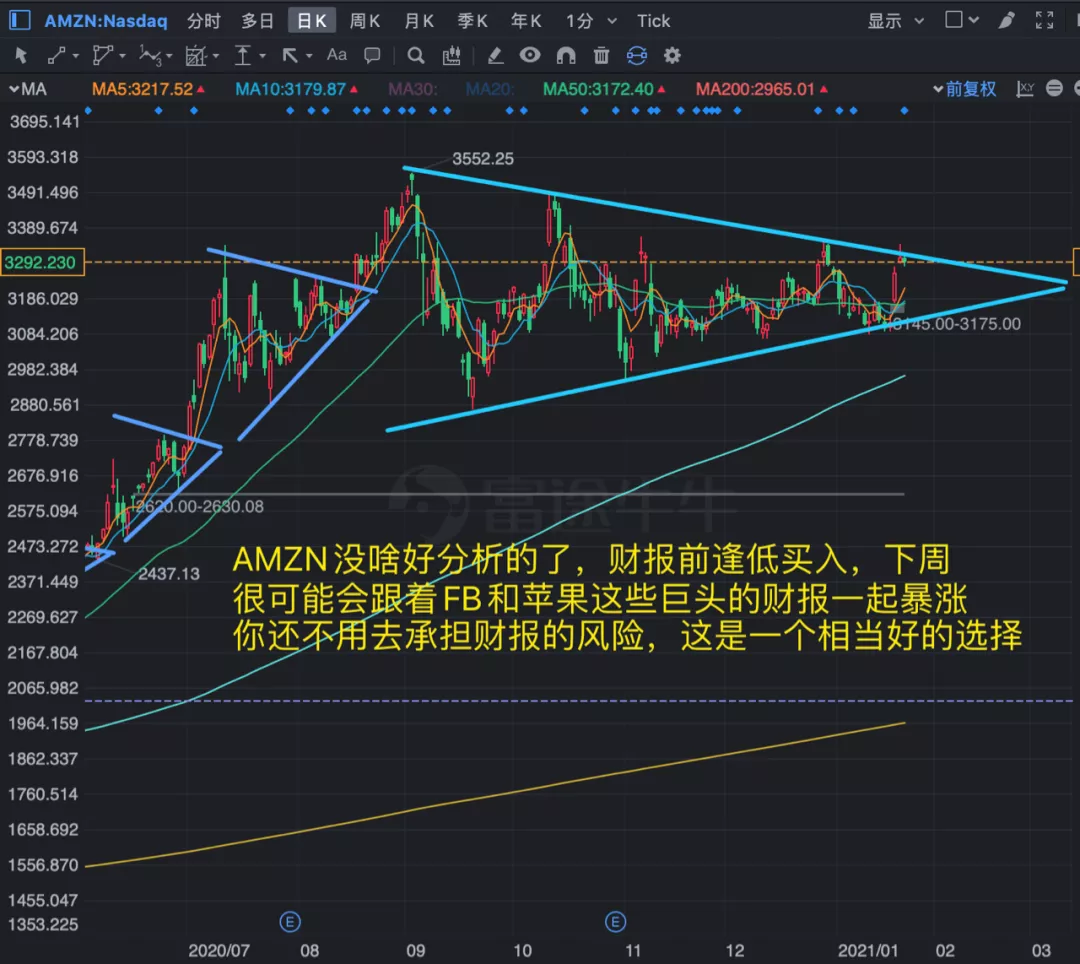

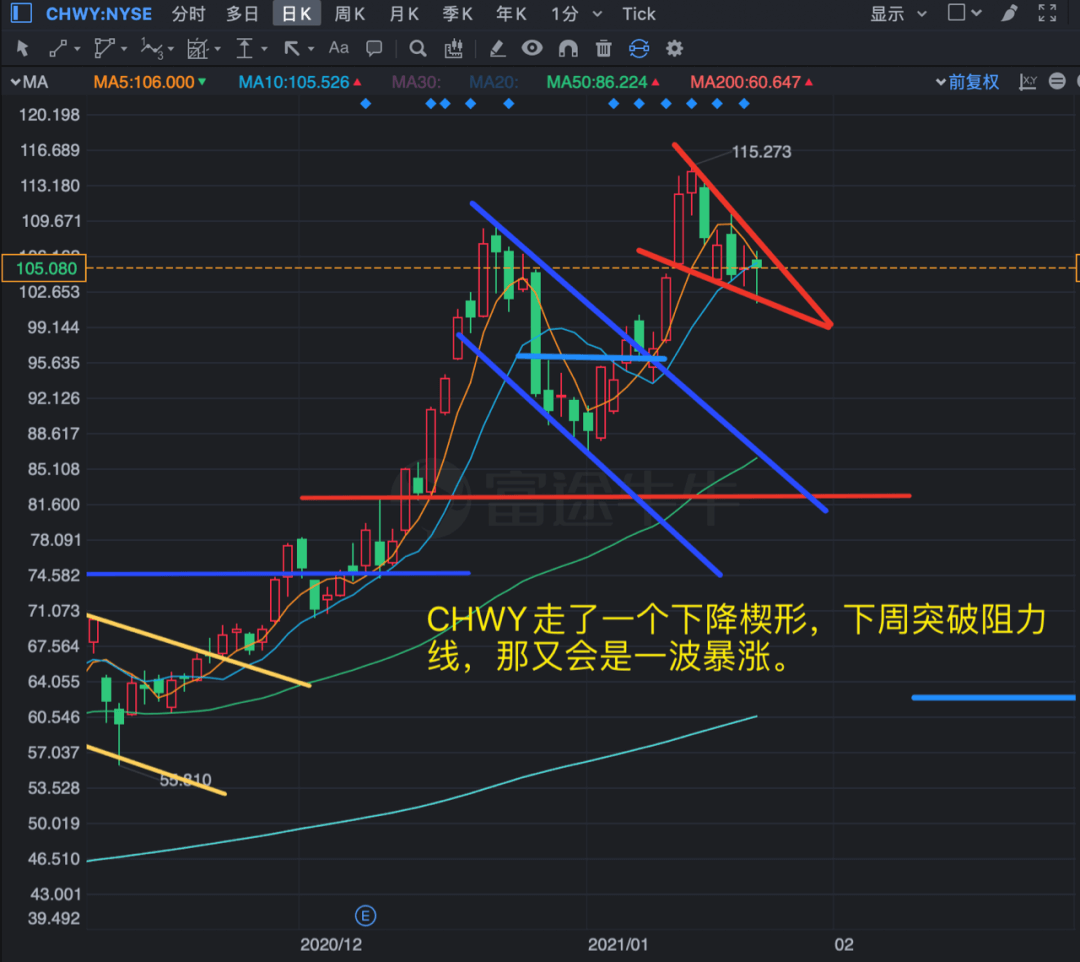

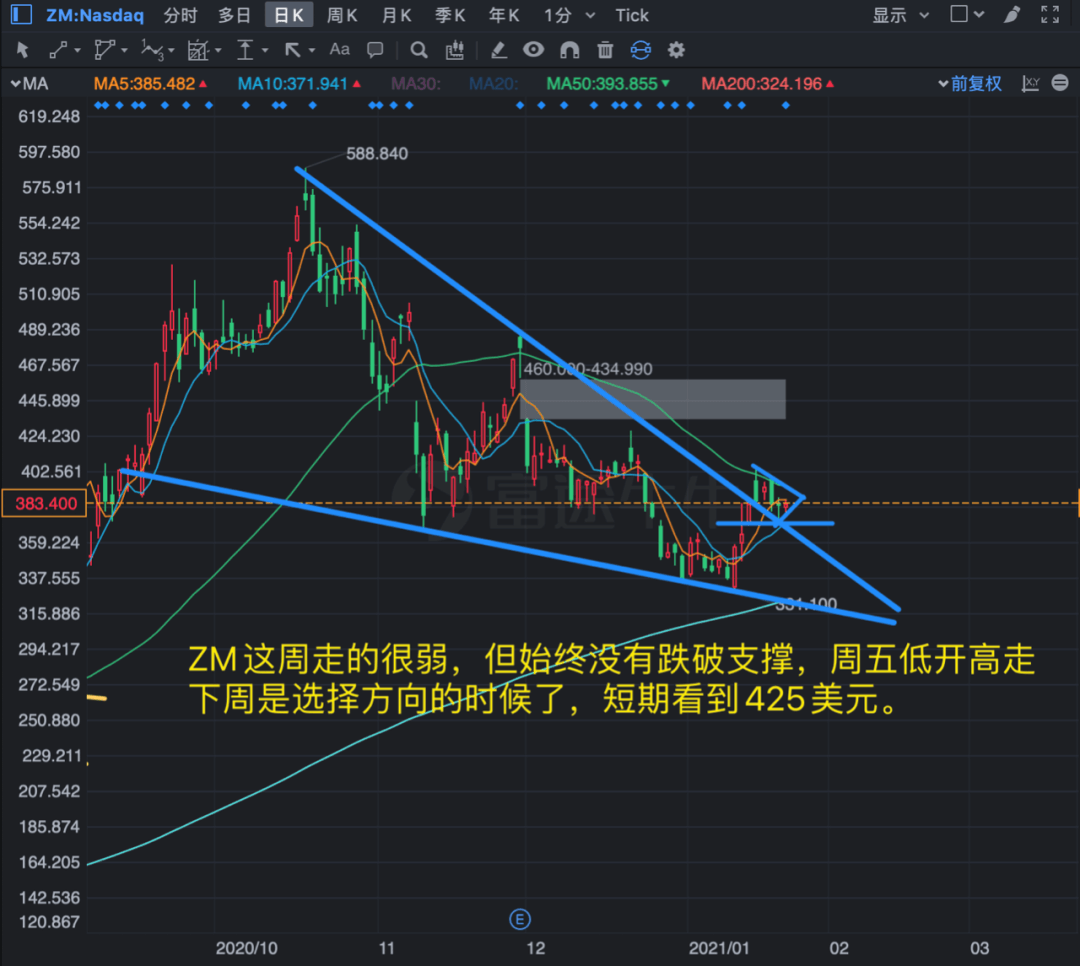

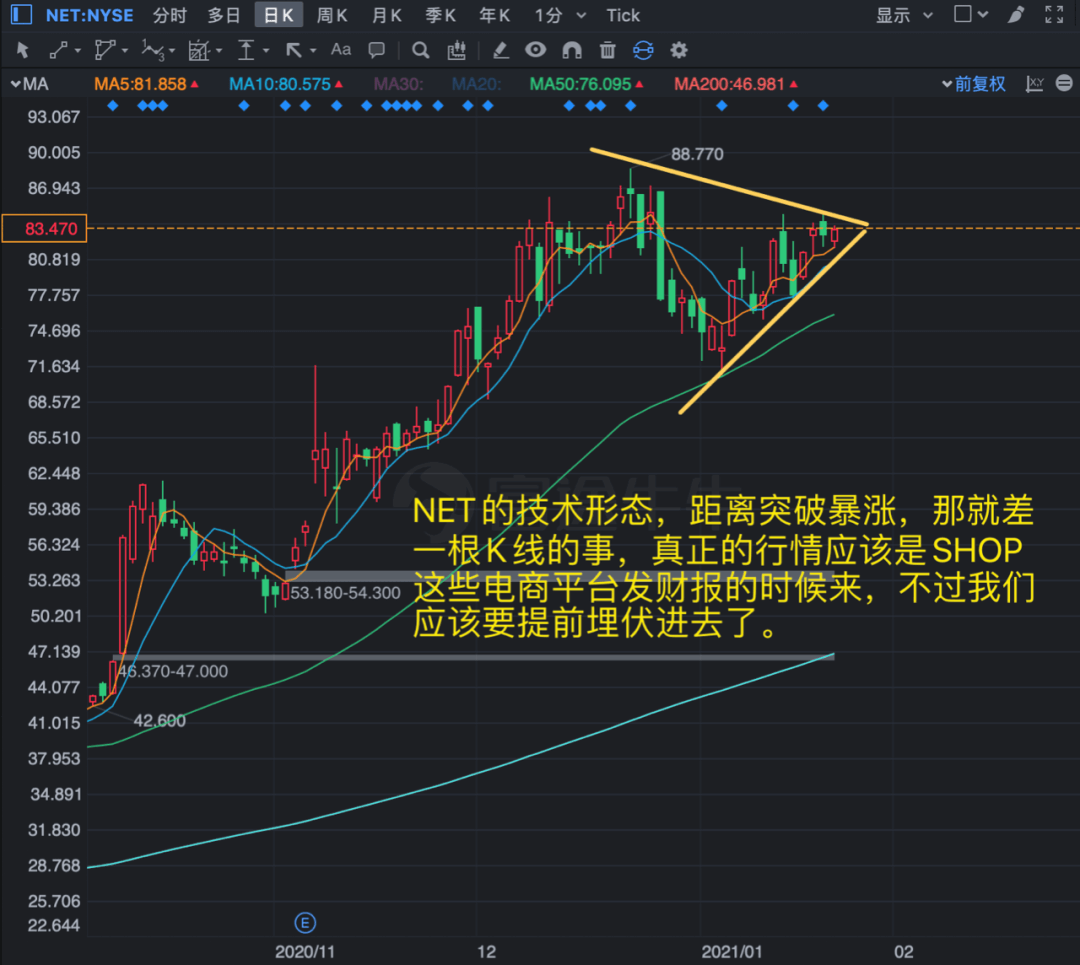

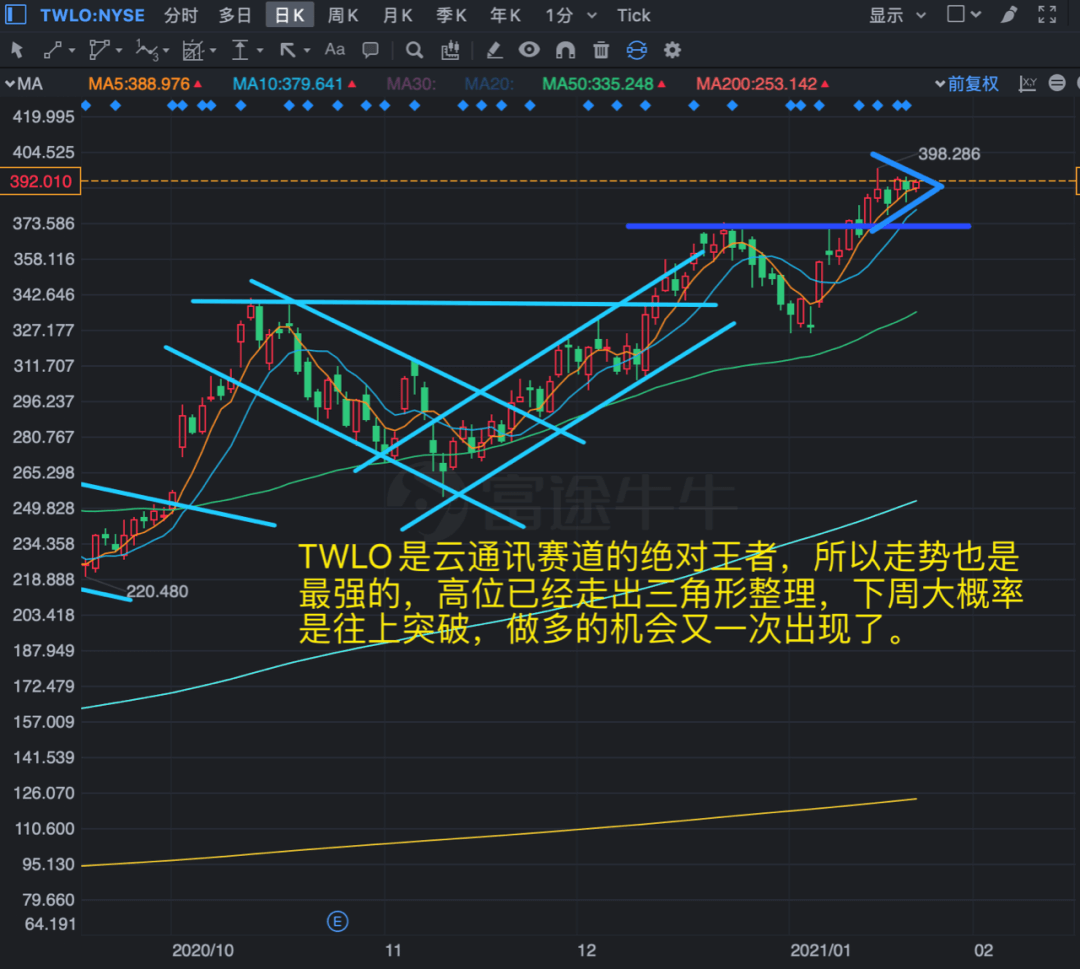

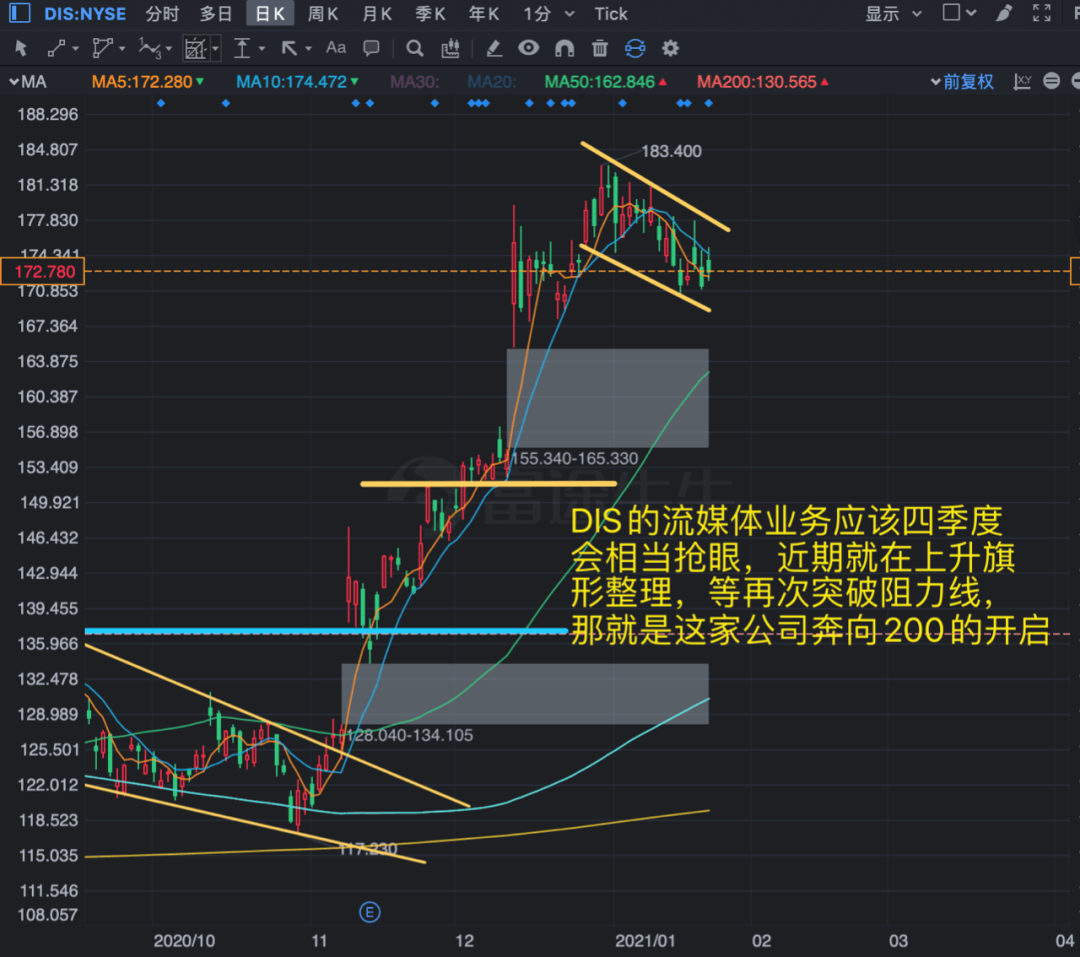

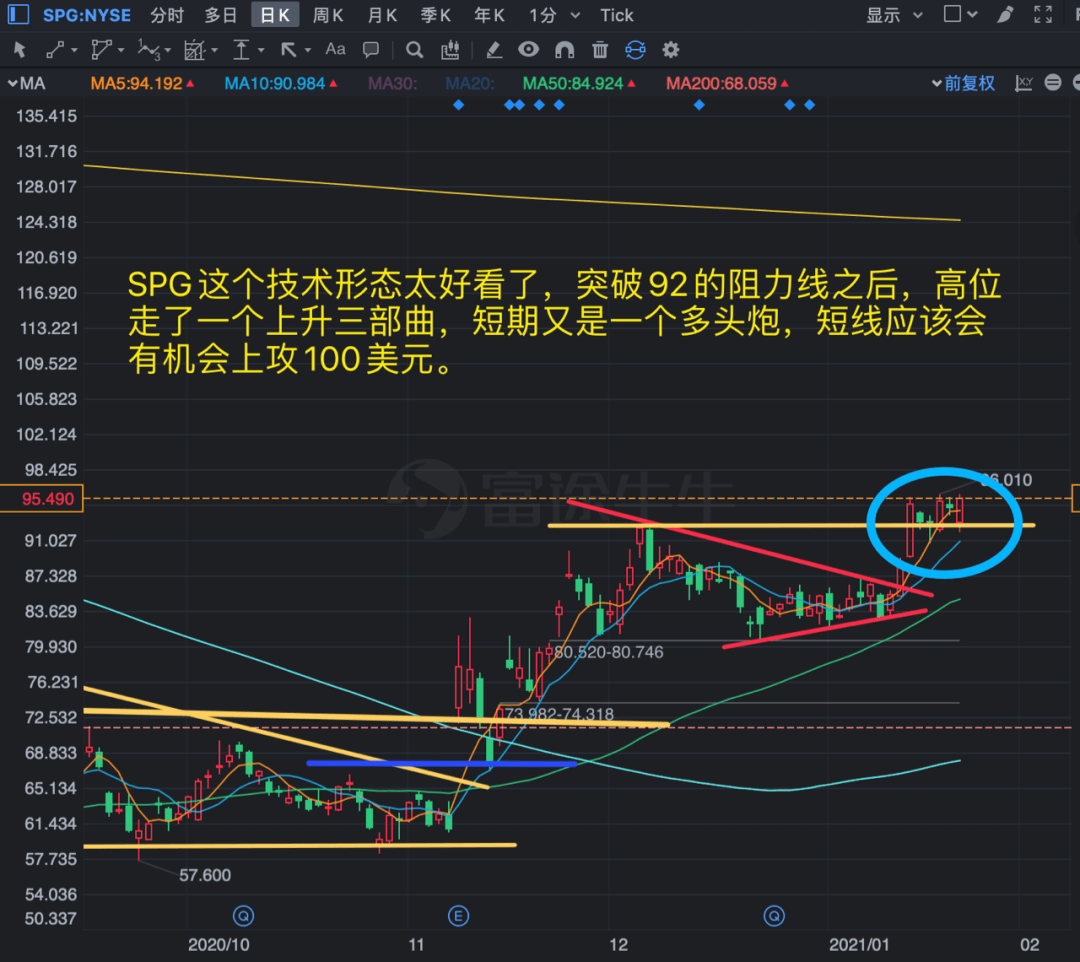

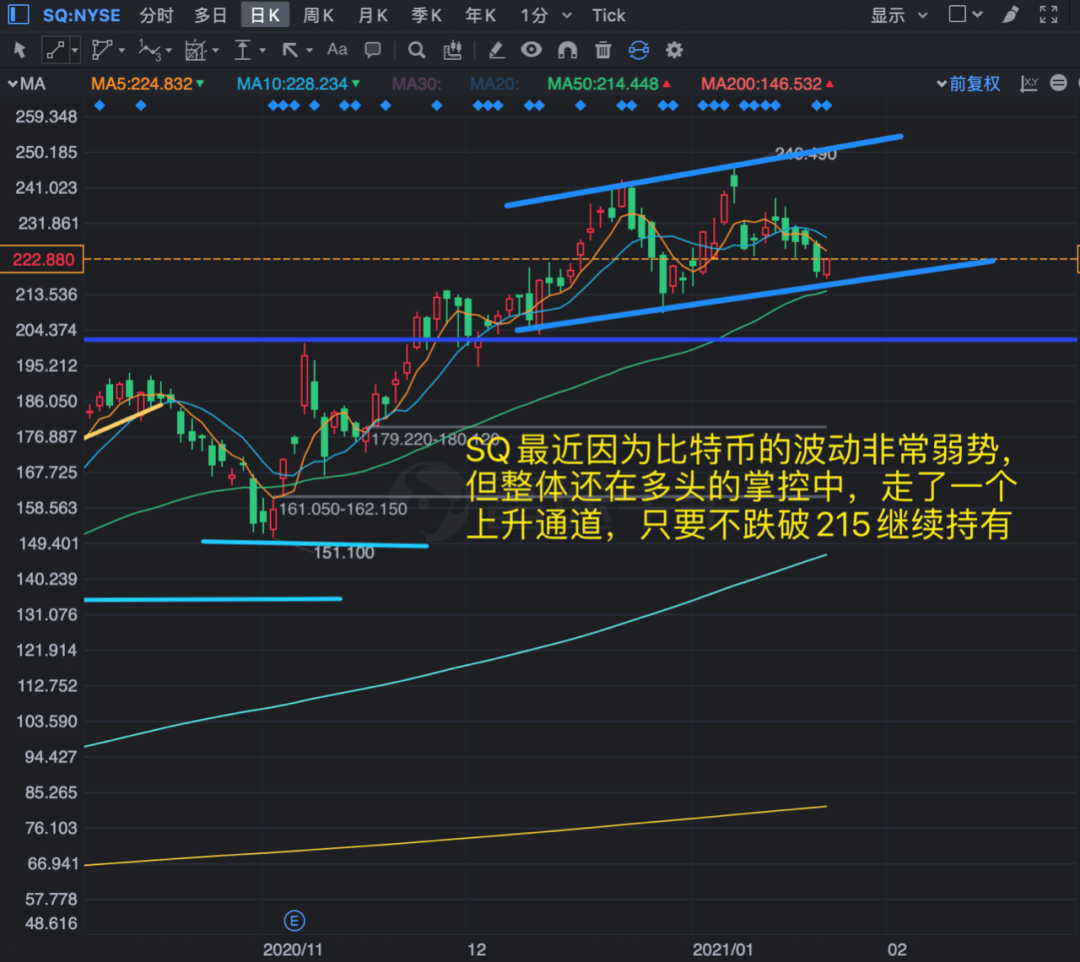

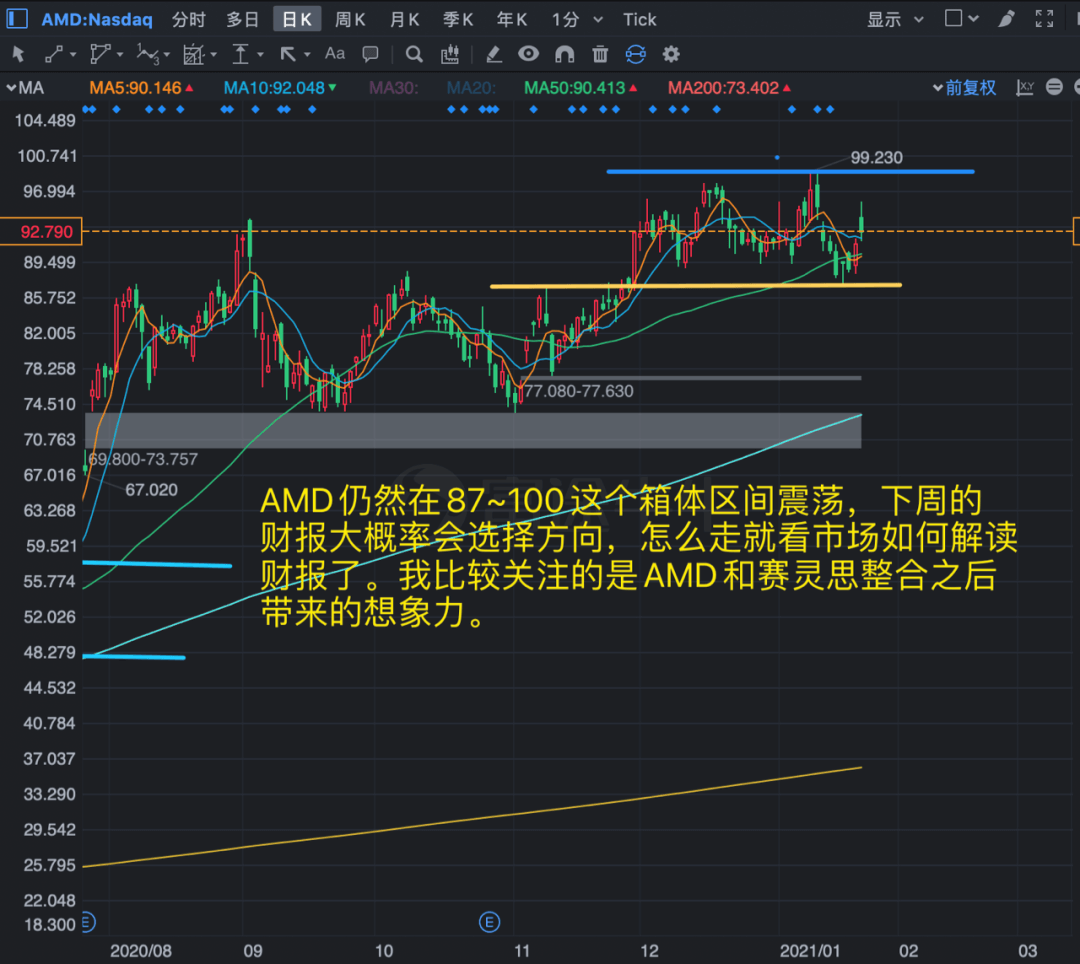

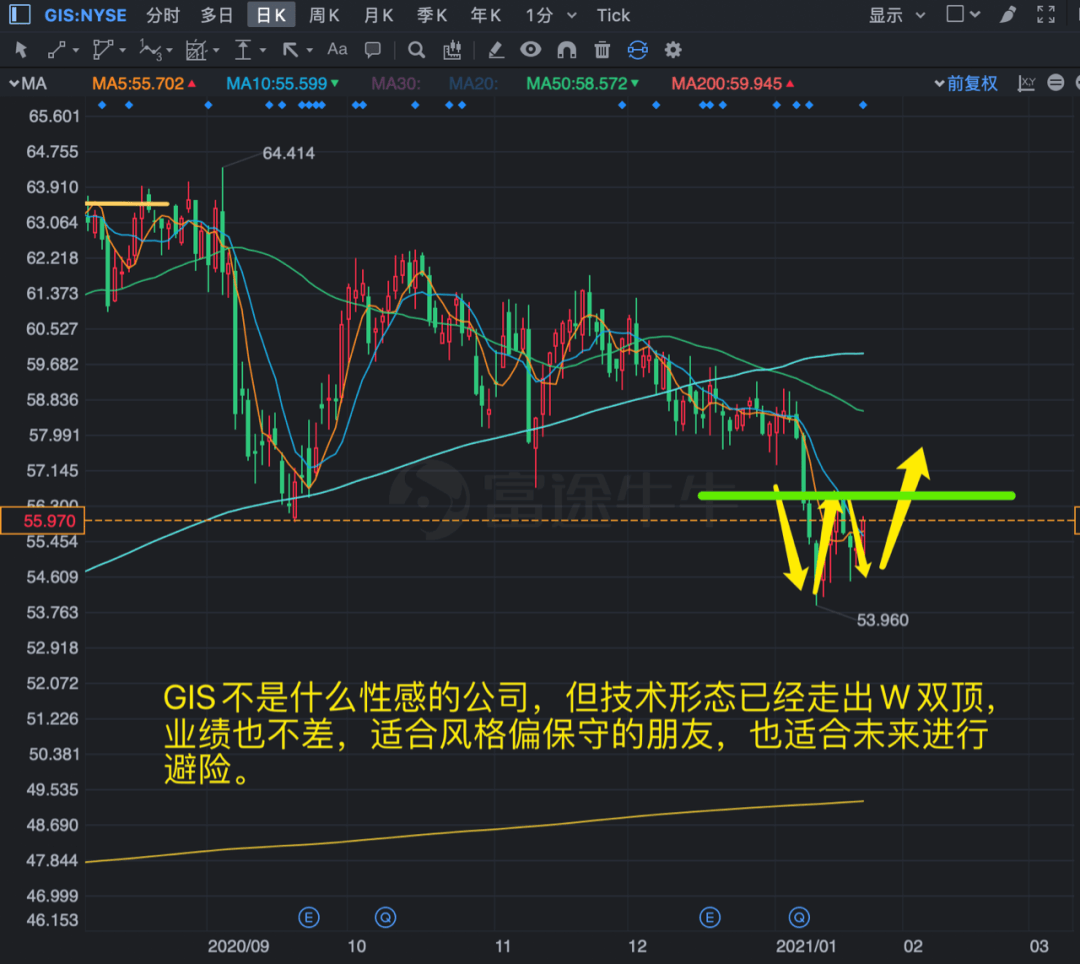

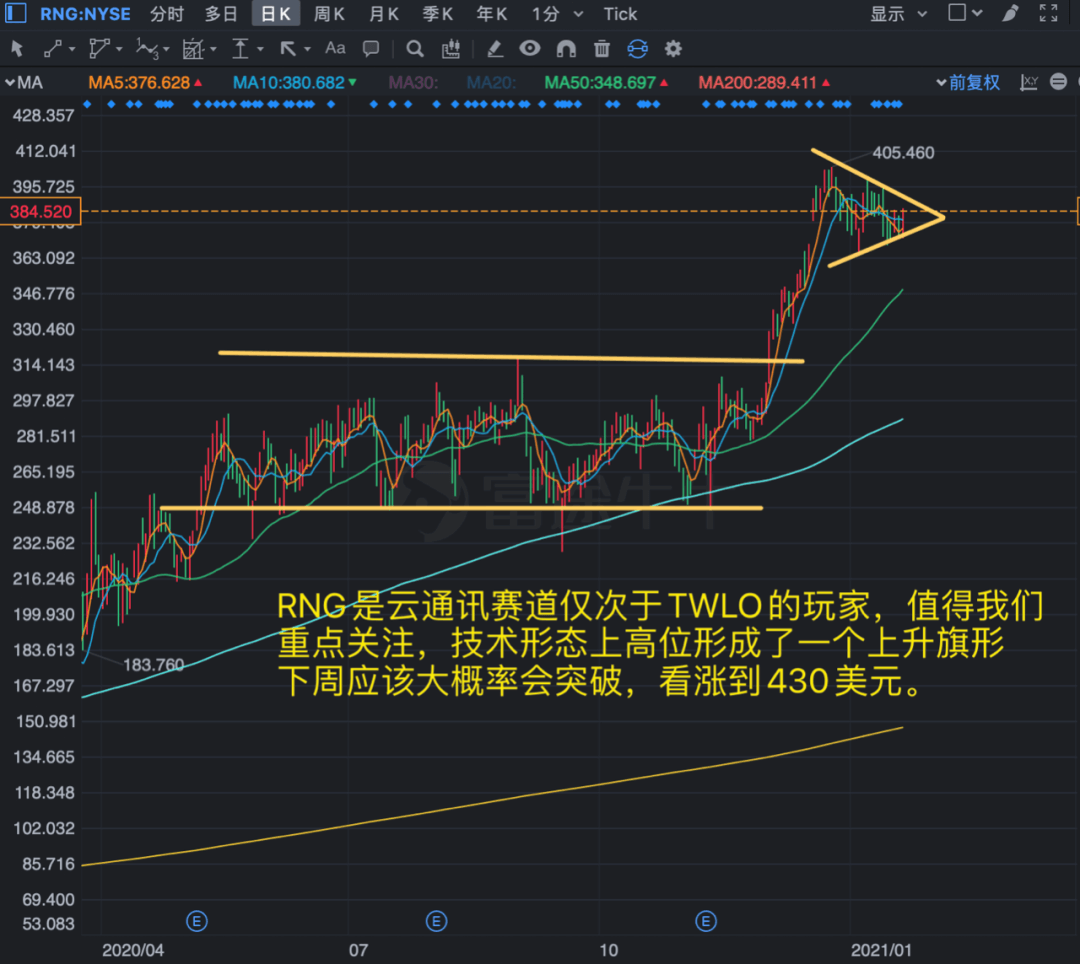

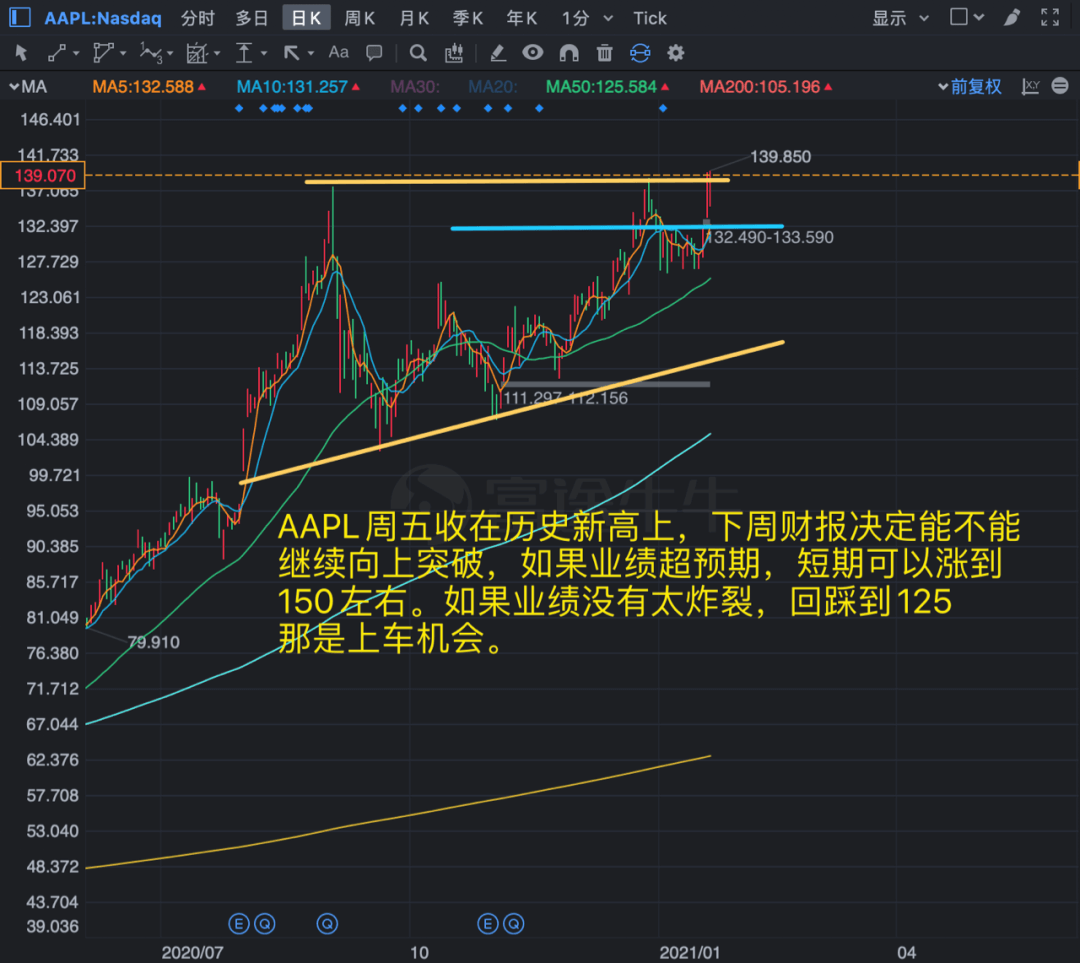

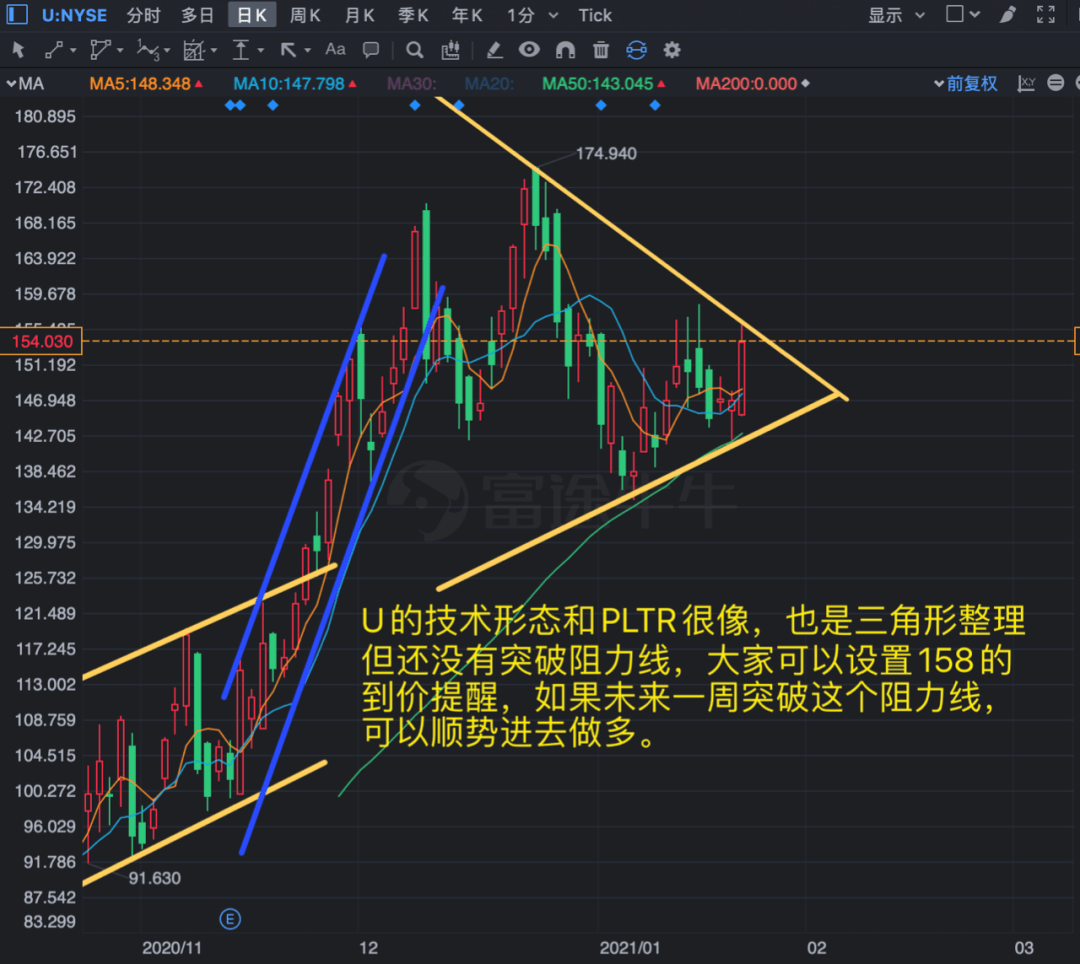

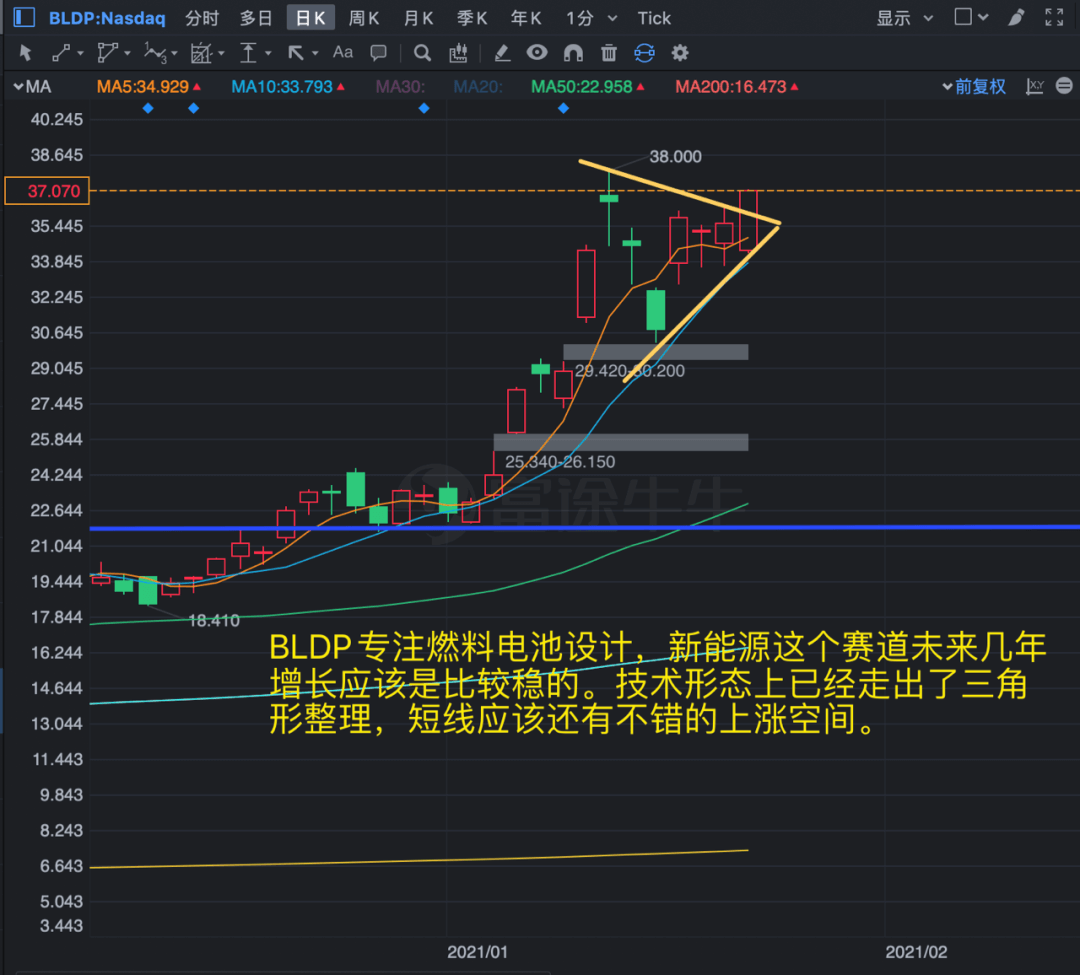

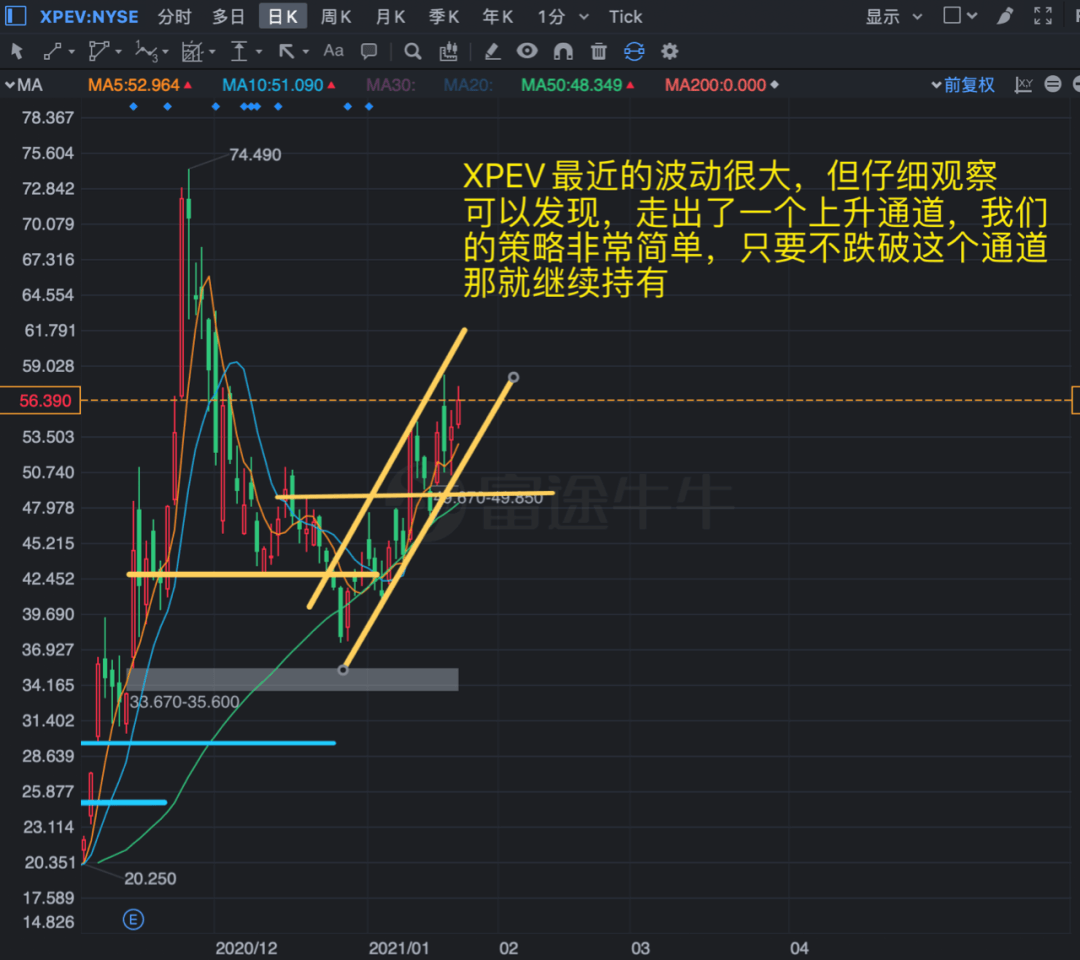

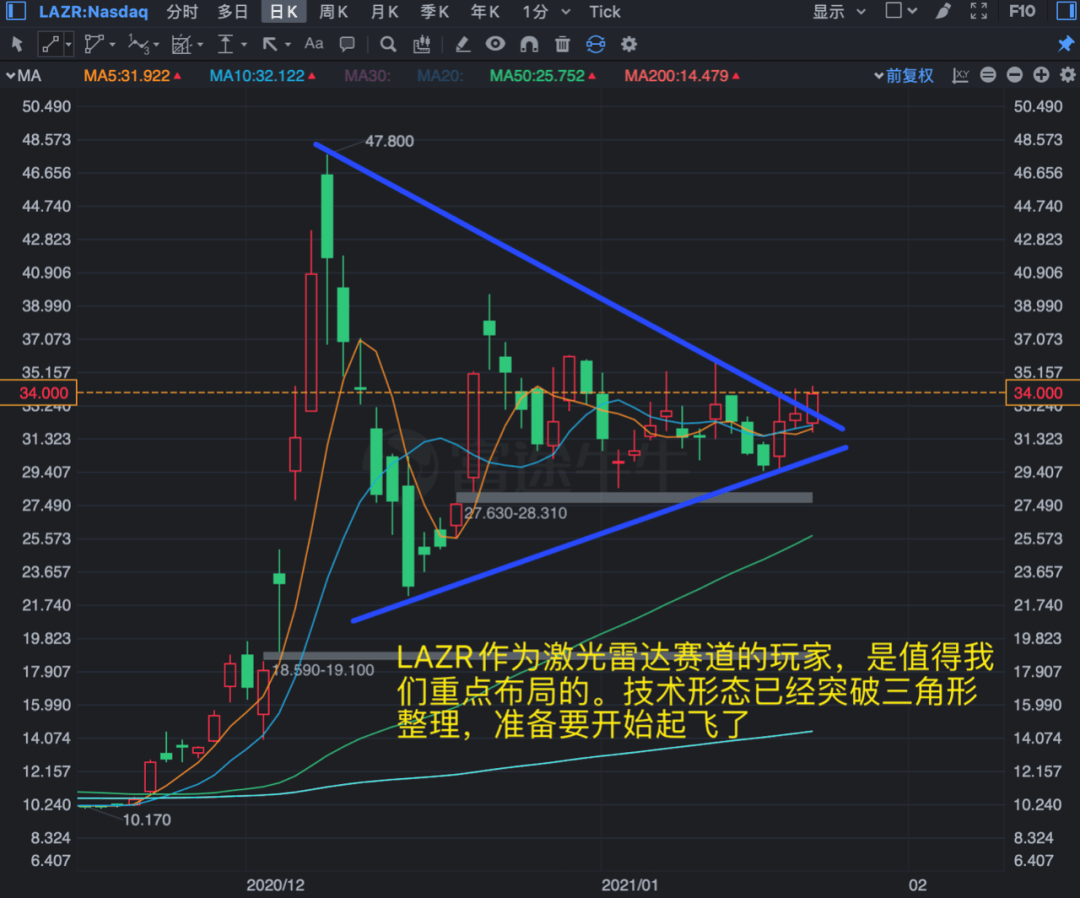

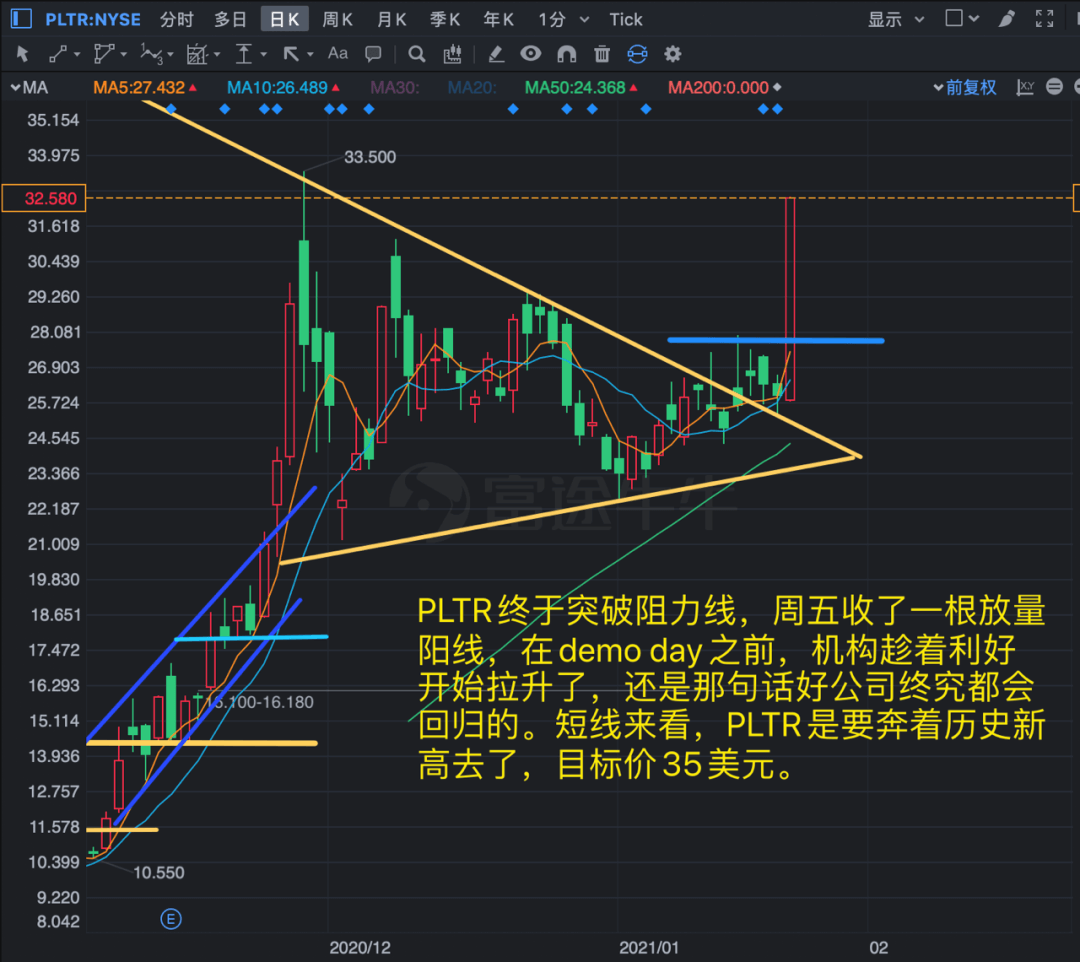

其他的就不废话了,关于财报的策略还有很多,可能不是一篇文章就能说得完的,最后继续给大家上一些个股的分析。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]。