原标题:分析|为何国有四大银行纷纷向债转股子公司大额增资?

国有大银行债转股子公司相继获得母行增资。

1月28日晚,中国银行(601988.SH;3988.HK)发布公告称,该行拟向全资子公司中银金融资产投资有限公司(下称“中银投资”)增资,增资金额不超过人民币120亿元,增资分次进行。

中银投资是中国银行全资子公司,目前注册资本为人民币100亿元,主要经营范围包括开展债转股及配套支持业务;依法依规面向合格社会投资者募集资金用于实施债转股;发行金融债券,专项用于债转股;以及经中国银行保险监督管理委员会批准的其他业务等。

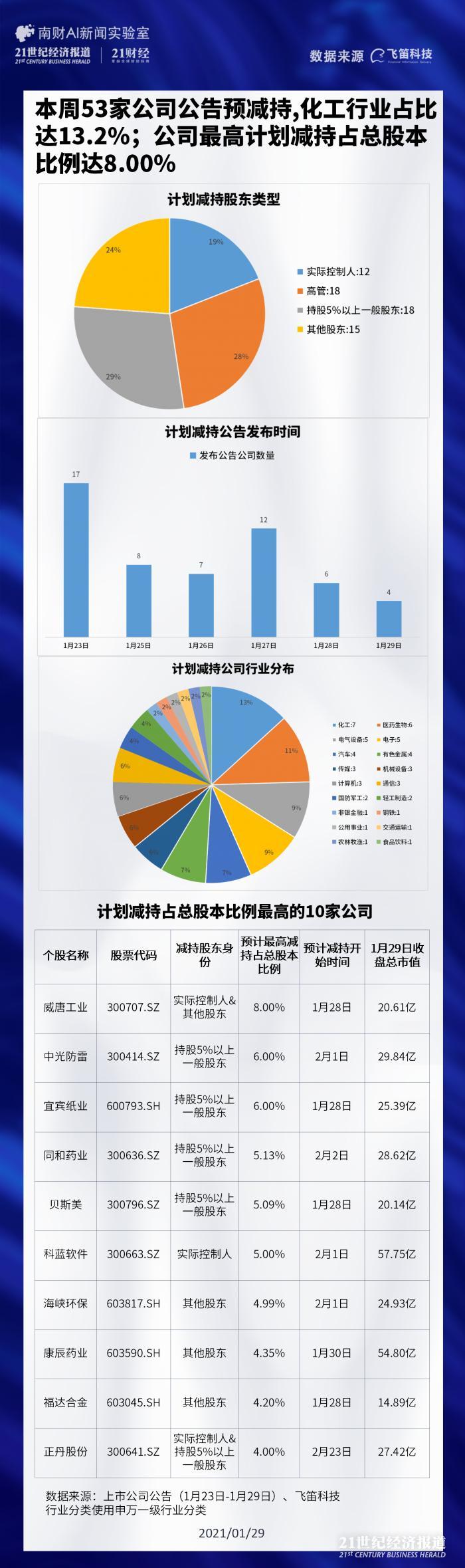

值得注意的是,在中国银行之前,四大国有银行中的其他三家已经在去年12月公告向旗下金融资产投资有限公司(下称AIC)增资。

2020年12月2日,建设银行发布公告称,向其全资子公司建信金融资产投资有限公司(下称“建信投资”)增资,增资金额不超过300亿元,首次增资150亿元。12月23日,工商银行宣布,将向工银金融资产投资有限公司(下称“工银投资”)增资不超过人民币300亿元。12月25日,农业银行公告称,将向农银金融资产投资有限公司(“农银投资”)增资100亿元。在增资之前,建信投资、工银投资、农银投资的注册资本分别为120亿元、120亿元、100亿元。

为何大额增资

金融资产投资公司指的是商业银行为从事债转股及其配套业务而设立的机构,可以通过收购银行对企业的债权,将债权转为股权的形式实施债转股,能够帮助企业降低杠杆率,具有非银行金融机构的特许经营牌照。截至目前,工农中建交五大国有银行均成立了AIC。

“AIC可以算作广义不良资产的处置,与AMC(资产管理公司)不良资产处置有区别,AMC是已经发生违约了后再来处置,AIC实际上是在违约之前提前介入,以债转股的方式一方面可以降低融资企业的债务杠杆、融资成本,另一方面,从更长远看,也有助于化解银行的潜在的信用风险。”曾刚表示。

为何近期国有大行纷纷对旗下AIC大额增资?

建设银行在公告中表示,对建信投资实施增资,将有效提高建信投资的抗风险能力和经营稳健性,有助于建信投资继续落实债转股业务增量、扩面、提质的国家政策要求。

农业银行也同样提出,增资是为有效提升农银投资抗风险能力,推进业务稳健发展,落实好债转股业务增量、扩面、提质的国家政策要求,进一步发挥对农行的重要功能补充作用,协同农行在新形势下更好服务国家战略和支持实体经济发展。

一位中银投资相关负责人近期接受经济参考采访时表示,“AIC作为金融机构,投资的股权资本均为风险资产。在业务规模快速增长情况下,对公司资本消耗较大,需要及时补充资本,保持持续发展能力。”

曾刚认为,一方面是AIC业务发展需要,在下行周期中,债转股的潜在空间、市场空间比较大,所以银行愿意增加投入,进一步做大规模。另一方面,从监管角度,监管制度提出了资本充足率的资本监管要求。

从债转股到债转股+

2017年以来,AIC成为债转股市场的中坚力量。

曾刚认为,目前看,AIC在经济下行周期过程中,过去几年还是发挥了不错的作用,配合供给侧结构改革,在实践中确实降低了企业的债务负担,让企业能更好地从事可持续经营。

截至2020年6月末,工银投资总资产1362亿元,净资产148亿元;农银投资总资产1093亿元,净资产111亿元;中银投资总资产739亿元,净资产111亿元;建信投资总资产1162亿元,净资产128亿元。

在利润上,中银投资、工银投资、农银投资、交银投资上半年净利润分别为净利润8.15亿元、5.91亿元、3.25亿元、1.95亿元,同比增长262.22%、62.36%、19.93%、21.88%。

AIC也在发力债转股之外的业务。

2018年以来,五大AIC陆续成立私募基金子公司。2020年2月至4月,银保监会先后批准5家AIC通过子公司,在上海开展不以债转股为目的的股权投资业务。例如,根据2020年半年报,工商银行称,工银投资下设工银资本管理有限公司,为具有私募基金管理人牌照的私募基金管理公司,2020年3月获准在上海试点开展市场化股权投资业务。

上述中银投资的相关负责人接受采访时表示,暂时还没有项目落地。但通过这次改革试点,中银投资将努力联合社会投资机构,探索对符合国家战略产业发展要求的新兴行业、科创企业进行股权直投,促进金融资本与产业资本、社会资本的融合。

他指出,从长期来看,中银投资的主营业务依然是市场化债转股,通过“债转股+”的方式与国企混改、重组并购、风险处置化解等业务结合,深度参与乃至推动行业、区域、企业的资源配置与整合,推动产业结构转型升级。

值得注意的是,2020年5月,银保监会网站发布《关于金融资产投资公司开展资产管理业务有关事项的通知》,对AIC的资金募集、投资运作、登记托管信息披露与报送等提出了要求,明确允许AIC可开展资管业务。

未来发展趋势如何

曾刚表示,债转股有很大的发展空间,因为其作为一种事前的风险化解手段,比事后出现不良问题再去化解更好,而且作为特殊资产市场的一个重要参与者,AIC还是发挥了非常多的作用。

“未来还有前景,不光是国企债转股,民企也是,理论上来讲就是供给侧改革过程中,帮助所有类型的企业降低杠杆率,降低债务成本,让企业更好的发展。另一方面,也是帮助银行化解潜在的信用风险。”曾刚称。

上述中银投资相关负责人在接受采访时还建议,为了进一步推进市场化债转股,在政策上需要继续发挥部际联席会议的领导作用,对资金来源、重大项目等进行统筹推动,推动市场化债转股业务“增量、提质、扩面”;二是降低金融资产投资公司叙做市场化债转股业务的风险权重,对AIC资本补充给予支持,探索试点发行优先股等资本补充工具的有效路径,进一步降低成本,增强AIC的积极性;三是持续引导市场化债转股与国企混改、资产重组、风险处置化解等深入结合,放宽不以债转股为目的的股权投资业务的试点范围,完善债转股资产的市场化退出机制。