原标题:各种茅为何跌跌不休?A股接下来怎么走?机构分析师们给出了截然不同的观点

图片来源:图虫创意

图片来源:图虫创意记者 | 胡颖君 吴绍志

A股遭遇“黑色星期一”。

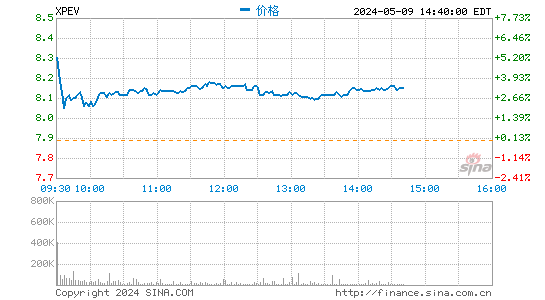

3月8日,三大股指高开低走,尾盘加速跳水。截至收盘,沪指跌2.30%,报收3421点;深成指跌3.81%,报收13863点;创业板指跌4.98%,报收2728点。

抱团股继续杀跌。其中,白酒股带头直线下探,泸州老窖(000568.SZ)、山西汾酒(600809.SH)等跌停,贵州茅台(600519.SH)跌近5%;前期强势的光伏板块也遭遇大幅抛售,通威股份(600438.SH)、阳光电源(300274.SZ)等个股全线大幅下跌,光伏龙头隆基股份(601012.SH)跌停。

事实上,周末外围利好消息并不少,例如美国参议院投票通过了1.9万亿美元经济刺激计划,业内人士预计此举将刺激美股反弹,将间接提振A股信心和人气。然而,三大股指仅在早盘短暂飘红,随后便遭遇恐慌性杀跌,抱团股集体崩盘,跌势之深出乎市场意料。

A股缘何跌跌不休?国泰君安资管在接受界面新闻记者采访时表示,大盘下行主要受四方面因素影响。

一是美债收益率上行。美债作为全球资产定价的锚,从分母端对全球权益资产造成冲击,具有长久期属性的龙头白马受影响更明显。

二是政策收紧预期。国内社融和M2增速已出现向下拐点,银保监会主席郭树清讲话进一步加剧市场对国内政策收紧的预期。

三是微观结构变化。机构重仓股近2年涨幅较大、估值处于历史高位,资金兑现压力较大,而2021年2月及3月第一周公募基金合计发行份额仅为1月的45%,龙头白马微观结构变化。

四是全球股市共振下跌使风险偏好下行。A股节后下跌伴随着美股和港股科技龙头同步大幅下跌,今日恒生科技指数下跌6.40%,外围市场下跌使A股风险偏好下行。

“我的判断是,目前这一阶段与2018年年初的时候比较相似,大票经历了17年的大涨,18年初出现报团松动,主要原因是涨多了,估值贵了。”深圳温莎资本投研副总监熊琦在接受界面新闻记者采访时表示,他认为,10年期美债上涨是近期美股和A股指数回调的重要影响因素。

对于短期市场走势,熊琦判断,接下来有可能中小盘股活跃半个月左右,大票会有所企稳,然后再一起往下。

“2020年是不正常的年份,实体经济很差,资本市场由于流动性宽松很火热,本质上企业的盈利是跟不上股价的涨幅的,如果资金不能持续流入,就只能通过回调来回归合理估值。但由于中国疫情控制得好,外资比较看好中国的经济恢复,现在国外也开始逐步复工,去年进来的这部分资金会逐步撤出。这两天的下跌会影响新基金的发行,新基金发行一旦受阻,存量资金是撑不起这么高估值的白马股的。”熊琦表示。

中航信托宏观策略总监吴照银对后市同样持较为悲观的态度。他在接受界面新闻记者采访时直言:“中国经济逐渐进入了滞胀阶段,这种情况下股票市场和债券市场都没有太大的机会,这个过程可能要延续3-4个月。所以股票市场后续还会跌”。

吴照银表示,与去年的抱团股股价上涨——基金业绩上升——申购增加——抱团股价继续上涨的循环开始逆转,出现抱团股价下跌——基金业绩下降——赎回增加——抱团股价继续下跌的循环。

“近期钢铁、煤炭、有色、化工等周期股表现相对好一些,但是波动幅度非常大,非常难以操作,股价运行没有持续性,并且如果中国的固定资产投资环比开始回落,周期股的价格上升空间也非常有限。”吴照银分析指出,政府工作报告对今年经济增长设定6%的预期目标,这明显低于市场预期7%的目标,引发投资者对今年财政货币政策略有收紧的判断,这也会抑制周期品价格上行。

不过,亦有分析师认为,美债收益率对股市的影响有边际收缩的迹象,因此短期市场存在止跌的可能。

安信证券策略分析师陈果表示,从短期来看,美债收益率上行速度有所趋缓,而且短期美股对利率波动的反应也有趋于钝化的迹象,而在A股内部,前期估值极端分化已经情况已出现大幅收敛,接近过去十年均值水平,微观流动性整体稳定。预计短期市场有望企稳,但产生显著反弹行情的条件目前尚在孕育中,预计更强的反弹动力需要等一季报预期升温等条件配合,短期市场大概率以交易性机会为主。

安信资管投资经理胡红伟亦认为无需对后市过分悲观。他指出,市场调整核心是持仓结构与估值结构的调整,并不是影响市场波动的核心因素出现变化。国内十年期国债收益率维持稳定,同时业绩则处于近几年较强的阶段,尽管外围扰动存在,但并不足以导致A股全面转熊。

另一方面,从市场结构层面看,中证500和中证1000为代表的中小市值公司估值处于相对低位(一季报后位置会更低),投资者对其风险偏好也处于低位,并不存在大幅杀跌的动力。后期市场大概率会呈现震荡走势,业绩强、估值偏低的个股还是以机会为主。

下一阶段投资者该如何操作?陈果表示,判断A股依然处于重心下移阶段,处于长牛中的调整期,整体操作策略应该以防御为主,而且要利用反弹调整仓位和结构。

国泰君安资管表示,当前市场的核心矛盾在于实际资产价格与实际经济状态的暂时不匹配,未来的判断依赖于经济是兑现还是证伪。于此阶段,建议对权益市场的投资用确定性对抗不确定,适度侧重价值/低估值来保护风格选择β,从外需受益思β;继续优选好公司,用结构性亮点发掘好α。路选择出口链&制造业中上游,提升行业选择。

安信资管胡红伟认为,抱团瓦解后,机构研究大概率下沉到中市值公司,很多优质细分行业龙头反而有了风险偏好提升的机会。当前可能是优选、提升优质中小市值公司配置的好机会。