原标题:谁会买下Gap中国业务

摄影:界面新闻轩然

文|晨哨并购 陈少军

3月9日,据彭博社报道,美国快时尚巨头Gap集团正考虑包括出售中国业务在内的潜在选项,以调整在华经营。

据悉,Gap集团正和一家顾问合作商讨,同时接触潜在买家来评估收购兴趣。相关谈判尚处于早期阶段,Gap集团也可能决定保留这块业务。

这是继今年1月西班牙快时尚巨头ZARA母公司Inditex关闭旗下三个品牌Bershka、Pull&Bear和Stradivarius在中国全部门店后,又一国际快时尚巨头退出中国市场。

近年来,中国市场已见证了众多快时尚品牌的撤退,从英国的NEW LOOK、Topshop到美国的Forever 21、荷兰的C&A、法国的Cache Cache。虽然这些品牌撤离中国市场的时间不尽一致,但他们撤退的理由大体相似——适应不了中国市场的变化。

而Gap集团撤离中国市场的苗头也早就出现。2020年1月,Gap取消将旗下Old Navy品牌分拆上市的计划,并在此后不久将该品牌撤出中国市场。

与NEW LOOK、Topshop等品牌直接关闭中国门店不一样的是,Gap集团选择将中国业务出售。

Gap中国业务价值多少,会有谁来接盘呢?

Gap中国的价值

从门店数量看,Gap在华经营十多年,拥有门店数量超过200家,相比优衣库在中国市场的800家门店和ZARA、H&M的500-600家门店,Gap门店数量确实不够多,但也不少。

然而这些门店销量也不高。据Gap集团发布的2020财年报告,集团全年营收为138亿美元,而亚洲市场营收仅为7.1亿美元,占比为5.1%;但亚洲市场门店数量为340家,占Gap品牌全部门店数量的三分之一。

巨大的门店投入却不能产生相应的收入,Gap集团出售中国业务合情合理。

同时,网络上关于国外快时尚品牌的对比,Gap总是成为被“嘲讽”的对象,其出售中国业务的消息传出后迅速登上微博热搜,网友评论纷纷指出Gap各种各样的问题。由此可见,Gap进入中国十多年,并没有得到市场的认可,这将影响到其中国业务出售的价格。

不过Gap也不是一无是处,除了已撤出中国市场的Old Navy外,Gap童装业务也是一块优质资产,至少曾经是。

据LADYMAX报道,与其他同类服饰零售品牌相比,Gap的业务相较于任何竞争对手都更加平衡和多样,覆盖的年龄人群也更广泛,婴儿、儿童、男性和女性业务相对平均。优衣库则非常不同,它的成年人消费者比例更高,儿童和婴儿业务大约只占5%。

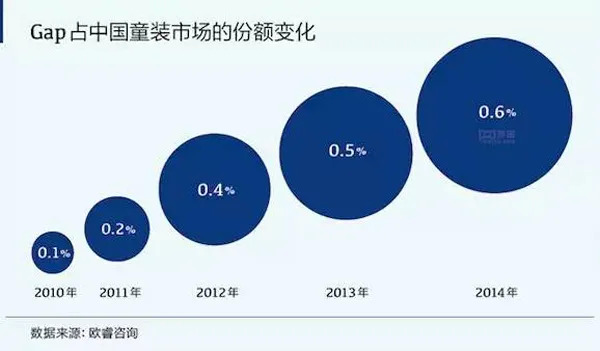

Gap进入中国之初便把婴童装列为公司在电商渠道重点投入的产品线——2014年Gap在天猫开店时,其实是分在童装这一类产品目录之下的。

在中国童装业务的更大投入让Gap抓住了这一块市场的机遇。

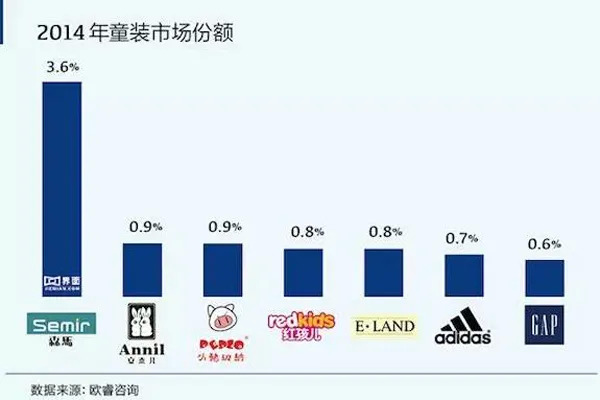

据欧睿咨询2015年发布的《中国童装市场报告》显示,Gap在中国童装市场份额已从2010年的0.1%上升到2014年的0.6%,2014年市场份额排名第七,也是唯一一个进入中国童装市场前10名的外国快时尚品牌。

Gap的婴童装细分为男女童和男女婴四个小类别,时任Gap集团大中华区高级副总裁兼总经理Abinta Malik在接受采访时表示,婴童产品一直以来在全球各市场都是Gap的强势产品线。

2020年5月,Gap推出Gap Teen系列,主要面向Z世代的青少年女性消费者,进一步扩展Gap对各个年龄段和性别业务的覆盖面。在Gap大中华区最大旗舰店上海南京西路旗舰店,二楼几乎全部为童装销售区。

近年来,尽管以森马为代表的国产品牌在童装领域的强势崛起,Gap童装依然占有一席之地。

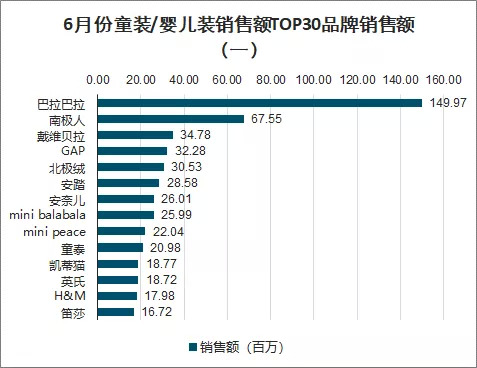

智研咨询报告显示,2020年6月,国内童装/婴儿装销售额Top10排名中,森马旗下巴拉巴拉排名第一,Gap排名第四,依然领先安踏、H&M童装品牌。

谁会接盘Gap中国业务呢?

半年内两度出手C&A、Cache Cache的中国大买手

首先来看看曾经两度买下国外时尚品牌的接盘侠——中科通融。

中科通融是一家位于北京的私募股权投资公司,全名中科通融投资基金管理(北京)有限公司。企查查资料显示,其以矿业资源类的产业并购投资为主要业务,兼营其它符合公司投资方向的投、融资业务。公司经营范围为:股权投资、投资管理、资产管理等相关业务,特别是对矿业资源类企业、高新技术企业、节能环保企业的投资与管理,以及为达到上述目的而进行的管理咨询、商务咨询等增值服务。

2020年9月,中科通融收购荷兰快时尚品牌C&A中国业务。C&A 1841年创立于荷兰,主要销售价格亲民的男女及童装,业务遍及全球21个国家。据悉,C&A 过去两年的年销售额在50亿~70亿欧元之间。2007年4月,C&A正式进军中国市场,截至去年出售中国业务前,C&A在中国22个城市设有66家门店。

4个月后,中科通融再次出手。

2021年1月,法国服装零售巨头博马努瓦(Beaumanoir)集团宣布将旗下品牌Cache Cache中国业务的多数股权出售给中科通融。

定位“青春俏皮”、主打少女市场的Cache Cache于2005年进入中国市场,第一间店铺开在上海,在巅峰时期的2015年,其门店数量曾突破1000家。此后,Cache Cache门店数量锐减至出售前的550家,且这些门店主要分布在三四线城市。

凭借这两笔收购,主营“矿业资源类产业并购投资”的中科通融强势进入服装行业。

中科通融旗下有一家2019年在新疆乌鲁木齐成立的公司迈尔富,按照当时的规划,收购C&A后,迈尔富将在乌鲁木齐高新区(新市区)落地面向亚太、辐射全球总部,并投建服装产业园,项目落成后将在全疆落地一家世界级企业总部。

收购C&A时,中科通融执行董事段学锋在公告中表示,C&A在有机棉和童装领域的经验将成为品牌在中国这两个细分市场发展的新机遇。

现在,童装业务优秀的Gap出售中国业务,中科通融有充足的理由收购,毕竟,在当前中国服装零售市场,仅仅600多家门店是不太够的。

中国最神秘百亿独角兽SHEIN

Gap中国业务另一个潜在买家是被称为“中国最神秘百亿独角兽”的SHEIN。

跨境快时尚电商巨头SHEIN有收购海外时尚品牌的强烈意愿。

就在今年1月,SHEIN加入对英国快时尚品牌Topshop的竞标,“出手阔绰,报价极高”,彼时,Arcadia集团收到7个报价,涉及对Topman、Topshop、Miss Selfridge、 Dorothy Perkins和Burton等品牌的收购,潜在买家除Boohoo、JD Sports外,还有Next集团、Forever 21母公司Authentic Brands Group和DKNY母公司G-III集团。

最终,Topshop被英国快时尚电商ASOS以2.95亿英镑(约合人民币26.19亿元)买下。以此推算,SHEIN当初竞购的报价可能在30亿元人民币左右。

SHEIN成立于2008年,是国内最大的跨境快时尚公司,在美国、比利时和迪拜等海外市场也设有驻点,全球员工总数超过900名。

据SHEIN披露,2018年平台交易额破80亿,2019年破160亿。2020年,爆红的SHEIN营收更是几乎翻倍至近100亿美元约合653亿人民币,是该公司连续第八年业绩增速超过100%。此前有消息透露,SHEIN将在2020年下半年实现IPO,不过至今未有明显动作。

成立至今,SHEIN已完成4轮融资,投资方包括集富亚洲、IDG和景林资本,融资总额超3亿元,先后收购了包括Romwe在内的多家同类电商。CB Insights曾对SHEIN给出158亿美元的估值,折合人民币1036亿。

一句话概括,扩张势头凶猛且又不差钱的SHEIN,有收购Gap中国业务的实力,若能收购,将获得Gap在中国的渠道和门店资源,线上加线下或将为SHEIN打开新的天地,获得更强劲的增长。

另外,国内童装“一哥”森马也有收购Gap中国业务的可能,其之前已进行过海外收购,若获得Gap中国业务,森马的童装业务将得到补充。

曾经在时尚领域有过海外并购的中国大买手们也是Gap中国业务的潜在买家。

*资料来源:第一财经、LADYMAX