原标题:2月份非标“爆雷”51起:信托仍是重灾区,交银国信 、中融踩雷

在监管趋严背景下,非标违约仍是压在各融资机构头顶的达摩克利斯之剑。

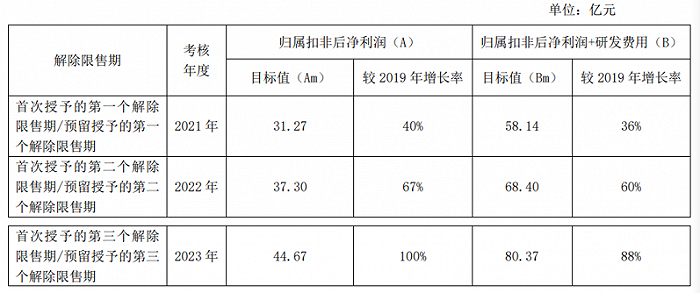

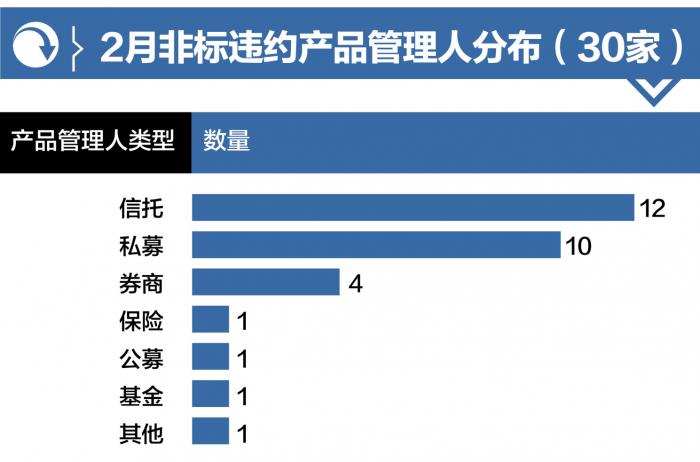

南财智库-21世纪资管研究院根据第三方机构统计显示,2021年2月份发生过违约记录的非标资产风险产品共51只,其中涉及信托计划、私募基金、债券计划、基金专户等,共涉及30家产品管理人。

此前,21财经发布的分析报告《2020年非标违约大盘点:谁是踩雷之王?》显示,2019-2020年两年间发生过违约记录的非标债项,不完全统计共2248条。

非标爆雷中,信托产品违约多、占比高,与信托监管政策不断趋严,再融资压力加大有关。近日,银保监会通过电话视频的形式召开了2021年度信托监管工作会议,要求行业2021年继续开展“两压一降”:压降信托通道业务规模,压缩违规融资类业务规模,降低金融同业通道业务,并加大风险处置力度。2017年以来信托监管政策不断趋严,再融资压力加大,叠加信用资质分层,带来信托违约风险加大。风险处置已经是信托业的第一要务。尤其是新时代信托、安信信托、四川信托等高风险机构遭遇危机后,市场对于信托行业的真实风险状况有一定担忧。

信托和私募产品频繁爆雷

非标资产即“非标准化债权类资产”,指“未在银行间市场及证券交易所市场交易的债权性资产”。非标资产包括但不限于信贷资产、信托贷款、委托债权、承兑汇票、信用证、应收账款、各类受(收)益权、带回购条款的股权性融资等8类资产。

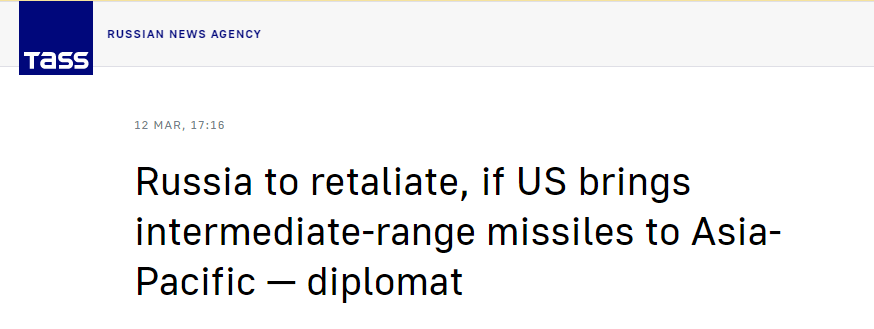

数据显示,2月份合计有51只非标产品爆雷,其中最多的是信托计划,产品总数为25只,其次是私募基金产品16只,债权计划产品6只,基金专户产品4只,其他类产品5只。

不难看出,信托产品和私募基金是踩雷重灾区。一方面,在宏观经济下行的趋势下,一些融资人的业绩受挫,营收下滑,偿债能力下降,引发各类资管产品的违约潮。

另一方面,资管新规出台,2021年为过渡期最后一年,信托产品需满足各类规定。2020年4月出台的《信托公司资金信托管理暂行办法(征求意见稿)》对集合资金信托投资非标资产进行50%的限制,后续信托公司需对照整改压降,相关融资人融资渠道收紧,叠加到期压力,2021年非标违约压力难以得到缓释。私募基金等产品的爆雷,与相关机构风控不严格,以及金融机构内部管理制度不完善等因素有关。

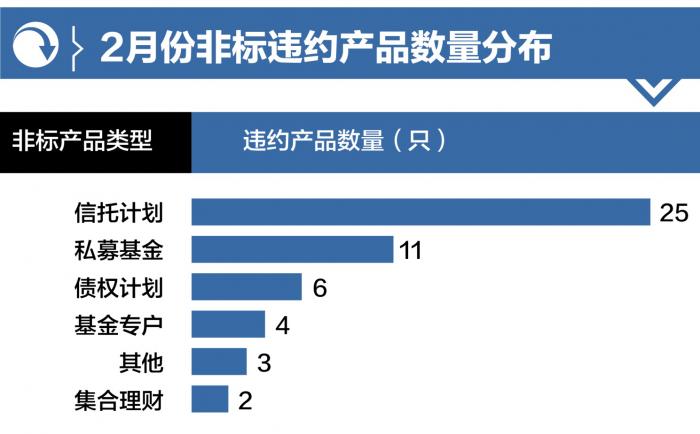

南财智库-21世纪资管研究院统计显示,2月份违约金额超1亿元非标产品有4个,包括3个信托产品和1个私募产品。其中,交银国信·雏鹰农业产业并购基金单一资金信托计划违约金额高达7亿,中融-融颐6号股票收益权投资集合资金信托计划违约金额超3亿,华鑫信托·智选22号证券投资集合资金信托计划违约金额也过亿。

2020年2月4日,中国裁判文书网公布一份一审判决书,针对交银国际信托与雏鹰农牧(002477.SZ,已退市)等之间的金融借款合同纠纷一案,湖北省武汉市中级人民法院做出判决,雏鹰农牧向交银国际信托支付转让价款本金6亿元、约定回报3141.37万元,以及按照每日万分之五计算的违约金1.36亿元。目前,交银国信·雏鹰农业产业并购基金单一资金信托计划违约金额为7.67亿元。昔日的“养猪第一股”雏鹰农牧曾经风光无限,但2016年之后,雏鹰农牧业绩就急转直下,公司债务不断增加。2019年10月,雏鹰农牧正式退市。

中融-融颐6号股票收益权投资集合资金信托计划的违约金额达3.25亿元。2018年6月,当时*ST金贵的实控人曹永贵向中融信托借款4.9亿元,并将5900万股股份质押给中融信托。2019年8月,*ST金贵公告显示,曹永贵所持公司股份被轮候冻结,涉诉金额达11.6亿元。中融信托预以拍卖股份的形式覆盖近5亿元的债权,如果按照当时的股价计算,最多只能覆盖一半债务。此外,2020年三季报显示,除了中融信托这只产品外,爱建信托、北京信托·轻盐丰收理财2015015号集合资金信托计划也卷入其中,分别为公司第四、七大股东。

2017年11月9日,华鑫信托发行设立的“华鑫信托·智选22号证券投资集合资金信托计划”(简称“智选22号”)成立后,将信托计划下的委托财产用于投资二级市场股票。2017年,智选22号买了1066万股红太阳(00525),令人始料不及的是,2018年3月,红太阳股价触及24.40元的高位后,开始一路下跌,表现十分低迷。目前,华鑫信托·智选22号证券投资集合资金信托计划违约金额为1.23亿元。

正源地产成爆雷大户

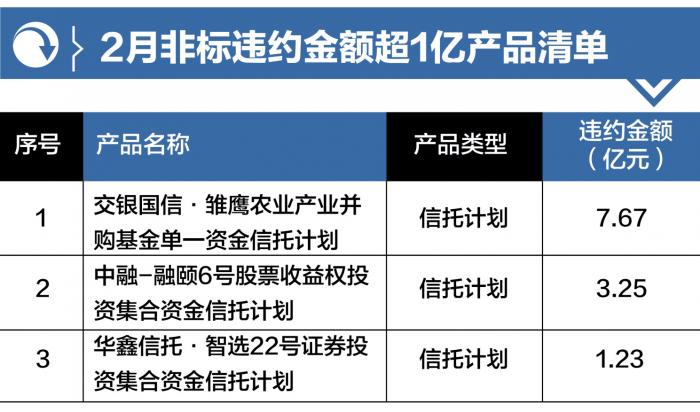

在2月披露的非标风险事件中,共涉及37个融资方,单家融资方非标风险事件最多有10起。2月非标风险事件最多的5家企业,为九通基业、正源房地产、华夏幸福、厦门万厦天成房地产开发有限公司和深圳前海联易融商业保理有限公司。

九通基业作为融资方,在2月份牵涉的非标违约产品共有10起,主要包括平安养老的3款债权计划产品,平安资管的一款债权计划产品,以及光大兴陇、中信信托、陕国投和雪松信托的6款信托计划产品。

正源房地产牵涉的产品有6起,主要是信托计划和私募基金等。

华夏幸福所牵涉的非标违约产品主要是基金专户,包括嘉实基金添利专享1号、3号、6号和7号集合资产管理计划。

厦门万厦天成房地产开发有限公司作为融资方牵涉的违约产品均为信托产品;深圳前海联易融商业保理有限公司也有2个基金专户产品违约。

九通基业投资有限公司是华夏幸福的全资子公司,而华夏幸福违约事件已屡见不鲜。2月2日,华夏幸福基业股份有限公司发布公告,公司及下属子公司发生债务逾期,涉及本息金额共52.55亿元,截至2021年1月31日,公司货币资金余额为236亿元,其中可动用资金为8亿元,各类受限资金为228亿元,主要为住宅预售监管资金等各类受限资金,受限资金无法用于偿付金融机构负债,已出现超过52亿资金的债务违约。

2月2日,作为华夏幸福的第二大股东的中国平安披露,受让平安养老险受托账户持有涉及10笔另类金融产品投资金额共计不超过155亿元,融资主体或担保主体为华夏幸福及华夏幸福子公司九通基业。华夏幸福公司流动性阶段性紧张导致的债务违约,对公司及其子公司九通基业的融资产生较大影响。

大连房企正源房地产开发有限公司(简称“正源地产”)也频发债券违约事件。公开信息显示,2019年下半年,正源地产的“16正源01”的6.45亿元债券就疑似出现回售技术性违约。今年1月份,西南证券向正源地产提起诉讼,由于正源地产未能根据约定支付2016年公司债券的本金及利息5.49亿元。正源地产面临着较大的财务压力,公司短期债务规模较大。2020年4月份,正源地产发布公告称,因受到新冠肺炎疫情影响,公司决定延期披露年报。而延迟至今,正源地产仍未披露2019年度报告。不过,正源地产在关于延期披露2019年年度报告的公告中表示,公司短期债务规模较大,面临较大的兑付、还本压力。

违约牵涉30家产品管理人

2月份,51起非标风险事件共涉及30家产品管理人,其中信托公司最多,共12家;其次是私募公司,共10家。

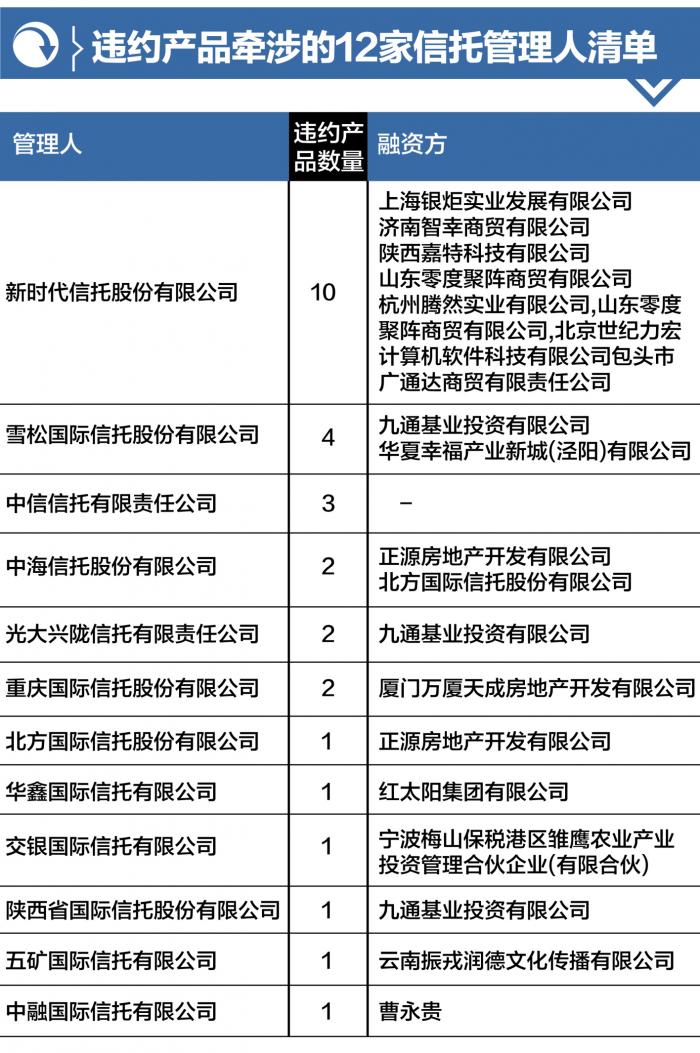

具体来看,信托管理人方面,新时代信托、雪松国际信托和中信信托产品中出现非标违约的情况较多;此外,光大兴陇信托、中海信托、重庆国际信托各有2只产品出现非标违约。

事实上,新时代信托曾多次被爆产品逾期。2020年7月,新时代信托发行的“新时代信托蓝海信托计划”就被爆逾期,涉及本金60.40亿元。2020年8月,西水股份发布子公司天安财险认购的信托计划逾期的公告中透露,“新时代信托蓝海信托计划”共计逾期28笔,合计投资本金284.44亿元。截至2020年9月5日,天安财险到期且未收到投资本金和收益的新时代信托产品共有16笔、合计投资本金184亿元。新时代信托因存在违法违规经营行为出现大面积逾期,2020年7月已被银保监会接管。

雪松信托曾于2021年春节前,在官网上发布了长惠77号、长茂7号、长茂33号信托计划临时信息披露报告,查询可知,这三款爆雷产品均投向华夏幸福下属子公司。而华夏幸福资金问题早已久病缠身,雪松信托也和诸多银行、信托等金融机构一样被卷入了华夏幸福债务危局。

光大兴陇信托也有2只产品出现非标资产违约的迹象,分别为光大兴陇·九通基业集合资金信托计划和光大兴陇·光乾·尊享17号集合资金信托计划,这些产品涉及的融资方亦为九通基业。

重庆信托被牵涉其中的违约产品为“京润6号集合资金信托计划” ,是重庆信托发行的一款TOT产品,近年来监管一直严控TOT风险。

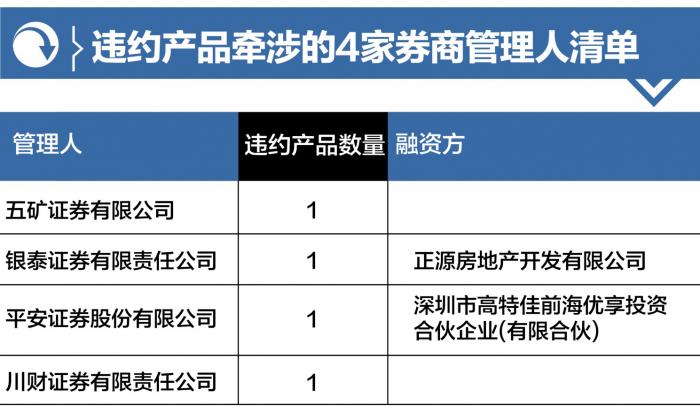

除信托公司外,2月份非标风险事件牵涉的券商管理人有4家。因信息披露较少,具体违约原因未知。

结 语

整体趋势而言,在严监管环境下,非标发展承压,存量非标持续爆雷风险较大。对投资机构来说,建立非标风险分析框架日益重要。对于产业类非标,分析框架可以分为四个维度:第一,企业经营维度,包括盈利指标、偿债指标、周转指标和现金流指标;第二,企业所处行业,包括行业景气度和行业未来政策导向;第三,外部支持,包括股东支持,担保情况(互保情况等);第四,风险监控,同一企业之前发行过的产品预期收益率水平是否过高,非标融资规模占有息负债比重是否过高以及股东质押比例。

对于城投类非标而言,分析框架可分为四个维度:第一,地区经济实力(综合财力、GDP、人均GDP、财政自给率等),地方负债水平((地方债+城投有息负债)/综合财力等);第二,平台地位(行政级别、是否是当地主城投等),平台负债水平(资产负债率,短期刚性债务覆盖率等);第三,外部支持(股东支持,担保情况等);第四,风险监控,所属地区是否出现过非标违约事件,同主体之前发行产品的利率水平是否过高,平台非标融资规模占比是否过高,地区非标融资占比是否过高等。

作者:21研究员/唐曜华 实习生/万倩倩

统筹:21高级研究员/卢先兵

设计:张佳俊

(作者:唐曜华,实习生万倩倩 编辑:马春园)