来源:中国证券报

人工智能独角兽旷视科技开始闯关科创板。

3月12日晚,上交所官网显示,旷视科技有限公司首次公开发行存托凭证并在科创板上市申请已获受理。

值得一提的是,旷视科技的三位联合创始人印奇、唐文斌、杨沐毕业于清华大学计算机科学实验班,曾是“天才少年”。旷视科技已在计算机视觉领域的顶级赛事中累计赢得40项世界冠军。不过,近年来旷视科技营收不断攀升,但公司处于亏损阶段。

此前,旷视科技的上市之路一波三折。这次闯关科创板能成功吗?

在刚发布的“十四五”规划和2035年远景目标纲要中,“人工智能”6次被提及。目前正在香港二次上市的百度,最大的卖点正是人工智能。

“天才少年”创业

招股书显示,旷视科技有限公司(Megvii Technology Limited,简称“旷视科技”)成立于2013年1月30日,注册在开曼群岛,实际控制人为印奇、唐文斌、杨沐。

印奇、唐文斌、杨沐三人是清华大学师兄弟,曾是计算机领域的“天才少年”。印奇出生于1988年1月,唐文斌出生于1987年4月,杨沐出生于1988年7月,三人曾就读于清华大学计算机科学实验班(“姚班”)。

2011年10月,印奇、唐文斌、杨沐三人联合创立北京旷视科技有限公司,2013年1月,成立Megvii Technology Limited。2013年至今,印奇担任旷视科技董事会主席和首席执行官,唐文斌担任公司执行董事和首席技术官,杨沐担任公司执行董事和资深副总裁。

招股书称,以印奇、唐文斌及杨沐为首的人才团队是公司的关键资源,是公司持续研究创新的根本。

旷视科技属于红筹企业、具有VIE架构且存在表决权差异安排。招股书显示,公司主要通过VIE公司北京旷视科技有限公司开展人工智能技术产品销售业务。公司自主研发了新一代AI生产力平台Brain++。

人工智能迎来政策东风

在招股书中,旷视科技自称是一家聚焦物联网场景的世界级人工智能公司。旷视科技表示,公司所处的人工智能行业是人才和技术密集型行业。

招股书显示,旷视科技是全球少数拥有自主研发深度学习框架的公司之一,并在计算机视觉领域的顶级赛事中累计赢得40项世界冠军。2017至2019年,公司在国际权威物体检测与识别顶级赛事COCO挑战赛上实现了三连冠。截至2020年9月30日,公司参与制订了近20项人工智能相关的国家、行业及团体标准,并赢得了90余个全国和全行业奖项。

在刚发布的“十四五”规划和2035年远景目标纲要中,有6处提及“人工智能”。例如,第四章《强化国家战略科技力量》第二节《加强原创性引领性科技攻关》提出,瞄准人工智能、量子信息、集成电路、生命健康、脑科学、生物育种、空天科技、深地深海等前沿领域,实施一批具有前瞻性、战略性的国家重大科技项目。“人工智能”排在第一位。

再如,第十五章《打造数字经济新优势》第二节《加快推动数字产业化》提出,培育壮大人工智能、大数据、区块链、云计算、网络安全等新兴数字产业,提升通信设备、核心电子元器件、关键软件等产业水平。“人工智能”也排在第一位。

赴香港二次上市的百度目前正在招股中,它的定位也是“国内AI(人工智能)第一股”。

阿里系持股比例位列第一

招股书显示,截至招股说明书签署日,公司控股股东为Gaga and Inch’s、Opxitan Holdings、Youmu Holdings。印奇控制Gaga and Inch’s的股份比例为100%,唐文斌控制Opxitan Holdings的股份比例为100%、杨沐控制Youmu Holdings的股份比例为100%。印奇、唐文斌、杨沐签署了《一致行动协议》,三位实际控制人通过控股股东对公司实现共同控制。虽然三位实际控制人持股比例合计仅为16.83%,但表决权合计达70.28%。

来源:招股书

来源:招股书旷视科技招股书显示,截至招股说明书签署日,蚂蚁集团的间接全资子公司API (Hong Kong) Investment Limited持股比例为 15.08%,是第一大股东;阿里巴巴集团间接全资子公司Taobao China Holding Limited持股比例为 14.33%,是第二大股东。

而阿里巴巴集团通过其境内间接全资子公司杭州阿里巴巴网络科技有限公司持有蚂蚁集团32.6470%股份。Taobao China Holding Limited 和 API (Hong Kong) Investment Limited 存在关联关系。因此,“阿里系”合计持有旷视科技29.41%股权。虽然持股比例位列第一,但“阿里系”的表决权比例合计仅为12.27%。

仍处于“烧钱”阶段

人工智能是一个高投入的行业。招股书显示,从2013年开始至2019年,旷视科技先后进行多轮融资,累计融资额达89.67亿元。

来源:招股书

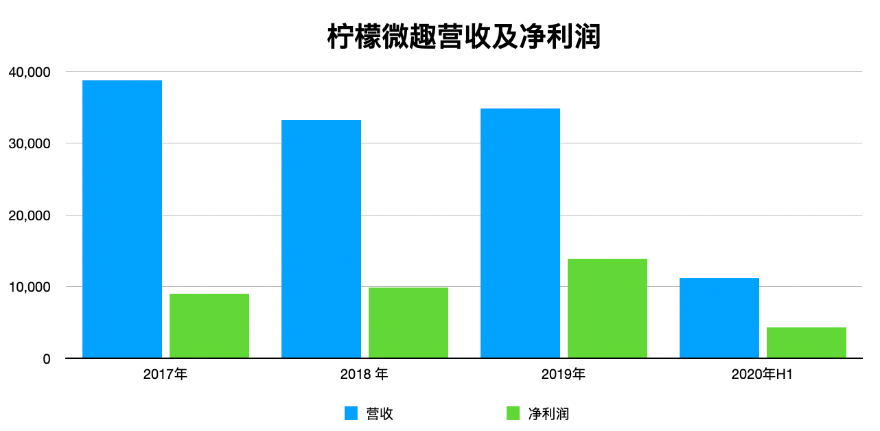

来源:招股书财务数据显示,2017年、2018年、2019年和2020年前三季度(下称“报告期内”),旷视科技营业收入分别为3.04亿元、8.54亿元、12.60亿元和7.16亿元,最近三年的年均复合增长率达104%。

但旷视科技仍处于“烧钱”阶段。报告期内,公司净亏损分别为7.75亿元、28亿元、66.43亿元及28.46亿元。

旷视科技表示,公司营业收入规模持续扩大,但尚未实现盈利,主要原因系公司成立以来开展了多系列的优先股融资,优先股公允价值持续上升,致使公司在报告期内各期形成的优先股公允价值变动(不含优先股相关的衍生金融工具)损失分别为5.75亿元、22.68亿元、53.77亿元及19.31亿元。

旷视科技还称,公司作为人工智能领域的创新驱动型企业,尚处于创业期,报告期内投入大量资源用于系统层、算法层、操作系统及AI重新定义硬件的研究创新,引领行业创新发展。

招股书显示,旷视科技2017年、2018年、2019年、2020年前三季度研发投入分别为2.02亿元、6.06亿元、10.35亿元、7.46亿元。截至2020年9月末,研发人员超过1400人。

旷视科技还表示,为了在全球竞争中获得良好的发展机遇,公司在业务拓展方面也逐步加大投入,包括扩大公司团队规模及加强市场推广,使得销售费用、管理费用及研发费用等期间费用大幅增加。报告期内,公司期间费用合计分别为4.02亿元、12.10亿元、16.52亿元及13.49亿元,占各期营业收入的比例分别为132.29%、141.65%、131.13%及188.29%。

上市路一波三折

在国内人工智能创业公司中,旷视科技与商汤科技、云从科技、依图科技被称为“AI四小龙”。

早在2019年8月,旷视科技向港交所递交招股书。2019年11月,据媒体报道,旷视科技未通过港交所上市聆讯。彼时,旷视科技回应称,报道不实。2020年2月,旷视科技在港交所的申请上市状态变为“失效”。当时,旷视科技回应称,“正常推进,需补充材料。”

2020年4月,有媒体报道称,旷视科技或将筹备科创板上市。当时,旷视科技回应称,对此不予置评。此后不久,旷视科技公开表示意在科创板上市。

2020年6月,有媒体报道称,旷视科技中止了港股上市进程,接下来公司将进一步讨论在港股或者A股上市的可能性。彼时,旷视科技回应称,科创板支持和鼓励“硬科技”企业上市,是中国科技企业发展的好机遇,旷视正在积极考虑。同时,中止港股上市消息不属实。

2021年3月12日晚间,旷视科技方面回应中国证券报记者称,目前没有A+H(上市)计划,只申请科创板上市。

根据招股书,旷视科技本次申请科创板上市,拟公开发行不超过2.53亿份CDR,拟募集资金60.18亿元。本次募资将用于基础研发中心建设项目、AI视觉物联网解决方案及产品开发与升级项目、智能机器人研发与升级建设项目、传感器研究与设计项目、补充流动资金。