原标题:高瓴联合发布研究报告:“碳中和”投资的机会与挑战

高瓴等头部PE机构在“低碳”投资领域正在发挥引领性作用。

3月17日,高瓴产业与创新研究院联合北京绿色金融与可持续发展研究院发布题为《迈向2060碳中和——聚焦脱碳之路上的机遇和挑战》的研究报告(以下简称《报告》)。

《报告》认为,全球已形成的“碳中和”共识将有力地引导长期投资向低碳领域配置,实现“碳中和”的目标意味着颠覆性的能源革命、科技革命和经济转型。中国实现“碳中和”所面临的困难和挑战比发达国家更多,但是实现“碳中和”是可行的并且能带来多重效益。

同时,《报告》重点梳理了实现“碳中和”的八大重点领域的相关机会,包括电力、交通、工业、新材料、建筑、农业、负碳排放以及信息通信与数字化领域。如电力领域的光伏发电中硅片和电池片技术提升、交通和工业领域的电气化、新材料领域的循环利用再生、建筑领域的节能改造、农业领域的化肥和畜禽养殖排放相关减排技术、负碳排放领域的碳捕集封存和利用(CCUS)技术以及信息技术与数字化领域的智慧生活方式与健康等。

推动股权投资支持绿色科技可从七方面入手

《报告》建议,在实现“碳中和”的过程中,需要经济体系中不同主体之间的合作和良性互动,尤其是政府、企业、投资机构都应该在碳中和的过程中发挥不可或缺的作用。在政府层面,应该明确目标、价格信号和战略规划;在企业层面要开展碳核算,推动核心业务减碳;金融机构要创新绿色金融,大力投资绿色技术。

在股权投资层面,《报告》指出,由于早中期的绿色技术企业通常商业模式未完全成熟,技术路线不确定性高,项目风险较大,其主要的外部融资来源通常是私募股权(PE)和风险投资(VC)。

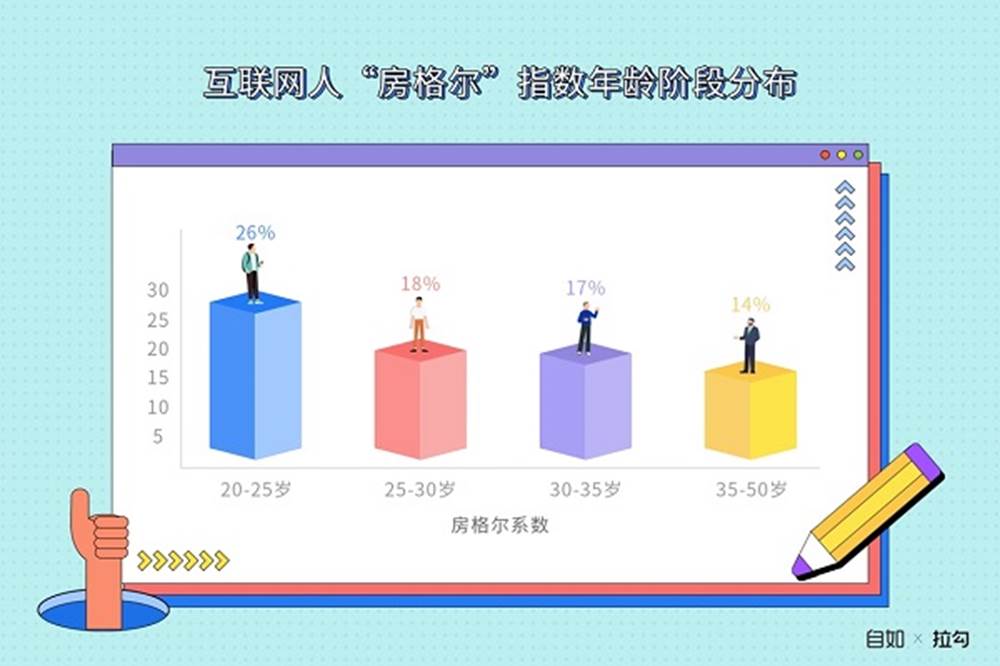

但国内专业化的绿色PE/VC 基金管理机构参与度较低,是现阶段中国绿色技术投资的一大瓶颈。根据基金业协会的统计,目前在协会注册的、冠名为绿色的各类基金共有700 多只,但绝大部分投资于绿色上市公司和使用成熟技术的绿色项目,很少有基金涉足绿色技术创新领域。国内的 PE/VC 近年来投资热点集中于互联网、生物医药、金融等行业,在绿色技术企业方面的投资规模较为有限。

不过随着中国绿色发展战略的深化,碳排放带来的外部性效应逐步显性化,比如碳价未来 大幅上涨、碳税征收以及绿色金融激励政策的逐步到位,绿色项目有望在长期维度上体现出更高的回报,股权(PE/VC)投资的深度参与也有望为中国碳中和的实现发挥更大的作用。 《报告》认为,要推动更多的股权投资支持绿色科技,应该从如下几个方面入手:

1)多渠道增加向绿色低碳科技企业投资的股权(PE/VC)投资的中长期资金来源,鼓励保险公司、养老基金、政府产业引导基金等逐步增加对绿色科技投资的比例。全国社保和大型保险公司在这一领域的示范带头作用尤其重要。

2)更大幅度地向国际资本开放绿色股权(PE/VC)投资市场,吸引更多的国际资本投向 绿色(PE/VC)投资基金或绿色科技企业。

3)鼓励绿色金融创新,通过“投贷联动”等机制,让银行等主流金融机构的资金更多地支持绿色股权(PE/VC)投资。

4)为绿色科技企业提供担保。政府可以通过明确绿色技术产业属于政府性融资担保体系的支持范围,使绿色科技企业能够获得更多融资担保。

5)设立地方绿色转型(或碳中和转型)发展创新平台(或加速器),基于地方的绿色转型需求,引进并支持绿色科技企业的发展。

6)上市公司和大型企业也可以设立绿色转型创新平台以及把绿色和低碳发展作为企业战略投资的重点方向。

7)政府积极支持第三方服务机构开展绿色科技环境效益评估和绿色科技企业投资预评 估,提供融资服务和加速服务,降低绿色(PE/VC)投资机构的投资风险和评估成本。

高瓴资本已做投资布局

高瓴合伙人李良表示:“2021年的到来,意味着我们正在步入2030年全球可持续发展的关键十年。携手应对气候变化,也成为企业未来发展的重要战略选择。高瓴自成立伊始便将绿色可持续发展理念视作自身长远发展的重要保障,在投资全生命周期中高度重视气候变化因素,将其作为必不可少的投资决策标准。在科技创新和实业赋能投资主题之外,我们也成立了专门的团队,投资于气候变化相关的方向和领域,希望依托高瓴深度研究和持续参与创新的实践经验,创造更多产业升级和科技突破的机会,从而实现更长期的经济收益和社会效益。”

高瓴产业与创新研究院院长梁红博士表示:“高瓴通过前瞻性的行业研究,持续加大对气候变化、新能源、绿色低碳技术等领域的投资布局。未来,高瓴将持续寻找产业升级和科技突破的新机会,为全社会的可持续发展提供助益。”

据了解,高瓴专注于长期价值投资,目前已发展成为中国最大的创业投资和私募股权投资机构,投资横跨早期VC、PE、Buyout、二级市场全阶段,主要关注生命健康、硬科技与企业服务、消费与零售等领域。有分析人士指出,高瓴的投资路径与中国明确的“碳中和”路线图息息相关。

在具体的投资布局中,高瓴引领性投资了光伏、新能源汽车和芯片等产业链上下游:重仓国内太阳能多晶硅龙头企业隆基股份,投资太阳能电站营运商信义能源,以及上游硅料企业通威股份;投资新能源上游产业,包括电池、新材料、芯片等行业带来的结构性机遇,对宁德时代、恩捷股份、计算芯片地平线、碳化硅晶片天科合达、平台型芯片公司翱捷科技等做了布局。

(作者:申俊涵,高悦 编辑:林坤)