原标题:屡次更改上市计划的中山化工,“大客户依赖症”持续增强

图片来源:视觉中国

图片来源:视觉中国实习记者 | 杜尚哲

不久前,浙江中山化工集团股份有限公司(下称“中山化工”或“公司”)于证监会官网预披露了招股说明书,拟于上交所主板上市。

这家成立于1998年,主要从事除草剂生产销售的企业本次IPO联手民生证券、天健会计师事务所,拟公开发行5068万股,募集资金约6.1亿元。

记者调查发现,中山化工的上市计划可谓由来已久,但却屡次终止。早在2012年11月,财通证券就与公司签署了上市辅导协议,2014年因未知原因辅导终止。此后二次闯关IPO的中山化工联手国信证券,但后来因双方未完全达成一致而再度终止辅导。

本次IPO的保荐机构民生证券也并非首次辅导中山化工。2018年5月双方第一次签署了辅导协议,次年4月民生证券发布公告宣告辅导终止。这一次的上市辅导则是从2020年3月开始进行的。

除了上市过程历经波折,记者还发现中山化工存在对单一客户依赖性逐渐增强,境外子公司持续亏损的问题。

单一客户依赖增强

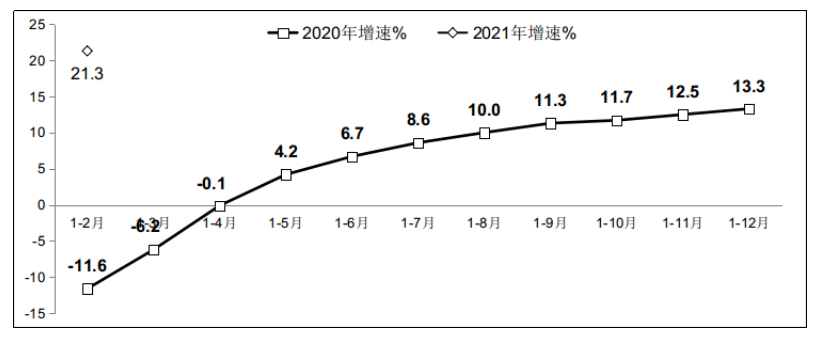

2017年-2019年及2020年前6月(下称“报告期”)内,公司实现营业收入分别为17.55亿元、19.54亿元、18.40亿元和9.91亿元。归属于母公司股东的净利润分别为6,508.23万元、10652.36万元、6,253.36万元及2,979.56万元。

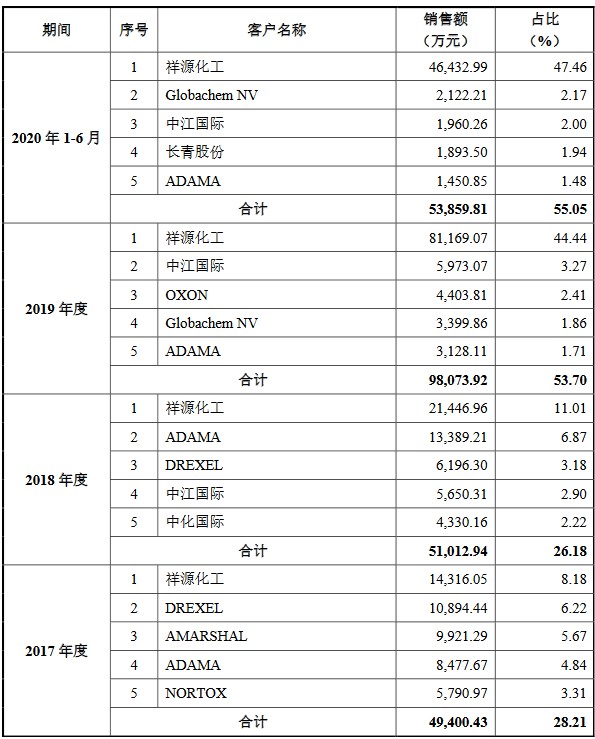

报告期内,中山化工前五大客户销售收入占比分别为28.21%、26.18%、53.70%和55.05%,其中2019年度、2020年1-6月,公司对祥源化工的销售收入占比分别为44.44%、47.46%。

图片来源:招股书

图片来源:招股书中山化工在招股书中介绍,祥源化工是先正达的中国采购商,2017年公司硝磺草酮通过了先正达的认证,逐步成为先正达硝磺草酮的主要供应商。报告期内,先正达增加了对硝磺草酮的采购,使得公司对其销售额逐年提升。

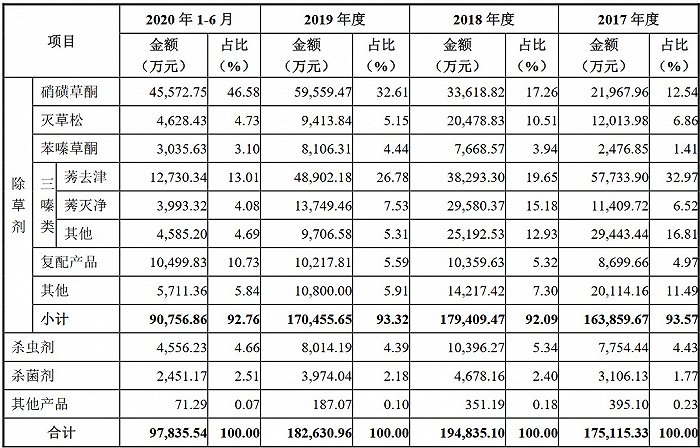

招股书显示,中山化工的农药销售收入呈现除草剂为主,杀虫剂、杀菌剂为辅的分布格局,其中,除草剂收入占据主营业务收入的90%以上。

具体从除草剂产品的种类看,报告期内,硝磺草酮销售金额占比分别为12.54%、17.26%、32.61%和46.58%,呈现出不断增长的趋势。而中山化工传统优势产品莠去津的销售金额则波动下降,占比分别为32.97%、19.65%、26.78%、13.01%。

图片来源:招股书

图片来源:招股书招股书显示,中山化工硝磺草酮产品的销售价格高于市场价格,毛利逐年提高且涨幅较大,这是由于公司销售给祥源化工的硝磺草酮系先正达的指定型号。硝磺草酮产品正逐步替代传统产品莠去津、莠灭净,成为公司核心的利润来源。

由此可见,未来公司对祥源化工销售额或将继续增长,中山化工对其依赖性也将逐渐增强。中山化工在招股书中也提到,公司与祥源化工的业务合作具有稳定性,未来也将持续开展。

境外子公司持续亏损

招股书显示,中山化工的产品以外销为主,外销收入占主营业务收入的比例分别为68.84%、61.95%、75.15%及71.87%,体现出农药行业明显的外向型特征。

截至招股书发布日,中山化工旗下4家境内控股子公司,设立或收购了18家境外销售子公司或孙公司。不过从财务数据来看,中山化工旗下境外公司近两年净利润全部为负,取得的业绩主要靠向海外大客户销售获得。

报告期内,公司收到的出口退税款分别为7344.52万元、7125.21万元、10287.45万元及5252.65万元。这意味着除去出口退税,中山化工报告期各期末的净利润分别为-836.29万元、3500.15万元、-4034.09万元和-2273.09万元。

中山化工在招股书中也提到,如果未来国家下调公司农药产品的出口退税率,或者出口退税政策发生重大调整,其经营成本将会上升,将对公司盈利能力产生一定影响。