原标题:国企违约冲击波扩大:近4月323只、2464亿信用债推迟或取消发行,弱资质地方国企陷再融资困境

从去年12月初到2021年3月28日,累计323只信用债推迟或取消发行,同比大幅上涨104%,涉及金额2464.13亿元。

自从去年11月永煤违约后,债券推迟与取消发行期数和规模均大幅上升,弱资质发行人发债难度加大。据统计,从去年12月初到2021年3月28日,累计323只信用债(剔除国债、地方政府债、央行票据和同业存单,下同)推迟或取消发行,同比大幅上涨104%,涉及金额2464.13亿元。

监管方面也在收紧。近日,上交所组织召开的债券市场自律监管工作券商座谈会明确提到,在风险防控方面融资审核端要坚决贯彻调结构要求,把好入口关,立足信息披露,重点关注发行人公司治理、债务篮子和偿债信用情况,从严把握对弱资质发行人的审核标准。

其中尤其值得关注的是,国企违约冲击波在扩大。2020年11月份 AAA级的国企永煤集团出现债券违约震惊市场,冲击了业界对高信用等级国企债券的“刚兑”信仰。一石激起千层浪,此后,包钢集团、冀中能源、河南能源等多家国企债券出现违约风险。

信用风险的发酵导致市场风险偏好的降低,进一步加深信用分层,弱资质地方国企债在一级市场发行困难、二级市场遭抛售,收益率和利差双双上升,弱资质主体信用风险溢价明显走阔,资金往高等级债券抱团。对于信用资质较弱、债务负担重的企业来说,随着大量债券到期,如今面临更大的再融资困难和资金面风险。

323只信用债推迟或取消发行

南财智库-21资管研究院根据Wind最新数据统计,从去年12月初到2021年3月28日,共有323只信用债推迟或发行失败,同比上涨104%,涉及金额2464.13亿元。

在信用市场收紧的环境下,债券发行人取消发行或者发行失败实属正常。优质的发行人对于利率预期较高,选择放弃发行,而资质一般或资质较差的发行人,面临的市场风险更大,从而导致发行取消或者发行失败的现象更为平常。

在过去四个月里,不同主体评级的企业都经历了信用紧张的市场环境,取消发行的债券数量在去年12月份和今年1月份出现增长,此后在2月和3月趋于平静。这些企业受到去年11月份国企违约信仰冲击的影响较大。其中,一些弱资质的主体发行人(主体评级包括AA,AA-,C)受到冲击最大,这些企业累计取消发行债券数量最多,共取消发行债券109只,占比33.7%。

以取消发行的债券金额来看,主体评级为AAA的企业由于发债金额较大累计取消发行债券金额最多。主体评级为AAA的企业在过去近四个月里取消发行的债券103只,累计取消债券发行金额为1,346.90亿元,占累计取消发行债券金额的54.7%,对于市场的影响较为明显。

联合资信研究中心总监林青表示,随着2021年企业流动性支持相关政策的陆续退潮,企业尤其是弱资质企业的信用风险可能会重新暴露,进而影响市场风险偏好,流动性分化格局或将重演。

取消发债企业8成为地方国企

从取消发行债券的主体来看,地方国有企业占绝大多数,占比超过80%。而在取消发行债券的地方国有企业中,主体评级为AA及AA-的弱资质地方国企共取消发行债券106只,占比约40%。

有业内人士指出,现阶段下,传统行业及弱资质国企的债券比较难发行,永煤违约将引发投资者对弱资质城投及产能过剩行业企业的担忧,特别是投资者对弱资质地方国企的信用风险担忧上升,地方国企债的信用利差会迅速走阔。

违约风险高发区信用债发行量锐减

自去年末以来,市场陷入较为紧张的情绪,随着金稳委会议召开,市场投资者恐慌情绪有所缓和,发行量稍有上升,但仍保持较低数量。

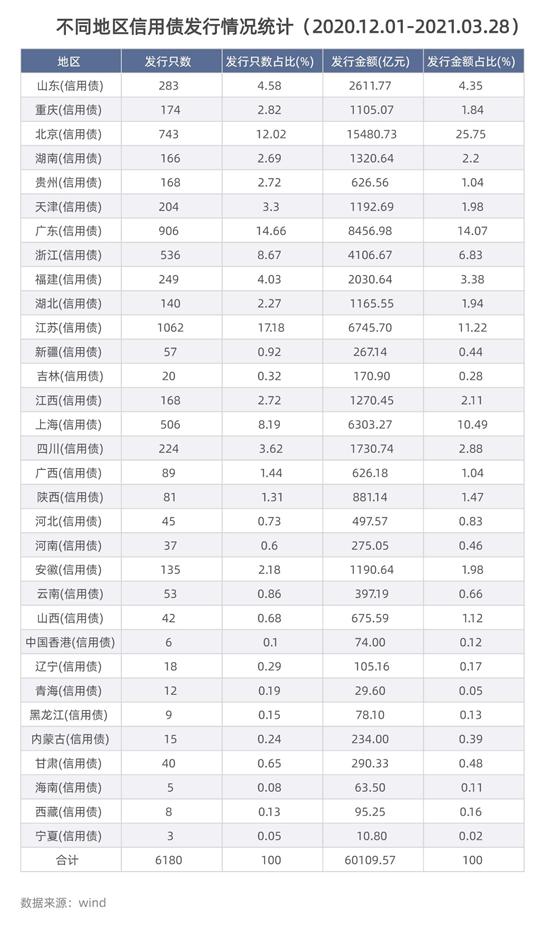

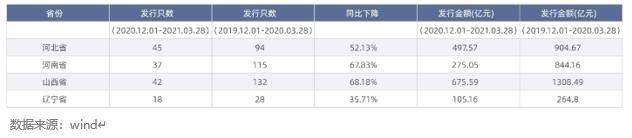

联合资信研究中心总监林青3月23日提到,从新发行信用债区域分布来看,江苏、山东、四川、湖南、江西等地区信用债发行期数和规模增幅均在20%以上,区域融资环境相对较好;北京、天津、云南、河北、山西、河南、辽宁、宁夏、海南和青海等省份信用债发行期数和发行规模降幅均在10%以上;其中备受市场关注的河北、山西、河南和辽宁等省份,近期信用债发行量均大幅下滑,区域内企业发债融资难度依然较大,融资环境仍有待修复。

Wind数据显示,从去年12月初到今年3月28日,河北省共发行信用债45只,同比减少52.13%;河南省、山西省分别发行37只、42只信用债,发行数量均不到去年的三分之一。发行金额方面,河南省和辽宁省的发行金额均同比减少超过60%,河北省和山西省也减少近半。这些省份受到信用违约风波冲击较大,信用债发行难度大增。由于发债困难,2020年12月以来,山西、河南等省份成为净融资额为负的省份,当前均已处于净偿付状态。

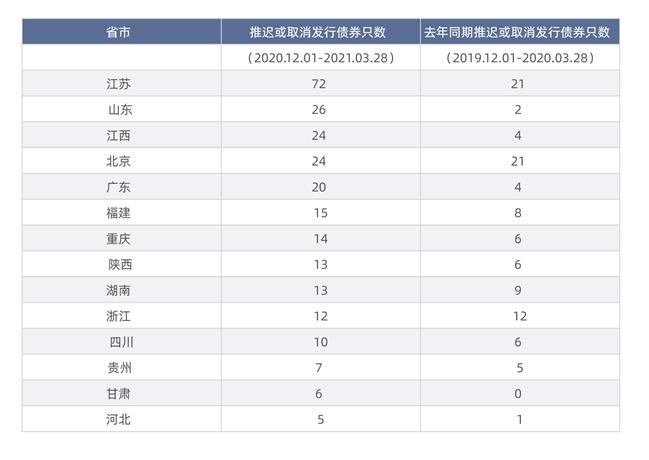

此外,从推迟或取消发行主体的地区来看,从去年12月初至今年3月28日,共涉及28个省市,其中江苏省暂停或取消发行数量最多,有72只债券暂停或取消了发行;山东省次之,26只债券推迟或取消发行,北京和江西均推迟或取消了24只债券发行。

对比上年度同期数据可以发现,山东、甘肃、河北等省份债券推迟与取消发行期数占比较上年同期均变化较大,这些地区属于违约集中发生的区域,反映出市场对上述区域担忧情绪较重,区域内企业融资压力较大。而相较之下,整体财力较为雄厚的区域,如广东、浙江等,受到的影响较小。

融资难度加大或加速风险暴露

除了一级市场大规模取消债券发行外,信用债市场上,受“国企信仰”动摇影响,信用分层也在加剧,一些弱资质主体的信用风险溢价明显走阔,发债成本上升。

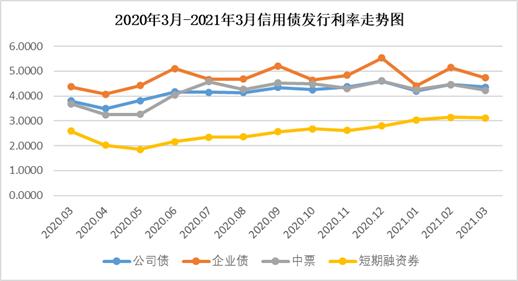

目前基准利率和信用利差都在走高,整体发行利率呈上行趋势。Wind数据显示,自去年11月以来,公司债发行利率逐步走高。公司债、企业债、中票和短期融资券的发行利率在去年12月份达到高峰,其中,企业债2020年12月份的发行利率突破5%,达到5.5312%。到了今年一月份,整体发行利率稍有回落,但到2月份又再次走高。

(数据来源:Wind;21世纪资管研究院整理;注:时间频率选择“月”,票面利率为该时间段内发行的债券票面利率的加权平均利率,权重为实际发行总额。)

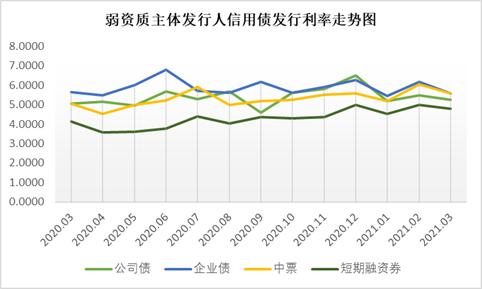

剔除掉主体评级为AAA和AA+的企业,观察AA、AA-、A等弱资质主体企业近四个月的发行利率走势图可以发现,相比较整体信用债的发行利率,弱资质发行人信用债的发行利率在5%左右徘徊。其中,弱资质发行人发行的公司债和企业债发行利率在去年12月份超过了6%。虽然今年1月份、3月份这些信用债发行利率出现了回落,但整体发行利率仍较高。

(数据来源:Wind;21世纪资管研究院整理)

(数据来源:Wind;21世纪资管研究院整理)光大证券研究所金融业首席分析师王一峰分析,永煤信用债的违约,使得市场对国企的信仰进一步受到冲击,当信用债不再是“信仰债”时,流动性和信用分层将进一步演化。

“尽管目前违约潮中国企违约比例较低,但随着国企弱信用风险渐露,国企信用债或重定价,而本身目前较低的信用利差保护不足,国企信用利差或走向分化。”有业内人士直言。

目前市场上呈现两极分化的格局,一方面优质的高等级债券成了资金抱团的对象,另一方面弱资质发行人无论发债利率还是存续债收益率均走高。而且即使弱资质地方国企愿意发高息债券,国内的信用债市场对高息债券的接受度也普遍不高。

这些弱资质地方国企面临巨大的债券到期偿付压力。据21世纪经济报道此前统计,2021年国有企业债券到期量约7.3万亿元,其中,地方国企4.7万亿元,而2020年国有企业利润总额仅为3.4万亿元。整体来看,国企整体利润总额仅占债券总偿还量的约47%,特别是地方国企占比仅为28%,预计2021年国企仍需依赖借新还旧的方式来确保债务滚续,再融资压力显著。一旦再融资受阻违约风险将上升。

为了妥善防范化解地方国有企业债务风险,3月26日,国资委印发《关于加强地方国有企业债务风险管控工作的指导意见》,要求地方国资委对地方国企债务风险进行严格管控和妥善管理。

作者:21研究员/唐曜华 实习生:万倩倩、赵阳

统筹/编辑:21高级研究员/卢先兵

设计:张佳俊

(作者:唐曜华 编辑:马春园)