原标题:1300亿“公募一哥”张坤最新持仓曝光!十大重仓股有变动,狂买这些股…

4月19日零点过后,“千亿顶流”张坤管理的多只基金一季报悄然披露。截至3月底,张坤管理的基金规模合计已超过1300亿元,仅易方达蓝筹精选单只基金规模已高达880亿元,这在公募基金行业历史上颇为罕见。在震荡的一季度行情中,这位公募一哥又是如何调仓的?

从整体来看,张坤仍然保持高仓位运行,增加了银行、生物医药和计算机等行业配置。

此外,易方达冯波、萧楠等百亿基金经理的一季度持仓也情况浮出水面,“均衡”成为他们最青睐的打法。面对一季度复杂的经济政治环境,这些基金经理的股票仓位基本维持较高水平,都积极调仓换股应对,张坤积极加仓银行业,冯波行业配置上以消费、新能源、家电、电子、银行等为主,萧楠则增加养殖、免税、汽车零部件行业配置。

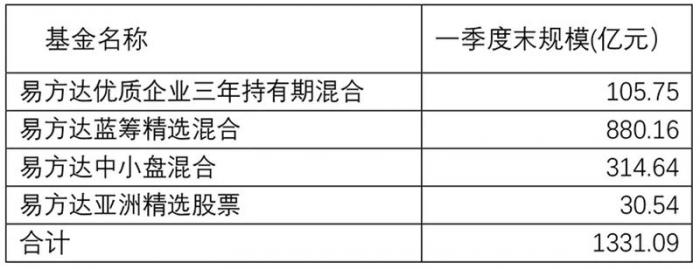

一季末张坤管理规模超1300亿

截至2021年一季度末,易方达张坤管理的4只基金合计总规模达到1331.09亿元,所管理规模继续保持千亿以上,更比去年底增加了数十亿元。其中易方达蓝筹精选、易方达中小盘、易方达优势企业三年、易方达亚洲精选股票的规模分别为880.16亿元、314.64亿元、105.75亿元、30.54亿元。

从一季度增减来看,易方达蓝筹精选一季度规模增长较快,增长了203.15亿元,增幅达到30.01%,也让这只基金的一季度末规模达到880.16亿元,可以说这一只基金就堪比一家中型基金公司全部主动权益管理规模,若该基金继续增长,可能成为市场上第一只规模超千亿的主动权益基金。

张坤:仓位不减、瞄准银行

五粮液取代贵州茅台成易方达蓝筹精选第一大重仓股

易方达蓝筹精选基金在一季度股票仓位基本保持稳定,并对结构进行了调整。行业方面,降低了食品饮料等行业的配置,增加了银行等行业的配置。个股方面,依然长期持有商业模式出色、行业格局清晰、竞争力强的优质公司,这一句话同样出现在他的去年四季报中。

而易方达蓝筹精选持仓来看,一季度仍保持偏高的港股仓位,一季度末仓位达到37.04%。而一季度末的股票市值占基金总资产比例为93.61%,较去年底增加了2个百分点左右,已经是连续6个季度保持9成以上股票仓位迎战市场。

一季度市场风格变化较大,张坤管理易方达蓝筹精选前十大重仓股变化明显变多。五粮液取代贵州茅台成为第一大重仓股,而香港交易所位居第二大重仓股,此外前五大重仓股中还有贵州茅台、美团-W、腾讯控股。相较去年底,招商银行、平安银行为一季度新进为前十大重仓股,而去年底原本持有的爱尔眼科、颐海国际一季度末已退出前十大重仓股之列。

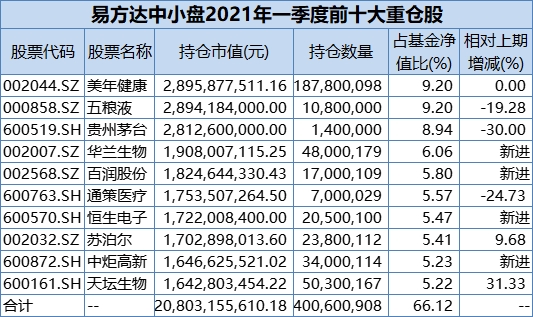

易方达中小盘同样变动很大,行业方面,降低了交运、汽车等行业的配置,增加了计算机、医药等行业的配置。

一是加码此前的隐形重仓股,具体来看,去年年底,百润股份、恒生电子、中炬高新占基金净值比例均超过1.5%,分列第16大、18大、14大重仓股,一季度分别加仓720万股、1370万股和1500万股。

二是加码血制品行业。此前华兰生物连续多个季度成为易方达中小盘前十大重仓股,从去年三季度开始,华兰生物退出前十大重仓股,截至去年年底,张坤只持有100万股,持股市值占基金资产净值比例为0.11%。今年一季度,张坤选择重新加仓4700万股华兰生物,并加仓另一血制品企业天坛生物1200万股。

三是减仓白酒股,一季度减仓五粮液258万股,减仓贵州茅台60万股。值得注意的是,此前水井坊披露公告显示,截至3月29日,今年易方达中小盘减仓水井坊1100万股。

易方达中小盘前十大重仓股也变化较大。美年健康成为该基金第一大重仓股,而五粮液、贵州茅台、兰华生物、百润股份也是前五大重仓股。相较去年底,华兰生物、百润股份、恒生电子、中炬高新等为一季度新进为前十大重仓股,而去年底原本持有的洋河股份、泸州老窖、上海机场、宇通客车一季度末已退出前十大重仓股之列。

冯波:配置消费、新能源、家电、电子、银行为主

1月份引来近2400亿资金认购新基金的冯波,其投资策略极为受到关注。

易方达行业领先一季度仓位相对稳定。行业配置上,以消费、新能源、家电、电子、银行等为主。个股方面,积极进行结构调整,减持了部分估值水平较高的公司,同时在市场大幅回调时,增加了竞争力和确定性强、增长稳定、估值合理的个股比例。

从易方达行业领先前十大重仓股也看出这一变化,山西汾酒和歌尔股份新进其前十大重仓股之列,而TCL科技、青岛啤酒退出前十大重仓股。目前泸州老窖、五粮液、隆基股份、美的集团、贵州茅台仍位居前十大重仓股。

而易方达行业领先持仓来看,一季度末股票市值占基金资产净值比例为89.66%,维持了高位。

首次披露季报的易方达竞争优势企业混合基金,也让所有的投资者关注。从股票仓位来看,截至3月底,基金股票投资占基金总资产比例为35.96%,这意味着冯波手里仍有较多子弹并未打出。

冯波在该基金季报中写道,该基金于一月下旬成立并开始建仓。在建仓初期,市场大幅上涨,股票估值水平高企。面对这种情况,将控制风险作为主要任务,坚持以绝对收益思路进行投资。操作上,将股票仓位控制在低水平,谨慎买入估值合理的企业。春节后,市场大幅回撤,部分优质企业估值逐步进入合理区间。我们适度增加了一些股票仓位,加大了A股和港股优质标的投资力度。从结构上来看,我们主要配置了互联网、家电、消费、光伏等行业的优质个股。

冯波所管理的易方达竞争优势企业的前五大重仓股为美的集团、腾讯控股、隆基股份、美团-W、泸州老窖。

冯波在季报中还写道:经过前两年的大幅上涨,由市场化和国际化进程驱动的A股核心企业的估值重构过程基本完成。在合理估值水平下,企业盈利的增长将成为推动未来股价上涨的最重要的因素。这将更加考验管理人对基本面的研究深度,以及合理定价的能力。市场的大幅波动,对短期投资者来说是风险,但对长期投资者来说,则是获取超额收益最好的机会。当然对于新基金来说,市场的大幅波动为我们提供了很好的建仓机会。

萧楠:增加养殖、免税、汽车零部件行业配置

萧楠管理的易方达消费行业基金的规模为318.65亿元。从股票仓位来看,变化不大。去年年底。权益投资占基金总资产比例为87.31%,到了3月底,提高到89.30%。从基金前十大重仓股来看,和去年年底相比,变化也不大,牧原股份是新进前十大重仓股,青岛啤酒则退出前十大重仓股。

作为基金行业中以投资白酒等消费板块著称的基金经理,一季度白酒板块经历了巨幅波动,萧楠管理的易方达消费行业基金如何调仓换股,自然备受关注。

受白酒等消费板块春节后剧烈回调的影响,易方达消费行业一季度跑输业绩基准,截至一季度末,该基金份额净值为 4.903 元,一季度基金净值增长率为-7.03%,同期业绩比较基准收益率为-5.05%,落后业绩基准1.98个百分点。

白酒板块一季度经历了估值调整,投资组合应该如何应对?萧楠称,所管基金在一季度加强了对养殖、免税、汽车零部件等板块的配置,并相应在食品饮料、家电等板块中调整了个股结构。市场相对的高估值需要业绩增长来消化,但自己不会因此就配置短期便宜而长期缺乏竞争力的企业。

从前十大重仓股变动上看,萧楠增持牧原股份1054.43万股,增持幅度超过60%,牧原股份也从去年年末的第13大重仓股,挤进易方达消费行业前十大重仓股,青岛啤酒退出前十大重仓股。

张坤看市场后市

基金经理对后市看法,可以说是每个投资者关注的重点。张坤写的一季报可以反复读。

张坤在他所管理基金中写道:我们着眼于企业内在价值和长期表现优中选优,力求组合中企业内在价值的总和长期看近似于一条逐步增长的曲线。那样的话,相当于企业的价值每天都以很小的幅度提升。但实际上,股价的波动幅度远超于此。

原因在于,第一,不同投资者会对企业价值积累的速度甚至方向产生分歧,比如企业遇到经营困难时,有投资人认为是短期困难能够克服,而有投资者认为是长期衰落的开始;第二,不同投资者的机会成本不同,因此对未来收益率的要求不同,当预期 20%收益率的投资者认为股价太高收益率不够时,预期10%收益率的投资者或许认为股价仍然是有吸引力的;第三,情绪会放大影响。

而市场的魅力在于,一旦价格远离了企业的内在价值,迟早会激发出负反馈机制,产生对冲的买卖力量,把价格重新拉回企业的内在价值线,甚至经常会阶段性拉过头,股价就在周而复始中波动运行。

判断周期性的顶部和底部几乎是不可能的,而相对可行的是,不断审视我们组合中的公司长期创造自由现金流的能力有没有受损,如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。如果不了解这条内在价值提升曲线的形状和斜率,就很容易用股价曲线来替代内在价值曲线作为指示指标。

而股价的波动是剧烈的,有时一天都能达到 20%,如果心中没有企业内在价值的 “锚”,投资就很容易陷入追涨杀跌中。长期来看,我们认为股票市场类似幅度的波动在未来仍会不断出现,而且事 先难以预测。但只要企业的内在价值提升,这样的波动就终归是波动,不会造成 本金的永久性损失。而作为管理人,我们唯有通过每天不断的研究和积累,不断提高判断企业长期创造自由现金流能力的准确率。

伴随着一季报的逐渐披露,备受市场关注的基金经理所管理的规模也会陆续出炉,一些变化的答案也将揭开。