原标题:市占比仅3.8%,国内神经介入四巨头如何加速国产替代?

我国神经介入领域起步较晚,目前仍处于发展初期,其被外资品牌占据约93%的市场份额,进口替代空间大。同时,神经介入全球市场仍保持高速增长,随着技术创新与产品迭代,国产神经介入企业有望实现加速发展,逐渐实现对进口神经介入产品的替代。基于此,动脉网策划了《神经介入专题》以分享其最新发展、解读其成长路径、探索其未来格局。欢迎神经介入领域从业者添加作者微信:DMWZhangJing。

1月27日,心玮医疗在港交所递交招股书。

3月23日,归创通桥向港交所主板递交上市申请。

随着心玮医疗、归创通桥相继递交招股书,其所处的神经介入领域愈加受到关注。

另一方面,沛嘉医疗于2020年5月上市,其发行价为15.36港元,2021年4月9日,沛嘉医疗股价为26港元,较发行价涨幅近70%,总市值则突破173亿港元。顺畅的退出渠道及可见的庞大市场规模,使得神经介入领域一级市场投融资十分火爆。

据动脉网不完全统计,目前已有至少24家创新企业、25家投资机构押注神经介入领域。2020年初至今,神经介入领域已有至少15起投融资事件,总融资额超15亿元。

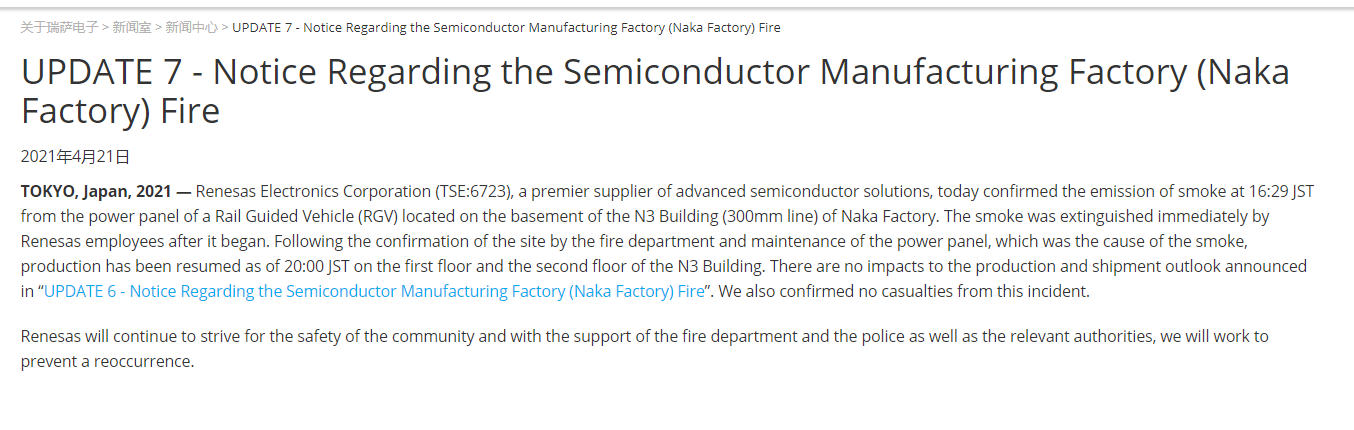

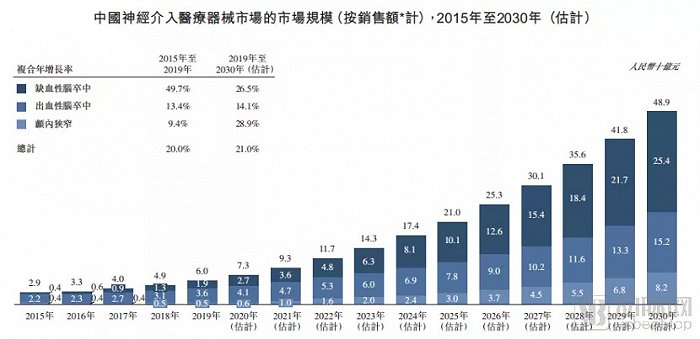

神经介入行业为何备受关注?因为神经介入市场空间大,国产企业可复制冠脉支架的成功之路。根据心玮医疗招股说明书:我国神经介入医疗器械市场规模从2015年的29亿元增至2019年的60亿元,年复合增长率为20%,预计到2020年将增至73亿元。

(图片来源,心玮医疗招股说明书)

(图片来源,心玮医疗招股说明书)根据冠脉支架国产替代路径来看,神经介入领域已具备更优异的市场环境,国产替代将更加迅速。

政策方面,国家积极推动高端器械国产化,鼓励医院采购国产品。市场方面,我国脑卒中患者达1300万人,每年新发病例约200万,患者数量大。资本方面,现阶段的神经介入领域创新企业资金充足,备受投资机构看好。

另外,归创通桥招股说明书显示:中国的神经介入手术数量从2015年的7.74万台增至2019年的15.96万台,年复合增长率为19.8%,预计将于2030年达到178.1万台。

基于上述条件,优质的国产神经介入产品一旦上市,将极大程度威胁美敦力、强生等外资品牌。

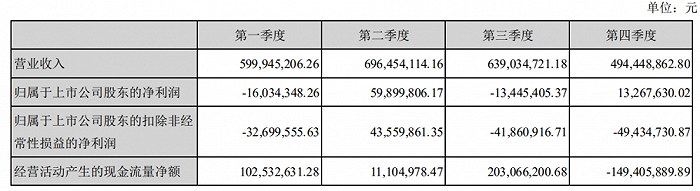

目前,布局神经介入领域的微创医疗、沛嘉医疗已发布其2020年年报,心玮医疗、归创神通同样在招股说明书中披露了其2020年业绩。从这些数据来看,神经介入领域的领头羊发展情况如何?其营收、研发投入呈现怎样的特点?其发展战略透露出的未来怎样的市场格局?

动脉网行了详细解读。

四大企业神经介入器械累计营收约2.81亿元,合计占国内市场约3.8%

现阶段的神经介入市场同20年前的冠脉支架市场一样,被美敦力、强生、史赛克等外资企业占据绝大部分的市场份额,而国产企业才刚刚起步,国产神经介入产品大多处于研发、临床试验、注册申报阶段。

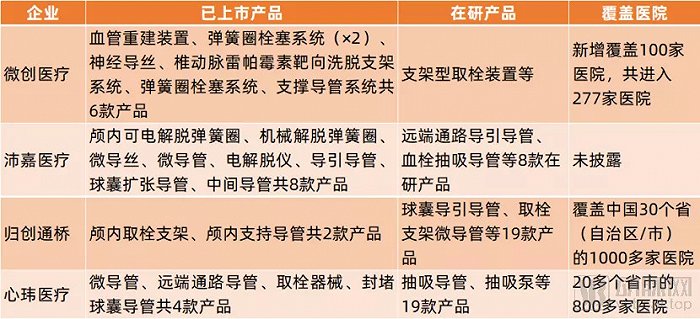

但是,微创医疗、沛嘉医疗、归创通桥、心玮医疗等国内领先企业已有多款神经介入产品上市,并实现规模营收。

例如,2020年,微创医疗神经介入领域营收3290万美元(约2.15亿元人民币);沛嘉医疗总营收3866万元,较2019年的1870万元同比增加106.7%,其所有收入均来自其神经介入业务;归创通桥神经介入器械总营收1994万元,收入主要来自其核心产品蛟龙颅内取栓支架及颅内支持导管的销售;2020年前9个月,心玮医疗营收729.3万元。

(动脉网统计)

(动脉网统计)微创医疗、沛嘉医疗、归创通桥、心玮医疗四家企业2020年神经介入器械营收总计约为2.81亿元,其中微创医疗占比76.5%。

从上述数据来看,微创医疗营收2.15亿元,占比最多;心玮医疗营收729.3万元,占比最少。仅从营收看,微创医疗目前是神经介入领域第一企业。之所以多领域布局的微创医疗拔得头筹,而专注神经介入领域的心玮医疗营收最少,是因为其在四家企业中上市神经介入产品较多,推广时间早且品牌影响力最大。

微创医疗2020年年报显示,其目前已上市6款神经介入产品,代表性产品国内首个获准上市的Tubridge 血管重建装置2020年获得市场认可并快速增长;新产品Numen 弹簧圈栓塞系统于2020年获得医疗器械注册证并开始销售;代理产品神经导丝ASAHI快速增长。

沛嘉医疗是目前获批最多神经介入产品的企业,已上市8款神经介入产品。受益于上市产品数量及沛嘉医疗的大力推广,其营收在国产神经介入企业中位列第二。

有趣的是,归创通桥仅上市2款神经介入产品,营收却达到1994万元。这是因为归创通桥已上市的颅内取栓支架是其核心产品,市场推广力度大且临床专家认可。

至于心玮医疗,则是因为第一季度才开始销售其产品,推广时间短且上市产品较少。

(动脉网统计制表)

(动脉网统计制表)根据心玮医疗招股书中神经介入市场规模(2020年预计为73亿元)及四家企业神经介入业务合计营收2.81亿元数据测算,微创医疗、沛嘉医疗、归创通桥、心玮医疗四家企业合计占据国内神经介入市场的3.8%。

基于上述数据,国内神经介入领域仍由跨国品牌占据绝大部分市场。以此来看,我国神经介入市场有巨大的国产替代空间,国产神经介入企业有较大的发展机遇。

微创、沛嘉占据先手,归创通桥、心玮以全系列产品竞争

从四家企业的营收数据来看,神经介入企业的国产替代之路刚刚起步。而国产神经介入产品的市占率较低,是因为目前国产品上市较少,更多的产品处于临床、注册阶段。

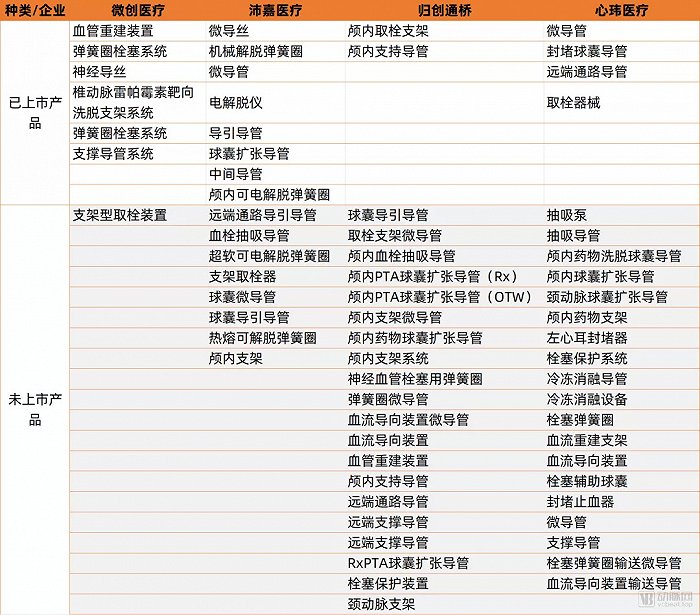

(动脉网整理制表)

(动脉网整理制表)如上图所示,除微创医疗外,其他三家企业的大部分产品均处于临床、注册或研发阶段,已上市产品占较少部分。根据各企业年报数据推测,预计未来2-3年将有一批创新神经介入产品上市,这将极大程度的加强国内企业的竞争力,推动国产替代进程。下面从各企业的产品布局与市场推广详细分析。

微创医疗

尽管新冠疫情影响了神经介入手术的开展,但微创医疗神经介入业务仍保持快速增长,剔除汇率影响后营收同比增长17.5%。

微创医疗2020年年报显示,其神经介入领域业绩增长主要受益于:其代表性产品国内首个获准上市的Tubridge 血管重建装置获得市场认可并快速增长;新产品Numen 弹簧圈栓塞系统获得医疗器械注册证并开始销售;代理产品神经导丝ASAHI快速增长。截至2020年底,Tubridge 血管重建装置新增覆盖100家医院,共进入277家医院。

根据微创医疗年报,我们认为其神经介入领域主要收入来自代理产品神经导丝ASAHI及Tubridge 血管重建装置。

从上表中的产品布局来看,微创医疗产品线较少,且在研产品仅有1款。微创医疗旗下Bridge 椎动脉雷帕霉素靶向洗脱支架系统、Numen 弹簧圈栓塞系统及U-Track 支撑导管系统均已取得NMPA注册证。微创医疗投资的Rapid Medical亦有新进展,其产品Tigertriever 支架型取栓装置于2020年进入绿色通道。

但是,我们可以看到,微创医疗布局的弹簧圈、药物支架、神经导丝、支撑导管、取栓支架等产品,沛嘉医疗、归创通桥、心玮医疗三家企业均在研发或已有上市产品。因此,微创医疗未来在神经介入领域将面临激烈的竞争。

现阶段,微创医疗仍享受着提前布局神经介入领域的红利:随着分级诊疗制度推动市场下沉,其Tubridge 血管重建装置市场份额持续提升,于2020年新增覆盖100家医院,截至2020年底已进入277家医院。

另外,微创医疗于2020年在四个海外国家取得六项注册证,即将开启全球市场推广。也许微创医疗的全球化布局将为其提供新的增长点,而这一举措也将代表着微创医疗主动参与国际市场竞争,将开始与美敦力、强生等跨国巨头直接竞争,其神经介入产品质量也将接受国际市场考验。

沛嘉医疗

2020年,沛嘉医疗总营收3866万元,较2019年的1870万元同比增加106.7%,其所有收入均来自其神经介入业务。

沛嘉医疗年报显示,2020年其共有8款产品获得注册证并上市销售,分别是:Jasper 颅内可电解脱弹簧圈、Presgo 机械解脱弹簧圈、Presgo 微导丝、Presgo 微导管、Jasper 电解脱仪、Heralder 导引导管、SacSpeed 球囊扩张导管、Tethys 中间导管。

其中,部分产品已获得海外地区注册证,预计将开拓海外市场。例如,Jasper 颅内可电解脱弹簧圈获得了NMPA批准、CE认证,及巴西、印尼、厄瓜多尔注册批准。另有Presgo 机械解脱弹簧圈及Presgo 微导丝获得NMPA批准、CE认证、巴西注册批准。另外,Presgo 微导管亦获得巴西注册批准。

尽管沛嘉医疗多款产品在国外获得批准,但是其2020年所有受益均来自中国。预计未来,沛嘉医疗将积极拓展巴西、欧洲等海外市场。

从营收数据看,沛嘉医疗神经介入业务营收在国产企业中排名第二。这是因为其入局较早,且研发迅速,2020年共上市销售8款神经介入产品。另外,沛嘉医疗未披露其覆盖医院数量,但是从其营收可以看出必然覆盖了大量的核心医院。

沛嘉医疗的另一特色在于重视研发。年报显示,其在神经介入领域的研发投入从2019年的2291万元增至2020年的4608万元。研发投入之所以大幅增加,一是2019年收购的神经介入业务的综合研发开支计入沛嘉医疗2019年综合财务报表;二是员工成本上升;三是持续投资研发项目。

基于研发投入的增加,其产品已有突破:Heralder 远端通路导引导管、Tethys AS血栓抽吸导管、Jasper 超软可电解脱弹簧圈三款产品目前已处于注册申报阶段,而申翼 支架取栓器即将完成临床试验。

另外,沛嘉医疗年报显示,其SacEase 球囊微导管、Fluxcap 球囊导引导管、热熔可解脱弹簧圈、NeuroStellar 颅内支架等产品均处于设计阶段。这也表明,沛嘉医疗未来将持续投入资金用于产品研发。

也许,沛嘉医疗未来的竞争优势将是以研发为核心的全系列管线布局,和以营销为核心的全球市场推广能力。

归创通桥

2020年,归创通桥神经介入器械总营收1994万元,收入主要来自其核心产品蛟龙颅内取栓支架及颅内支持导管的销售,其神经介入器械毛利率为69.3%。此前,其神经介入器械由于未上市销售,从而未产生收入。

可以看到,归创通桥2020年仅上市2款产品,却已经取得近两千万元营收。这是因为归创通桥投入了大量资金用于市场推广,且归创通桥团队具备成功商业化7款介入器械产品的经验,在市场推广方面具有优势。

得益于归创通桥的资金支持、人脉资源及推广经验,截至目前,其已与17家国内分销商合作建立分销网络,覆盖了中国22个省份、4个自治区及4个直辖市的1000多家医院,且与8家海外经销商合作,将产品销往法国、波兰、土耳其等地。

根据归创通桥的产品布局可知,其共有21款神经介入器械产品。目前,归创通桥有12款神经介入产品处于临床或注册阶段,预计未来2-3年将实现上市销售。另外,归创通桥预计2025年底前将有19款神经介入产品获批上市。除了国内市场,归创通桥同样布局海外市场,如其核心产品蛟龙颅内取栓支架已取得欧洲CE认证。

归创通桥招股说明书显示,2019年其研发投入为5300万元,2020年为7210万元,分别占其总收入的1078.5%及260.8%。通过归创通桥的产品管线布局与研发投入可知,其未来将继续投入大量资金支持研发,以实现神经介入全系列产品布局,从而赢得竞争优势。

可以期待的是,归创通桥依托其强大的市场推广能力及即将上市的多款产品,将有较大的发展机会。

心玮医疗

根据心玮医疗招股说明书,心玮医疗2020年前9个月营收729.3万元,且所有收入均来自神经介入产品SupSeleTM微导管及ExtraFlexTM远端通路导管,毛利率为41.1%。这是因为心玮医疗神经介入产品上市晚,2020年第一季度才开始销售推广。另一原因是上市产品少,仅微导管及远端通路导管2款产品上市销售。

2020年前9个月,心玮医疗在神经介入研发方面投入2000万元,导致亏损6774.5万元。不过,心玮医疗的自研产品CaptorTM取栓器械、FullblockTM封堵球囊导管已分别于2020年8月、12月获得NMPA批准,且CaptorTM取栓器械已于2020年12月上市销售,而FullblockTM封堵球囊导管即将规模化生产及销售。

除此之外,心玮医疗的核心产品取栓器械及左心耳封堵器已取得突破,另外19款在研产品后续将陆续推出。

从产品审批、产品质量、市场推广等方面看,也许2021年将是心玮医疗业绩大幅增长的一年。心玮医疗招股说明书显示:2021年,心玮医疗预计上市9款神经介入产品。在产品质量方面,CaptorTM取栓器械与美敦力血流重建装置相比具有安全性、疗效非劣效性。在市场推广方面,心玮医疗已与27家分销商合作组成分销网络,覆盖中国20多个省市的800多家医院。

综合来看,微创医疗目前享受先手红利,布局全球市场,却有面临激烈竞争的威胁;沛嘉医疗上市产品数量多,在研产品数量多,需要一定时间成长以释放其潜力;归创通桥与心玮医疗同样是全系列产品布局,但上市产品数量暂时有限,但是两者的产品在未来2-3年内将会大量上市,冲击国内神经介入市场。

可以说,四家企业均有自身独特的优势,但是殊途同归,未来的神经介入领先企业必然具备“丰富的产品管线、优秀的产品质量、强大的市场推广能力”等特点。

神经介入领头羊的共性措施,神经介入初创企业的成长路径

从四家企业的产品布局来看,沛嘉医疗、归创通桥、心玮医疗均采取神经介入全系列产品布局。

在企业看来,全系列产品布局可降低医生换用不同企业产品可能产生的手术风险,进一步提高临床效果;便于医院更高效的管理供应链及术后监测;便于企业更灵活的定价,以应对市场竞争。

另一方面,全系列产品布局也表明洞悉神经介入产品秘密的企业有底气凭借其创新能力及研发能力开发出相关产品。从上述四家企业的布局来看,各企业神经介入产品布局有相似性,这也从侧面证明将有越来越多的初创企业研发出神经介入相关产品。以此来看,现阶段各企业的全系列产品布局将提升其应对市场竞争的能力。

但是,我们要看到,市场竞争的最终优胜者极大可能是产品质量更高者。因此,各企业在全系列布局的同时,也应做到技术创新、产品创新,以质量取胜。

微创医疗、沛嘉医疗、归创通桥、心玮医疗的另一共性在于全球化布局。

微创医疗2020年在四个海外国家取得六项神经介入产品的注册证,即将开启全球市场推广。

沛嘉医疗的颅内可电解脱弹簧圈获得CE认证及巴西、印尼、厄瓜多尔注册批准;机械解脱弹簧圈、微导丝获得CE认证、巴西注册批准;微导管获得巴西注册批准,即将推广欧洲及巴西等市场。

归创通桥核心产品蛟龙颅内取栓支架也已取得欧洲CE认证。同时,归创通桥已与海外经销商建立合作,于2019年合作7家海外经销商,2020年合作8家海外经销商,主要销往法国、波兰、土耳其等国。

心玮医疗则正计划在美国FDA申请注册CaptorTM取栓器械。

以此来看,沛嘉医疗、归创通桥在全球化布局方面进展最为迅速,而微创医疗也更有可能凭借资源优势助力其神经介入产品“走出去”。与上述三家企业相比,心玮医疗则稳扎稳打,先行稳住国内市场基本盘,再考虑逐步突破海外市场。

国内神经介入企业进行全球化布局,将有极大可能依托成本优势突破全球市场。在产品质量优异的情况下,成本更低的国产神经介入器械无疑更具竞争力。另外,面对集中采购压力,在全球市场竞争也是一个更好的提升利润与增加营收的选择。

综合四家领先企业的布局来看,我国神经介入企业未来的成长路径将是神经介入全产品线布局及主动参与全球化竞争。

看到现阶段神经介入企业的大胆布局,老一辈的医疗器械人也许会热泪盈眶吧。因为提前规避风险,主动参与全球化竞争代表着:曾经研发能力弱、创新能力不足的国产器械行业渐渐远去了,而强研发、高创新能力的中国医疗器械行业正昂头迈步前行!