原标题:全国首家市级AMC将易主,三大国有股东拟25.79亿转让青岛资管66.67%股权 来源:山东财经报道

全国首家市级AMC(资产管理公司)或将易主。日前,山东财经报道从上海联合产权交易所(下称“上海联交所”)获悉,青岛市资产管理有限责任公司(下称“青岛资管”)66.67%股权正在该产权交易所公开挂牌转让,转让价格25.79亿元。

据悉,除发起股东青岛国际投资有限公司(下称“青岛国际投资”)外,招商证券投资有限公司(下称“招商投资”)、青岛港(集团)有限公司(下称“青岛港”)、青岛地铁金融控股有限公司(下称“青岛地铁金控”)拟悉数退出。中信集团是否通过中信资产管理公司(下称“中信资管”)摘牌青岛资管该部分控股股权,令业界关注。

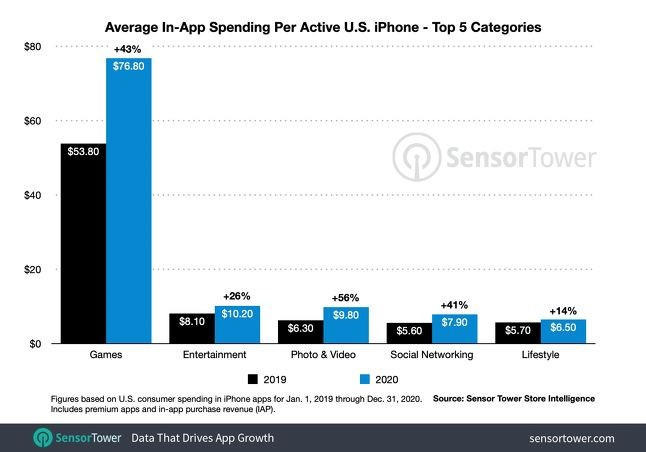

青岛资管66.67%股权挂牌转让信息(图片来源:上海联交所)

青岛资管66.67%股权挂牌转让信息(图片来源:上海联交所)三大国有股东拟出清股权

挂牌信息显示,青岛资管此次转让的66.67%股权分别由招商证券投资、青岛港、青岛地铁金控持有。其中招商投资的拟转让股权比例为30%,青岛港的拟转让股权比例为20%,青岛地铁金控的拟转让股权比例为16.67%。

对此,转让方公开承诺,上述股权转让已履行了相应程序,经过有效的内部决策,并获得相应批准。

以招商投资为例,其母公司招商证券在去年底便公开披露了该转让决议。2020年12月3日,招商证券发布《第七届董事会第二次会议决议公告》,审议并通过了《关于全资子公司招商投资转让所持青岛资管30%股权的议案》并表示,挂牌价格以国有资产评估备案确认的结果为基准,最终转让价格以实际成交价为准。

山东财经报道注意到,此次拟退出青岛资管的三大股东均为国有控股企业。青岛地铁金控隶属于青岛地铁集团,由青岛国资委监管;青岛港隶属于山东港口集团,由山东国资委监管;招商投资隶属于招商证券,由国务院国资委监管。

近两年盈利3亿元

那么,青岛资管到底是一家什么性质的公司呢?

2016年12月,青岛资管增资扩股现场(图片来源:青岛资管公司官网)

2015年9月,青岛市人民政府下发关于同意设立青岛资管的批复,青岛国际投资作为发起股东,注册资本10亿元。2016年2月,原银监会下发了《关于公布青岛市地方资产管理公司名单的通知》,青岛资管正式获得批量收购处置金融机构不良资产业务资质,成为全国第一家拥有批量收购和处置金融机构不良资产的市级AMC(资产管理公司)。

2016年12月,经青岛市国资委批准,青岛资管引进招商投资、青岛港以及青岛地铁金控3名股东,将注册资本金由10亿元扩大至30亿元。当时,招商投资的参股,也意味着招商证券成为行业内首家借道市级资产管理公司参与到不良资产处置领域的券商。

2016年12月,青岛资管与4方股东签订增资扩股合作协议(图片来源:青岛资管公司官网)

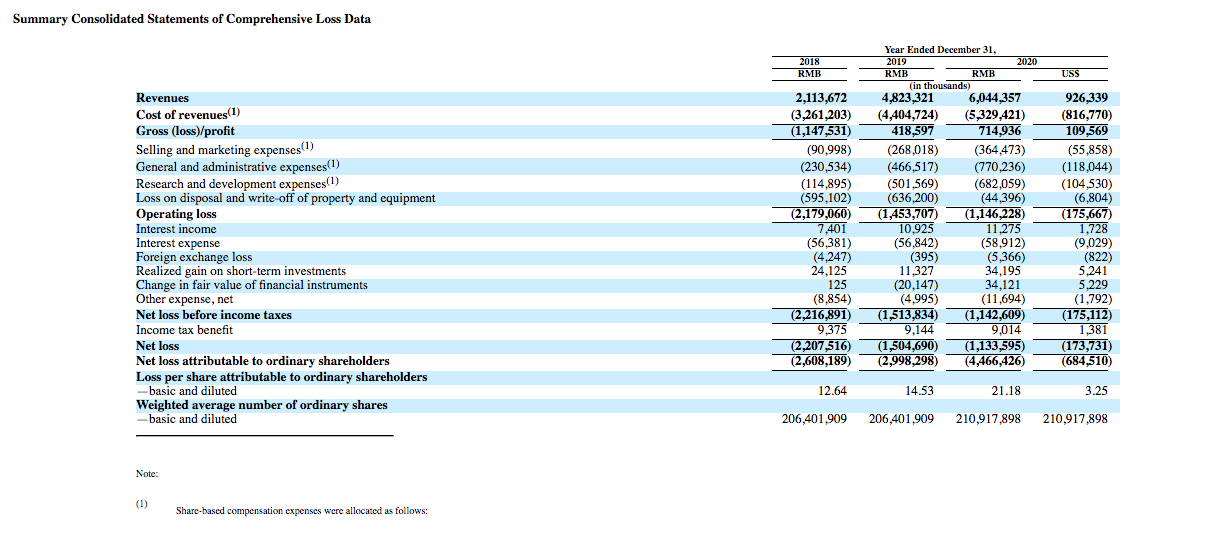

值得一提的是,此次转让股权令青岛资管近年来的经营情况浮出水面。

挂牌信息显示,2019年和2020年,青岛资管分别实现营业收入4.145亿元、1.37亿元,利润总额分别是3.116亿元、1.11亿元,净利润分别为2.286亿元和8269万元。截至2020年末,青岛资管资产总计53.93亿元,负债总计19.52亿元,所有者权益34.42亿元。

青岛资管近两年经营情况(图片来源:上海联交所)

青岛资管近两年经营情况(图片来源:上海联交所)地方AMC牌照稀缺山东共三家

“现阶段,地方AMC是对我国不良资产处置体系的重要参与方,可以有效整合地方金融资源,进一步丰富地方风险处置体系。”4月16日,普益标准联合西南财经大学信托与理财研究所、四川发展资管和全国各地方AMC联合发布的《中国地方资产管理行业白皮书(2020)》中指出,地方AMC由此能够更充分地了解地方经济情况和区域特色,同时更容易获得地方政府的支持和配合,客观上具有更多的便利条件和更强的沟通能力。因此在不良资产处置过程,地方AMC可以更好地平衡各方利益,有效降低不良资产处置的协调成本,提高资产处置效率和效益。

显而易见的是,地方AMC牌照具有稀缺性,作为持牌机构具有直接在一级市场获取不良资产的渠道便利。数据显示,截至2020年12月,经银保监会批准成立的地方AMC共58家。

目前,山东共拥有三家AMC。除青岛资管外,山东早在2014年12月成立省级AMC——山东省资产管理股份有限公司(下称“山东资管”),2017年1月又成立一家注册地位于济南的地方AMC——泰合资产管理有限公司。

此次招商投资、青岛港、青岛地铁金控拟集体退出青岛资管,市场上传言已久。事实上,这离三位国有股东集体参股青岛资管也仅有4年多。那么,此番三位国有股东拟退出青岛资管,意欲为何呢?

4月22日,山东财经报道致电青岛地铁金控,该公司办公室工作人员表示,“对于这个事情不太清楚,不方便回应。”4月23日,山东财经报道联系青岛港、青岛资管,2家公司电话均无人接听。

招商证券媒体负责人在4月22日与山东财经报道沟通时表示,将于23日回复采访函内容。截至发稿,暂未收到招商证券的回复。

2018年,青岛国际投资董事长兼青岛资管董事长张世斌曾率队到深圳拜访招商证券董事长霍达(图片来源:青岛资管公司官网)

2018年7月底,青岛国际投资董事长兼青岛资管董事长张世斌曾率队到深圳拜访招商证券董事长霍达。张世斌介绍了合资公司青岛资管2018年上半年经营情况,公司的经营业绩、基础管理工作、团队建设等工作,并提出希望各方股东能够继续支持青岛资管的发展。

招商证券董事长霍达表示,招商证券投资青岛资管是看中山东省经济体量、不良资产的规模以及投行化投资处置不良资产的机遇。从中国的资本市场看,产业并购重组是未来的方向,招商证券愿意和合作伙伴一起,参与青岛市新旧动能转换过程中产业并购重组。

中信集团接盘?

山东财经报道了解到,2019年来,地方AMC通过多种手段引战增资愿望迫切。仅2019年,就有天津首家地方AMC津融集团、四川省首家地方AMC四川发展资管挂牌引战,或增资扩股。2019年12月,鲁信集团向山东资管增资360亿元。

较引人注目的还有2020年华润对重庆渝康资管的并购,由此华润金融业务也取得了地方AMC牌照。

在这三家国有股东拟挂牌转让青岛资管66.67%股权的同时,中信集团拟入主青岛资管的消息也早已传出。

此前有消息称,“中信集团看好青岛资管,打算收购另外三家股东的股权,2020年一开始尽调工作。去年青岛资管的业务也因为过渡期的原因已经停掉了。”4月22日、23日,山东财经报道欲进一步了解情况,多次致电中信资管,其电话一直处于无人接听状态。

山东财经报道留意到,2020年2月28日,中信集团与山东省在线签署合作协议。据报道,在青岛分会场,青岛市地方金融监督管理局与中信资产管理公司(下称“中信资管”)签署战略合作协议。

有业内人士透露,此次青岛资产股权正式挂牌,中信集团或已完成尽调、审批等前置程序,距离中信集团的入主时间应该不久了。

上海联交所信息显示,青岛资管股权转让项目的信息披露起始日期为今年3月25日。4月22日,该项目信息披露期满。山东财经报道观察到,4月23日,挂牌期满后,青岛资管66.67%股权转让项目已在上海联交所下线。

根据转让条件,意向受让方在被确认受让资格后3个工作日内,需按股权转让公告的约定递交交易保证金约7.74亿元到上海联交所指定银行账户。且青岛资管66.67%股权转让交易价款需一次性付款。

从挂牌披露的信息来看,青岛资管受让方资格条件不算苛刻。挂牌信息显示,该项目意向受让方应为依法设立并有效存续的境内企业法人或其他经济组织;须财务状况良好、有信誉、有足够的支付能力;应具有良好商业信用,无不良信用记录;应符合国家法律、法规规定的其他条件。

值得留意的是,受让方资格条件中标注的第5条“本次股权转让不接受委托(含隐名委托)、信托、联合方式举牌受让”,这也就进一步明确了青岛资管66.67%控股权将瞄定一家受让方。那么,这一家受让方是否为中信集团,相信很快就有答案。